Арест имущества налогоплательщика в обеспечение взыскания налогов. Налоговики все чаще арестовывают имущество компании: как им помешать Проблемы при применении 77 статьи нк рф

Арест имущества производится в случае неисполнения налогоплательщиком-организацией в установленные сроки обязанности по уплате налога, пеней и штрафов и при наличии у налоговых или таможенных органов достаточных оснований полагать, что указанное лицо предпримет меры, чтобы скрыться либо скрыть свое имущество.

2. Арест имущества может быть полным или частичным.

Полным арестом имущества признается такое ограничение прав налогоплательщика-организации в отношении его имущества, при котором он не вправе распоряжаться арестованным имуществом, а владение и пользование этим имуществом осуществляются с разрешения и под контролем налогового или таможенного органа.

(см. текст в предыдущей редакции)

Частичным арестом признается такое ограничение прав налогоплательщика-организации в отношении его имущества, при котором владение, пользование и распоряжение этим имуществом осуществляются с разрешения и под контролем налогового или таможенного органа.

(см. текст в предыдущей редакции)

3. Арест может быть применен только для обеспечения исполнения обязанности по уплате налога, пеней, штрафа за счет имущества налогоплательщика-организации не ранее принятия налоговым органом решения о взыскании налога, пеней, штрафа в соответствии со статьей 46 настоящего Кодекса и при недостаточности или отсутствии денежных средств на счетах налогоплательщика-организации или его электронных денежных средств либо при отсутствии информации о счетах налогоплательщика-организации или информации о реквизитах его корпоративного электронного средства платежа, используемого для переводов электронных денежных средств.

(см. текст в предыдущей редакции)

3.1. В целях обеспечения исполнения обязанностей по уплате налогов и сборов, пеней и штрафов участником договора инвестиционного товарищества - управляющим товарищем, ответственным за ведение налогового учета (далее в настоящей статье - управляющий товарищ, ответственный за ведение налогового учета), в связи с выполнением договора инвестиционного товарищества (за исключением налога на прибыль организаций, возникающего в связи с участием данного товарища в договоре инвестиционного товарищества) на общее имущество товарищей, а также на имущество всех управляющих товарищей может быть наложен арест.

(см. текст в предыдущей редакции)

Решение о наложении ареста может быть принято в отношении общего имущества товарищей, а при отсутствии или недостаточности такого имущества в отношении имущества всех управляющих товарищей (при этом в первую очередь такое решение принимается в отношении имущества управляющего товарища, ответственного за ведение налогового учета).

Решение о наложении ареста на общее имущество товарищей принимается руководителем (заместителем руководителя) налогового органа по месту нахождения управляющего товарища, ответственного за ведение налогового учета.

Решение о наложении ареста на общее имущество товарищей и имущество управляющих товарищей может быть принято не ранее принятия решения о взыскании налога, пеней, штрафа в соответствии со статьей 46 настоящего Кодекса и при недостаточности или отсутствии денежных средств на счетах инвестиционного товарищества, лиц, являющихся управляющими товарищами, либо при отсутствии информации о счетах указанных лиц.

(см. текст в предыдущей редакции)

4. Арест может быть наложен на все имущество налогоплательщика-организации.

(см. текст в предыдущей редакции)

5. Аресту подлежит только то имущество, которое необходимо и достаточно для исполнения обязанности по уплате налога, пеней и штрафов.

(см. текст в предыдущей редакции)

Арест на объект недвижимого имущества иностранной организации, не осуществляющей деятельность в Российской Федерации через постоянное представительство, при превышении стоимости указанного объекта недвижимого имущества над суммами взыскиваемых в отношении этого объекта налога, пеней и штрафа налагается в случае отсутствия у иностранной организации иного имущества на территории Российской Федерации, на которое может быть обращено взыскание.

6. Решение о наложении ареста на имущество налогоплательщика-организации принимается руководителем (его заместителем) налогового или таможенного органа в форме соответствующего постановления .

(см. текст в предыдущей редакции)

7. Арест имущества налогоплательщика-организации производится с участием понятых. Орган, производящий арест имущества, не вправе отказать налогоплательщику-организации (его законному и (или) уполномоченному представителю) присутствовать при аресте имущества.

(см. текст в предыдущей редакции)

Лицам, участвующим в производстве ареста имущества в качестве понятых, специалистов, а также налогоплательщику-организации (его представителю) разъясняются их права и обязанности.

(см. текст в предыдущей редакции)

8. Проведение ареста имущества в ночное время не допускается, за исключением случаев, не терпящих отлагательства.

9. Перед арестом имущества должностные лица, производящие арест, обязаны предъявить налогоплательщику-организации (его представителю) решение о наложении ареста, санкцию прокурора и документы, удостоверяющие их полномочия.

(см. текст в предыдущей редакции)

10. При производстве ареста составляется протокол об аресте имущества. В этом протоколе либо в прилагаемой к нему описи перечисляется и описывается имущество, подлежащее аресту, с точным указанием наименования, количества и индивидуальных признаков предметов, а при возможности - их стоимости.

Все предметы, подлежащие аресту, предъявляются понятым и налогоплательщику-организации (его представителю).

(см. текст в предыдущей редакции)

11. Руководитель (его заместитель) налогового или таможенного органа, вынесший постановление о наложении ареста на имущество, определяет место, где должно находиться имущество, на которое наложен арест.

12. Отчуждение (за исключением производимого под контролем либо с разрешения налогового или таможенного органа, применившего арест), растрата или сокрытие имущества, на которое наложен арест, не допускаются. Несоблюдение установленного порядка владения, пользования и распоряжения имуществом, на которое наложен арест, является основанием для привлечения виновных лиц к ответственности, предусмотренной статьей 125 настоящего Кодекса и (или) иными федеральными законами.

(см. текст в предыдущей редакции)

Предусматривает наложение налоговыми органами ареста на имущество в качестве способа обеспечения исполнения решения о взыскании налога за счет имущества налогоплательщика-организации. Указанный арест имущества может быть произведен только с санкции прокурора и является временным ограничением права собственности налогоплательщика-организации в целях обеспечения налоговых обязательств.

Арест имущества налогоплательщика-организации в качестве способа обеспечения решения о взыскании налога производится при одновременном наличии двух условий:

- неисполнение налогоплательщиком-организацией в установленный срок обязанности по уплате налога;

- достаточные основания полагать, что указанное лицо предпримет меры, чтобы скрыться или скрыть свое имущество.

Решение о наложении ареста на имущество налогоплательщика-организации принимается налоговым органом после получения информации от банков о недостаточности или отсутствии денежных средств на счетах налогоплательщика - организации или его электронных денежных средств или, при отсутствии информации о счетах налогоплательщика - организации в банках или информации о реквизитах его корпоративного электронного средства платежа, используемого для переводов электронных денежных средств, в виде соответствующего постановления по форме согласно Приложению № 16 к .

Постановление о наложении ареста на имущество налогоплательщика-организации не позднее дня, следующего за днем вынесения данного постановления, направляется в 3-х экземплярах в орган прокуратуры, осуществляющий надзор за законностью деятельности соответствующего налогового органа, вынесшего указанное постановление, для решения вопроса о санкционировании ареста.

Налоговые органы обязаны предоставить прокурору все документы, подтверждающие обстоятельства, свидетельствующие о том, что налогоплательщик (должностные лица налогоплательщика) предпримет меры скрыться либо скрыть свое имущество.

При наложении частичного ареста постановление должно содержать порядок распоряжения налогоплательщиком арестованным имуществом, устанавливающий обязательность обращения налогоплательщика в налоговый орган за разрешением на отчуждение, в том числе по договорам залога, аренды арестованного имущества.

Постановление должно предусматривать предупреждение налогоплательщика об ответственности за несоблюдение установленного порядка владения, пользования и распоряжения имуществом.

Решение о санкционировании ареста принимает орган прокуратуры.

При отказе в выдаче санкции по причине несоблюдения формы постановления, после внесения соответствующих исправлений налоговым органом, постановление подлежит повторному направлению в орган прокуратуры.

В случае отказа в даче санкции прокурором по иным основаниям, налоговый орган вправе обратиться с этим же вопросом к вышестоящему прокурору.

Налоговый орган не позднее дня, следующего за днем получения санкции прокурора, вручает постановление об аресте имущества налогоплательщику либо его представителю лично под расписку либо направляет его по почте заказным письмом.

Арест имущества производится налоговым органом в срок не позднее трех рабочих дней, следующих за днем получения санкции органа прокуратуры. При производстве ареста составляется протокол об аресте имущества по форме, согласно приложению № 17 к приказу ФНС России от 13.02.2017 № ММВ-7-8/179@ . В случае нахождения имущества, подлежащего аресту, не в одном месте, допускается составление нескольких протоколов об аресте.

В протоколе либо в прилагаемой к нему описи перечисляется и описывается имущество, подлежащее аресту, с точным указанием его наименования, количества и индивидуальных признаков предметов, а при возможности - их стоимости.

В протоколе должно быть отражено о предупреждении налогоплательщика об ответственности за несоблюдение установленного порядка владения, пользования и распоряжения имуществом.

При производстве ареста необходимо учитывать, что аресту подлежит только то имущество, которое необходимо и достаточно для исполнения обязанности по уплате налога, сбора, пени, штрафа. Аресту подлежит имущество, балансовая стоимость которого равна указанной в постановлении сумме неуплаченного налога, сбора, пени, штрафа.

При невозможности определения балансовой стоимости имущества его стоимость определяется должностным лицом, производящим арест, с учетом мнения специалиста (при участии такового в произведении ареста) или специализированной организации.

При необходимости к производству ареста могут быть привлечены сотрудники органов внутренних дел в качестве лиц, обеспечивающих безопасность должностных лиц налогового органа, производящих арест.

Арест имущества производится с участием понятых. В качестве понятых могут быть вызваны любые не заинтересованные в исходе дела физические лица.

Сотрудник налогового органа, производящий арест, обязан в устной форме разъяснить права и обязанности лицам, участвующим в производстве ареста имущества в качестве понятых, специалистов, а также налогоплательщику (его представителю).

Протокол подписывается сотрудником налогового органа, производящим арест, понятыми, специалистами (при их участии в произведении ареста), а также налогоплательщиком (его представителем). В случае отказа кого-либо из числа вышеперечисленных лиц подписать протокол сотрудник налогового органа отражает данный факт в протоколе.

Налоговый орган не позднее дня, следующего за днем составления протокола, вручает его налогоплательщику (его представителю) под роспись либо направляет его по почте заказным письмом.

Основанием для отмены решения об аресте имущества является:

- прекращение обязанности по уплате налога, пеней и штрафов;

- заключение договора о залоге имущества в соответствии со статьей 73 Кодекса .

Решение об аресте имущества действует с момента наложения ареста до отмены этого решения уполномоченным должностным лицом налогового, вынесшим такое решение, либо до отмены указанного решения вышестоящим налоговым органом или судом.

Решение об отмене ареста оформляется постановлением по форме согласно приложению № 18 к приказу ФНС России от 13.02.2017 № ММВ-7-8/179@ .

Данное постановление в течение трех рабочих дней рабочих дней направляется (вручается) в орган прокуратуры, давший санкцию на арест имущества.

Налоговый орган уведомляет налогоплательщика об отмене решения об аресте имущества в течение пяти рабочих дней после дня принятия данного решения.

Правила наложения ареста на имущество определены ст. 77 НК РФ. Арест в качестве способа обеспечения исполнения налоговой обязанности может быть применен в отношении имущества организаций, выступающих в налоговых отношениях в качестве налогоплательщиков, плательщиков сборов или налоговых агентов. Данный способ обеспечения не применяется в отношении имущества физических лиц.

Арестом имущества признается действие налогового или таможенного органа с санкции прокурора по ограничению права собственности организации в отношении его имущества. Арест носит характер временного ограничения права собственности налогообязанного лица в целях обеспечения исполнения возложенной на него налоговой обязанности. Основанием его применения в качестве способа обеспечения исполнения налоговой обязанности является вынесение налоговым органом решения о взыскании налога, пеней и штрафов за счет имущества налогоплательщика-организации в соответствии со ст. 47 ПК РФ. НК РФ предусматривает и условия применения ареста имущества: наличие у налоговых или таможенных органов достаточных оснований полагать, что налогоплательщик предпримет меры, чтобы скрыться либо скрыть свое имущество.

Представляется, что арест имущества является самой жесткой мерой налогово-правового принуждения, которую законодатель включил в число способов обеспечения исполнения обязанностей по уплате налогов и сборов. В настоящее время предусмотрены два вида ареста имущества: полный и частичный.

Полным арестом имущества признается такое ограничение прав организации, при котором она не вправе распоряжаться арестованным имуществом, а владение и пользование этим имуществом осуществляются с разрешения и под контролем налогового или таможенного органа.

Частичным арестом имущества признается такое ограничение прав организации, при котором владение, пользование и распоряжение этим имуществом осуществляются с разрешения и иод контролем налогового или таможенного органа.

Защищая имущественные интересы организации, законодатель установил, что аресту подлежит только то имущество, которое необходимо и достаточно для исполнения обязанности по уплате налога, пеней и штрафов (п. 5 ст. 77 НК РФ). Вместе с тем это не исключает и возможности наложения ареста на все имущество организации (п. 4 ст. 77 НК РФ). Арест может налагаться лишь на имущество, принадлежащее организации на праве собственности или хозяйственного ведения. Он не налагается на имущество, принадлежащее ей на праве оперативного управления, так как к организациям, обладающим имуществом на данном вещном праве, нс применяется взыскание в порядке ст. 47 НК РФ. Арест также не налагается на имущество, полученное недоимщиком во владение или пользование на основании договора.

Арест производится на основании постановления руководителя (его заместителя) налогового или таможенного органа. Арест производится исключительно с санкции прокурора. Необходимость получения санкции прокурора для осуществления ареста имущества призвана обеспечить законность применения данного способа обеспечения. Решение о санкционировании ареста принимает орган прокуратуры. При отказе в выдаче санкции по причине несоблюдения формы постановления, после внесения соответствующих исправлений налоговым органом, постановление подлежит повторному направлению в орган прокуратуры. В случае отказа в даче санкции прокурором налоговый орган вправе обратиться с этим же вопросом к вышестоящему прокурору. При проведении ареста обязательно присутствие понятых, в качестве которых могут быть приглашены любые нс заинтересованные в исходе дела физические лица. Проведение ареста имущества в ночное время не допускается, за исключением случаев, не терпящих отлагательства. Перед арестом имущества должностные лица, его производящие, обязаны предъявить представителю налогоплательщика-организации постановление о наложении ареста, санкцию прокурора и документы, удостоверяющие их полномочия. При производстве ареста составляется протокол об аресте имущества, в котором, а также в прилагаемой к нему описи перечисляется и описывается имущество, подлежащее аресту, с точным указанием наименования, количества и индивидуальных признаков предметов, а при возможности – их стоимости. Все предметы, подлежащие аресту, предъявляются понятым и представителю налогоплательщика-организации.

Руководитель (его заместитель) налогового или таможенного органа, вынесший постановление о наложении ареста на имущество, определяет место, где должно находиться арестованное имущество. Отчуждение (за исключением производимого под контролем либо с разрешения налогового или таможенного органа, применившего арест), растрата или сокрытие арестованного имущества не допускаются. Несоблюдение установленного порядка владения, пользования и распоряжения имуществом, на которое наложен арест, является основанием для привлечения виновных лиц к ответственности.

По просьбе налогоплательщика-организации, в отношении которого было принято решение о наложении ареста на имущество, налоговый орган вправе заменить арест имущества на залог имущества в соответствии со ст. 73 НК РФ.

Решение об аресте имущества отменяется уполномоченным должностным лицом налогового или таможенного органа при прекращении обязанности по уплате налога, пеней и штрафов или заключении договора о залоге имущества в соответствии.

1. Арестом имущества в качестве способа обеспечения исполнения решения о взыскании налога, пеней и штрафов признается действие налогового или таможенного органа с санкции прокурора по ограничению права собственности налогоплательщика-организации в отношении его имущества.

Арест имущества производится в случае неисполнения налогоплательщиком-организацией в установленные сроки обязанности по уплате налога, пеней и штрафов и при наличии у налоговых или таможенных органов достаточных оснований полагать, что указанное лицо предпримет меры, чтобы скрыться либо скрыть свое имущество.

2. Арест имущества может быть полным или частичным.

Полным арестом имущества признается такое ограничение прав налогоплательщика-организации в отношении его имущества, при котором он не вправе распоряжаться арестованным имуществом, а владение и пользование этим имуществом осуществляются с разрешения и под контролем налогового или таможенного органа.

Частичным арестом признается такое ограничение прав налогоплательщика-организации в отношении его имущества, при котором владение, пользование и распоряжение этим имуществом осуществляются с разрешения и под контролем налогового или таможенного органа.

3. Арест может быть применен только для обеспечения исполнения обязанности по уплате налога, пеней, штрафа за счет имущества налогоплательщика-организации не ранее принятия налоговым органом решения о взыскании налога, пеней, штрафа в соответствии со и при недостаточности или отсутствии денежных средств на счетах налогоплательщика-организации или его электронных денежных средств либо при отсутствии информации о счетах налогоплательщика-организации или информации о реквизитах его корпоративного электронного средства платежа, используемого для переводов электронных денежных средств.

3.1. В целях обеспечения исполнения обязанностей по уплате налогов и сборов, пеней и штрафов участником договора инвестиционного товарищества — управляющим товарищем, ответственным за ведение налогового учета (далее в настоящей статье — управляющий товарищ, ответственный за ведение налогового учета), в связи с выполнением договора инвестиционного товарищества (за исключением налога на прибыль организаций, возникающего в связи с участием данного товарища в договоре инвестиционного товарищества) на общее имущество товарищей, а также на имущество всех управляющих товарищей может быть наложен арест.

Решение о наложении ареста может быть принято в отношении общего имущества товарищей, а при отсутствии или недостаточности такого имущества в отношении имущества всех управляющих товарищей (при этом в первую очередь такое решение принимается в отношении имущества управляющего товарища, ответственного за ведение налогового учета).

Решение о наложении ареста на общее имущество товарищей принимается руководителем (заместителем руководителя) налогового органа по месту нахождения управляющего товарища, ответственного за ведение налогового учета.

Решение о наложении ареста на общее имущество товарищей и имущество управляющих товарищей может быть принято не ранее принятия решения о взыскании налога, пеней, штрафа в соответствии со статьей 46 настоящего Кодекса и при недостаточности или отсутствии денежных средств на счетах инвестиционного товарищества, лиц, являющихся управляющими товарищами, либо при отсутствии информации о счетах указанных лиц.

4. Арест может быть наложен на все имущество налогоплательщика — организации.

5. Аресту подлежит только то имущество, которое необходимо и достаточно для исполнения обязанности по уплате налога, пеней и штрафов.

Арест на объект недвижимого имущества иностранной организации, не осуществляющей деятельность в Российской Федерации через постоянное представительство, при превышении стоимости указанного объекта недвижимого имущества над суммами взыскиваемых в отношении этого объекта налога, пеней и штрафа налагается в случае отсутствия у иностранной организации иного имущества на территории Российской Федерации, на которое может быть обращено взыскание.

6. Решение о наложении ареста на имущество налогоплательщика-организации принимается руководителем (его заместителем) налогового или таможенного органа в форме соответствующего постановления.

7. Арест имущества налогоплательщика-организации производится с участием понятых. Орган, производящий арест имущества, не вправе отказать налогоплательщику-организации (его законному и (или) уполномоченному представителю) присутствовать при аресте имущества.

Лицам, участвующим в производстве ареста имущества в качестве понятых, специалистов, а также налогоплательщику-организации (его представителю) разъясняются их права и обязанности.

8. Проведение ареста имущества в ночное время не допускается, за исключением случаев, не терпящих отлагательства.

9. Перед арестом имущества должностные лица, производящие арест, обязаны предъявить налогоплательщику-организации (его представителю) решение о наложении ареста, санкцию прокурора и документы, удостоверяющие их полномочия.

10. При производстве ареста составляется протокол об аресте имущества. В этом протоколе либо в прилагаемой к нему описи перечисляется и описывается имущество, подлежащее аресту, с точным указанием наименования, количества и индивидуальных признаков предметов, а при возможности — их стоимости.

11. Руководитель (его заместитель) налогового или таможенного органа, вынесший постановление о наложении ареста на имущество, определяет место, где должно находиться имущество, на которое наложен арест.

12. Отчуждение (за исключением производимого под контролем либо с разрешения налогового или таможенного органа, применившего арест), растрата или сокрытие имущества, на которое наложен арест, не допускаются. Несоблюдение установленного порядка владения, пользования и распоряжения имуществом, на которое наложен арест, является основанием для привлечения виновных лиц к ответственности, предусмотренной статьей 125 настоящего Кодекса и (или) иными федеральными законами.

12.1. По просьбе налогоплательщика-организации, в отношении которого было принято решение о наложении ареста на имущество, налоговый орган вправе заменить арест имущества на залог имущества в соответствии со статьей 73 настоящего Кодекса.

13. Решение об аресте имущества отменяется уполномоченным должностным лицом налогового или таможенного органа при прекращении обязанности по уплате налога, пеней и штрафов или заключении договора о залоге имущества в соответствии со статьей 73 настоящего Кодекса.

Решение об аресте имущества действует с момента наложения ареста до отмены этого решения уполномоченным должностным лицом налогового или таможенного органа, вынесшим такое решение, либо до отмены указанного решения вышестоящим налоговым или таможенным органом или судом.

Налоговый (таможенный) орган уведомляет налогоплательщика об отмене решения об аресте имущества в течение пяти дней после дня принятия данного решения.

14. Правила настоящей статьи применяются также в отношении ареста имущества налогового агента — организации и плательщика сбора — организации и ответственного участника консолидированной группы налогоплательщиков.

15. Правила, установленные настоящей статьей, применяются с учетом особенностей, предусмотренных настоящим пунктом в отношении обеспечения уплаты налога на прибыль организаций по консолидированной группе налогоплательщиков.

Арест имущества участников консолидированной группы налогоплательщиков производится в той же последовательности, в которой налоговым органом осуществляется процедура обращения взыскания на имущество налогоплательщика в соответствии с пунктом 11 статьи 47 настоящего Кодекса.

Комментарий к Ст. 77 НК РФ

Арест имущества — опись имущества и объявление запрета распоряжаться им. Арест имущества производится в случае неисполнения налогоплательщиком-организацией в установленные сроки обязанности по уплате налога, пеней и штрафов и при наличии у налоговых или таможенных органов достаточных оснований полагать, что указанное лицо предпримет меры, чтобы скрыться либо скрыть свое имущество.

Арест имущества может быть полным или частичным. В первом случае распоряжение арестованным имуществом (заключение сделок, предусматривающих возможность отчуждения этого имущества) полностью запрещено, а пользование и владение осуществляется под контролем налоговых или таможенных органов. Во втором случае владение и пользование имуществом также осуществляется под контролем налоговых или таможенных органов, но также под их контролем допускается и распоряжение этим имуществом.

Арестом имущества в качестве способа обеспечения исполнения решения о взыскании налога, пеней и штрафов признается действие налогового или таможенного органа с санкции прокурора по ограничению права собственности налогоплательщика-организации в отношении его имущества (п. 1 ст. 77 НК РФ).

Процедура получения санкции прокурора на арест прописана в Приказе Генпрокуратуры РФ от 22 марта 2010 г. N 122 «Об осуществлении органами прокуратуры полномочий по санкционированию решений налоговых органов о наложении ареста на имущество налогоплательщика-организации в качестве способа обеспечения взыскания налогов, пеней и штрафов» (далее — Приказ Генпрокуратуры РФ от 22 марта 2010 г. N 122).

В соответствии с Приказом Генпрокуратуры РФ от 22 марта 2010 г. N 122 в органах прокуратуры Российской Федерации санкционировать решения налоговых органов о наложении ареста на имущество налогоплательщика-организации, принятые в качестве способа обеспечения взыскания налогов, пеней и штрафов, имеют право по решениям:

руководителя ФНС России либо лица, его замещающего, — генеральный прокурор Российской Федерации и его заместители;

руководителей межрегиональных инспекций ФНС России по крупнейшим налогоплательщикам, а также руководителей управлений ФНС России по субъектам Российской Федерации — прокуроры субъектов Российской Федерации и их заместители;

руководителей инспекций ФНС России по району, району в городе, городу без районного деления и руководителей инспекций ФНС России межрайонного уровня — районные, городские и межрайонные прокуроры и их заместители в соответствии с компетенцией.

Арест может быть применен только для обеспечения исполнения обязанности по уплате налога, пеней, штрафа за счет имущества налогоплательщика-организации не ранее принятия налоговым органом решения о взыскании налога, пеней, штрафа в соответствии со и при недостаточности или отсутствии денежных средств на счетах налогоплательщика-организации или его электронных денежных средств либо при отсутствии информации о счетах налогоплательщика-организации или информации о реквизитах его корпоративного электронного средства платежа, используемого для переводов электронных денежных средств (п. 3 ст. 77 НК РФ).

Таким образом, исходя из вышеуказанных положений следует, что арест в качестве способа обеспечения исполнения решения о взыскании налога, пеней и штрафов может быть применен только в случае одновременного соблюдения требований, предъявляемых к:

1) наличию решения о взыскании налога, пеней, штрафа в соответствии со ст. 46 НК РФ. Так, арест может быть применен только для обеспечения исполнения обязанности по уплате налога, пеней, штрафа за счет имущества налогоплательщика-организации не ранее принятия налоговым органом решения о взыскании налога, пеней, штрафа в соответствии со ст. 46 НК РФ;

2) денежным средствам налогоплательщика, а именно:

а) арест может быть применен только при недостаточности или отсутствии денежных средств на счетах налогоплательщика-организации;

б) арест может быть применен только при недостаточности или отсутствии электронных денежных средств;

а) при отсутствии информации о счетах налогоплательщика-организации;

б) при отсутствии информации о реквизитах его корпоративного электронного средства платежа, используемого для переводов электронных денежных средств.

В соответствии со ст. 125 НК РФ несоблюдение установленного Налоговым кодексом РФ порядка владения, пользования и (или) распоряжения имуществом, на которое наложен арест или в отношении которого налоговым органом приняты обеспечительные меры в виде залога, влечет взыскание штрафа в размере 30 000 руб.

В соответствии с ч. 1 ст. 312 УК РФ растрата, отчуждение, сокрытие или незаконная передача имущества, подвергнутого описи или аресту, совершенные лицом, которому это имущество вверено, а равно осуществление служащим кредитной организации банковских операций с денежными средствами (вкладами), на которые наложен арест, наказываются:

штрафом в размере до 80 000 руб. или в размере заработной платы или иного дохода осужденного за период до 6 месяцев;

либо обязательными работами на срок до 480 часов;

либо принудительными работами на срок до 2 лет;

либо арестом на срок до 6 месяцев;

либо лишением свободы на срок до 2 лет.

Арест может быть наложен на все имущество налогоплательщика-организации.

Аресту подлежит только то имущество, которое необходимо и достаточно для исполнения обязанности по уплате налога, пеней и штрафов.

Проведение ареста имущества в ночное время не допускается, за исключением случаев, не терпящих отлагательства.

Перед арестом имущества должностные лица, производящие арест, обязаны предъявить налогоплательщику-организации (его представителю) решение о наложении ареста, санкцию прокурора и документы, удостоверяющие их полномочия.

При производстве ареста составляется протокол об аресте имущества. В этом протоколе либо в прилагаемой к нему описи перечисляется и описывается имущество, подлежащее аресту, с точным указанием наименования, количества и индивидуальных признаков предметов, а при возможности — их стоимости.

Все предметы, подлежащие аресту, предъявляются понятым и налогоплательщику-организации (его представителю).

По просьбе налогоплательщика-организации, в отношении которого было принято решение о наложении ареста на имущество, налоговый орган вправе заменить арест имущества на залог имущества в соответствии со ст. 73 НК РФ.

Отметим, что с 5 декабря 2014 г. в соответствии с абз. 2 п. 5 ст. 77 НК РФ (в ред. Закона N 347-ФЗ) арест на объект недвижимого имущества иностранной организации, не осуществляющей деятельность в Российской Федерации через постоянное представительство, при превышении стоимости указанного объекта недвижимого имущества над суммами взыскиваемых в отношении этого объекта налога, пеней и штрафа налагается в случае отсутствия у иностранной организации иного имущества на территории Российской Федерации, на которое может быть обращено взыскание.

"Налоговый вестник", N 3, 2001

Налоговый кодекс Российской Федерации (НК РФ, Кодекс) впервые с момента введения в России налоговой системы и функционирования налоговых органов привлек к участию во взыскании задолженности по налоговым платежам органы прокуратуры. Порядок, регламентирующий процедуру ареста имущества предприятия - должника с санкции прокурора, изложен в ст.77 НК РФ. Данная норма относится к гл.11 НК РФ, в которой речь идет о способах обеспечения исполнения налогового обязательства.

Наряду с залогом имущества, поручительством, пени, приостановлением операций по счетам в банке, арест имущества налогоплательщика является способом обеспечения налогового обязательства. Однако как налоговые органы, так и налогоплательщики при использовании на практике положений данной статьи сталкиваются с проблемами толкования ее норм.

В соответствии со ст.77 НК РФ арест имущества производится в случае неисполнения налогоплательщиком - организацией в установленные сроки обязанности по уплате налога и при наличии у налоговых органов достаточных оснований полагать, что указанное лицо предпримет меры, чтобы скрыться либо скрыть свое имущество.

Таким образом, возникает вопрос: что законодатель подразумевает под "достаточными основаниями"? К основаниям полагать, что должник примет меры к сокрытию своего имущества, следовало бы отнести конкретное доказательство таких намерений в виде сообщения о них гражданином либо должностным лицом в письменной форме руководителю налогового органа. На практике налоговые органы не имеют института осведомителей, которые могут сообщать о действиях налогоплательщика по сокрытию имущества.

Органы, осуществляющие государственную регистрацию сделок купли - продажи недвижимости и транспортных средств, не ставят налоговые органы в известность о намерении сторон заключить сделку, поскольку такие действия прямо не предусмотрены законодательством. Кроме того, плательщик может заключить договор залога, в соответствии с которым в случае неисполнения условий возврата займа право на имущество плательщика - должника переходит третьему лицу.

Таким образом, по изложенным причинам реализовать на практике общеустановленные принципы "достаточности оснований", заложенные в ст.77 НК РФ, затруднительно. Следовательно, ее необходимо доработать.

По нашему мнению, арест имущества на основании ст.77 НК РФ может осуществляться при наличии задолженности по уплате налогов (сборов) у юридического лица. Это само по себе уже является "достаточным основанием" полагать, что налогоплательщик в любое время может воспользоваться своим правом распорядиться собственностью в ущерб интересам бюджета или скрыться.

Одним из существенных условий проведения ареста имущества с санкции прокурора является возможность не нарушать основную хозяйственную деятельность предприятия вне зависимости от того, является арест частичным или полным. Частичным арестом признается такое ограничение прав налогоплательщика - организации в отношении его имущества, при котором владение, пользование и распоряжение этим имуществом осуществляются с разрешения и под контролем налогового органа. При полном аресте лицо не вправе распоряжаться арестованным имуществом, а владение и пользование этим имуществом осуществляются только с разрешения и под контролем налогового органа.

Как видно, исходя из концепции данной статьи "полнота" ареста является достаточно условной. Различие между данными режимами состоит в различном объеме прав по распоряжению арестованным имуществом. При полном аресте право распоряжения имуществом приостанавливается безусловно, а при частичном - распоряжение арестованным имуществом возможно под контролем и с согласия налогового органа. Поэтому для пользования арестованным имуществом предприятию необходимо получить письменное разрешение налогового органа.

Оба механизма ареста, предусмотренные данной статьей, позволяют во многих случаях избежать взыскания налоговых платежей за счет имущества должника в соответствии со ст.47 НК РФ, поскольку направлены на установление режима контроля над имуществом налогоплательщика и способствуют добровольному погашению задолженности должником. При реализации норм данной статьи НК РФ читателям следует обратить внимание на противоречия положений п.п.4 и 5 данной статьи, в соответствии с которыми, с одной стороны, арест может быть наложен на все имущество налогоплательщика - должника, с другой - оговаривается возможность ареста и части имущества, которого достаточно для исполнения обязанности по уплате налога.

На наш взгляд, все имущество должника должно быть подвергнуто аресту (даже если его стоимость превышает размер долга) только в случае, если оно представляет собой единый комплекс (производственная технологическая линия, отдельное строение и т.д.) либо задолженность предприятия перед бюджетом больше или равна стоимости всего имущества. В остальных случаях аресту должно подвергаться имущество, которого достаточно для исполнения обязанности по уплате налога.

Пунктом 3 ст.77 НК РФ предусмотрено, что "арест может быть применен только для обеспечения взыскания налога за счет имущества налогоплательщика - организации в соответствии со ст.47 настоящего Кодекса". По нашему мнению, следует концептуально увязать п.3 ст.77 Кодекса с процессуальными действиями по применению ст.47 НК РФ ввиду различных правовых режимов имущества.

Процедура ареста имущества с санкции прокурора (ст.77 НК РФ) и арест имущества судебными приставами (ст.47 НК РФ) имеют различную правовую природу. Кроме того, процессуальные действия, предшествующие каждому виду ареста, различны. В первом случае (ст.77 НК РФ) они направлены на добровольное погашение имеющейся задолженности самим должником, во втором случае (ст.47 НК РФ) арест имущества производится с целью его дальнейшей реализации и принудительного погашения недоимки.

Таким образом, если применение ст.77 НК РФ не обеспечило добровольную уплату задолженности по налоговым платежам, налоговые органы могут отменить свое решение об аресте для дальнейшего применения к должнику мер, предусмотренных ст.47 НК РФ с соблюдением всех предусмотренных Кодексом процедур. В случае несогласия налогоплательщика с проведенным на основании ст.77 НК РФ арестом он вправе согласно со ст.22 АПК РФ обратиться в арбитражный суд с соответствующим иском.

| Г.В.Черных Государственный советник |

налоговой службы III ранга

Е.А.Пальцев

Советник налоговой службы

Краснодарский край

Последние материалы сайта

Платежи ИП

Лучшие партнерские программы

Любому бизнесу нужен рост и расширение. Например, если вы владеете заводом, вы модернизируете производство и устанавливаете больше станков. А что если вы владеете интернет-магазином? Тогда основной задачей будет увеличить число продаж и найти постоянных п

Платежи ИП

Picodi: Все скидки в одном месте!

Дата: 14 Фев 2018 Обновление : в сентябре 2018 года МТС запустил новый сезон викторины «Блиц». Подробнее об этом - . 13 февраля 2018 года мобильный оператор МТС запустил новую игру-викторину – «Блиц ». Только вчера я писал о запуске , а вот уже и МТС

Налоги ИП

Личный кабинет абонента «At home

После подключения к нашей сети Вам необходимо оплатить услуги в течение трех дней после подключения. Если Вы подключаетесь по акции, Вы можете пополнить баланс Вашего лицевого счета наличным способом, передав денежные средства мастеру. Мастер выдаст Вам д

Закрытие ИП

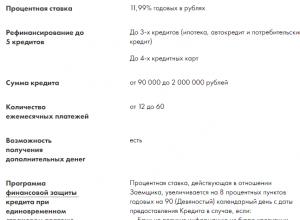

Подача заявки на реструктуризацию

В поисках вариантов для рефинансирования кредитов заемщики стараются найти предложение с наиболее выгодными процентными ставками. В 2017 году в этой области безусловным лидером стал банк Райффайзен. Он предлагает клиентам перевести к себе имеющиеся у них

Учет и отчетность

Самые лучшие и надежные форекс брокеры в россии и мире

Первые шаги в фондовых торгах обычно осуществляются с помощью и под непосредственным контролем профессиональных брокеров. Удачно подобранный брокер поможет вам создать ваш первый капитал в фондовых торгах и создать фундамент для более прибыльной торговли

Регистрация

Самые жирные биткоин краны Автоматические краны биткоинов

Январь 2nd, 2019 uspeshnoe-deloМоментальные биткоин краны отличаются от тем, что заработанные сатоши сразу поступают на Ваш микрокошелек. Количество таких сайтов в разы превышает те, с которых выплаты производятся лишь по определенным дням недели. Оно, н