Ликбез: Понятие секторов на фондовом рынке США. Как определять растущие сектора экономики с помощью индексных фондов ETF? Куда не надо вкладывать деньги

Эксперты ждут роста российского рынка акций в последнем квартале 2017 года. Вложения в какие секторы и акции отдельных компаний могут принести наибольшую прибыль, а от каких бумаг лучше держаться в стороне, рассказали эксперты

Инвестиции в российский фондовый рынок в третьем квартале 2017 года самым выгодным вариантом вложения среди нескольких типов активов, ежеквартально анализируемых РБК по уровню доходности. Индекс ММВБ, отражающий динамику рынка акций (рассчитывается на основе котировок 50 наиболее ликвидных бумаг крупнейших и динамично развивающихся российских компаний), за три месяца вырос более чем на 9%, и эксперты говорят, что тенденция может сохраниться.

«Мы считаем, что в октябре и в целом в четвертом квартале может продолжиться рост российского фондового рынка, индекс ММВБ до конца года прибавит порядка 5%», — говорит начальник аналитического департамента УК «БК Сбережения» Сергей Суверов. По его словам, у рынка есть потенциал дальнейшего роста, потому что отечественные индексы сильно отстали в этом году от динамики фондового индекса развивающихся стран MSCI EM (за три квартала он вырос на 24%, а индекс ММВБ за это время снизился на 7%). Во-вторых, на фоне наблюдавшегося роста цены на нефть (цена Brent увеличилась на 20% за квартал, до $57,5 за баррель) должна улучшиться ситуация с прибылями российских компаний, а это повышает привлекательность инвестиций в них, говорит аналитик. В-третьих, дисконт российских акций по сравнению с аналогами из развивающихся рынков усилился, средний показатель отношения стоимости компании к прибыли (P/E, чем больше показатель, тем более дорого сейчас оценена компания) по России сейчас колеблется в районе 8, а, например, у Бразилии он выше 20, отмечает эксперт.

Старший аналитик ИК «Фридом Финанс» Богдан Зварич ожидает роста индекса ММВБ за квартал в пределах 5-7%. «Этому будет способствовать стабильная ситуация на рынке энергоносителей. Однако такого роста цен на нефть, как мы видели в третьем квартале, уже не будет, в результате чего итоговый рост рынка будет меньше, чем кварталом ранее», — полагает он. Ожидает сохранения спроса на российские акции и аналитик УК «Альфа-Капитал» Артем Копылов. Иностранные инвесторы вложили в фонды, инвестирующие в российские компании, $172 млн за последнюю неделю сентября (по данным Emerging Portfolio Fund Research), что говорит об увеличении интереса к российскому фондовому рынку в целом, полагает эксперт.

Но акции разных эмитентов из разных отраслей экономики в течение квартала показывали очень несхожую динамику. Например, в третьем квартале индекс акций телекоммуникационных компаний (рассчитывается Московской биржей) показал себя лучше остальных и вырос за три месяца более чем на 13%, индекс металлов и добычи увеличился на 10,7%, а индекс компаний машиностроения снизился на 1,2%.

В каждом из секторов были свои факторы влияния. Например, рост фондового индекса металлов и добычи обусловлен их подорожанием на мировом рынке (цинк +33%, никель +18%, алюминий +14%, медь +16% за квартал), поясняет Артем Копылов. Индекс телекоммуникаций вырос за счет хорошей отчетности большинства компаний сотовой связи за второй квартал и на ожидании высоких дивидендов в третьем квартале, а индекс машиностроения снизился за счет низких продаж автомобильной продукции на российском рынке. Например, до кризиса месячные продажи автомобилей в России составляли около 250 тыс. штук, сейчас эта цифра колеблется около 130 тыс. в месяц, говорит он.

РБК опросил аналитиков инвестиционных компаний и выяснил, какие отрасли и отдельные акции будут наиболее привлекательными для инвесторов в четвертом квартале 2017 года.

Привлекательные металлы

Среди самых потенциально привлекательных инвестиций на фондовом рынке в четвертом квартале опрошенные РБК эксперты называют акции металлургических компаний. «Сектор «металлы и добыча» может вновь оказаться одним из лидеров и показать динамику лучше рынка в четвертом квартале, особенно компании, связанные с цветной металлургией. Это обусловлено благоприятной конъюнктурой почти на всех рынках металлов», — говорит биржевой советник ИК «Велес Капитал» Виктор Шастин.

Фото: Александр Рюмин / ТАСС

«Металлургические компании поддержит ситуация на рынке металлов, где мы не исключаем восходящей динамики, что позволит компаниям улучшить свои показатели и, соответственно, будет позитивно воспринято инвесторами», — согласен Богдан Зварич. Артем Копылов прогнозирует дальнейший рост спроса на промышленные металлы до конца 2017 года на фоне увеличения производственной активности в Европе, США и Китае.

В секторе «металлы и добыча» Виктор Шастин выделяет акции «Русала» (бумаги United Company RUSAL на Московской бирже за третий квартал взлетели на 49%) и «Распадской» (+35,7% в третьем квартале). У «Русала» на балансе существенная доля в ГМК «Норильский никель», который также неплохо растет (+23% за третий квартал), кроме того, благоприятная конъюнктура на рынке алюминия обеспечивает впечатляющие темпы роста цен на акции, отмечает эксперт. «Распадская» же за последний год феноменально улучшила свое финансовое положение, здесь в разы уменьшили чистый долг и довели его отношение к EBITDA (прибыль до вычета процентов, налогов и амортизации. — РБК ) до комфортного уровня около 1,5. Прогнозы компании на 2018 год вполне оптимистичные. «Ну и вишенка на торте — это возможные дивиденды за текущий год, этот фактор может стать очень серьезным драйвером», — говорит он.

Также эксперт называет в качестве интересных бумаги Магнитогорского металлургического комбината (+29,8% за третий квартал), который увеличил долю акций в свободном обращении до 15% (в сентябре сообщалось, что структура основного бенефициара ММК Виктора Рашникова продала 3%), и теперь акции могут быть включены в международный индекс MSCI Russia в ноябре. А это традиционно сильный фактор роста, поскольку ряд международных фондов формирует свои портфели, исходя из структуры данного индекса.

Сергей Суверов предлагает обратить внимание на бумаги «Норильского никеля» — росту цен благоприятствуют хорошая конъюнктура на рынке промышленных металлов, а также высокая дивидендная доходность компании в районе 9%. В фаворитах также может быть «Русал», поскольку цены на алюминий близки к трехлетним максимумам, полагает он.

Артем Копылов тоже рекомендуетакции «Норильского никеля», которые могут вырасти за счет дальнейшего роста цен на никель и увеличения производства нержавеющей стали в Китае, а вот от инвестиций в бумаги «Мечела» (+9,3% за третий квартал) он предлагает воздержаться, поскольку финансовые показатели компании очень чувствительны к ценам на уголь, которые весьма нестабильны.

Нефтегаз — за и против

Относительно инвестиций в нефтегазовые компании, на которые приходится большая часть капитализации российского рынка, аналитики расходятся во мнении. «Нефтяные акции могут быть хуже рынка на фоне возможной коррекции вниз цен на нефть», — говорит Сергей Суверов. Богдан Зварич также считает, что нефтегазовый сектор в четвертом квартале может показать более слабую динамику, чем рынок в целом.

Артем Копылов придерживается другой точки зрения. «По нашему мнению, отраслевой индекс нефти и газа имеет перспективы роста, если цена на нефть сможет закрепиться выше $55 марки Brent до конца года (сейчас держится выше $56. — РБК ). Сокращение предложения нефти на рынке из-за ураганов (например, «Харви» в августе нефтяных компаний в Техасе, а также осложнил поставки нефти в США из-за рубежа. — РБК ) и сделки ОПЕК+ (в конце 2016 года картель и некоторые не входящие в него страны заключили соглашение о сокращении добычи, оно действует и сейчас. — РБК ) укрепили цены на нефть», — отмечает эксперт.

Кроме того, напоминает он, недавно авторитетное рейтинговое агентство S&P Global Platts международных энергетических компаний. «В него попали и российские компании, заняв высокие позиции в рейтинге («Газпром» — 1-е место, ЛУКОЙЛ — 6-е, «Транснефть» — 14-е, «Роснефть» — 22-е), что говорит о хороших финансовых показателях компаний», — считает аналитик.

«Мы бы порекомендовали внимательно присмотреться к акциям «Газпрома» (рост на 3,1% за третий квартал. — РБК ) в качестве тактической идеи. Несмотря на высокие финансовые показатели и высокие рейтинги, акции торгуются на исторических минимумах», — говорит Копылов. Виктор Шастин не верит в большие перспективы нефтегазовых бумаг в ближайший квартал, но «Газпром» неплохо смотрится и в целом дешев. «Наверное, его можно брать», — считает он.

Если есть желание инвестировать именно в нефтегазовые компании, то с точки зрения технического анализа (прогнозирование на основе закономерностей изменений цен в прошлом) хорошо выглядят бумаги «Роснефти» и ЛУКОЙЛа (динамика за квартал -1,3 и +6,7%), полагает Зварич. «А насчет «Газпрома» я бы поостерегся, бумага не показывает в последнее время какой-либо уверенной динамики», — говорит он.

Финансовый сектор: Сбербанк в фаворитах

Мнения относительно перспектив акций финансового сектора (рост индекса «Банков и финансов» Московской биржи за квартал составил 8,9%) расходятся. «Что касается банковского сектора, то он продолжит получать «дивиденды» от снижения стоимости фондирования (снижения ключевой ставки ЦБ с 10,0 до 8,5% годовых с начала года в несколько этапов и снижения средних ставок по вкладам, исходя из статистики ЦБ , примерно на 1,2 процентного пункта за этот же период. — РБК )», — говорит Зварич. Также он надеется на улучшение экономической ситуации и начало цикла роста реальных доходов населения, на фоне чего может улучшиться ситуация с просроченной задолженностью, и это будет положительным фактором для банков.

У Виктора Шастина другая точка зрения на инвестиции в финансовый сектор. «В четвертом квартале, на мой взгляд, не стоит покупать компании финансового сектора. Даже Максим Орешкин (глава Минэкономразвития. — РБК ) открыто говорит о том, что в условиях низкой инфляции (снизилась до 3,3% в годовом исчислении. — РБК ) быстро обнажились проблемы банковского сектора», — говорит он. Орешкин , что при низкой инфляции все «грехи» банков «вылезают наружу».

Тем не менее большинство аналитиков склоняются в пользу инвестиций в акции Сбербанка (обыкновенные выросли за третий квартал на 32,1%, привилегированные — на 29,4%). Банк увеличивает прибыль как за счет притока клиентов из банков-конкурентов, так и за счет извлечения выгоды от своего доминирующего положения на рынке, отмечает Артем Копылов.

Фото: Екатерина Кузьмина / РБК

Богдан Зварич полагает, что можно обратить внимание и на акции ВТБ (-3,8% за квартал), чья цена существенно отставала от акций Сбербанка, и, «возможно, в четвертом квартале акции ВТВ будут догонять». Остальные бумаги сектора обладают не очень высокой ликвидностью и не очень интересны, считает он.

Другие секторы

Богдан Зварич полагает, что динамика акций компаний розничной торговли (индекс потребительских товаров и торговли Московской биржи в третьем квартале вырос на 9,5%) может оказаться лучше рынка. «В четвертом квартале возможен рост потребления, как за счет собственных средств населения, так и за счет роста привлекательности кредитных продуктов банков, происходящего на фоне снижения ставок», — говорит он. «В потребительском секторе есть отдельные идеи, можем увидеть новые сделки M&A в этом секторе», — добавляет Шастин. По его мнению, по-прежнему хорошую динамику могут показать акции «Дикси» (рост в третьем квартале составил 57,4%), а также бумаги «Детского мира» (выросли на 9,3% за квартал). По словам Зварича, также можно обратить внимание на акции «Ленты» (рост на 3,3% за квартал), которая в последнее время демонстрировала активную экспансию, и «это скоро должно начать давать свои плоды».

Также позитивную динамику могут показать бумаги химического сектора (индекс химического производства Московской биржи в третьем квартале вырос на 7,9%). Шастин не исключает некоторого ослабления курса рубля в четвертом квартале, и на этом факторе «могут воспрять духом компании — производители удобрений (из-за роста выручки в рублевом выражении. — РБК ), соответственно, сектор химического производства может быть лучше рынка в четвертом квартале». В индекс химического производства Московской биржи входят акции таких производителей удобрений, как «Уралкалий», «ФосАгро» и «Акрон» (+10,5%, +1% и +9,1% за квартал соответственно).

Хуже рынка по итогам квартала могут оказаться секторы телекоммуникационных компаний и транспорта (соответствующие отраслевые индексы в третьем квартале выросли на 13,3 и на 1,5% соответственно), полагает Зварич. «На мой взгляд, после существенного роста в третьем квартале в секторе телекомов может пройти волна фиксации прибыли», — говорит он. Не очень хорошим знаком может служить выход иностранных инвесторов из некоторых российских телекоммуникационных активов (Telia часть принадлежащих ей акций «МегаФона»), да и с точки зрения техничеcкого анализа коррекция назрела, полагает аналитик. «Что же касается транспортного сектора, то я не вижу существенных драйверов роста для него. Нет интересных бумаг, и ликвидность там невысокая. Скорее всего, сектор закончит квартал ростом, который уложится в 2-3%», — отмечает эксперт.

Cектор - это группа компаний, занимающихся одинаковыми или схожими видами деятельности. Необходимость разделения акций по группам и секторам обусловлена следующим.

- Торговыми стратегиями, основанными на схожем поведении акций одного сектора. Акции одного сектора движутся в едином потоке вслед за индексом и акциями наиболее крупного по капитализации и объему торгов представителя данного сектора (EXXON MOBILE, WALL-MART). Задача трейдера в данном случае найти акцию компании из этого сектора, которая еще не успела сделать движение вслед за индексом и другими акциями из этого сектора.

- Многие новости выходят не на отдельные компании, а на целые сектора и индустрии. Чтобы получить выгоду от таких новостей, необходимо знать, какие компании входят в данный сектор, а также их особенности.

- В случае выхода сильной новости фундаментального характера на компанию, торговля ее акциями может быть очень опасной и сложной в силу очень высокой волатильности и объемов, значительно превышающих средний. Поскольку другие акции данного сектора, скорее всего, будут повторять движение данной акции, то может быть целесообразным торговать именно их, вместо акций, по которым вышли новости.

Сектора фондового рынка

1)

Industrial sector.

Сюда входят компании производящие капитальное оборудование (TXT, GE, ETN, DE, R), химическую продукцию (DD, DOW, HUN, MON, РОТ), также сюда могут быть включены предприятия сталелитейной промышленности. К наиболее крупным предприятиям данного сектора можно отнести Du Pont (DD), General Electric (GE).

Индекс сектора - $DJUSIN.

2)

Steel and iron.

Сталь является вторым по обороту товаром в мире, именно этим обусловлены особенности этого сектора. Акции этого сектора реагируют не только на новости рынка, сектора, ведущих компаний - но, прежде всего, на состояние рынка стали.

Основными компании: ATI, IPS, X, NUE, OS, WOR, NSS, AKS.

Ведущие компании - NUE, X.

Индекс сектора - $STQ.

3) Energy (Oil, gas, coal).

Нефть - товар с самым большим оборотом в мире. Все сказанное выше о стальных акциях вдвойне верно для акций этого сектора. На рынок нефти оказывают влияние стихийные бедствия, политика, открытие новых месторождений, уровень запасов, войны - все это делает нефть очень волатильным товаром, что в свою очередь делает акции нефтяного сектора самыми волатильными на фондовом рынке. Акции энергетического сектора очень привлекательны в силу очень сильной изменчивости их цен, но это же делает их очень опасными и тяжелыми для торговли. Характерной особенностью торговли этих акций является большое количество ложных движений, пробоев, очень быстрая смена тенденций. Еще одной особенностью данного сектора является его способность иметь разные тенденции с рынком в целом.

Основные нефтяные акции - MRO, DRQ, CVX, ХОМ, KMG, VLO, СНК, АРА, РХР, OIS, WFT, KMI, SLB, АРС, DVN), ведущая компания EXON MOBILE (ХОМ).

Основные газовые компании - GAS, WGR (ведущая), SPH, CXG.

Основные угольные компании - BTU (ведущая), ACI, МЕЕ, FCL, FDG.

Индекс нефтяного сектора - $ХOI.

4) Gold (Copper, Silver).

Имеет схожие особенности с Energy и Steel (т.к. золото тоже активно торгуемый товар). Также очень часто идет в разрез с общей тенденцией рынка.

Основные акции - АВХ, GG, AGU, AU, GLG, NEM, FCX, НЕ, AEM.

Ведущие компании - АВХ, NEM.

Индекс - $HUI.

5) Retail.

Сюда входят разнообразные сбытовые организации сети супермаркетов, магазинов, а в нашей классификации сюда можно отнести аптеки, автодилеров и т.д. Сектор реагирует на следующие новости: Retail sales, business retail, auto-sales.

Основные компании - CHS, ARO, MW, TLB, SWY, GCO, TIF, LDG, ANF, ANN, WMT, AN, KMX, AZO.

Лидер сектора - Wall-Mart (WMT).

Индекс - $RLX.

6) Construction.

В этот сектор входят компании, занимающиеся строительством жилых и нежилых зданий. Данный сектор также отличается высокой волатильностью, склонностью реагировать на любые слухи и новости на рынке недвижимости. На сектор влияют следующие индикаторы - Construction spending, existing home sales, new home sales.

Основные компании - RYL, NVR, TOL, HOV, CTX, MDC, WLT, DHI, JOE.

Лидеры - RYL, NVR.

Как правило, за этим сектором ходит сектор строительных материалов - MLM, VMC, GVA, JEC, СХ, USG, ЕХР.

Индекс - $HGX.

7) Drugs/Medicine/Healthcare/Pharmaceuticals.

Сюда входят компании, производящие лекарства, медицинское оборудование, а также больницы.

Основные акции - PFE, MRK, LLY, BRL, DNA, MRX, VRX, PRX, JNJ, ZMH, SYK, GDT, BSX, PG, OCR, HUM, НСА, НМА, MHS, AGP, МОH, WLP, АЕТ.

Лидеры - Pfizer (PFE), Merck (MRK), Ely and Lily (LLY), Guidant (GDT), Boston scientific (BSX), Procter and Gamble (PG), Johnson and Johnson (JNJ), Zimmer holding (ZMH), Humana (HUM), Omnicare (OCR).

Индекс - $DRG.

8) Finance/Brokerage/Insurance/Banks.

Сюда входят управляющие компании, брокеры, банки и страховые компании.

Основные акции:

брокеры - GS, BSC, JEF, PJC, MER, MS, JPM, RJF, BLK

банки - С, ВАС, SOV, BNK, USB, NYB

страховые компании - AIG, XL, JH, PSA, SHU

управляющие компании - WM, JNS, JNC, FNF, AMG

биржи - CME, NYX, ISE, ICE

ипотека - FNM, FRE, AHM, FMD, DRL.

Лидеры - Goldman sachs (GS), J.P. Morgan and Chase (JPM), Citigroup ©, Washington mutual (WM), Fannie may (FNM).

Индекс - $XBD

9) Aerospace and Defense.

Сюда входят предприятия ВПК, авиастроения, космической техники. Предприятия получают гигантские контракты от государства, иностранных государств, агентств. Реагируют на известия о государственном бюджете (оборонной статье), войнах, конфликтах и т.д.

Основные компании GD, ВА, LMT, NOC, РН, АН, COL.

Лидеры - General dynamics (GD), Boeing (ВА).

10) Technology/Telecommunications.

Предприятия высоких технологий (полупроводники, сети, электроника и т.д.) и связи.

Основные компании - технологии: INTC, MOT, TXN, NVDA, NOK, AMD, IBM, HPQ, ALA, WHR, LXK, DELL, SNE, WDC

связь: VZ, GSL, VOD, T, SIRI.

Лидеры - Intel (INTC), Motorola (MOT), Verizone (VZ) AT&T (T), Sirius (SIRI).

11) Software/Internet.

Компании, специализирующиеся на разработке программного обеспечения и Интернете.

Основные компании - MSFT, CSCO, GOOG, YHOO, MWY, MFE, ORCL.

Лидеры - Microsoft (MSFT), Cisco systems (CSCO), Google (GOOG).

12) Textile/Apparel.

Сюда входят предприятия легкой промышленности (ткани, одежда, обувь).

Основные компании - NKE, RBK, JNY, ТОМ, VFC. Лидер - Nike (NKE).

13) Leisure / Restaurants.

Сюда относятся предприятия, занимающиеся организацией отдыха и развлечения - казино, рестораны и т. д.

Основные представители - LVS, RCL, CCL, НЕТ, PNK, WEN, MCD, LNY, JBX, AZR.

Лидеры - MacDonald"s (MCD).

14) Media.

Сюда относится телевидение и печатные издания.

Основные представители - DIS, CVC, CCU, CTV, DTV, VIA, VIA.B, NYT, TRB, TWX, DWA, KRI, GCI, МНР, MNI.

Лидеры - Disney (DIS), New-York times (NYT), Cable vision (CVC).

15) Automotive.

Автомобильная промышленность. Сюда можно отнести производителей легковых автомобилей, грузовых автомобилей, мотоциклов, а также производителей автозапчастей.

Легковые автомобили - F, DCX, ТМ.

Грузовики - CNF, WGO, NAV, OSK.

Автозапчасти - AXL, ARM, JCI, LEA, SUP, BWA, VC. Мото - HDL.

Сектор реагирует на индикатор Auto-sales.

16) Transportation. Сюда входят железные дороги - BNI, CNI, CP, UNP, NCS, CSX (лидер BNI), авиалинии (GOL, DAL, CAL, LCC, LUV) и автомобильные перевозчики (FDX).

Один из богатейших людей в мире легендарный американский инвестор Уоррен Баффет (Forbes оценивает его состояние в $75,6 млрд) в сентябре заявил, что через сто лет американский индекс Dow Jones перешагнет отметку в 1 млн пунктов, что превышает нынешний показатель в 44 раза. По его мнению, игра на понижение американского рынка — это «игра лузеров» и будет оставаться таковой.

С начала года фондовый рынок США планомерно растет, а ключевые биржевые индексы бьют исторические рекорды. Индекс S&P 500 вырос с января почти на 14%, индекс Dow Jones Industrial — более чем на 15%.

Для российского инвестора вложения в американский рынок — хороший способ получать доход в валюте, говорит управляющий активами УК «БКС» Никита Емельянов. «У россиян не так много возможностей для диверсификации своих вложений», — отмечает эксперт. По его словам, в долгосрочной перспективе инвестиции в американский рынок могут принести в среднем 10% годовых (с учетом дивидендов).

«Американский рынок привлекателен своей понятностью, так как логично реагирует на рыночные новости и чувствителен к комментариям официальных лиц, в частности, руководителей ФРС. Поэтому у игроков есть возможности угадать направление движения рынка на тех или иных новостях», — отмечает руководитель отдела информации и анализа мировых рынков ГК «Финам» Михаил Аристакесян. Кроме того, если в России самые прибыльные акции у компаний, которые работают в нефтяном и газовом секторах, то в США спектр доходных секторов намного более вариативен, добавляет Емельянов.

Этот рынок интересен, но он не спекулятивный, говорит руководитель аналитического центра Санкт-Петербургской биржи Павел Пахомов. «Чтобы получить максимальную выгоду, инвестировать в него нужно не менее чем на два-три года», — говорит он.

Эксперты напоминают, что на фондовом рынке можно не только выиграть, но и проиграть, риск инвестиций связан с колебаниями рынка. «Риск фондового рынка существует на любой бирже, и у инвестора всегда есть опасность попасть в очередной кризис», — говорит Никита Емельянов.

РБК разбирался, как российскому инвестору начать торговать на американском рынке, с какими особенностями он может столкнуться и какие секторы рынка являются наиболее перспективными.

Прямой выход

Один из способов выйти на американский рынок — это открыть у брокера счет для торговли, заключив соответствующий договор. Сейчас только единицы российских брокеров являются членами американских бирж. Остальные крупные брокерские компании пока работают через посредников. «Российскому брокеру нужен американский партнер, который будет выводить операции на рынок другой страны», — поясняет начальник департамента торговых операций ИК «Фридом Финанс» Игорь Клюшнев. Когда клиент заключает договор с брокером, в договоре указано, что при совершении сделок будет задействовано третье лицо.

За операции брокер будет брать комиссию, которая сейчас в среднем составляет около 0,04% от суммы сделки. При этом брокер будет выступать налоговым агентом своего клиента (придется платить НДФЛ 13% от прибыли, которая складывается из изменения курса акций и валютного курса), а клиенту не придется самостоятельно отчитываться перед налоговыми органами по доходам, полученным от операций с ценными бумагами.

Теоретически выйти на рынок инвестор может и минуя российского брокера. «Тогда ему придется самостоятельно заключать договор с американским брокером», — говорит юрист адвокатского бюро А2 Максим Сафиулин. Отчитываться о доходах перед российскими налоговыми органами также придется самостоятельно.

К иностранному брокеру можно идти, имея не менее $10 тыс., в то время как на российском рынке порог вхождения значительно ниже и начинается в среднем от $1 тыс., отмечает Клюшнев. Кроме того, по словам аналитика компании «Открытие Брокер» Андрея Кочеткова, американские брокеры берут отдельную плату за ведение счета (от $10 до $30 в месяц).

Еще одна особенность американского рынка — придирчивое отношение к легальности средств, которые вносит на счет инвестор. «Если сумма, с которой вы приходите к брокеру, составляет несколько сотен тысяч долларов или больше, то брокер может потребовать письменно объяснить происхождение денег и предоставить документы, которые подтверждают, что человек их получил легально и уплатил с них все необходимые налоги», — объясняет Андрей Кочетков.

Российская биржа американских акций

Другой вариант — покупать американские акции через Санкт-Петербургскую биржу. В список американских акций, торгующихся на этой бирже, сейчас входят 527 ценных бумаг. В том числе там торгуются акции самых дорогих компаний мира — Apple, Alphabet (бывшая Google), Microsoft, Berkshire Hathaway, Amazon, Exxon Mobil, Facebook, Johnson & Johnson, JPMorgan Chase, General Electric и т.д. Участниками торгов (брокерами) на фондовом рынке биржи являются 48 компаний и банков.

По словам Павла Пахомова, спрос на ценные бумаги со стороны инвесторов на Санкт-Петербургской бирже (пока единственной площадке в стране, на которой торгуются иностранные акции) растет. «Если год назад оборот на торгах составлял $2-3 млн, то сейчас уже более $20 млн в день», — говорит он. Для сравнения: средний дневной оборот на американских биржах NYSE и NASDAQ исчисляется десятками миллиардов долларов.

Комиссия для инвестора, который торгует через данную биржу, составляет в среднем 0,05%. Как объясняет Павел Пахомов, этот процент состоит из комиссии брокера (около 0,04%) и комиссии биржи (0,01%).

Игорь Клюшнев также отмечает, что на Санкт-Петербургской бирже возможно заключение сделок за пределами основной торговой сессии на американских биржах (сейчас торги в США проходят в 16:30-23:00 мск) — с 10:00 мск.

На рынок через ПИФ

Пассивный инвестор может выйти на американский рынок через ПИФы, портфель которых состоит из иностранных ценных бумаг. По данным Investfunds.ru, сейчас выход на зарубежный рынок предоставляют около двух десятков открытых фондов акций. Среди них есть и ПИФы, ориентированные непосредственно на американский рынок (например, «Райффайзен — США», «Открытие — США», «Сбербанк — Америка», «БКС Фонды США»).

Такие фонды особо отмечают, что вложения в их ПИФы дают возможность валютной диверсификации личных накоплений для их защиты от девальвации рубля, а инвестирование в американский фондовый рынок — это вложения в развитую экономику. При этом фонды работают в российский юрисдикции и ПИФы являются российскими ценными бумагами.

Максим Сафиулин из A2 предупреждает, что пайщик напрямую не участвует ни в каких операциях с ценными бумагами — за него это делает управляющая компания. При этом фонды не могут изменять заранее заявленную клиенту пропорцию инвестирования в активы разных категорий.

При покупке паев инвестор платит так называемую надбавку (не более 1,5% от суммы приобретения), а при продаже — скидку (не более 3% от стоимости паев).

Во что вложить

Аналитики выделяют несколько секторов, которые можно считать драйверами рынка и которые показывают высокую доходность. «Лидерами роста с начала года являются акции компаний ИT-сектора (+26%), а также бумаги сектора здравоохранения (+19%)», — говорит Михаил Аристакесян.

Несмотря на то что не все технологические компании являются прибыльными, сектор остается фаворитом индекса S&P 500 и рынка в целом, подтверждает Никита Емельянов. Эксперт советует покупать голубые фишки из индекса, например Amazon. Можно обратить внимание на более спокойные бумаги, такие как Microsoft и акции компании Intel.

Еще один сектор, который специалисты считают драйвером рынка, — биотехнологии. «Этот сектор имеет высокий потенциал роста, что делает его привлекательным для долгосрочных инвестиций», — говорит Никита Емельянов.

Впрочем, некоторые эксперты считают, что проще ориентироваться на рынок в целом, а не на отдельные бумаги. «Если инвестор готов включать в свой портфель долларовые инструменты, то ему проще всего ориентироваться на индексы, а не на отдельные акции. Если есть возможность вложиться в весь рынок целиком, то эту возможность надо использовать. Сделать это можно через индексные фонды (ETF), которые полностью инвестируют в ту структуру, из которой состоит индекс», — считает заместитель директора Национального центра финансовой грамотности Сергей Макаров.

В настоящее время Группа «Московская Биржа» объединяет рынки, различающиеся как по обращающимся инструментам, так и по системе организации торговли и расчётов. В их состав входят:

- ➤ фондовый рынок (акции, облигации, паи)

- ➤ срочный рынок (фьючерсы и опционы)

- ➤ денежный рынок (РЕПО и депозитно-кредитные операции)

- ➤ валютный рынок (иностранная валюта)

- ➤ рынок драгоценных металлов и товарный рынок

- ➤ рынок стандартизированных ПФИ (ОТС деривативы)

- ➤ рынок Инноваций и Инвестиций (РИИ Московской Биржи)

- ➤ товарный рынок (зерно)

Фондовый рынок

Фондовый рынок Группы «Московская Биржа» – крупнейший в Восточной и Центральной Европе. ЗАО «Фондовая биржа ММВБ», осуществляющая организацию торговли на нём, входит в тридцатку ведущих фондовых бирж мира.

Секторы фондового рынка

Фондовый рынок Московской Биржи включает в себя три сектора:

1. Основной рынок – наиболее ликвидный с Центральным контрагентом и полным предварительным депонированием. В этом секторе ведутся торги с акциями, облигациями, депозитарными расписками и паями.

Он включает в себя различные режимы торгов, в том числе:

- ➤ режим основных торгов (анонимные безадресные сделки)

- ➤ режим переговорных сделок, режимы сделок РЕПО

- ➤ режимы размещения и выкупа ценных бумаг

- ➤ ряд специальных режимов

Расчеты в режиме основных торгов осуществляются в день заключения сделки (Т+0).

2. Сектор рынка «Стандарт» с Центральным контрагентом, состоящего из акций и инвестиционных паев ПИФов , в котором можно работать без полного предварительного депонирования, заключая сделки РЕПО и купли-продажи с расчетами от «Т+0» до «Т+4». Его особенностью являются надежность инфраструктуры, системы гарантийного обеспечения и снижения рисков, а также самая длинная торговая сессия в России, позволяющая принимать решения с учётом актуальных мировых финансовых новостей и создающая условия для эффективных сделок.

3. Classica – классический адресный рынок акций, без 100% предварительного депонирования бумаг и возможностью расчётов по сделкам в долларах США. Работать в этом секторе могут только профессиональные участники рынка.

Срочный рынок

Срочный рынок – рынок фьючерсов и опционов ФОРТС (FORTS) крупнейшая площадка по торговле финансовыми инструментами в России и Восточной Европе.

Он сочетает в себе развитую инфраструктуру, надёжность и гарантии ОАО «Московская Биржа», а также самые современные технологии торговли фьючерсами и опционами, проверенные в течение более чем десяти лет стабильного и успешного развития рынка (рис. 2.).

Рисунок 2. Инструменты срочного рынка Московской межбанковской валютной биржи

Организатором торгов на срочном рынке является ОАО «Московская Биржа». Клиринг на срочном рынке осуществляет ЗАО АКБ «Национальный Клиринговый Центр». На рынке FORTS обращаются производные финансовые инструменты , активами которых являются: Индекс РТС, Индекс ММВБ, Российский индекс волатильности, отраслевые индексы, акции, облигации федерального займа, иностранная валюта, ставка трёхмесячного кредита MosPrime и товары.

Срочный рынок является более рискованным по отношению к основному фондовому рынку, но предоставляет широкие возможности для заработка. Он отличается более низкими издержками: биржевыми сборами, отсутствием платы за кредитные средства, за сервис расчётов и депозитария.

На нём могут работать участники всех категорий – от расчётных фирм и брокеров до частных инвесторов, при наличии соответствующего интернет-терминала.

Денежный рынок

Торги на Денежном рынке проводятся в двух секциях: секция РЕПО с государственными ценными бумагами и инструменты денежного рынка, а также секция РЕПО с акциями и облигациями.

Валютный рынок

Валютный рынок Московской Биржи является очень значимым сегментом финансового рынка . Предоставляется прямой доступ также банкам, не кредитным организациям и частым инвесторам.

В системе электронных торгов заключаются сделки по: евро, доллару США, украинской гривне, белорусскому рублю, казахскому тенге, китайскому юаню, а также с валютными свопами. Валютный рынок Московской биржи – центр ликвидности по операциям с рублем. Банк России устанавливает официальный курс российского рубля на основе результатов биржевых торгов.

Рынок драгоценных металлов

ОАО Московская Биржа с 21 октября 2013 года осуществляет биржевую торговлю драгоценными металлами (золотом и серебром). В первой половине 2019 года планируется также начать торги платиной и палладием. Цены по данным инструментам определяются в рублях за грамм. Расчеты по всем операциям проходят за российские рубли.

Торги драгоценными металлами проходят на платформе Валютного рынка Группы «Московская Биржа». В связи с этим полное наименование Валютного рынка, отраженное в документах Группы «Московская Биржа», меняется на Валютный рынок и рынок драгоценных металлов. В роли центрального контрагента и клиринговой организации выступает ЗАО АКБ «Национальный Клиринговый Центр».

Рынок стандартизированных ПФИ

Рынок стандартизированных производных финансовых инструментов был создан для реализации коммюнике G20, принятого после встречи «двадцатки» в Питтсбурге в 2009 году. В числе других решений, было согласовано, что стандартизированные производные финансовые инструменты должны торговаться на бирже.

Страны G20, в том числе и Россия, подтвердили намерения усилить в ближайшие годы роль центрального контрагента. Банк России в определенной краткосрочной перспективе видит клиринг с Центральным контрагентом обязательным.

Отличия рынка стандартизированных ПФИ

Важными отличиями рынка стандартизированных ПФИ от внебиржевого рынка являются:

- ➤ Наличие Правил Клиринга, регулирующих отношения Участников в соответствие с Законом о Клиринге. Таким образом, Участники имеют более сильную законодательную защиту сделок вместо более слабой – договорной.

- ➤ Отсутствие необходимости оценивать риски на каждого контрагента и подписывать генеральные соглашения, поскольку все сделки проходят через Центрального Контрагента

Рынок Инноваций и Инвестиций

Рынок Инноваций и Инвестиций – биржевой сектор для высокотехнологичных компаний, созданный ОАО «Московская Биржа совместно» с ОАО «РОСНАНО» на базе существовавшего ранее Сектора Инновационных и растущих компаний (Сектор ИРК). Основная задача этого рынка – содействие привлечению инвестиций, прежде всего, в развитие малого и среднего предпринимательства инновационного сектора российской экономики.

Рынок Зерна

Через ЗАО «Национальная товарная биржа», Московская Биржа реализует проекты по развитию торгов на рынке зерна. В 2015 году Национальная товарная биржа (НТБ, входит в группу Московской биржи) станет площадкой для биржевой торговли зерном – через неё сейчас проводится закупка зерна в государственный интервенционный фонд.

Меморандум об организации торгов подписали Российский зерновой союз (РЗС), НТБ, Объединенная зерновая компания (ОЗК) и «Русагротранс». В меморандуме перечислены организации, назначенные к подписанию. Помимо Минсельхоза, это еще ЦБ, Россельхозбанк, Федеральная антимонопольная служба, Московская биржа и Национальный клиринговый центр.

Рисунок 3. Инструменты на рынке зерна Московской Биржи

Принцип работы зернового рынка

Зернопроизводитель регистрируется в системе самостоятельно или через аккредитованную структуру. Его зерно попадает в «биржевой стакан» – предложение с учётом доставки появляется у брокера. До отгрузки аккредитованной логистической структурой зерно может храниться либо на элеваторах ОЗК, либо у производителя, но тогда он сам должен будет доставить его до точки погрузки на железную дорогу

Покупка будет доступна в онлайн-режиме. Продажи должны начаться в конце 2015 года.

Таким образом, Московская Биржа активно содействует развитию российского финансового рынка, его инфраструктуры, совершенствует технологии и повышает привлекательность своих торговых площадок и сервисов для отечественных и зарубежных инвесторов и эмитентов.

Последние материалы сайта

Платежи ИП

Лучшие партнерские программы

Любому бизнесу нужен рост и расширение. Например, если вы владеете заводом, вы модернизируете производство и устанавливаете больше станков. А что если вы владеете интернет-магазином? Тогда основной задачей будет увеличить число продаж и найти постоянных п

Платежи ИП

Picodi: Все скидки в одном месте!

Дата: 14 Фев 2018 Обновление : в сентябре 2018 года МТС запустил новый сезон викторины «Блиц». Подробнее об этом - . 13 февраля 2018 года мобильный оператор МТС запустил новую игру-викторину – «Блиц ». Только вчера я писал о запуске , а вот уже и МТС

Налоги ИП

Личный кабинет абонента «At home

После подключения к нашей сети Вам необходимо оплатить услуги в течение трех дней после подключения. Если Вы подключаетесь по акции, Вы можете пополнить баланс Вашего лицевого счета наличным способом, передав денежные средства мастеру. Мастер выдаст Вам д

Закрытие ИП

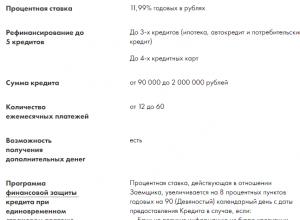

Подача заявки на реструктуризацию

В поисках вариантов для рефинансирования кредитов заемщики стараются найти предложение с наиболее выгодными процентными ставками. В 2017 году в этой области безусловным лидером стал банк Райффайзен. Он предлагает клиентам перевести к себе имеющиеся у них

Учет и отчетность

Самые лучшие и надежные форекс брокеры в россии и мире

Первые шаги в фондовых торгах обычно осуществляются с помощью и под непосредственным контролем профессиональных брокеров. Удачно подобранный брокер поможет вам создать ваш первый капитал в фондовых торгах и создать фундамент для более прибыльной торговли

Регистрация

Самые жирные биткоин краны Автоматические краны биткоинов

Январь 2nd, 2019 uspeshnoe-deloМоментальные биткоин краны отличаются от тем, что заработанные сатоши сразу поступают на Ваш микрокошелек. Количество таких сайтов в разы превышает те, с которых выплаты производятся лишь по определенным дням недели. Оно, н