Долго не приходит е осаго на почту. Все про электронный полис осаго

Первым делом проверяется папка «Спам», письмо может быть именно там. Если письма там нет, автовладелец связывается с контактным центром страховой компании. Можно написать электронное письмо, если в течение суток, ответа не пришло, надо звонить в офис компании. Дозвонившись до оператора, уточняется, какая причина у задержки письма.

Подача жалобы в ЦБ

Обращение с жалобой в Центральный банк — действенный метод давления на недобросовестного страховщика. Надзор за страховыми компаниями в РФ осуществляет именно Центральный банк. Если есть основания, то ЦБ РФ обязывает страховую компанию прекратить нарушение прав страхователя.

Письменно

Перед тем, как написать жалобу, внимательно читается страховой договор (если он в наличии). Для принятия своевременного решения по жалобе, соблюдаются несложные рекомендации:

- В шапке жалобы указывается наименование получается, ФИО руководителя и контактные данные автовладельца.

- В краткой форме, четко по делу, не допуская эмоций описывается конфликтная ситуация. Указываются причины обращения в ЦБ РФ, название недобросовестной страховой компании, её реквизиты и все данные, которые имеются.

- Подробно описываются действия (в данном случае бездействие) страховой компании.

- Указать, какие результаты ожидаются от Центрального банка (получение полиса ОСАГО на почту).

- Приложить документы, подтверждающие правомерность действий страхователя (копии оформления полиса, копии документов автовладельца, копии платежных данных). Ставится дата и подпись.

Онлайн

Допустимо не только отправить в ЦБ жалобу в письменном виде — можно подать жалобу на официальном сайте Центрального банка . На официальном сайте имеется форма, если её заполнить, она равносильна письменному обращению.

Срок рассмотрения такой же, как и с отправленным письмом. Но при обращении через сайт, на руках автовладельца нет копии документа . Ничего не подтверждает того, что жалобы в Центральный банк отправлялась. Но таким способом пренебрегать нельзя.

Факсом

Третий вариант подачи жалобы — отправка факса. Номер факса легко узнать на официальном сайте ЦБ. Надежность такая же, как и при обращении по электронной почте. Но есть минусы — нет гарантии того, что на той стороне факс будет учтен. И обращение по факсу не имеет никаких подтверждений.

Личное обращение

Допустим личный приход в приемную Банка России. Но такой вариант допустим, если все предыдущие способы не привели к положительному результату. Ещё личное обращение подходит для жителей столицы, посетить приемную Центрального банка иногородним с первого раза удается не всегда.

Если оформление жалобы соответствует правилам, её рассмотрение не занимает много времени. И законные права страхователя восстанавливаются.

Некоторые автовладельцы, оплатившие и не получившие его, сразу отправляются в суд. Такие действия правомерны, но сначала лучше обратиться в ЦБ, если ситуация не изменится в положительную сторону, тогда нужно обращаться в суд. Обращение в судебные инстанции подразумевает оплату государственной пошлины. А обращение в Центробанк для граждан бесплатное.

Куда еще обратиться?

При подаче жалобы в Центробанк, законно параллельно подавать жалобы в другие организации

. Рекомендовано обратиться с жалобой в Российский Союз Автостраховщиков.

Полномочия РСА не настолько значимы, но возможность оказания влияния на страховые компании, организация имеет.

Если страховая компания видит, что автовладелец принимает законные меры в полной мере, есть высокие шансы, что она прекратить нарушать законные права страхователя.

После того, как было принято постановление нашего Правительства осенью 2015 года, вступило в действие электронное страхование автомобильного транспорта и ответственности водителей автомобиля. Этой процедурой упрощено использование страхования, оно должно стать доступнее во всех районах, быстрее будет оформляться полис, без долгого оформления и нахождения в офисах компаний. Таким электронным документом не предусмотрено посещение водителя офиса страховой компании, оформление будет происходить по сети интернета. Поэтому такой документ можно оформить, просто находясь дома за компьютером.

Электронный полис имеет одинаковую юридическую силу с бумажным вариантом, но значительно упрощает его регистрацию. Чтобы выполнить страхование автомобиля, водителю нужен доступ к сети интернет. В настоящее время к этому введению готовы только некоторые владельцы автомобилей, так как встречаются некоторые технические особенности. Страховщиками заявлено о том, что они еще не готовы к такой услуге.

На сегодняшний день лицензии имеют только около 80 компаний, способные оформлять полисы ОСАГО. Однако только 15 страховщиков дает электронную услугу страхования. Вышеназванное постановление Правительства накладывает обязанность на все страховые компании, чтобы они регистрировали электронные полисы.

Как оформить электронный полис ОСАГО

Процесс оформления полиса через интернет возможен при наличии онлайн-режима и введения необходимой информации о страхуемой машине. Электронный полис можно получить после захода на сайт компании, владелец имеет право обращаться к страховщику, который обслуживал его ранее, либо заказать полис у новой компании, у которой более выгодные условия.

Для начала нужно зарегистрироваться на сайте страховщика и подать заявку для получения полиса. После указания данных, и их проверки на телефон придет СМС сообщение, где будет содержаться специальный код для доступа в личный кабинет.

Вход в ваш кабинет возможен при условии:

- Применения пароля и логина.

- Выбора продукта - нового полиса страхования или продления действующего документа.

- Цена страхования зависит от возраста автомобиля и его мощности двигателя.

- Оплата за оформление выполняется с помощью банковской карты.

- Информация о страховании сохраняется в единой системе после совершения оплаты.

Электронный полис посылается на электронную почту водителю после его заверки. Этот электронный документ можно предъявлять работникам ГИБДД на смартфоне.

Достоинства и недостатки проекта

Основным достоинством электронного оформления полиса является простота процедуры и удобство пользования. Нужно только найти доступ к всемирной сети и ввести информацию об автомобиле в специальную таблицу. Эта услуга наиболее удобна для водителей, проживающих далеко от офисов компаний страховщиков. Важным фактором стало то, что навязывание дополнительных услуг при таком оформлении уже невозможно. Также преимуществом является удобство сохранения полиса в бумажном или электронном виде.

Но электронную регистрацию нельзя оформить при покупке новой машины, так как оформляя страховой полис нужно обязательно вносить регистрационные знаки, которых еще нет на новом автомобиле. При оформлении заявки на полис нужно быть внимательным, ошибки и опечатки в документе становятся поводом, чтобы считать полис недействительным. Другим недостатком является то, что не все работники ГИБДД имеют приборы, способные определить подлинность документа, поэтому на месте остановки может возникнуть конфликт.

Проблемы при применении электронной системы

Если произойдет дорожное происшествие, то могут появиться недоразумения среди его участников. Проверить, как делается электронный полис ОСАГО, и насколько подлинный документ страховки, будет не так просто. Нужно на место происшествия вызывать сотрудников дорожной инспекции. Страховые компании также находят, что еще нет единой системы, с помощью которой можно проверить информацию, заносимую водителем. Поэтому есть вероятность применения системы преступниками. Правительство обещает быстро устранить имеющиеся недостатки электронной системы данных.

Страховые фирмы между собой отрегулируют обмен информацией при переходе водителя от одной компании в другую. Новые электронные полисы работники компаний будут сохранять в единую систему, будут усовершенствоваться и способы проверки подлинности полисов. Внедрение этой системы страхования по интернету даст возможность, как упростить процесс оформления полисов, так и сделать дешевле сами полисы.

Действителен ли полис ОСАГО, распечатанный онлайн

Страховщики советуют распечатывать электронный полис на бумаге, и заверять его у страховщика печатью, и возить такой документ в машине. Вообще, разницы между этой копией и скачанным электронным полисом нет, информация в нем и его номер одинаковы. Однако при дорожном происшествии водитель не всегда способен включить телефон и показать полис. Телефон может прийти в негодность, а сотруднику ГИБДД будет необходимо узнать информацию о страховании водителя.

Без номера документа проверить полис практически невозможно. Теоретически бумажную копию возить с собой нет необходимости, так как ее можно подделать. Еще в 2015 году в Правительстве вносилось предложение об отмене в распечатке полиса ОСАГО, но до сих пор в ПДД соответствующий пункт остался прежним.

Действителен ли полис ОСАГО без диагностической карты

Любой владелец автомобиля, часто эксплуатирующий свою машину, знает, что начиная с 2013 года техосмотр не обязательно проводить в ГИБДД. Но вместо этой процедуры государство ввело другую операцию. При оформлении полиса ОСАГО теперь требуется диагностическая карта на машину.

Эта процедура стала обязательной, но большое число водителей и сегодня спрашивают: можно ли оформить полис без диагностической карты? В этом следует разобраться.

Диагностическая карта

Она подтверждает факт исправности автомобиля и выдается после техосмотра машины. При оформлении полиса страхования этот документ нужен, чтобы клиент компании смог доказать, что его автомобиль соответствует нормам безопасности. Выдачей этой карты могут заниматься разные организации, имеющие на это лицензию. При проведении техосмотра специалисты должны проверять работоспособность важных механизмов автомобиля, и наличие элементов безопасности - огнетушителя, знака аварийной остановки и других элементов.

Оформить полис ОСАГО без карты диагностики автомобиля можно по закону, если автомобиль был изготовлен меньше трех лет назад. В других случаях получение полиса связано с большими рисками. Диагностическая карта является определенной гарантией безопасного технического состояния машины владельца, оформляющего полис.

Оформление полиса без техосмотра

Любой водитель может оформить полис без диагностической карты, но нужно знать, что такая практика может в будущем неприятно сказаться для нарушителя. Получая таким способом полис, нужно помнить о возможных рисках. Оформить полис без диагностической карты водитель может разными методами:

- Путем формального техосмотра в страховой компании . Это формально чистый и легальный метод получения полиса. Для его выполнения достаточно прибыть к страховщику, имеющему соответствующую лицензию на техосмотр и выдачу документов. Эксперт произведет осмотр автомобиля на месте, сфотографирует автомобиль. Это займет всего несколько минут.

- Путем приобретения полиса с готовой диагностической картой у страховщика . Этот метод можно отнести к законным. Но это зависит от престижа страховщика. Риск получить от государства наказание выше, по сравнению применения предыдущего метода.

- Путем оформления полиса через интернет . Эта практика выполнима с помощью страхового брокера, и также законна, но также есть некоторые риски.

- С применением поддельных документов . Этот метод является нелегальным, и часто применяется отечественными водителями. Мы не советуем вам получать полис ОСАГО без техосмотра с помощью подделки документов.

Перед оформлением полиса без техосмотра стоит несколько раз подумать, что будет лучше - быть наказанным по закону или оформить все документы, потратив немного времени.

Возможные последствия

Выше было рассмотрено, что при оформлении полиса без техосмотра владелец автомобиля будет определенно рисковать. Если повезет, то ничего не случится, но возможные риски следует учесть.

Самыми серьезными последствиями в этом случае могут быть:

- Отказ в предоставлении компенсации от страховщика при аварии, владелец машины не сможет доказать исправность своего транспортного средства, техосмотр не был пройден. Для страховщика проще заплатить штраф за нарушение выдачи полиса, чем возмещать аварийный ущерб.

- Сотрудники дорожной инспекции могут вас поймать за незаконное оформление полиса. Практически такие случаи являются редкостью.

Если рассматривать в общем, то получить нормальный полис ОСАГО без карты диагностики не составит труда. Но каждый должен решать, стоит ли это делать. Получая полис таким способом, необходимо учитывать возможные проблемы, которые могут возникнуть. Полис ОСАГО без диагностической карты вполне действителен, учитывая рассмотренные последствия.

Чем электронный полис ОСАГО отличается от обычного

Основным отличием бумажного и электронного полисов автогражданки является сама процедура их оформления. Электронный способ дает возможность заключить договор, не посещая офиса страховщика, а бумажный способ требует посещения офиса компании.

Внешне эти два варианта полисов идентичны, но бумажный распечатывается на бланке компании, который защищен от подделки. Стоимость страхования автомобиля в офисе или онлайн режиме не должна отличаться.

Если имеется подключение к сети Интернета, то лучше и проще оформить электронный полис, который исключает излишнее навязывание услуг от страховщика. Если у вас нет возможности посетить сайт, либо нет сети интернета, то можно оформить бумажный вариант полиса.

Электронный вариант полиса приравнивается по своей юридической силе к бумажному и является таким же официальным документом с законной силой. Отличием их является также способ регистрации. Информация о факте страхования автомобиля, застрахованном лице и самой страховой компании хранятся в единой базе электронных документов.

Когда электронный полис ОСАГО будет обязательным

Банк России дал обещание, что через девять месяцев полисы ОСАГО в электронном виде будут обязательными, и решат проблему доступности страхования автомобилей. Страховщики не критикуют открыто Центральный банк, но подразумевают, что он слишком опережает события на несколько лет. Они считают, что владельцу автомобиля будет неудобно приобретать электронный вариант полиса.

Специалисты считают, что страховые компании не хотят такого внедрения электронного страхования, так как при контролируемых государством тарифах они не смогут закладывать в них убытки из-за мошенничества.

Банк России официально сообщал, что с 1 января 2017 года компании-страховщики обязаны предоставлять электронные услуги по оформлению полисов на территории всей страны. Это будет закреплено поправками к законам.

Электронные полисы начали оформляться с лета 2015 года, но пока их оформление является только правом страховщика, а не обязанностью. В настоящее время полисы оформляют не так много страховых компаний, которые имеют соответствующую лицензию.

Когда приходит электронный полис ОСАГО после оплаты

Для оплаты электронного полиса необходимо перейти в личном кабинете на защищенную страницу. При этом можно производить оплату, как электронными деньгами, так и банковской картой, в зависимости от условий компании.

Перед вводом информации по карте, следует убедиться, что эта страница безопасна, и имеется значок замка в адресной строке. Не следует вводить данные платежа по карте на сайтах, где нет защиты протоколом безопасности.

После оплаты необходимой суммы денег, которая указана на странице регистрации, на вашу электронную почту придет полис ОСАГО в электронном виде, в формате Pdf. Этот полис будет также сохранен в вашем личном кабинете, на странице страховой компании. При необходимости в любое время этот полис можно скачать оттуда. Электронный полис необходимо распечатать и возить с собой в машине. Такие требования указаны в правилах дорожного движения. В противном случае за вождение машины без полиса ОСАГО можно получить штраф 500 рублей, а если вы вообще не оформляли полис, то штраф - 800 рублей.

Когда начинает действовать электронный полис ОСАГО

Многие водители спрашивают - почему электронный полис ОСАГО начинает действовать через 3 дня? Таким способом Банк России намерен предотвратить мошенничество в сфере страхования. Мошенники после совершения происшествия на дороге оформляют электронный полис и подают заявление на выплату страховки. В центральном банке считают также, что заморозка полиса на три дня будет ограничивать права добросовестных водителей, но имеется возможность оформить полис, посетив офис страховой компании.

Об этом проекте Банка России было сообщено заместителем председателя центрального банка. Этот документ вводит «период охлаждения» для полисов ОСАГО, оформленных по интернету, и такие полисы будут действовать через три дня после его продажи. Этим методом центральный банк надеется уменьшить мошенничество.

Как добавить водителя в электронный полис ОСАГО

Согласно федеральным законам, обо всех изменениях информации, занесенных в полис, водитель должен сообщить страхователю письменно, однако практически за невыполнение этого пункта можно избежать наказания, так как официально не установлен срок, в который нужно сообщить обо всех изменениях. В законах также не сказано, что изменения в полисе, оформленном по интернету, обуславливают отказ в выплатах, либо прекращение действия договора. Чтобы признать страховой полис незаконным, страховая компания может ссылаться на неверно указанную информацию.

Исключением являются случаи, когда ввиду изменения информации изменяется риск страхового случая. В такой ситуации страховая компания может отказать в выплатах, ведь сумма, которую необходимо выплачивать при новых обстоятельствах, иногда сильно отличается от указанной в договоре до изменения данных.

Многих владельцев автомобилей интересует вопрос: как вписать еще одного водителя в электронный документ полиса. В этом случае такие возможности зависят от условий страховой компании. Многие страховщики предоставляют возможность своим клиентам исправить данные по сети интернета в режиме онлайн. Однако часто страховая компания при этом требует явиться лично в офис для внесения изменений.

Последний способ делает уже автоматически электронный полис бумажным, так как после этих корректировок работник компании выдаст водителю уже обычную бумажную страховку. Эта процедура выполняется без оплаты по многим параметрам. Исключение составляет вписывание в полис другого водителя. Стоимость таких изменений в электронный документ зависит от водительского стажа, возраста и продолжительности вождения без аварий.

Внесение изменений в электронный полис разрешается только по некоторым данным. Если вам нужно изменить и другие параметры, то придется расторгать действующий договор и заключать новый. Например, придется аннулировать договор страхования по следующим причинам:

- Изменяется страхователь.

- Необходимо застраховать другой автомобиль.

- Изменяется срок действия документа.

Но, если меняется только владелец автомобиля, то это не должно послужить причиной заключения новой страховки.

Добавление водителя

Рассмотрим подробнее, как добавить нового водителя в электронный документ полиса ОСАГО. В этом случае нужно подготовить обычный набор документов, чтобы внести необходимые изменения, а также водительское удостоверение, паспорт нового водителя, который будет добавлен в полис дополнительно.

Перед вписыванием водителя в полис, необходимо правильно вычислить страховую премию. Эта сумма будет зависеть от разных коэффициентов:

- Срока действия на нового водителя, в течение которого новый водитель не был участником дорожных происшествий по его вине.

- Стажа и возраста водителя.

Стаж водителя и его возраст ограничиваются некоторыми параметрами, из которых становится понятно, что наиболее дорогостоящим вписыванием будет добавление водителя, у которого стаж более 22 лет, и стаж вождения более трех лет. По закону, все дальнейшие выплаты и полная сумма страховой премии будет рассчитываться только по основной информации о наиболее молодом водителе.

Почему электронный полис ОСАГО дороже

С введением новых электронных полисов их стоимость в некоторых регионах стала дороже. Это не связано именно с нововведением электронного полиса ОСАГО. В каждом конкретном случае необходимо разбираться в причинах подорожания. На данный момент практически все владельцы автомобилей имеют возможность оформить электронный вариант полиса. При этом этот документ имеет такую же юридическую силу, как и бумажный полис. Но многие водители думают, что теперь электронные полисы будут стоить дороже.

Чаще всего стоимость бумажного и электронного полиса получается равной, так как она рассчитывается по одним коэффициентам и тарифам. При приобретении страховки через интернет, расчет выполняется по одной федеральной базе водителей. Накопительная скидка, начисляемая водителям за то, что определенный период времени они не совершали аварий, равна 5% в год, и она должна сохраняться также в электронном способе оформления.

Многие водители при сравнении цен просто забывают учесть, что общая стоимость страхования повысилась практически в два раза.

Оформлять страховку на сайте страховой компании в интернете очень удобно – не нужно тратить время на поездку в офис. Однако некоторые пользователи сталкиваются с проблемой при получении электронного полиса на e-mail.

Причины тому могут разные: выход системы из строя, не до конца отлаженный механизм заключения онлайн-договоров, недобросовестная работа администратора сайта. Если не пришел полис ОСАГО на почту, что делать страхователю в данной ситуации, куда обращаться за помощью.

Что делать, если ОСАГО не прислали на почту?

Что должен предпринять автовладелец, который оформил полис ОСАГО на официальном сайте страховщика, произвел оплату, но не дождался прихода готового документа на указанный при регистрации e-mail? Если вовремя не прислали полис, то план действий страхователя будет таким:

- Сначала зайдите в свой почтовый ящик и проверьте папку «спам». Чаще всего письма, приходящие с незнакомых адресов, направляются именно в эту папку. Также стоит проверить правильность адреса электронной почты, указанного во время прохождения процедуры регистрации на сайте.

- Если письма среди спама обнаружено не было, тогда позвоните по номеру контактного центра компании страховщика. Попросите оператора ответить, по какой причине произошла задержка с доставкой полиса.

- Направьте электронное письмо с описанием проблемы, используя форму обратной связи на интернет-сайте компании. Если в течение дня ответ не будет получен, то стоит обратиться напрямую в офис компании лично или по телефону.

Если страховщик добросовестный, то полис водителю выдадут, пусть и с опозданием. Если сотрудники компании не смогут решить данный вопрос и сказать что-то определенное, уклоняются от встречи и объяснения с клиентом, значит, что-то не так.

Стоит насторожиться, когда автовладельцу не желают сообщить номер полиса ОСАГО, его серию, вообще отказываются помогать. В данной ситуации придется предпринять более радикальные меры воздействия на страховщика в соответствии с действующим законодательством.

Куда пожаловаться, если полис не пришел

Высылать электронный полис ОСАГО на почту клиента менеджеры сайта компании обязаны сразу после получения денежных средств в счет оплаты. Если этого не произошло, первым делом нужно обратиться с жалобой в Центробанк РФ. Данная организация выполняет функции куратора и осуществляет надзор за всеми страховыми компаниями на территории России. После рассмотрения обращения сотрудники банка заставят подведомственную фирму выполнить обязательства перед клиентом, если на то будут веские основания.

Увидев, что клиент готов предпринять решительные действия для защиты своих прав, страховая фирма, скорее всего, пойдет страхователю навстречу. Это поможет страховщику избежать наказания и сохранить лицензию на оказание услуг.

Допускается отправка жалобы в электронном виде. Форма для заполнения обычно имеется на официальном сайте Центробанка. Можно сделать скриншот отправления, чтобы иметь доказательство того, что жалоба на противоправные действия страховщика подавалась.

Можно воспользоваться традиционным способом и составить письменную жалобу на листе бумаги. Предварительно еще раз перечитайте страховой договор с компанией, если он есть в наличии.

Основные правила оформления жалобы:

- Шапка: здесь пишется наименование организации, в данном случае это будет Центробанк. Затем указываются ФИО руководителя финансового учреждения, и ниже имя и контактные данные самого автовладельца.

- Основная часть: четко и кратко излагается суть проблемы, писать надо без лишних эмоций, только обстоятельства возникшей конфликтной ситуации. В тексте должны быть обозначены полное наименование недобросовестной компании, адрес сайта и другие имеющиеся данные. Подробно описывается бездействие сотрудников.

- Просьба о помощи. Здесь автор жалобы излагает свою просьбу: помочь в получении электронного бланка полиса ОСАГО на e-mail.

- Приложение документов. В качестве подтверждения правомерности своих действий автовладелец должен прикрепить к письму копию процесса оформления полиса, личных документов, чека о проведении оплаты, платежных документов.

- В конце следует обязательно поставить подпись и дату.

Дополнительно можно пожаловаться в Союз Автостраховщиков, в состав которого входят все российские страховые фирмы. Полномочия данной организации не столь велики, как у Центрального банка, но и здесь могут оказать помощь и поддержку. С помощью РСА можно попробовать решить проблему автострахования мирным путем. Возможность повлиять на нерадивых страховщиков у РСА имеется.

Не стоит сильно переживать, если бланк е-ОСАГО не прислали на почту. Нужно выяснить причину произошедшего, а в случае отказа страховой фирмы исправить ситуацию, пожаловаться в Центробанк.

Банки.ру проанализировал отзывы в «Народном рейтинге» и выявил десять основных приемов, с помощью которых страховая компания избегает заключения договора ОСАГО. Большая часть из них законны, но встречаются и совершенно абсурдные поводы для отказов.

Пинг-понг... клиентом

Обязательное страхование гражданской ответственности водителя авто, которое изначально воспринималось как мощный толчок для развития рынка страхования в России, спустя 14 лет превратилось в свою противоположность. Из 200 компаний-автостраховщиков осталось менее 60, даже крупные и более-менее стабильные компании сдают портфели на ОСАГО. А те, кто остался на рынке, играют в пинг-понг страхователями, чтобы уберечься от растущих убытков и избежать судьбы недавнего лидера рынка.По данным Российского союза страховщиков (РСА), в январе — июле 2017 года объем начисленных премий по ОСАГО составил 130,242 млрд рублей, сократившись на 3% к аналогичному периоду прошлого года, а сумма выплат за тот же период увеличилась на 27% — до 112,545 млрд рублей. Число урегулированных случаев выросло за год на 62 тыс. на фоне снижения числа аварий, по данным ГИБДД.

«По информации, которую мы получаем по линии ГИБДД, мы видим хороший тренд, что количество аварий снижается. Однако страховщики отмечают рост урегулированных случаев, что противоречит здравому смыслу. Причиной мы считаем активность мошенников на этом рынке, которые предоставляют фальсифицированные документы по ДТП, которых на самом деле не было. Особенно такая практика распространена при урегулировании случаев в рамках европротокола», — отмечает президент Всероссийского союза страховщиков и Российского союза автостраховщиков Игорь Юргенс.

Все это говорит о том, что ситуация в «автогражданке» продолжает усугубляться и близка к критической. Катастрофичность ситуации в ОСАГО признают уже не только сами страховщики, но и регулятор, которого, впрочем, волнует еще и доступность услуги в различных регионах страны.

С введением обязательности e-ОСАГО с доступностью стало получше (всего продано более 3,9 млн электронных полисов). Однако клиенты страховых или те, кто хотят ими стать, в один голос жалуются на то, что компании используют любые возможности, чтобы уменьшить свою долю на этом рынке. Причем уже не только за счет нежелательных клиентов. Бывшему лидеру рынка — в конце августа перешедшей под контроль Центробанка компании «Росгосстрах» удалось за год, с июня 2016 по июнь 2017 года, снизить свою долю на рынке ОСАГО с 31% до 12%.

Итак, что делают страховые компании, чтобы вам не достался полис ОСАГО.

1. Имитация или организация технических сбоев

При продаже е-ОСАГО страховщики, которые обязаны обеспечить бесперебойность работы сервиса, все равно умудряются организовывать «технические сбои». Таким образом, страхователь перекидывается на другую компанию. В результате он может заключить договор со случайно выбранной страховой компанией либо вообще уходит с сайта страховой компании. Разработанная РСА и запущенная в июле система «E-Гарант», когда при технических сбоях на сайте страховщика договор на ОСАГО заключается и оплачивается через сайт РСА, безусловно, ситуацию с доступностью полисов улучшила. Но уже появились жалобы и на саму систему гарантирования.Иногда доходит до смешного, когда круг замыкается и система перенаправляет человека на тот же сайт, куда он изначально обращался. Это, конечно, явный сбой системы. Интересно, что и сотрудники офлайн-офисов компаний — по отзывам несостоявшихся клиентов, очень часто ссылаются на неработающую программу. Справедливости ради нужно отметить, что при одновременном обращении к базе РСА сотен и тысяч клиентов система действительно дает сбои: она изначально не была рассчитана на такую нагрузку.

Также множество жалоб страхователей на не проходящие платежи, не приходящие на почту полисы, невнесение оплаченного договора в базу РСА — можно отнести к техническим сбоям.

2. Нечитаемая капча

В этом случае формально технического сбоя нет, клиент никуда не перекидывается. Он с маниакальным упорством старается угадать, какие символы нужно ввести, обновляет страницу, снова пытается, снова не попадает. И так до тех пор, пока не лопается терпение. Самую неожиданную жалобу на нашем портале оставил клиент, которому сайт выдал черную капчу на черном фоне.3. «Хитрый» СМС-пароль

Некоторые страховые компании ухитряются присылать клиенту такие пароли, которые ввести в принципе невозможно, так как в них есть буквы и латиницей, и кириллицей. Угадать, где какие, невозможно — только методом тыка, извините, подбора. Но времени «жизни» пароля на доведение этого увлекательного процесса до конца, как правило, не хватает. Разновидность этой методики «отворота» — клиенту просто не приходит код подтверждения электронной подписи.4. Длительная проверка автомобиля

По закону страховая не может никому отказать в заключении договора на ОСАГО. Но зато можно сделать так, чтобы клиент ушел и не вернулся. Например, проводить проверку сроком от пяти до 30 дней. Такой прием практикуется, например, применительно к новым клиентам — мы все помним, что без полиса ОСАГО машину на учет не поставишь. Поэтому вряд ли автовладелец будет ждать конкретного страховщика 30 дней. Тем же методом страховые отваживают тех, кто ранее имел даже небольшие аварии даже не по своей вине и судился за выплаты.5. «Накручивание» ценника в офисе компании

Посетительница сайта Банки.ру из Екатеринбурга оставила в «Народном рейтинге» не отзыв, а буквально крик души: страховая компания, в которой она являлась клиентом с 2014 года, при попытке продлить полис ОСАГО «заломила» цену в 35 тыс. рублей (при рассчитанной на сайте РСА цене страховки в 8 400 рублей), пояснив, что «система так считает». (В принципе, при определенном сочетании повышающих коэффициентов такое возможно.) Клиентка, естественно, от такой услуги отказалась и затем на протяжении месяца безуспешно пыталась оформить электронный полис. «Хоть с бубнами ходи возле компа, все будет безрезультатно! В офисах ценник накручивают в разы. Что делать и как оформить полис, уже не представляю!» — написала читательница.6. Закончились бланки

И бумажные, и электронные бланки действительно могут закончиться, так как Российский союз автостраховщиков выдает страховым компаниям квоты (лимиты) на бумажные и электронные полисы, контролируя тем самым количество продаваемых страховок ОСАГО. Сделано это для того, чтобы бланки строгой отчетности не «терялись» и не возникали потом в виде поддельных полисов, по которым придется платить тому же РСА.Теоретически компания может досрочно исчерпать заявленную квоту на продажу полисов e-ОСАГО и не заметить этого. Проверить, так ли оно на самом деле в вашем случае, к сожалению, невозможно.

7. Ограниченное время работы представителя / запись на месяц вперед

Это, пожалуй, одна из самых распространенных «фишек» страховых, которые не хотят отказываться от лицензии на ОСАГО, но в то же время не стремятся набирать новый портфель. Клиент из Магадана после многократных попыток купить e-ОСАГО в «Росгосстрахе», ВСК, «Ингосстрахе», «СОГАЗе, «Энергогаранте», «Геополисе», «Стерхе», «АльфаСтраховании» нашел-таки офис компании, в которой и бланки были, и программа работала, и оформить полис можно было без записи. Но требовалось явиться в будний день с 10:00 до 12:00. Как выяснил страхователь из Краснодара, за деньги в карман менеджера можно договориться об удобном для вас времени приема.Оказалось, что два рабочих часа в день — это еще гуманный вариант. Иногда менеджеры страховой компании могут и вовсе оказаться «неуловимыми Джо» из старой шутки — с тем отличием, что их все-таки много кто пытается поймать. Страховательница из Хабаровска жалуется, что офис «работает по желанию сотрудников» и часто закрыт «по техническим причинам» — ей ни разу не удалось застать там живых людей. Дозвониться в офис также практически невозможно. Клиентка заказала обратный звонок, но ей никто не перезвонил.

8. «Где заключали договор, туда и идите»

Подобный «аргумент Сбербанка» применяют сотрудники офисов страховых компаний при попытке клиента очно продлить полис ОСАГО или перейти из другой компании.Вариацией на тему может стать направление на осмотр машины по месту регистрации или просто туда, куда страховщику вздумается. «При личном обращении в указанный офис компании получил предложение предъявить машину на осмотр аж... В ТРОИЦК!!! Это что?! В Троицке супермегакомпетентный центр?!» — написал в «Народном рейтинге» Банки.ру страхователь из Москвы. Другой клиент, проживающий в Мичуринском районе Москвы (на западе), был направлен на осмотр на Ферганскую улицу (дальний восток столицы). Но и там ему не повезло.

«Заезжаю в офис на Мичуринском. Там мне самым наглым образом заявляют, что со вчерашнего дня пришел из центрального офиса бо-о-ольшой пакет распоряжений и теперь все отечественные машины страхуют только в центральном офисе. Но офис на Ферганской — это не центральный, а обычный доп. офис, — рассказывает клиент. — Отвечают, что кто писал СМС — раздолбай. Не подумал, что пишет. Звоню на горячую линию. Отвечают, что ничего знают, если центральный написал на Ферганскую, туда и езжайте. Говорю, что сотрудник Ферганской посылает в офис на Мичуринский... Ничего ответить не могут. Хотя если есть решение не проводить осмотр, то, значит, оформление должно быть в любом офисе».

В законе говорится, что «место осмотра транспортного средства устанавливается по соглашению сторон». То есть вы можете потребовать проводить осмотр по месту жительства. Если соглашение не достигнуто, то осмотр не проводится. Это стоит иметь в виду, если вас тоже будут посылать в... Троицк.

9. «Жизнь» с андеррайтингом в нагрузку

Страховательница из города Киржача Владимирской области специально приехала по месту оформления предыдущего полиса, чтобы его продлить (см. предыдущий пункт). В итоге ее направили к «своему» менеджеру, который в прошлом году оформлял полис, но, увы, уже не работает в этом офисе. В ходе телефонного разговора со «своим» менеджера клиентка выяснила две занятные вещи: ей нужно приехать в другое время (из другого города!) и она обязана приобрести «в нагрузку» полис страхования жизни. «Менеджер сказала, что если я откажусь, то она не будет оформлять мне полис! Другие сотрудники сообщили, что, если я буду оформлять полис у другого менеджера, мой полис уйдет на андеррайтинг (смешно!!)», — пишет посетительница портала Банки.ру.Большинству клиентов наверняка понятно, что в данном случае он ничего никому не обязан: ни обращаться к тому же менеджеру, ни приезжать в другой день, ни тем более приобретать дополнительные услуги страховой компании, ни — боже упаси — проходить скоринг или андеррайтинг. Так как базовый тариф варьируется в рамках довольно узкого коридора, а дальше корректируется несколькими коэффициентами, которые невозможно трактовать двояко. Посмотреть коридор тарифа по вашему автомобилю и допущенным к управлению лицам можно на сайте РСА. Отказать клиенту, ссылаясь на то, что он «плохой», страховая компания права не имеет.

10. Нет справки с места работы

Пользователь из города Северска столкнулся с совершенно неожиданной проблемой: специалист страховой компании отказалась продлевать договор, потребовав… справку с места работы. Тем самым нарушив пункт 3 статьи 15 федерального закона № 40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств», где указан перечень предоставляемых документов. На поданную через сайт страховой компании жалобу пришел ответ от руководителя отделения с рекомендацией обратиться в филиал другого города или оформить договор онлайн.Хотите пройти тест по материалам статьи после ее прочтения?

Да Нет

Возможность застраховать автомобиль, не выходя при этом из дома, – настоящий подарок автовладельцам! Однако и здесь периодически возникают неприятные сюрпризы: например, когда при оформлении ОСАГО онлайн не проходит проверка по базе АИС РСА. Можно ли самостоятельно решить проблему или личный визит в страховую компанию является обязательным?

Причины проблемы

Если при оформлении полиса ОСАГО онлайн не проходит проверка АИС РСА, причина всегда одна – где-то возникло несоответствие данных. Самый простой вариант из всех возможных – вы просто допустили ошибку при вводе информации в обязательные поля. В таком случае проверьте все ещё раз, уделяя внимание правильному написанию слов.

Некоторые страховые компании позаботились об удобстве своих клиентов, желающих оформить электронный полис: они добавили в сервис подсвечивание спорных мест. Это значительно упрощает процесс работы над ошибками: достаточно попробовать несколько различных вариантов – и обязательно найдётся правильный!

Кроме опечаток есть вероятность, что вы написали какие-то сведения иначе, чем в прошлый раз. Возможно, тогда вы списывали информацию с ПТС, а теперь писали по памяти, или наоборот. В любом случае, вы должны добиться полной идентичности с данными, поданными в прошлый год. Идеальный вариант – переписать всё из прошлогоднего полиса, тогда проверку РСА вы наверняка пройдете.

Идеальный вариант – переписать всё из прошлогоднего полиса, тогда проверку РСА вы наверняка пройдете.

Что делать?

Плохо, если ошибку допустили не вы, а сотрудник страховой компании, с помощью которого оформлялся предыдущий полис. Теперь эта ошибка приписана к вам, пока вы не добьетесь её исправления. Так что же делать? Вариантов событий в данном случае несколько.

Последние материалы сайта

Платежи ИП

Лучшие партнерские программы

Любому бизнесу нужен рост и расширение. Например, если вы владеете заводом, вы модернизируете производство и устанавливаете больше станков. А что если вы владеете интернет-магазином? Тогда основной задачей будет увеличить число продаж и найти постоянных п

Платежи ИП

Picodi: Все скидки в одном месте!

Дата: 14 Фев 2018 Обновление : в сентябре 2018 года МТС запустил новый сезон викторины «Блиц». Подробнее об этом - . 13 февраля 2018 года мобильный оператор МТС запустил новую игру-викторину – «Блиц ». Только вчера я писал о запуске , а вот уже и МТС

Налоги ИП

Личный кабинет абонента «At home

После подключения к нашей сети Вам необходимо оплатить услуги в течение трех дней после подключения. Если Вы подключаетесь по акции, Вы можете пополнить баланс Вашего лицевого счета наличным способом, передав денежные средства мастеру. Мастер выдаст Вам д

Закрытие ИП

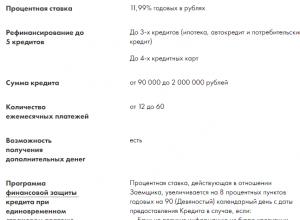

Подача заявки на реструктуризацию

В поисках вариантов для рефинансирования кредитов заемщики стараются найти предложение с наиболее выгодными процентными ставками. В 2017 году в этой области безусловным лидером стал банк Райффайзен. Он предлагает клиентам перевести к себе имеющиеся у них

Учет и отчетность

Самые лучшие и надежные форекс брокеры в россии и мире

Первые шаги в фондовых торгах обычно осуществляются с помощью и под непосредственным контролем профессиональных брокеров. Удачно подобранный брокер поможет вам создать ваш первый капитал в фондовых торгах и создать фундамент для более прибыльной торговли

Регистрация

Самые жирные биткоин краны Автоматические краны биткоинов

Январь 2nd, 2019 uspeshnoe-deloМоментальные биткоин краны отличаются от тем, что заработанные сатоши сразу поступают на Ваш микрокошелек. Количество таких сайтов в разы превышает те, с которых выплаты производятся лишь по определенным дням недели. Оно, н