Михаил мамута биография. Минэк подменит цб

Окончил Воронежский государственный университет по специализации «наноэлектроника и нанотехнологии». После окончания физического факультета получил второе высшее образование в области финансов и банковского дела. Магистр физики (1997 г.) и кандидат экономических наук (2010 г.).

С 1997 г. работает в области финансово-кредитных технологий для малого бизнеса и микрофинансирования. В 1997-2000 гг работал в администрации Воронежской области, занимался вопросами поддержки малого предпринимательства.

С 2002 г. по 2014 г. возглавлял Российский Микрофинансовый Центр, с 2006 г. по 2014 г. - Национальное партнерство участников микрофинансового рынка (НАУМИР).

С февраля 2014 г. возглавляет Главное управление по микрофинансированию и методологии финансовой доступности Банка России.

С 2013 года является Председателем Рабочей группы по цифровым финансовым услугам Альянса за финансовую доступность (Alliance for Financial Inclusion). Альянс за финансовую доступность является глобальным сообществом финансовых регуляторов из более, чем 90 стран мира. В Рабочую группу по цифровым финансовым услугам входят представители 50 стран.

Связанные материалы

Интервью с Михаилом Мамутой, президентом Российского Микрофинансового Центра

Рынок микрокредитования характеризуется более короткими сроками по сравнению с кредитами среднему и даже малому бизнесу. В 2009-м году в первую очередь именно по этой причине произошло сокращение микрокредитного портфеля, так как из – за кризиса снизился платежеспособный спрос на кредиты со стороны микропредприятий. 19.04.2010Михаил Мамута, возглавлявший в ЦБ главное управление рынка микрофинансирования и методологии финансовой доступности, и Илья Кочетков, являвшийся начальником службы по защите прав потребителей финансовых услуг и миноритарных акционеров, меняются должностями с 25 апреля 2016 года, свидетельствуют данные Банка России.

«Ротация в руководстве Банка России происходит впервые, - рассказал Банки.ру первый заместитель председателя Банка России Сергей Швецов. - Мы считаем этот шаг необходимым и важным, потому что коллеги смогут по-новому взглянуть не только на работу своих департаментов, но и на деятельность всего блока некредитных финансовых организаций и даже в целом Центрального банка. Этот опыт необходим для понимания процессов и нюансов, которые зачастую не очень заметны при длительной работе на одном месте, на одной позиции. Оба руководителя - и Михаил Мамута, и Илья Кочетков - получат шанс раскрыться в новых для себя ролях, проявив лучшие менеджерские качества. В дальнейшем Банк России, возможно, продолжит практику ротации руководителей высшего и среднего звена».

По мнению Мамуты, перед службой по защите прав потребителей финансовых услуг и миноритарных акционеров ЦБ сегодня стоят задачи, имеющие большое значение не только для деятельности Банка России, но и для общества, а также экономики в целом.

«Прежде всего я уверен, мы должны рассматривать в комплексе защиту прав потребителей, повышение доступности финансовых услуг для населения, малого и среднего бизнеса, а также повышение финансовой грамотности граждан», - заявил он.

Среди своих первоочередных задач на новой должности Мамута выделяет запуск проекта «жалоба как подарок». «С помощью обратной связи от потребителей и в тесном взаимодействии с рынком мы сможем не только защитить права потребителя, но и создать устойчивый механизм постоянного повышения качества финансовых услуг», - поясняет он.

В свою очередь Кочетков как начальник главного управления рынка микрофинансирования и методологии финансовой доступности ЦБ намерен продолжать работу по совершенствованию регулирования рынка микрофинансирования. В частности, будет принят большой пакет нормативных документов, связанных как с новым законодательством о саморегулируемых организациях на финансовом рынке, так и с развитием принципов кооперативной общности, разработкой требований к финансовой устойчивости МФО, установлением финансовых нормативов для сельскохозяйственных кредитных потребительских кооперативов.

«Кроме того, важной задачей для нас остается снижение количества недобросовестных участников рынка, в частности ускорение «очистки реестров» от тех, кто не выполняет требования законодательства, - добавляет Кочетков. - Также в ближайших планах внедрение стандартов по взаимодействию микрофинансовых организаций с потребителями финансовых услуг, стандартов деятельности МФО, разработка требований к финансовой устойчивости микрофинансовых компаний».

Напомним, Михаил Мамута пришел в Центробанк в конце февраля 2014 года и сразу стал ответственным за рынок микрофинансирования. Служба по защите прав потребителей финансовых услуг и миноритарных акционеров была создана весной 2014 года, с лета того же года ее возглавив Кочетков. Первый раз он пришел в ЦБ еще весной 1994 года, за эти годы успел поработать в различных его подразделениях и вне стен регулятора.

О том, как устроена работа Центрального банка по поведенческому надзору за микрофинансовым рынком, как меняются жалобы клиентов на МФО и на что обратить внимание при выборе компании, в которую человек хотел бы инвестировать свои средства, порталу «ИНМФО рассказал Михаил Мамута, глава службы Центрального банка по защите прав потребителей финансовых услуг и обеспечению финансовой доступности.

Когда человек обращаемся за займом в МФО, что он должен знать - вот наизусть, как то, что мы все знаем, что дважды два - это четыре?

Для начала человек должен определить для себя - зачем он вообще в МФО идет. С точки зрения «где взять денег взаймы» у нас сейчас очень большая конкуренция, как на банковском рынке, так и на рынке МФО, где у разных видов займов есть свои потребители. МФО сегодня - полноправная часть финансовой системы, и у компаний есть своя сложившаяся линейка, включающая не только займы «до зарплаты», но и POS-кредиты, и займы малому бизнесу, которые выдаются по льготным ставкам, но почему-то эта работа МФО остается в тени больших ставок по PDL-займам.

Отправляясь в МФО, человек должен понимать, что если он хочет совершить какую-то долгосрочную покупку, то финансировать ее за счет займа «до зарплаты» не стоит, это будет дорого и неэффективно. Но если потребителю нужны деньги на три дня - то объективно это, пожалуй, рынок МФО, или, например, ломбард. Потому что если у человека нет кредитной карты, на которую можно получить небольшую сумму в банке, то ее за короткое время не откроешь.

А не стоит ли посоветовать такому клиенту открыть карту заранее? Ведь нам непонятно, когда могут экстренно понадобиться средства.

При ответе на этот вопрос возникает несколько «но». Во-первых, надо все же хорошо подумать - а так ли уж нужны эти деньги, или, может быть, тебе эта покупка не так уж и важна? Надо всегда помнить, что займы «до зарплаты» - это деньги на самые неотложные и экстренные расходы, когда плюсы займа перевешивают его минусы. Второе, не стоит ли открыть карту заранее? Стоит, только кто же об этом заранее думает? Кроме того, кредитной картой тоже надо пользоваться с умом - у нее есть свои нюансы, такие как ограниченный льготный период, наличие минимального платежа, высокий процент за снятие с карты наличных. Поэтому в этом случае тоже надо внимательно читать договор с банком. Обратиться в МФО многим людям проще, поскольку компании выдают простой продукт, с понятным сроком, с прописанным платежом.

- Какой самый большой риск в микрозайме?

Это рост процентов по нему, если ты не возвращаешь заем вовремя. Но чтобы не было этого неконтролируемого роста просроченной задолженности, уже введены ограничительные меры, и будут дополнительно вводиться новые ограничения. Не должно быть такого, чтобы человек, взяв заем на три дня, погряз в долгах. Поэтому Банк России и Госдума выступают за последовательное ограничение предельного размера долга. Возможно, будет принят еще ряд иных новаций, не связанных с размером долга и процентной ставки, но также направленных на защиту потребителей.

- Какие это могут быть ограничения?

В базовом стандарте защиты прав потребителей для рынка финансовых услуг мы установили предел количества пролонгаций для займов. И это возможное количество возможных пролонгаций тоже будет год от года снижаться, чтобы человек не подсаживался на кредитную иглу. Но к сегодняшнему дню займы в МФО взяли 5 млн людей, и это значимое число граждан, которые при помощи МФО смогли решить свои финансовые задачи. Нам бы очень не хотелось, чтобы эти люди пошли на черный рынок и стали бы решать свои проблемы при помощи нелегального кредитования. Ведь при общении с нелегальными кредиторами риск выше для всех - и для самого заемщика, и в итоге для государства.

- Как еще меры воздействия к микрофинансовым компаниям ввел или планирует вводить регулятор?

Мы постоянно стимулируем компании этого сектора повышать качество оценки кредитного риска. Выдавать заведомо невозвратные займы только по предъявленному паспорту - это очень плохая практика. И насколько мы видим, большинство компаний, по крайне мере крупных, у которых есть возможность инвестировать средства в свое развитие, постоянно перестраивают и улучшают скоринговую модель. А если они этого делать не будут - то столкнуться с ограничительными мерами ЦБ, и особой прибыли от работы получать тоже не будут. Поэтому стихийный рынок PDL, который зародился 10 лет назад, сейчас приобретает цивилизованные черты. И происходит это благодаря общим усилиям саморегулируемых организаций, регулятора и, безусловно, самих потребителей, которые пишут нам жалобы и предложения.

Глава СРО «МиР» Елена Стратьева на форуме в Санкт-Петербурге говорила, что число жалоб на МФО от потребителей невелико, всего 5% от общего числа жалоб на все компании финансового сектора за прошлый год. Это правда?

Да, это верная цифра. По итогам первого квартала 2018 года эта цифра составляет 5,6%. Больше всего люди жалуются на банки, а затем - на страховые компании. Но надо учитывать, что страховой и банковский рынок по своему объему намного больше, чем рынок микрофинансирования, так что это объективно. При этом за прошлый год прирост числа жалоб на МФО был ниже, чем в целом по финансовому рынку. И снизился он в том числе по самой больной в 2026 году теме, связанной с невозможностью обслуживания долга. А когда количество обслуживаемых клиентов в этом секторе рынка растет, а количество жалоб снижается, то причина этого всегда в одном - в улучшении качества работы компаний, в том числе благодаря мерам по совершенствованию регулирования.

Есть мнение представителей рынка МФО, что введение нового продукта - займа с фиксированной ставкой, суммой и сроком - приведет к тому, что люди просто не будут возвращать этот заем, раз санкций за его невозврат не будет. Но есть и позиция ЦБ, которая заключается в том, что люди ради того, чтобы получить и не вернуть 5 тыс. рублей, не будут рисковать кредитной историей. Каково ваше мнение?

Взять заем и не вернуть можно один раз. Но следы-то такого поведения остаются, потому что МФО, как и банки, обязаны сдавать отчеты в бюро кредитных историй. Если МФО принимает решение выдать заем такому «невозвращенцу», оно несет кредитный риск. Но, думаю, желающих кредитовать таких клиентов не будет. Да и какая выгода для потребителя сознательно не вернуть заем до зарплаты? Ну взял ты один раз 5 тыс. рублей, обманул компанию - и все. Поэтому, думаю, что желающих взять вот такой заем без намерения его возвращать, и потом надолго перекрыть себе доступ к кредитам и займам, будет немного.

Обстановка с жалобами на работу коллекторских агентств, сотрудничающих с МФО, как-то меняется за последнее время?

Жалобы на взыскание на рынке МФО - это ТОП антирейтинга наших героев. Да, больше всего сейчас жалуются на взыскание. Поэтому мы и поддерживаем предложения по усилению контроля за работой профессиональных взыскателей. Здесь у нас две стороны проблемы. Первая - недостаточно урегулирована та часть процесса взыскания, которая проводится самим кредитором. И мы через базовый стандарт защиты прав потребителей на финансовом рынке стараемся эту проблему решить. В стандарте подробно прописаны все правила и требования к общению с должниками, к правилам хранения информации, ко всему тому инструментарию, который призван сделать прозрачной для контроля процедуру общения коллектора с должником. В этом году стандарт начет работать, и нам станет проще выявлять нарушения и наказывать за них. Есть и вторая сторона проблемы - это так называемый нерегулируемый collection. Например, компания выдала заем, а потом его продала этот долг неизвестно кому.

При этом закон не запрещает продавать долги, он запрещает компании, купившей долг, взыскивать долги с применением коллекторских практик, если она не коллектор. Строго говоря, компания, которая купила долг, должна обратиться в суд. Но если долг продается дальше по цепочке, то в какой-то момент все равно возникнет ООО «Рога и копыта», которое все же может попытаться взыскать долг незаконными способами. И куда в этом случае обращаться должнику? Ведь эти «Рога и копыта» ни Банку России, ни Федеральной службе судебных приставов не поднадзорны. Человеку остается только идти в полицию и писать заявление об угрозах. А эти угрозы и доказывать сложно, и наказать за них тяжело за исключением особо экстремальных случаев. Поэтому Банк России предложил, совместно с Правительством, а также рядом депутатов и сенаторов, запретить переуступать долг тем компаниям, которые не подлежат регулированию. То есть банк может уступить долг другому банку, МФО - другому МФО, либо - профессиональным взыскателям, которые входят в реестр ФССП. Тогда если МФО продаст долг неизвестно кому, она будет серьезно за это наказана.

Коллекторы жалуются, что закон очень нечетко прописывает, что же считать звонком должнику. Что когда коллектор звонит и даже не успевает перейти к сути дела, то человек уже бросает трубку, и неясно - считать ли это звонком. Будут ли в этом вопросе какие-то изменения?

Закон, регулирующий работу коллекторов, как и любой закон, развивается, опираясь на правоприменительную практику. Когда практика будет обобщена и проанализирована, то и закон может измениться. Но это требует серьёзного анализа, потому что и потребители выступают здесь заинтересованной стороной.

Давайте поговорим про инвестиции в микрофинансовые компании. Они доступны людям с суммой от 1,5 млн. рублей. Достойное ли это вложение средств и альтернативно ли оно банковскому вкладу?

Инвестиции в МФК - это точно не альтернатива банковским вкладам, потому что на них не распространяется система страхования вкладов. Поэтому это не сбережения, а все-таки инвестиция. Не зря в этом сегменте установлена достаточно высокая сумма входа в рынок - чтобы отсечь людей с низкой суммой сбережений, которых точно привлечет высокая ставка. А для квалифицированного инвестора это ровно такая же рискованная инвестиция, как и любая другая. Поэтому анализировать, какой риск содержит вложение в ту или иную компанию, надо с точки зрения надежности самой этой компании. Ведь человек может купить на бирже облигации какого-то завода? Может. И этот завод может разориться. Поэтому риск покупки, например, облигаций МФК - это ровно такой же риск, как и риск любой другой облигации.

Беседовал Георгий Демидов

по защите прав потребителей и обеспечению доступности финансовых услуг.

Михаил Мамута родился 29 сентября 1974 года в городе Воронеж. Окончил Воронежский государственный университет по специализации «Наноэлектроника и нанотехнологии». Является магистром физики. Второе высшее образование - «Финансы и кредит. Банковское дело».

С 1997 года работает в области финансово-кредитных технологий для малого бизнеса и микрофинансирования. В период 1997 года по 2000 год работал в администрации Воронежской области, курировал вопросы поддержки малого предпринимательства. Имеет опыт работы антикризисным управляющим в банковской сфере. Как эксперт участвовал в разработке методических рекомендаций Федеральной службы финансового оздоровления Российской Федерации по антикризисному управлению.

С 2000 года, на протяжении трех лет Михаил Валерьевич Мамута занимал пост генерального директора Воронежского регионального фонда поддержки малого предпринимательства. Занимался созданием и развитием микрофинансовой программы, построением региональной микрофинансовой сети в районах области.

С августа 2003 года, в течении девяти лет являлся директором Российского Микрофинансового Центра, с апреля 2006 работал Президентом Национального партнерства участников микрофинансового рынка. Михаил Валерьевич входил в Совет по развитию малого и среднего предпринимательства при Председателе Совета Федерации ФС РФ.

Михаил Мамута принимает активное участие в формировании идеологии создания в России всеохватывающей финансовой системы, в разработке законопроектов, направленных на улучшение доступа населения и малого бизнеса к финансовым услугам.

С февраля 2011 года является Председателем Совета «Микрофинансирование и развитие». С этого же года является советником Руководителя Федеральной службы по финансовым рынкам. С ноября 2012 года являлся Президентом Российского Микрофинансового Центра. С 28 февраля 2014 года Мамута Михаил Валерьевич назначен начальником Главного управления рынка микрофинансирования и методологии финансовой доступности Центрального банка РФ.

Приказом председателя Банка России с 25 апреля 2016 года начальник Главного управления рынка микрофинансирования и методологии финансовой доступности Мамута Михаил Валерьевич переведен на должность руководителя Службы по защите прав потребителей финансовых услуг и миноритарных акционеров.

В октябре 2018 года Михаил Мамута назначен руководителем службы Центрального Банка РФ по защите прав потребителей и обеспечению доступности финансовых услуг.

Награды Михаила Мамута

Благодарностью Правительства РФ за активное участие в реализации задач по модернизации отечественной экономики

Благодарностью Совета Федерации ФС РФ за большой вклад в развитие и укрепление предпринимательства в Российской Федерации, а также совершенствование законодательства в сфере предпринимательской деятельности

Благодарственным письмом Администрации Президента РФ за значительный вклад в развитие и поддержку малого и среднего предпринимательства

Почетный знакам Опоры России

Почетный знак Торгово-промышленной Палаты РФ

Банки ужесточили требования к клиентам, и россияне все чаще обращаются за кредитами в микрофинансовые организации (МФО). Ставки по таким займам иногда запредельные, поэтому все больше людей попадают в долговую яму. Глава службы Банка России по защите прав потребителей финансовых услуг и миноритарных акционеров Михаил Мамута рассказал «Ленте.ру» о том, зачем нужны МФО, как не попасть в ловушку черных кредиторов и как правильно пользоваться «займами до зарплаты».

О жалобах и жутких процентах

«Лента.ру»: Михаил Валерьевич, как руководитель Службы по защите прав потребителей финуслуг, вы можете оценить, насколько в последнее время увеличился поток жалоб на микрофинансовые организации (МФО)?

Мамута : Примерно две трети жалоб и обращений, поступающих в Банк России, касаются кредитных организаций, то есть банков. Затем идут страховые компании. В общем потоке жалоб и обращений на некредитные учреждения на них приходится примерно 75 процентов. И третье место, но с большим отрывом, стабильно удерживают микрофинансовые организации - это порядка 10 процентов жалоб на некредитные финансовые организации.

У меня есть знакомый, собравшийся взять кредит в микрофинансовой организации под совершенно жуткие проценты. Я его спросил: «Почему ты не обратишься в банк?» А он говорит, что в банке ему не дают денег - считают недостаточно надежным заемщиком, да и кредитная история плохая. Неужели МФО созданы для того, чтобы собирать «банковский мусор»?

Конечно, не для этого. Микрофинансирование в России возникло в конце девяностых - начале двухтысячных. Это было нужно прежде всего для того, чтобы дать доступ к заемным средствам мелким предпринимателям, которые по разным причинам не могли получить кредит в банке (рядом нет территориального отделения банка, или предприниматель еще не зарекомендовал себя как заемщик).

В середине двухтысячных в стране, в первую очередь в банковском секторе, начался рост потребительского кредитования. МФО тоже стали понемногу осваивать эту сферу, выдавая потребительские займы до миллиона рублей с процентными ставками выше банковских (от 40 процентов годовых) тем заемщикам, у которых не было возможности получить банковский кредит.

Кризис 2008 года вынудил банки ужесточить требования к заемщикам, поднять ставки. У граждан возникли трудности с перекредитованием или обслуживанием задолженности, испортилась кредитная история. Многие лишились возможности обращаться к банкам. Но потребность сводить концы с концами за счет кредитов никуда не делась, наоборот, только возросла.

Фото: Александр Миридонов / «Коммерсантъ»

И вот на этом фоне возникли так называемые «займы до зарплаты» - payday loans. Это довольно распространенный вид займов и в Европе, и в США. Идея в том, чтобы позволить человеку «перехватить до получки». К классическому микрофинансированию, кстати, это отношения не имеет. Пока такие займы применяются по назначению, то есть берутся на несколько дней и возвращаются вовремя, в них нет большого экономического риска. На коротком промежутке абсолютная переплата выглядит некритичной. Скажем, человек взял пять тысяч рублей, а отдал через несколько дней 5,5 тысячи.

Но этическая сторона такого бизнеса все время находится в центре общественного обсуждения - и в Англии, и в США. Все-таки несколько сот процентов годовых, даже по займу, взятому на короткий срок, - это намного больше, чем обычные ставки по потребительским кредитам. В общем, довольно спорный продукт.

Об ужесточении правил игры

То есть заемщик, ненадежный с точки зрения банка, не способный отдать кредит под 19 процентов годовых (такая сегодня ставка в крупных госбанках), вполне может обслуживать кредит под 100-200 процентов?

Еще раз повторюсь: речь не о том, чтобы пользоваться «займом до зарплаты» в течение нескольких лет или даже месяцев. Такие займы выдаются на несколько дней. Но если заемщик не в состоянии вовремя погасить кредит (а бывает такое, что и не собирался), его задолженность действительно вырастает в астрономическую сумму.

Дело в том, что при выдаче «займов до зарплаты» платежеспособность клиента оценивается поверхностно. Риск невозврата очень высок, и этот риск закладывается в ставку. В большинстве стран, где рынок payday loans достигает значительных объемов, вводятся принудительные механизмы ограничения предельного долга по таким займам и их количества в одни руки в течение года. Также часто действуют специальные правила по предупреждению заемщика о рисках.

В России права потребителя кредитов с 2014 года защищены ограничением на предельно допустимое значение полной стоимости кредита, которое ежеквартально публикуется на сайте Банка России. Компания не имеет права предлагать продукт по ставке, превышающей данный показатель, и потребитель должен об этом знать. Если компания предлагает ставку выше, значит, с ней не стоит иметь дела.

Почему же раньше было все спокойно, как вы говорите, а потом возникли проблемы?

Проблемы обострились в последнее время, когда у граждан сократились доходы, а условия выдачи кредитов в банках еще больше ужесточились.

Лопнул пузырь потребкредитования, который надувался в предшествующие годы. Часть заемщиков столкнулась с проблемой рефинансирования своих обязательств, они оказались перед лицом дефолта. В поисках финансирования люди стучатся во все двери, и МФО - одна из них. Есть еще ломбарды, а есть и рынок нелегальных, черных кредиторов (многие при этом ошибочно принимают нелегальных и никем не регулируемых кредиторов за МФО).

Фото: Анатолий Жданов / «Коммерсантъ»

Сложная финансовая ситуация привела и к тому, что люди стали пользоваться «займами до зарплаты» не по назначению: пытаться решать с их помощью свои долгосрочные финансовые проблемы, прежде всего обслуживать задолженность перед банками. В результате по таким займам быстро растет просрочка, с одной стороны, и общий уровень задолженности граждан - с другой.

Что же предпринял Центробанк?

Понимая все риски быстрого роста закредитованности в секторе «займов до зарплаты», Банк России вместе с Минфином инициировал ряд поправок о защите прав потребителей в законодательство о микрофинансировании.

В том числе, с 29 марта 2016 года вступили в действие поправки, ограничивающие предельный процент к «телу» займа. Сегодня сумма процентов не может превышать сумму займа более чем в четыре раза вне зависимости от срока пользования таким кредитом и длительности просрочки.

Сразу подчеркну, что с нашей точки зрения это была необходимая, но недостаточная мера. Мы дали индустрии немного времени приспособиться к новым условиям, и весной в Госдуму депутатами и членами Совета Федерации было внесено поддержанное нами предложение сократить этот лимит до трехкратного. А для тех категорий заемщиков, которые лишаются возможности обслуживать долг (то есть попадают в просрочку), - и вовсе до двукратного (включая пени и штрафы).

Поправки недавно были приняты вместе с законом о коллекторах и вступят в силу с нового года. В результате усиливается защищенность заемщика, и одновременно мы даем понять рынку, что не позволим кредиторам зарабатывать на просрочке.

А зачем такая ступенчатая схема? Взяли бы и сразу ограничили до трех или двух размеров долга.

Нельзя забывать о том, что существует нелегальный рынок кредитования. Излишняя жесткость, не дающая небольшого периода адаптации, могла привести к тому, что значительная часть компаний, выдающих «займы до зарплаты», перетекла бы в теневую зону. А там наше регулирование не действует, и права потребителей никак не защищены - остается только ловить «черных кредиторов» с помощью полиции. Регулируемый рынок в этом сегменте должен выполнять роль социального клапана, предотвращающего уход кредиторов и заемщиков в серую зону.

Фото: Сафрон Голиков / «Коммерсантъ»

Какими правилами должен руководствоваться заемщик?

Во-первых, нужно понимать, для чего он берет кредит, во-вторых, так же хорошо представлять, из каких источников его погашать, и в-третьих, убедиться в том, что выгода перекрывает издержки. Если нет ответа хотя бы на один из этих вопросов, значит, заем брать не стоит.

Самый плохой вариант - если гражданин понимает, что вернуть он деньги не сможет, но, тем не менее, берет их в долг, поскольку ему нужно решить какую-то проблему здесь и сейчас. Но кредит - это не палочка-выручалочка на все случаи жизни, а инструмент со своими рисками и издержками.

Есть такое понятие - финансовая доступность. Она состоит из доступности физической, ценовой, ассортиментной и ментальной. Физическая и ассортиментная доступность финансовых услуг у нас сейчас находятся на достаточно высоком уровне: практически любая потребность гражданина может быть удовлетворена той или иной финансовой услугой или продуктом. Но о ценовой доступности так не скажешь. Стоимость некоторых финансовых инструментов пока еще далеко не всем по карману, а кроме того, способности человека осознавать суть услуги и правильно понимать риски, связанные с ее использованием (ментальная доступность), также далеки от идеала.

Финансовая доступность любой ценой Банку России не нужна. Именно поэтому мы сегодня считаем своей приоритетной задачей повышение качества финансовой доступности, уровня финансовой грамотности населения и одновременно предъявляем требования по повышению качества услуг к участникам рынка. Трехкратное и двукратное ограничение процентов по микрозайму - как раз меры из этой серии.

Что нужно знать об организации, где я хочу взять микрозайм?

Для начала важно удостовериться, что эта организация поднадзорна Банку России. Поэтому следует не полениться, потратить две минуты, зайти на сайт ЦБ и убедиться в том, что данная организация находится в реестре микрофинансовых организаций.

В перспективе мы планируем запустить специальное приложение для смартфонов, с помощью которого гражданин сможет пожаловаться регулятору на качество финансовых услуг, оценить услугу и дать предложения по ее улучшению. Заодно собираемся интегрировать туда доступ к реестрам участников финансового рынка, чтобы можно было оперативно проверять статус компании.

Нередко человек берет деньги у некой конторы, а потом выясняется, что ее деятельность никем не регулируется. В том числе это означает, что мы не можем защитить потребителя, так как наши требования по предельному размеру долга, раскрытию информации, другие ограничения на нее не распространяются. Поэтому заемщик подвергает себя крайне высокому риску.

И такие компании никто не наказывает?

Есть административные наказания за незаконную деятельность по выдаче потребительских займов - штрафы. Пока они не очень значительны - от 200 тысяч до 500 тысяч рублей. И зачастую нелегальным кредиторам проще заплатить и продолжать свою деятельность. Поэтому мы настаиваем на ужесточении административной ответственности и даже введении уголовной.

Предлагаем ввести штрафы, которые кратно увеличиваются с каждым последующим зафиксированным нарушением. Например, за первое нарушение - миллион рублей, за второе - два миллиона и так далее. А потом наступает уголовная ответственность. Нас поддерживают и Минфин, и сенаторы, и депутаты - надеемся, скоро такой закон будет.

«При выдаче "займов до зарплаты" платежеспособность клиента сейчас оценивается довольно поверхностно, поэтому риск невозврата очень высок, и этот риск закладывается в ставку»

Фото: Виктор Коротаев / «Коммерсантъ»

Допустим, взял человек займ, а потом выяснилось, что он не может его отдать. Что ему делать?

Сегодня нет единого алгоритма взаимодействия потребителя с МФО, поэтому гражданин порой даже не понимает, с кем контактировать, если возникли проблемы с погашением. Кроме того, просроченный долг может быть передан коллекторам, причем без информирования об этом самого заемщика. Человеку звонят, требуют возврата займа, а ему сложно понять, кто именно и по какому договору получил права требовать с него просроченную задолженность. От непонимания рождается недоверие к рынку в целом. Поэтому мы стремимся к максимально подробному описанию алгоритма рассмотрения жалобы потребителя на МФО, ответа на жалобу - до того момента, когда эта жалоба поступает в Банк России.

Алгоритм (он должен стать стандартом по взаимодействию с потребителем услуги) такой: сначала человеку следует обратиться со своей проблемой в саму организацию, и там обязаны в течение установленного срока дать ему мотивированный ответ по поводу происходящего. Если его этот ответ не устраивает и он считает, что его права нарушены, тогда он приходит к нам за разъяснениями или за помощью, или в суд - в случае гражданско-правового спора. В этой цепочке пока не хватает важного института - финансового омбудсмена, который в развитых странах занимается урегулированием до 70 процентов таких проблем.

Также нужно помнить, что недавно принят закон о коллекторской деятельности, не только регулирующий деятельность профессиональных взыскателей просроченной задолженности, но и детально описывающий допустимые нормы и правила взаимодействия профессиональных кредиторов с должником, вне зависимости от того, кто взыскивает долг: банк, микрофинансовая организация или коллектор. А кроме того, уже год назад вступил в силу закон о банкротстве физических лиц, позволяющий гражданину объявить себя банкротом при потере источников обслуживания задолженности.

Последние материалы сайта

Платежи ИП

Лучшие партнерские программы

Любому бизнесу нужен рост и расширение. Например, если вы владеете заводом, вы модернизируете производство и устанавливаете больше станков. А что если вы владеете интернет-магазином? Тогда основной задачей будет увеличить число продаж и найти постоянных п

Платежи ИП

Picodi: Все скидки в одном месте!

Дата: 14 Фев 2018 Обновление : в сентябре 2018 года МТС запустил новый сезон викторины «Блиц». Подробнее об этом - . 13 февраля 2018 года мобильный оператор МТС запустил новую игру-викторину – «Блиц ». Только вчера я писал о запуске , а вот уже и МТС

Налоги ИП

Личный кабинет абонента «At home

После подключения к нашей сети Вам необходимо оплатить услуги в течение трех дней после подключения. Если Вы подключаетесь по акции, Вы можете пополнить баланс Вашего лицевого счета наличным способом, передав денежные средства мастеру. Мастер выдаст Вам д

Закрытие ИП

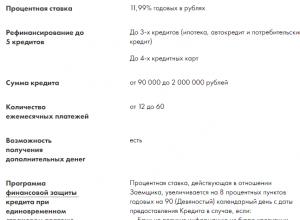

Подача заявки на реструктуризацию

В поисках вариантов для рефинансирования кредитов заемщики стараются найти предложение с наиболее выгодными процентными ставками. В 2017 году в этой области безусловным лидером стал банк Райффайзен. Он предлагает клиентам перевести к себе имеющиеся у них

Учет и отчетность

Самые лучшие и надежные форекс брокеры в россии и мире

Первые шаги в фондовых торгах обычно осуществляются с помощью и под непосредственным контролем профессиональных брокеров. Удачно подобранный брокер поможет вам создать ваш первый капитал в фондовых торгах и создать фундамент для более прибыльной торговли

Регистрация

Самые жирные биткоин краны Автоматические краны биткоинов

Январь 2nd, 2019 uspeshnoe-deloМоментальные биткоин краны отличаются от тем, что заработанные сатоши сразу поступают на Ваш микрокошелек. Количество таких сайтов в разы превышает те, с которых выплаты производятся лишь по определенным дням недели. Оно, н