Перечень документов необходимых для получения имущественного вычета. Какие документы нужно подготовить для налогового вычета за покупку квартиры

Покупка жилья включает в себя не только приятные моменты, но и большие затраты на его приобретение.

Чтобы новые собственники жилья смогли сократить расходы, государство предусмотрело возможность получения имущественного налогового вычета.

Хотя вычет предоставляется уже довольно продолжительное время, на практике у граждан все равно возникают вопросы и трудности, связанные с правилами оформления возврата налога.

Что включает в себя понятие налоговый вычет

Вопросы, связанные с налоговым вычетом, регулируются статьей 220 .

Согласно положениям статьи, новый собственник жилого имущества имеет возможность вернуть часть денежных средств, потраченных на его покупку, за счет налогов, ранее удержанных с него.

Если быть точнее, то одного налога в виде . Размер налога уже долго остается неизменным и составляет 13% от доходов, которые официально получает гражданин.

Именно этот процент и возвращается налоговым вычетом, но уже не от заработной платы, а от стоимости приобретенной квартиры.

Размер возврата

Рассчитывать на имущественный вычет могут те, кто приобрел жилье в собственность за наличный расчет или оформил договор ипотечного кредитования.

Если , то возвращаться будут проценты, которые гражданин выплачивает банку. Соответственно, все правоотношения в этой сфере должны быть правильно оформлены и иметь документальное подтверждение.

Максимальная сумма, с которой можно вернуть 13 %, составляет 2 млн. рублей. Путем простого вычисления получается сумма в 260 000 рублей. Именно ее можно вернуть, оформив налоговый вычет.

![]()

Если жилье приобреталось в , то вернуть подоходный налог можно с 3 млн. рублей. Соответственно, максимальный размер, на который можно рассчитывать, составит 390 000 рулей.

Кому положен вычет

Из положений закона четко усматривается, что вернуть налог может тот, кто его платил.

Таким образом, правом на получение вычета могут воспользоваться плательщики НДФЛ, то есть лица, имеющие официальное место работы, с которого в налоговую регулярно делались отчисления с их доходов.

Вернуть деньги от приобретенной недвижимости можно в следующих случаях:

- при покупке любого вида жилья;

- при возведении дома;

- при ремонте или отделке жилого имущества (при наличии документального подтверждения расходов).

В 2016 году вступили в силу новые поправки в налоговом законодательстве, коснувшиеся и налогового вычета, предусмотренного статьей 220.

Закон ставит временную границу, а именно 1 января 2014 года. Имущество, приобретенное после этой даты, будет попадать под действие новой статьи.

Кто приобрел жилое имущество ранее 2014 года, закон предусматривает возможность получить вычет . Сумма, с которой полагается льгота, осталась прежней, то есть 2 млн. рублей.

Например, если в договоре указана сумма, которую покупатель оплатил за жилье, в размере 1,5 млн., то рассчитывать можно только на получение 195 000 рублей. На этой сумме получение вычета закончится.

После вступления в силу новых поправок, ситуация с получением вычета изменилась в положительную сторону.

Например, жилье покупалось после начала 2014 года, на сумму 1,3 млн. рублей и получен вычет равный 169 000 рублей. Остаток в размере 91 000 рублей можно будет получить при покупке новой жилой недвижимости.

![]() Инфо

Инфо

При этом количество сделок не будет иметь значение, так как, достигнув по выплатам максимума в 260 000 рублей, гражданин теряет право на получение вычета.

Получить вычет можно не только за предыдущие года, но и за предстоящие. Получение налога за предшествующие года ограничено сроком в три года, для пенсионеров он может быть увеличен до четырех лет.

Например, в 2015 году была приобретена жилая недвижимость, общей стоимость в 2,5 млн. рублей. Подать документы на возврат налога можно в 2016 году.

При этом не стоит забывать по максимальный размер, с которого будет произведен вычет – 2 млн. рублей, то есть 260 000 рублей. Официальный заработок за 2015 год составил в месяц 30 000 рублей.

30 000 умножается на 13 % и получается сумма НДФЛ в размере 3 900 рублей. Эта сумма умножается на количество месяцев в году и получается 46 800 рублей, то есть размер НДФЛ за год. Такая сумма будет возращена за 2015 год.

Получается, что не вся сумма будет выбрана. 260 000 – 46 800 = 213 200 рублей. Если гражданин продолжит работать официально, то он сможет забрать эту сумму в последующие годы либо, заявив об их возврате за предыдущие годы, то есть за 2013 и 2014. Конечно, при условии, что за эти годы с него удерживался подоходный налог.

Законом предусмотрено несколько способов для получения положенного вычета.

Обратиться напрямую в налоговую службу.

Список необходимых документов:

- заявление.

- паспорт и .

- заполненная форма .

- справка .

- документы на право собственности на жилье. Сюда относится: свидетельство, договор, акт приема-передачи, если жилье покупалось по договору долевого участия в строительстве, если приобреталась земля под строительство или с готовым возведенным на ней жильем, передаются все правоустанавливающие документы, при покупке жилья в ипотеку предоставляется кредитный договор, график внесения платежей, с указанием размера процентной ставки;

- документы, подтверждающие оплату за приобретение жилья (квитанция, выписка с банка о перечислении средств, расписка и пр.).

- реквизиты счета в банке, на который будут производиться выплаты.

Более точный список документов нужно уточнять в налоговом органе.

Подать пакет бумаг можно лично либо с помощью почтового перевода, оформим ценное письмо с описью вложения.

После подготовки всего перечня документов, их подают в местное отделение налоговой службы.

![]() Предупреждение!

Предупреждение!

Проверка бумаг составляет не более трех месяцев, после чего при положительном решении, заявителю будет отправлено уведомление о принятом решении.

В течение месяца денежные средства зачисляться на указанный в заявлении счет.

Еще один способ — с помощью работодателя . Для этого самостоятельно подается заявление на возврат налога, после его рассмотрения и принятия положительного решения, налоговая предоставит уведомление в бухгалтерию по месту работы заявителя.

Сам заявитель должен предоставить полный пакет документов на приобретенное имущество и написать соответствующее заявление на имя работодателя.

С этого момента работодатель прекращает удержание из заработной платы НДФЛ до тех пор, пока не будет предельное значение в размере 260 000 рублей или 13 % от суммы, которая указана в договоре на приобретение жилья.

Если жилая недвижимость приобреталась в общую собственность супругов, то распределение вычета происходит по договоренности между ними.

Как правило, доли определяются 50/50. Если распределение было 100/0, то тот супруг, который ничего не получил, сохраняет за собой право на вычет при покупке жилья в будущем.

Соглашение о распределении долей заключается один раз, в дальнейшем его менять нельзя.

При оформлении жилья в долевую собственность, каждый супруг будет иметь право на вычет, равный размеру своей доли. При этом отказаться от своей доли или получить вычет за другого супруга запрещается.

Во всем остальном, в отношении жилья, приобретенного в момент барка, будет применяться действующее налоговое законодательство, с учетом всех его изменений.

Налоговый вычет — это сумма снижающая размер налога на прибыль физического лица. Вычет оформляется декларацией по форме 3-НДФЛ. Чтобы уменьшить налоговые выплаты и вернуть часть удержанного налога, необходимо собрать и направить документы для подачи 3-НДФЛ в налоговую.

Документы для возврата подоходного налога за лечение

Вычет за лечение относится к социальным. Чтобы его оформить, помимо 3-НДФЛ необходимо собрать следующий перечень документов:

- справка 2-НДФЛ — нужна во всех случаях;

- копия договора на оказание услуги;

- копия лицензии медицинской организации;

- рецепты на препараты с пометкой «для представления в налоговую»;

- подтверждение оплаты оказанных медицинских услуг.

Возврат подоходного налога за обучение — список документов

Данный вычет также является социальным. Пакет документов для налоговой, прилагаемый к 3 НДФЛ, похож на описанный выше, только лицензия учреждения должна быть образовательной, а вместо рецептов при необходимости прикладывается подтверждение обучения на очной форме.

Документы для 3-НДФЛ при покупке квартиры

Вычет за покупку квартиры относится к имущественным. Особенность этого вида вычета заключается в том, что он предоставляется однократно на один или несколько объектов собственности. Сумма не должна превышать 2 000 000 рублей. То есть если приобретаемые квартира или дом стоят 5 миллионов, при подаче декларации можно рассчитывать на возврат вычета, исходя из налоговой базы лишь в 2 миллиона.

Требования законодательства к составу документов при подаче формы 3-НДФЛ на имущественный вычет в явном виде отсутствуют из-за большого разнообразия вариантов приобретения недвижимости. Однако, согласно рекомендациям налоговых органов, помимо 2 и 3-НДФЛ, при оформлении вычета на квартиру требуется представить:

- договор, подтверждающий приобретение квартиры в форме купли-продажи, договор долевого участия (ДДУ) и т.п.;

- акт приема-передачи (в случае ДДУ);

- документ, подтверждающий право владения квартирой: свидетельство собственности (если объект оформлен до 15 июня 2016 г.) или выписка из единого государственного реестра прав на недвижимость (ЕГРП);

- платежные документы, подтверждающие оплату.

При совместной собственности необходимо приложить:

- заявление о распределении вычета на квартиру между супругами;

- свидетельство о браке.

Ниже указано, какие дополнительные документы нужны при подаче декларации 3-НДФЛ в случае использования заемных средств:

- кредитный договор (договор ипотеки, договор займа);

- график(и) платежей;

- справка о выплаченных процентах по кредитам, полученным для приобретения квартиры, — тогда к возвращаемой сумме добавится вычет за уплаченные проценты.

Лимит на налоговый вычет за проценты составляет 3 миллиона рублей.

Документы при покупке дома с участком

В данном случае речь также идет об имущественном вычете. Требования к документам на дом такие же, как и на квартиру. Однако возникает вопрос при подаче 3-НДФЛ, какие документы требуется приложить для возврата вычета за участок. Для этого необходимо подтвердить право собственности на землю, например, предоставив свидетельство.

При покупке загородного дома желательно убедиться, что он является жилым помещением. В противном случае для получения права на вычет при оформлении декларации потребуется приложить усилия по переводу объекта недвижимости в жилой фонд.

Налоговый вычет можно также получить при затратах на выполнение строительных или ремонтных работ и приобретение соответствующих материалов. При этом общий объем расходов не должен превосходить отведенный Налоговым кодексом лимит в 2 миллиона рублей. Подтверждаются такие затраты тем же пакетом: копии договоров (подряда, на работы, на приобретение материалов), актов выполненных работ, актов приемки-передачи материалов и оплаченных счетов (платежных поручений).

Порядок подачи декларации

Объектом налога, формирующим базу для вычета, является доход физического лица.

Чтобы получить налоговый вычет, декларацию можно подавать в течение года, следующего за отчетным. Однако если вы одновременно декларируете доход, подлежащий налогообложению, документы необходимо подавать не позднее 30 апреля.

Форма 3-НДФЛ может быть заполнена вручную на распечатанном бланке или в электронном виде с помощью специализированного ПО «Декларация». Каждый год выходит обновленная версия программы, которая учитывает все последние изменения налогового законодательства. На официальном сайте ФНС можно скачать свежую версию и получить исчерпывающие инструкции о правилах заполнения.

Существует два основных варианта представления налоговой декларации.

Первый способ — подача пакета документов на бумажном носителе. В этом случае вы собираете необходимые справки и делаете копии с договоров, актов, платежных поручений и т.д. в соответствии с описанными выше случаями. Справка 2 НДФЛ выдается по месту работы. Готовите и подписываете форму 3-НДФЛ. Сформированный комплект можно направить по почте или лично отнести в вашу налоговую инспекцию. В этом случае целесообразно иметь при себе 2 экземпляра 3-НДФЛ, один из которых передается в налоговую, а на втором ставится отметка о дате подачи и номере дела, после чего он возвращается декларанту.

Второй способ стал доступен в последние несколько лет. Он не требует посещения налоговой или почты, все документы можно подготовить и отправить в электронной форме. Для этого необходимо зарегистрироваться на сайте ФНС, войти в личный кабинет и в форме подачи декларации 3-НДФЛ прикрепить все необходимые копии документов. После подписания пакета посредством ЭЦП обращение направляется на рассмотрение.

Налоговая рассматривает обращение в течение 3 месяцев. В случае наличия замечаний будет направлено соответствующее уведомление. Если замечания к комплекту документов и оформлению 3 НДФЛ отсутствуют, налоговая перечислит деньги в течение 30 дней после отправки заявления о возврате излишне уплаченного налога. В противном случае процедуру подачи декларации необходимо повторить. Отсчет 3 месяцев, отведенных на проверку, начинается заново.

1. Заполненная налоговая декларация по форме 3-НДФЛ (оригинал). Ее можно заполнить на нашем веб-сайте в разделе "Декларация 3-НДФЛ" / "Заполнить онлайн ".

2. Заявление на возврат налога с реквизитами банковского счета, на который Вам будут перечислены деньги (оригинал). Правильное заявление Вам сформирует вместе с декларацией наш веб-сайт: "Декларация 3-НДФЛ" / "Заполнить онлайн " (только для деклараций, начиная с декларации за 2014 год).

3. Справка(и) 2-НДФЛ о доходах за тот год, за который Вы хотите вернуть налоги, выданная работодателем (оригинал). Бухгалтерия Вашего работодателя будет знать, что такое форма 2-НДФЛ.

По сумме, уплаченной за жилье

4. Договор о приобретении (копия).

5. В случае покупки или строительства жилья документ, подтверждающий дату регистрации права на собственность. Это - свидетельство о государственной регистрации права, если собственность была зарегистрирована до 15 июля 2016 года, или выписка из ЕГРП, если собственность была зарегистрирована начиная с 15 июля 2016 года. В случае инвестирования в строящуюся квартиру по ДДУ (договору долевого участия) - акт передачи квартиры.

6. Документы, подтверждающие оплату: кассовые чеки, квитанции, платежные поручения, банковские выписки, расписка продавца (не обязательно заверенная нотариально), и тому подобное (копии).

По процентам по ипотечному кредиту

7. Кредитный (ипотечный) договор (копия).

8. График погашения кредита и уплаты процентов по кредитному (ипотечному) договору (копия). Такой график может быть пунктом или приложением договора, а может быть каким-нибудь отдельным документом. График погашения может быть описан и словами.

9. Справка банка о фактически уплаченных за год процентах (оригинал). Сотрудники банка обычно знают, о чем речь. Каждый банк дает справку по своей форме. Главное, чтобы в справке была сумма выплаченных за год процентов в рублях и был указан год.

10. Документы, подтверждающие оплату (кассовые чеки, квитанции, платежные поручения, банковские выписки и тому подобное) (оригиналы или копии). Несмотря на то, что Вы предоставляете справку об уплаченных процентах, нужно будет приложить документы, подтверждающие оплату. Таково формальное требование инспекции. Если таких документов не сохранилось, то нужно в банке взять (вместе со справкой об уплаченных процентах) выписку по счету, из которой видно погашение процентов. Такая выписка заменит платежные документы.

По отделке (ремонту) жилья

11. Документы, подтверждающие расходы на приобретение отделочных материалов и отделку.

В случае совместной собственности или возврата за супруга

12. Заявление (его также иногда называют "Соглашение") о распределении вычета (оригинал), если стоимость жилья менее 4 млн рублей. Не требуется ни нотариальное заверение этого документа, ни присутствие при подаче этого документа второго собственника (собственника, который не подает декларацию). можно скачать образец заявления для ситуации без вычета по процентам по ипотеке, а для ситуации с вычетом по процентам по ипотеке.

Примечание. По старым правилам (если право на вычет у Вас наступило до 2014 года) такое соглашение обязательно делается в случае общей совместной собственности. По новым правилам (если право на вычет у Вас наступило с 2014 года, включая 2014 год) такое соглашение, как правило, делается, только если стоимость жилья менее 4 млн рублей. Если стоимость жилья 4 млн рублей или более, в любом случае каждому полагается по 2 млн рублей вычета, поэтому распределять ничего не нужно. И соглашение не нужно.

13. Свидетельство о браке (копия).

В случае долевой собственности с ребенком или возврата за ребенка

14. Свидетельство о рождении ребенка (копия).

Как получить максимальный вычет быстро и просто?

Проще всего быстро подготовить правильные документы на максимальный возврат и подать эти документы с Налогией. С Налогией инспекция одобрит документы и их не придется переделывать. Вы получите правильные документы и консультацию эксперта. А потом сможете выбрать - отнести документы в инспекцию самому или подать онлайн.

Пенсионерам, которые переносят вычет на прошлые годы

15. Пенсионное удостоверение (копия). Такой документ нужен, если Вы пользуетесь правом получать вычет за прошлые периоды, заполняя декларацию за годы до года оформления жилья. Пенсионеры в отличие от других имеют право получать вычет за годы до года наступления права на вычет.

В случае решения суда

16. Если свидетельство о регистрации права на жилье выдано по решению суда и у Вас не инвестирование в строящуюся квартиру, то нужно приложить решение суда (копию). В случае инвестирования в строящуюся квартиру важен акт передачи квартиры, а не свидетельство о регистрации права, поэтому даже если свидетельство о регистрации права выдано по решению суда, решение суда прикладывать не нужно.

В случае подачи документов за другого человека

17. Доверенность (копия).

Как подготовить и заверить документы

Декларация 3-НДФЛ и заявление подаются в оригинале. Мы также рекомендуем подавать оригинал справки 2-НДФЛ , справки банка об уплаченных за год процентах и выписки из банка. Что касается остальных документов, то нужно подавать либо оригинал документа, либо нотариально заверенную копию, либо копию, заверенную самостоятельно. В последнем случае мы рекомендуем подавать декларацию лично (не по почте) и взять с собой в налоговую инспекцию оригиналы документов. Сотрудники инспекции могут проверить соответствие копий оригиналам и проставить на копиях подтверждающие отметки. Поданные документы не возвращаются, поэтому мы рекомендуем подавать копии документов в случае, когда это допускается, чтобы оригиналы сохранить себе.

При заверении копий самостоятельно, такое заверение должно включать фразу "Копия верна", Вашу подпись, расшифровку подписи (лучше фамилия, имя, отчество полностью), дату заверения.

Заполняем налоговую декларацию

Чтобы перейти к заполнению налоговой декларации 3-НДФЛ на нашем веб-сайте, нажмите, пожалуйста, кнопку Далее ниже.

Если Вы собираетесь получать вычет за 2018 год

Если Вы хотите вернуть налоги за 2018 год, Вам надо дождаться окончания 2018 года. Документы на вычет можно будет подавать с первого рабочего дня 2019 года. Кроме того, программа для подготовки 3-НДФЛ за 2018 год, которая Вам понадобится, появится на нашем веб-сайте в январе 2019 года. Это связано с тем, что декларация за 2018 год, как правило, подается по окончании 2018 года.

Последние материалы сайта

Платежи ИП

Лучшие партнерские программы

Любому бизнесу нужен рост и расширение. Например, если вы владеете заводом, вы модернизируете производство и устанавливаете больше станков. А что если вы владеете интернет-магазином? Тогда основной задачей будет увеличить число продаж и найти постоянных п

Платежи ИП

Picodi: Все скидки в одном месте!

Дата: 14 Фев 2018 Обновление : в сентябре 2018 года МТС запустил новый сезон викторины «Блиц». Подробнее об этом - . 13 февраля 2018 года мобильный оператор МТС запустил новую игру-викторину – «Блиц ». Только вчера я писал о запуске , а вот уже и МТС

Налоги ИП

Личный кабинет абонента «At home

После подключения к нашей сети Вам необходимо оплатить услуги в течение трех дней после подключения. Если Вы подключаетесь по акции, Вы можете пополнить баланс Вашего лицевого счета наличным способом, передав денежные средства мастеру. Мастер выдаст Вам д

Закрытие ИП

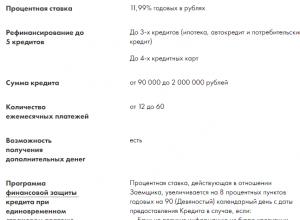

Подача заявки на реструктуризацию

В поисках вариантов для рефинансирования кредитов заемщики стараются найти предложение с наиболее выгодными процентными ставками. В 2017 году в этой области безусловным лидером стал банк Райффайзен. Он предлагает клиентам перевести к себе имеющиеся у них

Учет и отчетность

Самые лучшие и надежные форекс брокеры в россии и мире

Первые шаги в фондовых торгах обычно осуществляются с помощью и под непосредственным контролем профессиональных брокеров. Удачно подобранный брокер поможет вам создать ваш первый капитал в фондовых торгах и создать фундамент для более прибыльной торговли

Регистрация

Самые жирные биткоин краны Автоматические краны биткоинов

Январь 2nd, 2019 uspeshnoe-deloМоментальные биткоин краны отличаются от тем, что заработанные сатоши сразу поступают на Ваш микрокошелек. Количество таких сайтов в разы превышает те, с которых выплаты производятся лишь по определенным дням недели. Оно, н