Штрафы за непредставление налоговикам документов и сведений. Штрафы за непредставление налоговикам документов и сведений Можно ли оштрафовать за неправильное представление документов

В ходе камеральных, выездных и встречных проверок налоговые органы имеют право потребовать от индивидуальных предпринимателей и организаций представить документы, подтверждающие правильность исчисления и своевременность уплаты (удержания и перечисления) налогов. Проверяемые в свою очередь обязаны представить требуемые документы (подп. 5 ст. 23, подп. 1 п. 1 ст. 31, ст. 88, ст. 93 НК РФ).Кроме того, в ряде случаев налогоплательщики и налоговые агенты обязаны представлять необходимые сведения и документы без каких-либо требований со стороны налоговых органов - в силу того, что об этом прямо говорится в НК РФ. Например, организации и индивидуальные предприниматели, выплачивающие гражданам доходы, представляют в строго определенные сроки в налоговые органы по месту своего учета сведения о размере таких доходов и о суммах начисленного и удержанного налога на доходы физических лиц (п. 2 ст. 230 НК РФ).Ответственность за непредставление налоговому органу документов и сведений установлена пунктами 1 и 2 статьи 126 НК РФ. Согласно пункту 1, непредставление в установленный срок налогоплательщиком (налоговым агентом) в налоговые органы документов и (или) иных сведений влечет за собой взыскание штрафа в размере 50 рублей за каждый непредставленный документ. А пункт 2 предусматривает взыскание штрафа в размере 5000 рублей за непредставление налоговому органу сведений о налогоплательщике, выразившееся в отказе организации предоставить имеющиеся у нее документы, предусмотренные НК РФ, со сведениями о налогоплательщике по запросу налогового органа, а равно иное уклонение от предоставления таких документов либо предоставления документов с заведомо недостоверными сведениями, если такое деяние не содержит признаков нарушения, предусмотренного статьей 135.1 НК РФ (статья 135.1 НК РФ предусматривает ответственность банков за непредоставление сведений о финансово-хозяйственной деятельности налогоплательщиков - клиентов банка).Всем известно, что налоговые органы стремятся собрать как можно больше налогов. Иногда для этой цели все неустранимые сомнения, противоречия и неясности толкуются ими не в пользу налогоплательщиков, а в пользу бюджета. Поэтому и получается, что, если налогоплательщик в чем-то провинился, штрафные санкции "растут" всеми правдами и неправдами.Наглядное подтверждение: применение статьи 126 НК РФ на практике. Если правонарушение подпадает под пункт 1, но размер штрафа получается небольшим (не так много непредставленных документов), правонарушение квалифицируется по пункту 2. Другой пример: взыскание штрафа не в соответствии со статьей 126, а по статье 129.1 НК РФ. Встречаются случаи, когда наряду со статьей 126 НК РФ применяется также статья 119 НК РФ, предусматривающая ответственность за непредставление деклараций.Статья 126 НК РФ: пункт 1 или пункт 2? По пункту 1 статьи 126 НК РФ размер штрафа составляет 50 рублей за каждый непредставленный документ. По пункту 2 штраф взыскивается в размере 5000 рублей, причем не важно, сколько документов не представлено, достаточно и одного.Предположим, в организации проходит налоговая проверка, в ходе которой затребованы пять актов, подтверждающих оказание услуг._Документы не представлены. Какие в этом случае должны последовать санкции - по пункту 1 или по пункту 2? По пункту 1 размер штрафа будет равен 250 руб. (5 док. х 50 руб.); по пункту 2 - 5000 рублей. Не сложно догадаться, какой из двух пунктов статьи 126 НК РФ будет применен:Давайте разберемся. В данном случае проверяют налогоплательщика и на нем лежит обязанность по представлению истребуемых документов, которые касаются его же деятельности. Следовательно, должен применяться пункт 1 статьи 126 НК РФ, который предусматривает ответственность за "непредставление в установленный срок налогоплательщиком (налоговым агентом) в налоговые органы документов и (или) иных сведений:". Диспозиция нормы, изложенной в пункте 2 статьи 126 НК РФ, дает основание полагать, что в ней речь идет о тех случаях, когда сведения о налогоплательщике не представлены третьим лицом, а не самим налогоплательщиком: "непредставление налоговому органу сведений о налогоплательщике, выразившееся в отказе организации предоставить имеющиеся у нее документы: со сведениями о налогоплательщике:" _Отвечать в данном случае должна организация, которая не представила сведения не о себе, а о том лице, деятельность которого представляет для налоговых органов интерес._Пункты 1 и 2 статьи 126 НК РФ изложены достаточно четко и ясно, и не должно возникать сомнений, какой из них следует применить в той или иной ситуации. Вместе с тем, имеется много примеров, показывающих обратное. Там, где ситуация подпадает под пункт 1, налоговые органы довольно часто квалифицируют действия виновных по пункту 2.Но если налогоплательщики, не согласившись с подобной квалификацией, обращаются в арбитражные суды, последние, как правило, принимают их сторону. "Налогоплательщики и налоговые агенты субЪектом деяния, предусмотренного пунктом 2 статьи 126 Налогового кодекса Российской Федерации, не являются" , - указывает ФАС Западно-Сибирского округа в постановлении от 26.02.01 по делу NФ04/539-64/А70-2001. "В соответствии с указанной нормой (имеется в виду пункт 2 статьи 126 НК РФ. - Примеч. автора ) субЪектом правонарушения <...> является не налогоплательщик <...> а организация, располагающая сведениями (документами) о налогоплательщике и обязанная в соответствии с Налоговым кодексом Российской Федерации представить такие документы" , - делает вывод тот же суд в постановлении от 05.02.01 по делу NФ04/323-19/А70-2001.

"Из смысла п. 2 ст. 126 НК РФ следует, что состав правонарушения по данной норме права имеется в том случае, когда организация отказалась выдать сведения о третьем лице" , - разделяют мнение коллег судьи ФАС Московского округа в постановлении от 28.11.01 по делу NКА-А40/6905-01. "Ответчик предоставил недостоверные сведения о себе, а не о третьем лице" , - указывает тот же суд в постановлении от 24.01.01 по делу NКА-А40/6387-00 и делает вывод, что привлечение налогоплательщика к_ответственности на основании пункта 2 статьи 126 НК РФ является незаконным, так как противоречит нормам материального права.

Аналогичным образом рассуждал ФАС Поволжского округа в постановлении от 29.05.01 по делу NА55-13505/00-37, ФАС Центрального округа в постановлении по делу от 28.02.01 по делу NА14-7575-00/177/24, ФАС Северо-Западного округа в постановлении от 16.07.01 по делу NА42-5599/00-23.

Но нельзя утверждать, что все судьи полностью единодушны в данном вопросе. Своеобразное толкование пункту 2 статьи 126 НК РФ дал ФАС Северо-Западного округа в постановлении от 11.02.02 по делу NА56-23564/01: "Ответственность по пункту 2 статьи 126 Налогового кодекса Российской Федерации наступает за непредставление налоговому органу сведений о налогоплательщике <...>в случае непредставления любым лицом, в том числе и самим налогоплательщиком, сведений о налогоплательщике".

Статья 126 или 129.1?

Согласно пункту 1 статьи 129.1 НК РФ, штраф в размере 1000 рублей взимается за неправомерное несообщение (несвоевременное сообщение) лицом сведений, которые в соответствии НК РФ это лицо должно сообщить налоговому органу, при отсутствии признаков налогового правонарушения, предусмотренного статьей 126 НКРФ. А за то же деяние, совершенное повторно в течение календарного года, взыскивается штраф в размере 5000 рублей.На первый взгляд статьи 126 и 129.1 мало чем отличаются друг от друга. И в том и в другом случае речь идет о непредставлении или несообщении сведений налоговому органу. По этой причине налоговые органы к налогоплательщикам, виновным в непредставлении сведений и документов, иногда применяют не статью 126, а статью 129.1 НК РФ.Между тем отличие есть, и более чем существенное. СубЪектом правонарушения, предусмотренного статьей 129.1 НК РФ, является лицо, которое не сообщило в налоговый орган сведения, которые обязано сообщить в соответствии с НК РФ. Таким лицом может являться как сам налогоплательщик, так и другие лица. Однако в пункте 1 статьи 129.1 упоминается_об отсутствие признаков правонарушения, предусмотренного статьей 126 НК РФ.Одним из признаков правонарушения, предусмотренного пунктом 1 статьи 126 НК РФ, выступает субЪект правонарушения - налогоплательщик (налоговый агент), не представивший в налоговые органы сведения. Следовательно, если субЪектом правонарушения является налогоплательщик (налоговый агент), статья 129.1 не может быть применена. Признаком правонарушения, предусмотренного пунктом 2 статьи 126 НК РФ, является отказ организации предоставить по запросу налогового органа имеющиеся у нее документы. Так, по пункту 2 статьи 126 НК РФ, во-первых, должен поступить запрос налогового органа, во-вторых, на запрос должен последовать отказ. Следовательно, если были запрос и отказ, статья 129.1 НК РФ также не может применяться.Таким образом, деяние может квалифицироваться по статье 129.1 НК РФ, если, во-первых, субЪектом такого деяния выступает лицо, не являющееся налогоплательщиком (налоговым агентом), а во-вторых, сведения должны быть представлены не в силу требования налогового органа, а в силу предписания закона.Указанным критериям отвечают случаи несообщения государственными органами о фактах регистрации организаций и индивидуальных предпринимателей, места жительства физических лиц, гражданского состояния, учета и регистрации имущества и сделок с ним. Напомним, что соответствующая информация должна представляться в налоговые органы в силу статьи 85 НК РФ.Примеры арбитражной практики подтверждают сказанное. Вывод о том, что к ответственности, предусмотренной статьей 129.1 НК РФ, могут привлекаться не налогоплательщики, а иные лица, сделали ФАС Дальневосточного округа в постановлениях от 05.12.01 по делу NФ03-А51/01-2/2517 и от 28.02.01 по делу NФ03-А51/01-2/227, ФАС Северо-Западного округа в постановлении от 23.01.02 по делу NА56-27480/01.

"СубЪектами налогового правонарушения в данном случае могут являться органы, осуществляющие регистрацию организаций и индивидуальных предпринимателей, места жительства физических лиц, актов гражданского состояния и т. д." , - указал ФАС Дальневосточного округа в постановлении от 19.12.01 по делу NФ03-А73/01-2/2587. Аналогичный вывод содержится в постановлении ФАС Северо-Западного округа от 06.11.01 по делу N3732, в постановлении ФАС Центрального округа от 30.11.01 по делу NА54-2661/01-С7 и от 30.11.01 по делу NА54-2324/01-С7.

Статьи 126 и 119: что выбрать? Положение пункта 1 статьи 126 НК РФ похоже не только на норму, содержащуюся в статье 129.1 НК РФ, но и на норму, что изложена в статье 119 НК РФ, которая предусматривает ответственность за непредставление деклараций.Сравните: пункт 1 статьи 126 НК РФ предусматривает ответственность за непредставление в установленный срок налогоплательщиком в налоговые органы документов и (или) иных сведений, а статья 119 НК РФ - ответственность за непредставление в установленный законодательством срок в налоговый орган декларации.Декларация является документом. Видимо, этим соображением руководствуются налоговые органы, когда за несвоевременное представление деклараций иногда привлекают налогоплательщиков не по статье 119 НК РФ, а по пункту 1 статьи 126 НК РФ. В ряде случаев штраф по пункту 1 статьи 126 НК РФ может быть намного меньше, чем по статье 119 НК РФ. Поэтому тем налогоплательщикам, которые не хотят лишний раз спорить с налоговым органом, такая ошибка будет выгодна, так как придется меньше платить.Тем же, кто не боится споров, подобная ошибка может сослужить еще более выгодную службу - провинившийся налогоплательщик с определенной долей вероятности может вообще освободиться от ответственности за несвоевременное представление декларации.ОбЪясняется это следующим образом. После вынесения решения о привлечении к ответственности налоговый орган предложит налогоплательщику уплатить штраф в добровольном порядке. После того как срок для добровольной уплаты штрафа истек, налоговый орган будет вынужден обратиться в арбитражный суд. Защищая свои интересы в суде, налогоплательщик должен заявить, что налоговая инспекция квалифицировала его действия (бездействие) по пункту 1 статьи 126 НК РФ ошибочно.Как разрешит спор арбитражный суд в том или ином случае, предсказать нельзя, однако, опираясь на примеры арбитражной практики по данному вопросу, мы можем предположить, что иск налогового органа суд не удовлетворит. Таким образом, не придется платить вообще никакого штрафа.Рассматривая кассационную жалобу налогового органа, ФАС Северо-Кавказского округа в постановлении от 21.02.01 по делу NФ08-444/2001-140А указал: "В действиях ответчика нет состава налогового правонарушения, предусмотренного статьей 126 НК РФ. Вывод налогового органа, что статья 126 НК РФ предусматривает ответственность за непредставление налогоплательщиком в установленный законодательством о налогах и сборах срок налоговой декларации в налоговый орган по месту учета, представляется ошибочным" . Поясним, что обращение налогового органа в суд было вызвано тем, что налогоплательщик несвоевременно представил налоговые декларации. Налоговый орган квалифицировал данное правонарушение по статье 126 НК РФ и для взыскания штрафа обратился в арбитражный суд. Однако суд первой инстанции отказал налоговому органу в иске, а кассационная инстанция - в удовлетворении кассационной жалобы._Встречаются случаи, когда налоговые органы при несвоевременном представления деклараций привлекают налогоплательщиков к ответственности сразу по двум статьям - по_статье 119 и по статье 126 НК РФ. При этом установленный пунктом 2 статьи 108 НК РФ запрет на повторное привлечение к ответственности за совершение одного и того же правонарушения игнорируется.Суды в таких случаях с налоговыми органами не соглашаются. Например, одна из районных инспекций Курской области за непредставление деклараций привлекла организацию к ответственности одновременно по статье 119 и по пункту 1 статьи 126 НК РФ. Однако суды первой, апелляционной и кассационной инстанций, посчитав такие действия неправомерными, встали на сторону налогоплательщика. Разрешая данный спор, кассационная инстанция указала: "Штраф, наложенный на основании ч. 1 ст. 126 Кодекса, наложен истцом неправомерно, так как истец привлекает ответчика к ответственности за то же нарушение в той же форме, по которому он уже привлечен в соответствии со ст. 119 Налогового кодекса Российской Федерации" (постановление ФАС Центрального округа от 26.06.01 по делу_NА35-5867/00-С2).ФАС Северо-Западного округа, вынося постановление от 09.06.01 по делу NА26-5158/00-02-03/395, также посчитал, что привлекать за непредставление налоговых деклараций одновременно по двум статьям (ст. 119 и 126 НК РФ) нельзя.Спроси то, не знаю что. И сколько

Размер штрафа, установленный пунктом 1 статьи 126 НК РФ, прямо пропорционален количеству непредставленных документов. На этом основании можно сделать вывод, что если налоговый орган выставляет налогоплательщику (налоговому агенту) требование о представлении документов, то в нем должно быть четко указано, какие именно документы и в каком количестве необходимо представить. В противном случае, если налогоплательщик документы не направит или не выдаст, нельзя будет рассчитать размер штрафа. А привлечь налогоплательщика к ответственности при таких обстоятельствах невозможно.

Известно несколько примеров арбитражной практики, когда суды рассуждали подобным образом. Отказывая налоговому органу в удовлетворении кассационной жалобы, ФАС Московского округа сделал вывод, что ответчик был не вправе привлекать истца к ответственности, так как в письме, в котором содержалось требование о представлении документов, не было указано, какие конкретно документы должен представить истец и их количество (постановление от 20.08.01 по делу NКА-А40/4293-01).

Подобным образом рассуждал тот же ФАС Московского округа, вынося постановление от 13.02.01 по делу NКГ-А40/249-01. Если конкретный перечень истребуемых документов отсутствует и не указано их количество, основания для привлечения налогоплательщика к ответственности отсутствуют. Также суд указал, что_"закон не допускает привлечения к ответственности за непредставление документов, количество которых определяется расчетным путем" .

Рассматривая аналогичное дело, ФАС Северо-Западного округа пришел к выводу, что "абстрактно сформулированная инспекцией обязанность представить документы не только дезориентирует налогоплательщика при ее исполнении, но и не позволяет установить размер штрафа, подлежащего взысканию за данное налоговое правонарушение, поскольку он определяется в зависимости от количества затребованных, но не представленных документов" (постановление от 14.05.01 по делу NА42-4625/00-5).

Количество работников или количество дискет?Отдельное внимание хочется уделить проблеме привлечения к ответственности в соответствии с пунктом 1 статьи 126 НК РФ налоговых агентов в случае непредставления в налоговые органы сведений о выплаченных физическим лицам доходах и удержанных налогах.

Как известно, подобная информация в большинстве случаев должна представляться на магнитных носителях (на дискетах). Каким образом следует рассчитывать штраф, если налоговый агент соответствующие сведения своевременно не представит: исходя из количества физических лиц или исходя из количества дискет?

Большинство федеральных арбитражных судов считают, что штраф рассчитывается исходя из количества физических лиц. "Размер установленного п. 1 ст. 126 Налогового кодекса РФ штрафа за ненадлежащее исполнение налоговым агентом возложенных на него обязанностей должен рассчитываться исходя из количества лиц, сведения на которых не представлялись в инспекцию либо представлялись несвоевременно" , - указывает ФАС Центрального округа в постановлении от 11.01.01 по делу NА35-2431/00-С2.ФАС Западно-Сибирского округа полагает, что "независимо от вида представления сведений - на бумажном или магнитном носителе - сведения о выплаченных доходах представляются по каждому физическому лицу в виде отдельной справки" . Исходя из этого, суд признал правомерным взыскание налоговым органом штрафа, размер которого определялся исходя из количества работников (постановление от 21.02.01 по делу NФ04/503-81/А27-2001).Принимая сторону налогового органа, ФАС Уральского округа определил, что "при применении ответственности по п. 1 ст. 126 НК РФ необходимо исходить из того, что каждый документ (справка), касающийся конкретного налогоплательщика, является отдельным документом независимо от способа его предоставления в налоговый орган: на бумажном или магнитном носителе" (постановление от 14.06.01 по делу NФ09-1159/01-АК.Аналогичную позицию занимают ФАС Поволжского округа (постановление от 11.01.01 по делу N6823/00-7), ФАС Дальневосточного округа (постановление от 11.07.01 по делу NФ03-А51/01-2/1285).Однако иногда встречаются случаи, когда федеральные арбитражные суды решают подобные споры в пользу налоговых агентов. Например, ФАС Дальневосточного округа, вынося постановление от 18.04.01 по делу N Ф03-А73/01-2/514, посчитал, что штраф следует рассчитывать исходя не из количества работников, на которых не были своевременно поданы сведения, а исходя из количества дискет (2 штуки) и количества прилагаемых к ним реестров (2 штуки). Аналогичным образом рассуждал ФАС Уральского округа, вынося постановление от 18.05.01 по делу NФ09-915/01-АК.Такого же мнения придерживались и судьи ФАС Дальневосточного округа в постановлении от 11.05.01 по делу NФ03-А51/01-2/751, с той лишь разницей, что при расчете штрафа принимали за основу только количество дискет.Когда нет вины?

Согласно пункту 2 статьи 109 НК РФ, отсутствие вины лица в совершении налогового правонарушения является обстоятельством, исключающим привлечение к ответственности.

Какие факты могут свидетельствовать об отсутствии вины? Практика показывает, что обычно арбитражные суды полагают, что налогоплательщик не подлежит привлечению к ответственности в связи с отсутствием вины при следующих обстоятельствах:

- документы утеряны (постановление ФАС Северо-Западного округа от 16.07.01 по делу NА26-3922/00-02-04/213, ФАС Московского округа от 14.05.01 по делу NКА-А40/2174-01 и от 09.06.01 по делу NКА-А40/2731-01);

- документы изЪяты правоохранительными органами (постановление ФАС Волго-Вятского округа от 15.02.01 по NА29-5847/00А, ФАС Западно-Сибирского округа от 22.10.01 по делу NФ04/3230-938/А46-2001);

- налогоплательщик не получил требование налогового органа о представлении документов (постановление ФАС Московского округа от 02.04.01 по делу NКА-А40/1303-01, ФАС Северо-Западного округа от 01.10.01 по делу NА26-2644/01-02-10/140);

- документы представлены с нарушением установленного законодательством срока в связи с тем, что при первоначальном своевременном представлении в них были обнаружены ошибки и документы были возвращены на доработку (постановление ФАС Поволжского округа от 15.02.01 по делу NА65-8217/2000-СА1-29, ФАС Дальневосточного округа от 11.07.01 по делу NФ03-А51/01-2/1285).

Смягчающие обстоятельства

Некоторые обстоятельства, хотя и не признаются обстоятельствами, исключающими вину в совершении налогового правонарушения, выразившегося в непредставлении документов, однако могут быть использованы налогоплательщиком для уменьшения размера штрафов в качестве смягчающих

Совсем не обязательно, чтобы те или иные реальные факты были названы в законе в качестве смягчающих обстоятельств. В силу подпункта 3 пункта 1 НК РФ они могут быть признаны судом. А это в свою очередь повлечет за собой снижение размера штрафа не менее чем в два раза.

Представление бухгалтерского баланса с опозданием на один день, по мнению ФАС Северо-Западного округа, является смягчающим обстоятельством (постановление от 26.06.01 по делу N1278). ФАС Волго-Вятского округа, вынося постановление от 13.11.01 по делу NА29-4058/01А, признал в качестве смягчающего обстоятельства отключение электроэнергии. Суд посчитал, что_это повлекло за собой невозможность использования техники для составления необходимых сведений о выплаченных физическим лицам доходах на магнитных носителях.

Из постановления ФАС Северо-Западного округа от 17.07.01 по делу NА26-5260/00-02-03/407 следует, что смягчающими обстоятельствами являются передача документов на проверку в аудиторскую фирму до момента получения организацией требования о представлении документов, а также болезнь главного бухгалтера в этот период. В качестве смягчающего обстоятельства может быть также признано отсутствие финансирования бюджетной организации. Не были выделены средства на компьютер, и не на чем было изготавливать необходимые для представления в налоговый орган сведения (постановление ФАС Дальневосточного округа от 16.05.01 по делу NФ03-А16/01-2/807).

Комментируемая статья устанавливает ответственность плательщика за непредставление налоговому органу сведений о налогоплательщике (плательщике сбора).

Ответственность по пункту 1 статьи 126 НК РФ наступает только в том случае, если такое деяние не содержит признаков налоговых правонарушений, предусмотренных статьями 119, 129.4 и 129.6 НК РФ.

Для привлечения к ответственности по пункту 1 статьи 126 НК РФ за непредставление в установленный срок документов, истребованных налоговым органом в соответствии со статьей 93 НК РФ, необходимо установить обстоятельства, свидетельствующие, что такие документы имелись у налогоплательщика, либо он должен был их оформлять в силу прямого указания закона или иных нормативных правовых актов.

Об этом свидетельствует судебная практика (см. Постановление ФАС Восточно-Сибирского округа от 19.11.2008 N А33-9732/07-Ф02-5626/08).

Ответственность за правонарушение, предусмотренное в пункте 1 статьи 126 НК РФ, может быть применена только в том случае, если запрашиваемые документы имелись в наличии у налогоплательщика, а также у него была реальная возможность представить их в указанный срок.

Аналогичная позиция изложена в Постановлении ФАС Московского округа от 22.10.2012 N А41-31823/10.

Президиум ВАС РФ в Постановлении от 18.09.2012 N 4517/12 отметил, что направление налогоплательщику при проведении камеральной налоговой проверки требования о представлении документов, подтверждающих правомерность отражения в налоговой отчетности операций, не облагаемых налогом на добавленную стоимость, противоречит нормам статьи 88 НК РФ. Следовательно, привлечение организации к налоговой ответственности на основании пункта 1 статьи 126 НК РФ по указанному основанию неправомерно.

ВАС РФ в Определении от 08.11.2012 N ВАС-11890/12 отметил, что налоговые органы вправе истребовать, а налогоплательщики обязаны представить документы, которые связаны непосредственно с исчислением и уплатой налогов. При этом аналогичное ограничение распространяется и в отношении лиц, располагающих документами, касающимися деятельности проверяемого налогоплательщика.

Документы, запрошенные налоговым органом у налогоплательщика, являются первичными статистическими данными, необходимыми для формирования официальной статистической информации. Обязанность по представлению указанных данных субъектам официального статистического учета возложена на респондентов статьей 8 Федерального закона от 29.11.2007 N 282-ФЗ "Об официальном статистическом учете и системе государственной статистики в Российской Федерации".

Указанные документы не являются данными регистров бухгалтерского учета и (или) иным документальным подтверждением данных об объектах, подлежащих налогообложению либо связанных с налогообложением, на основании которых в силу пункта 1 статьи 54 НК РФ налогоплательщики-организации исчисляют налоговую базу по итогам каждого налогового периода, поэтому не могут свидетельствовать о каких-либо нарушениях со стороны налогоплательщика.

Исходя из буквального толкования нормы статьи 126 НК РФ налоговый орган в требовании о представлении документов обязан указать точное наименование и количество запрашиваемых документов, поскольку размер штрафа исчисляется из определенного, конкретного количества непредставленных (представленных несвоевременно) документов.

Данные выводы подтверждаются судебной практикой (см. Постановления ФАС Поволжского округа от 23.06.2011 N А06-6839/2010, ФАС Северо-Кавказского округа от 21.01.2011 N А32-17947/2010).

Ответственность по статье 126 НК РФ подлежит применению за непредставление каждого истребуемого документа.

Следовательно, налогоплательщик не может быть привлечен к ответственности, если факт наличия и число не представленных им документов с достоверностью не определено налоговым органом. Установление размера штрафа исходя из предположительного наличия у налогоплательщика хотя бы одного из числа запрошенных видов документов недопустимо.

В Постановлении Арбитражного суда Поволжского округа от 17.03.2015 N Ф06-20963/2013 по делу N А55-4441/2014 отмечено, что требование налогового органа не содержало исчерпывающего перечня истребуемых документов с указанием их реквизитов и точного количества. При установлении количества непредставленных документов и, соответственно, размера штрафа инспекция исходила из предположительного наличия у налогоплательщика запрошенных видов документов, что является недопустимым. Налогоплательщик не может быть привлечен к ответственности, если число не представленных им документов с достоверностью не определено налоговым органом.

В Постановлении Арбитражного суда Уральского округа от 27.05.2015 N Ф09-2749/15 по делу N А60-31050/2014 суд признал правомерным привлечение налогоплательщика к ответственности по статье 126 НК РФ за непредставление документов по требованию налогового органа, указав, что запрошенные документы были конкретизированы по родовым признакам, периодам, были указаны наименования документов (главные книги, отчеты о движении материальных запасов, карточки бухгалтерского счета 62 по контрагентам, лицевые счета работников с отражением сумм начисленного вознаграждения и сумм произведенных удержаний и т.д.). Доказательств того, что требование не исполнено по причине неопределенности истребуемых документов, налогоплательщик не представил.

НК РФ не установлено, возможно ли привлечение к ответственности по пункту 1 статьи 126 НК РФ, если отсутствуют доказательства фактического наличия запрошенных документов.

По указанному вопросу существует Постановление ФАС Северо-Западного округа от 21.11.2013 по делу N А56-76288/2012, в котором суд указал, что при привлечении к ответственности за непредставление документов, в том числе журнала учета движения путевых листов, необходимо было установить, что налогоплательщик вел такой журнал, но не представил налоговому органу.

Ответственность по пункту 2 статьи 126 НК РФ наступает только в том случае, если такое деяние не содержит признаков налоговых правонарушений, предусмотренных статьями 126.1 и 135.1 НК РФ.

На основании положений статьи 93.1 НК РФ должностное лицо налогового органа, проводящее налоговую проверку, вправе истребовать у контрагента или у иных лиц, располагающих документами (информацией), касающимися деятельности проверяемого налогоплательщика (плательщика сбора, налогового агента), эти документы (информацию). Согласно пункту 6 указанной статьи отказ лица от представления истребуемых при проведении налоговой проверки документов или непредставление их в установленные сроки признаются налоговым правонарушением и влекут ответственность, предусмотренную ст. 126 НК РФ.

Как следует из диспозиции пункта 2 статьи 126 НК РФ, ответственность установлена за непредставление в установленный срок документов, предусмотренных НК РФ по запросу налогового органа. Представление документов, составленных с нарушением формы, которая утверждена в установленном порядке и, следовательно, не является для налогоплательщика рекомендательной, может повлечь ответственность по пункту 2 статьи 126 НК РФ, поскольку имеется вероятность того, что налоговый орган будет считать такой документ непредставленным.

В Постановлении ФАС Восточно-Сибирского округа от 11.05.2006 N А19-37884/05-32-Ф02-2150/06-С1 судом указано, что ответственность за представление налоговой декларации по неустановленной форме не предусмотрена налоговым законодательством.

Также в Постановлении Десятого арбитражного апелляционного суда от 28.03.2006, 04.04.2006 по делу N А41-К2-21907/05 установлено, что представление в налоговый орган расчетов на старых бланках в установленный срок не свидетельствует о совершении налогового правонарушения, ответственность за которое предусмотрена статьей 126 НК РФ.

В Постановлении ФАС Центрального округа от 17.08.2004 N А09-548/04-10 сделан вывод, что ответственность за представление документов с недостатками по форме налоговым законодательством не предусмотрена.

С 01.01.2015 действует введенный Федеральным законом от 24.11.2014 N 376-ФЗ пункт 1.1 статьи 126 НК РФ, устанавливающий налоговую ответственность за отказ контролирующего лица представить имеющиеся у него документы, а равно иное уклонение от представления таких документов либо представление документов с заведомо недостоверными сведениями.

С 01.01.2016 действует введенный Федеральным законом от 02.05.2015 N 113-ФЗ пункт 1.2 статьи 126 НК РФ, устанавливающий налоговую ответственность за непредставление налоговым агентом в установленный срок расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в налоговый орган по месту учета.

"Налоговая политика и практика", 2009, N 10

В процессе правоприменительной практики недопустимо расширять сферу действия норм о налоговой ответственности.

Согласно п. 1 ст. 93 НК РФ должностное лицо налогового органа, проводящее налоговую проверку, вправе истребовать у проверяемого лица необходимые для проверки документы посредством вручения этому лицу (его представителю) требования о представлении документов.

В п. 4 ст. 93 НК РФ прописано, что отказ проверяемого лица от представления запрашиваемых при проведении налоговой проверки документов или непредставление их в установленные сроки признаются налоговым правонарушением и влекут ответственность, предусмотренную ст. 126 НК РФ.

Согласно п. 1 ст. 126 НК РФ непредставление налогоплательщиком (плательщиком сбора, налоговым агентом) в установленный срок в налоговый орган документов и (или) иных сведений, предусмотренных НК РФ и другими актами законодательства о налогах и сборах, влечет взыскание штрафа в размере 50 руб. за каждый непредставленный документ.

Однако по мнению Президиума ВАС РФ, высказанному в п. 20 Информационного письма от 17.03.2003 N 71, данная санкция, предусмотренная п. 1 ст. 126 НК РФ, не может быть применена за непредставление документа, который хотя и поименован в нормативном правовом акте как обязательный к представлению, но является приложением к налоговой декларации (налоговому расчету).

В соответствии с п. 2 ст. 126 НК РФ за непредставление налоговому органу сведений о налогоплательщике, выразившееся в отказе организации предоставить имеющиеся у нее документы, предусмотренные НК РФ, со сведениями о налогоплательщике по запросу налогового органа, а равно иное уклонение от предоставления таких документов либо предоставление документов с заведомо недостоверными сведениями, если такое деяние не содержит признаков нарушения законодательства о налогах и сборах, предусмотренного ст. 135.1 НК РФ, влечет взыскание штрафа в размере 5 тыс. руб.

Статьей 135.1 НК РФ установлена ответственность за непредставление в налоговый орган банком справок (выписок) по операциям и счетам.

Исходя из прямого толкования данной нормы, субъектом налогового правонарушения, ответственность за совершение которого предусмотрена п. 2 ст. 126 НК РФ, может быть только организация .

О правомерности подобного вывода свидетельствуют также следующие положения НК РФ.

На основании ст. 106 НК РФ налоговым правонарушением признается виновно совершенное противоправное (в нарушение законодательства о налогах и сборах) деяние (действие или бездействие) налогоплательщика, налогового агента и иных лиц, за которое НК РФ установлена ответственность.

В силу п. 1 ст. 108 НК РФ никто не может быть привлечен к ответственности за совершение налогового правонарушения иначе, как по основаниям и в порядке, которые предусмотрены НК РФ.

Президиум ВАС РФ в п. 16 Информационного письма от 17.03.2003 N 71 при рассмотрении случая о порядке применения ст. 122 НК РФ, предусматривающей наступление ответственности в случае неуплаты или неполной уплаты сумм налога, указал, что в ситуации, когда речь идет об авансовом платеже по налогу, данная ответственность не может быть применена.

Иными словами, в процессе правоприменительной практики недопустимо расширять сферу действия норм о налоговой ответственности.

Данные выводы могут быть учтены при аргументации позиции налогоплательщика - индивидуального предпринимателя.

Таким образом, распространять действие п. 2 ст. 126 НК РФ в отсутствие закрепленной в этой норме возможности неправомерно.

Однако в судебной практике единая позиция по данному вопросу отсутствует.

Так, ФАС Центрального округа (Постановление от 19.10.2006 N А35-1328/06-С11), рассмотрев ситуацию, в которой налоговый орган в рамках встречной налоговой проверки истребовал у индивидуального предпринимателя документы, касающиеся его финансово-хозяйственных взаимоотношений с другим индивидуальным предпринимателем, в отношении которого проводятся основные мероприятия налогового контроля, указал, что отказ в представлении или иное уклонение от представления таких документов либо представление документов с заведомо недостоверными сведениями влечет ответственность, предусмотренную п. 2 ст. 126 НК РФ.

В то же время другие суды придерживаются мнения, что индивидуальный предприниматель не может являться субъектом налогового правонарушения, предусмотренного п. 2 ст. 126 НК РФ.

Так, ФАС Северо-Западного округа (Постановление от 25.09.2008 N А13-3145/2007) пришел к выводу, что исходя из системного толкования диспозиции п. 2 ст. 126 НК РФ субъектами данного правонарушения являются только организации, т.е. юридические лица, образованные в соответствии с законодательством Российской Федерации.

Аналогичной позиции придерживается ФАС Волго-Вятского округа (Постановление от 16.03.2006 N А82-4818/2005-28). По мнению суда, индивидуальный предприниматель не может быть привлечен к ответственности, предусмотренной п. 2 ст. 126 НК РФ, поскольку не является субъектом данного налогового правонарушения.

Тем не менее применяемый налоговыми органами на местах подход и имеющуюся судебную практику по данному вопросу нельзя не учитывать. Поэтому в случае возникновения спора с налоговым органом, привлекшим индивидуального предпринимателя к ответственности по п. 2 ст. 126 НК РФ, неправомерность подобного решения налогоплательщику, очевидно, придется доказывать в суде.

На основании п. 2 ст. 126 НК РФ к ответственности привлекается организация, располагающая сведениями о проверяемом налоговым органом налогоплательщике в случае, если эта организация не исполнила обязанность по представлению документов на основании запроса налогового органа. То есть субъектом правонарушения в данном случае является не сам подвергнутый налоговой проверке налогоплательщик, а третье лицо, у которого имеются документы, содержащие сведения об интересующем налоговый орган налогоплательщике.

Кроме того, объективная сторона правонарушения, предусмотренного п. 2 ст. 126 НК РФ, выражается в отказе или уклонении от представления документов (информации) либо представлении документов с заведомо недостоверными сведениями по запросу налогового органа.

В тех же случаях, когда лица в соответствии с положениями налогового законодательства обязаны представлять налоговому органу информацию безусловно, т.е. без какого-либо запроса со стороны налогового органа (в рассматриваемом случае такая обязанность предусмотрена п. 2 ст. 230 НК РФ), непредставление информации о налогоплательщике, равно как и сообщение недостоверных сведений о налогоплательщике, не образует состава правонарушения, предусмотренного п. 2 ст. 126 НК РФ.

Данные выводы подтверждаются арбитражной практикой (см., например, Постановления ФАС Северо-Западного округа от 25.09.2008 N А13-3145/2007, ФАС Уральского округа от 13.06.2007 N Ф09-4360/07-С2, ФАС Поволжского округа от 26.04.2007 N А72-8739/06-14/319, ФАС Восточно-Сибирского округа от 16.03.2004 N А78-4391/03-С2-28/176-Ф02-707/04-С1).

Таким образом, привлечение организации к ответственности, предусмотренной п. 2 ст. 126 НК РФ, за непредставление сведений о доходах, выплаченных ее работникам, является неправомерным. Ответственность за неисполнение проверяемым налоговым агентом требования налогового органа о представлении документов, предусмотренных законодательством о налогах и сборах и необходимых для исчисления и уплаты налога, наступает на основании п. 1 ст. 126 НК РФ.

В п. 7 ст. 88 НК РФ сформулировано "общее" правило, согласно которому при проведении камеральной налоговой проверки налоговый орган не вправе истребовать у налогоплательщика дополнительные сведения и документы, если иное не предусмотрено ст. 88 НК РФ или если представление таких документов вместе с налоговой декларацией (расчетом) не предусмотрено НК РФ.

В то же время в п. п. 6, 8, 9 ст. 88 НК РФ закреплены "исключения" из общего правила, а именно: при проведении камеральных налоговых проверок налоговые органы вправе истребовать в установленном порядке у налогоплательщиков, использующих налоговые льготы, документы, подтверждающие право на льготы (п. 6 ст. 88 НК РФ); при подаче налоговой декларации по налогу на добавленную стоимость, в которой заявлено право на возмещение налога, - документы, подтверждающие в соответствии со ст. 172 НК РФ правомерность применения налоговых вычетов (п. 8 ст. 88 НК РФ); при проведении камеральной налоговой проверки по налогам, связанным с использованием природных ресурсов, помимо документов, указанных в п. 1 ст. 88 НК РФ, - иные документы, являющиеся основанием для исчисления и уплаты налогов (п. 9 ст. 88 НК РФ).

Положения п. 2 ст. 126 НК РФ содержат такой состав налогового правонарушения, как "иное уклонение от предоставления документов" , к которому следует относить представление документов контрагентом проверяемого налогоплательщика в соответствии со ст. 93.1 НК РФ в неполном объеме.

Налогоплательщик не может быть привлечен к ответственности, предусмотренной ст. 126 НК РФ, если требование о представлении документов налогоплательщиком не было получено .

Данные выводы подтверждаются судебной практикой (см., например, Постановления ФАС Волго-Вятского округа от 11.01.2006 N А82-1990/2005-27, ФАС Восточно-Сибирского округа от 26.01.2006 N А19-17553/05-52-Ф02-7102/05-С1, ФАС Дальневосточного округа от 28.09.2005 N Ф03-А04/05-2/2907, ФАС Северо-Западного округа от 30.01.2002 N А56-23560/01).

Согласно официальной позиции ВАС РФ налогоплательщик не может быть привлечен к ответственности, если число не представленных им документов с достоверностью не определено налоговым органом . Установление размера штрафа исходя из предположительного наличия у налогоплательщика хотя бы одного из числа запрошенных видов документов недопустимо (Постановление Президиума ВАС РФ от 08.04.2008 N 15333/07).

Нижестоящие суды поддерживают позицию ВАС РФ, указывая, в частности, что если количество непредставленных документов с достоверностью не определено налоговым органом, то это свидетельствует о недоказанности налоговым органом размера штрафа (Решение Арбитражного суда г. Москвы от 20.06.2008 N А40-14873/08-107-50, Постановления ФАС Уральского округа от 17.11.2008 N Ф09-7534/08-С3, ФАС Западно-Сибирского округа от 17.07.2008 N Ф04-4512/2008(8603-А46-31), ФАС Дальневосточного округа от 05.09.2008 N Ф03-А59/08-2/2247 и от 07.06.2008 N Ф03-А80/08-2/1623).

Статьей 129.1 НК РФ установлен аналогичный ст. 126 НК РФ состав налогового правонарушения - неправомерное несообщение сведений налоговому органу.

Однако в случае отказа проверяемого лица от представления запрашиваемых при проведении налоговой проверки документов или непредставления их в установленные сроки применять следует именно ст. 126 НК РФ. Дело в том, что данной статьей установлена ответственность за непредставление налоговому органу сведений, необходимых для осуществления налогового контроля.

Пункт 1 ст. 126 НК РФ распространяется только на налогоплательщиков и налоговых агентов. Ответственность, предусмотренная п. 2 ст. 126 НК РФ, наступает в случае, если сведения не представлены в силу запроса налогового органа, а не в силу прямого указания в НК РФ.

Статьей 129.1 НК РФ установлена ответственность за неправомерное несообщение (несвоевременное сообщение) лицом сведений, которые в соответствии с НК РФ это лицо должно сообщить налоговому органу, при отсутствии признаков налогового правонарушения, предусмотренного ст. 126 НК РФ, т.е. субъектом данного налогового правонарушения являются участники налоговых правоотношений, отличные от налогоплательщика и налогового агента. Например , п. 3 ст. 85 НК РФ установлена обязанность органов, осуществляющих государственную регистрацию прав на недвижимое имущество и сделок с ним, сообщать в налоговые органы сведения о расположенном на подведомственной им территории недвижимом имуществе в течение 10 дней со дня соответствующей регистрации.

На неправомерность применения ст. 129.1 НК РФ в случае отказа проверяемого лица от представления запрашиваемых при проведении налоговой проверки документов или непредставления их в установленные сроки указывает и судебная практика (см., например, Постановления ФАС Московского округа от 21.07.2004 N КА-А40/6066-04, ФАС Восточно-Сибирского округа от 23.03.2006 N А19-35754/05-15-Ф02-1166/06-С1).

Литература

- Налоговый кодекс Российской Федерации. Часть первая от 31 июля 1998 г. N 146-ФЗ (с изм.).

- Информационное письмо Президиума ВАС РФ от 17 марта 2003 г. N 71 "Обзор практики разрешения арбитражными судами дел, связанных с применением отдельных положений части первой Налогового кодекса Российской Федерации" // Вестник ВАС РФ. 2003. N 5.

Ю.М.Лермонтов

Консультант

Статья 126. Непредставление налоговому органу сведений, необходимых для осуществления налогового контроля

1. Непредставление в установленный срок налогоплательщиком (плательщиком сбора, плательщиком страховых взносов, налоговым агентом) в налоговые органы документов и (или) иных сведений, предусмотренных настоящим Кодексом и иными актами законодательства о налогах и сборах, если такое деяние не содержит признаков налоговых правонарушений, предусмотренных статьями 119, 129.4, 129.6, 129.9 - 129.11 настоящего Кодекса, а также пунктами 1.1 и 1.2 настоящей статьи,

влечет взыскание штрафа в размере 200 рублей за каждый непредставленный документ.

1.1. Непредставление налоговому органу документов, предусмотренных пунктом 5 статьи 25.15 настоящего Кодекса, выразившееся в отказе контролирующего лица представить имеющиеся у него документы, а равно иное уклонение от представления таких документов либо представление документов с заведомо недостоверными сведениями

Влечет взыскание штрафа с контролирующего лица в размере 100 000 рублей.

1.2. Непредставление налоговым агентом в установленный срок расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в налоговый орган по месту учета

влечет взыскание штрафа с налогового агента в размере 1 000 рублей за каждый полный или неполный месяц со дня, установленного для его представления.

2. Непредставление в установленный срок налоговому органу сведений о налогоплательщике (плательщике страховых взносов), отказ лица представить имеющиеся у него документы, предусмотренные настоящим Кодексом, со сведениями о налогоплательщике (плательщике страховых взносов) по запросу налогового органа либо представление документов с заведомо недостоверными сведениями, если такое деяние не содержит признаков нарушений законодательства о налогах и сборах, предусмотренных статьями 126.1 и 135.1 настоящего Кодекса,

влечет взыскание штрафа с организации или индивидуального предпринимателя в размере десяти тысяч рублей, с физического лица, не являющегося индивидуальным предпринимателем, - в размере одной тысячи рублей.

Налогообложение

СПОРНЫЕ ВОПРОСЫ ПРИВЛЕЧЕНИЯ К НАЛОГОВОЙ ОТВЕТСТВЕННОСТИ ПО СТАТЬЕ 126 НАЛОГОВОГО КОДЕКСА РФ

Ю. М. ЛЕРМОНТОВ, консультант Минфина России

Согласно п. 1 ст. 93 НК РФ должностное лицо налогового органа, проводящее налоговую проверку, вправе истребовать у проверяемого лица необходимые для проверки документы посредством вручения этому лицу (его представителю) требования о представлении документов.

В пункте 4ст. 93 НК РФ прописано, что отказ проверяемого лица от представления запрашиваемых при проведении налоговой проверки документов или непредставление их в установленные сроки признаются налоговым правонарушением и влекут ответственность, предусмотренную ст. 126 НК РФ.

Если налогоплательщик (плательщик сбора, налоговый агент) не представил в установленный срок в налоговый орган документов и (или) иных сведений, предусмотренных НК РФ и иными актами законодательства о налогах и сборах, то он будет оштрафован в размере 50 руб. за каждый непредставленный документ (п. 1 ст. 126 НК РФ).

В информационном письме Президиума ВАС РФ от 17.03.2003 № 71 указано, что санкция, предусмотренная п. 1ст. 126 НК РФ, не может быть применена за непредставление документа, который хотя и поименован в нормативном правовом акте как обязательный к представлению, но является приложением к налоговой декларации (налоговому расчету).

За непредставление налоговому органу сведений о налогоплательщике, выразившееся в отказе организации предоставить имеющиеся у нее документы, предусмотренные НК РФ, со сведениями о налогоплательщике по запросу налогового органа, а равно иное уклонение от предоставления таких документов либо предоставление документов с заведомо недостоверными сведениями, если такое деяние не содержит признаков нарушения законодательства о налогах и сборах, предусмотренного ст. 135.1 НК РФ, влечет взыскание штрафа в размере 5 тыс. руб. (п. 2 ст. 126 НК РФ).

Статьей 135.1 НК РФ установлена ответственность за непредставление банком справок (выписок) по операциям и счетам в налоговый орган.

Исходя из прямого толкования данной нормы, субъектом налогового правонарушения, ответственность за совершение которого предусмотрена п. 2 ст. 126 НК РФ, может быть только организация.

О правомерности подобного вывода свидетельствуют также следующие положения.

На основании ст. 106 НК РФ налоговым правонарушением признается виновно совершенное противоправное (в нарушение законодательства о налогах и сборах) деяние (действие или бездействие) налогоплательщика, налогового агента и иных лиц, за которое НК РФ установлена ответственность.

В силу п. 1 ст. 108 НК РФ никто не может быть привлечен к ответственности за совершение налогового правонарушения иначе, как по основаниям и в порядке, которые предусмотрены НК РФ.

Президиум ВАС РФ в п. 16 Информационного письма от 17.03.2003 № 71 при рассмотрении случая о порядке применения ст. 122 НК РФ, указывающей на наступление ответственности в случае неуплаты или неполной уплаты сумм налога, указал, что в ситуации, когда речь идет об авансовом платеже по налогу, данная ответственность не может быть применена. Таким образом, в процессе правоприменительной практики недопустимо расширять сферу действия норм о налоговой ответственности.

Данные выводы Президиума ВАС могут быть учтены при аргументации позиции налогоплательщика - индивидуального предпринимателя в данном случае.

Учитывая данную позицию, распространить действие п. 2 ст. 126 НК РФ в отсутствие закрепленной в данной норме возможности неправомерно.

В судебной практике по данному вопросу единая позиция отсутствует.

Так, ФАС Центрального округа в постановлении от 19.10.2006 № А35-1328/06-С11 рассмотрел ситуацию, в которой налоговый орган в рамках встречной налоговой проверки истребовал у индивидуального предпринимателя документы, касающиеся его финансово-хозяйственных взаимоотношений с иным индивидуальным предпринимателем, в отношении которого проводятся основные мероприятия налогового контроля. Как указал суд, отказ в представлении или иное уклонение от представления таких документов либо представление документов с заведомо недостоверными сведениями влечет ответственность, предусмотренную п. 2 ст. 126 НК РФ.

Другие суды придерживаются позиции, согласно которой индивидуальный предприниматель не может являться субъектом налогового правонарушения, предусмотренного п. 2ст. 126 НК РФ.

Так, ФАС Северо-Западного округа в постановлении от 25.09.2008 № А13-3145/2007 пришел к выводу, что исходя из системного толкования диспозиции п. 2 ст. 126 НК РФ, субъектами данного правонарушения являются только организации, то есть юридические лица, образованные в соответствии с законодательством РФ. Предприниматель не может быть привлечен к ответственности на основании п. 2ст. 126 НК РФ.

ФАС Волго-Вятского округа в постановлении от 16.03.2006 № А82-4818/2005-28 также поддержал позицию, в соответствии с которой индивидуальный предприниматель не может быть привлечен к ответственности по п. 2ст. 126 НК РФ, так как не является субъектом данного налогового правонарушения. Как указал суд, налоговый орган привлек индивидуального предпринимателя к ответствен-

ности по п. 2 ст. 126 НК РФ при отсутствии соответствующего состава правонарушения.

Таким образом, индивидуальный предприниматель не может быть субъектом налогового правонарушения, ответственность за совершение которого предусмотрена п. 2 ст. 126 НК РФ. В то же время, учитывая применяемый налоговыми органами на местах подход и судебную практику, в случае возникновения спора с налоговым органом, привлекшим индивидуального предпринимателя к ответственности по п. 2 ст. 126 НК РФ, неправомерность подобного решения налогоплательщику, очевидно, придется доказывать в суде.

На основании п. 2 ст. 126 НК РФ к ответственности привлекается организация, располагающая сведениями о проверяемом налоговым органом налогоплательщике, в случае если эта организация не исполнила обязанность по представлению документов на основании запроса налогового органа. В контексте п. 2 ст. 126 НК РФ субъект правонарушения - это не подвергнутый налоговой проверке налогоплательщик, а третье лицо, у которого имеются документы, содержащие сведения об интересующем налоговый орган налогоплательщике, в том числе при проведении встречной проверки.

Кроме того, объективная сторона правонарушения, предусмотренного п. 2ст. 126 НК РФ, выражается в отказе или уклонении от представления документов (информации) либо представлении документов с заведомо недостоверными сведениями по запросу налогового органа.

Лица в соответствии с положениями налогового законодательства обязаны представлять налоговому органу информацию без какого-либо запроса со стороны налогового органа (в рассматриваемом случае такая обязанность предусмотрена п. 2 ст. 230 НК РФ). Непредставление информации о налогоплательщике, равно как и сообщение недостоверных сведений о налогоплательщике, не образует состава правонарушения, предусмотренного п. 2 ст. 126 НКРФ.

Данные выводы подтверждаются также арбитражной практикой (например, постановления ФАС Северо-Западного округа от 25.09.2008 № А13-3145/2007, ФАС Уральского округа от 13.06.2007 № Ф09-4360/07-С2, ФАС Поволжского округа от 26.04.2007 № А72-8739/06-14/319, ФАС ВосточноСибирского округа от 16.03.2004 № А78-4391/03-С2-28/176-Ф02-707/04-С1).

Таким образом, привлечение организации к ответственности, предусмотренной п. 2ст. 126 НК РФ, за непредставление сведений о доходах, выплаченных ее работникам, является неправомерным. Ответственность за неисполнение проверяемым

налоговым агентом требования налогового органа о представлении в налоговый орган документов, предусмотренных законодательством о налогах и сборах и необходимых для исчисления и уплаты налога, наступает на основании п. 1 ст. 126 НК РФ.

В пункте 7ст. 88 НК РФ сформулировано общее правило, согласно которому при проведении камеральной налоговой проверки налоговый орган не вправе истребовать у налогоплательщика дополнительные сведения и документы, если иное не предусмотрено ст. 88 НК РФ или если представление таких документов вместе с налоговой декларацией (расчетом) не предусмотрено НК РФ.

В то же время в пп. 6, 8, 9ст. 88 НК РФ закреплены «исключения» из общего правила. Так, истребование документов допускается в случаях:

При проведении камеральных налоговых проверок налоговые органы вправе также истребовать в установленном порядке у налогоплательщиков, использующих налоговые льготы, документы, подтверждающие право этих налогоплательщиков на эти налоговые льготы (п. бет. 88 НК РФ);

При подаче налоговой декларации по налогу на добавленную стоимость, в которой заявлено право на возмещение налога, налоговый орган вправе истребовать у налогоплательщика документы, подтверждающие в соответствии со ст. 172 НК РФ правомерность применения налоговыхвычетов (п. 8 ст. 88 НКРФ);

При проведении камеральной налоговой проверки по налогам, связанным с использованием природных ресурсов, налоговые органы вправе помимо документов, указанных в п. 1 ст. 88 НК РФ, истребовать у налогоплательщика иные документы, являющиеся основанием для исчисления и уплаты налогов (п. 9 ст. 88 НК РФ). На правоприменительном уровне возникает

вопрос о праве налогового органа привлечь налогоплательщика к ответственности по п. 2 ст. 126 НК РФ за непредставление документов в рамках встречной проверки, если запрошенные документы представлены в неполном объеме.

Положения п. 2ст. 126 НК РФ содержат такой состав налогового правонарушения, как «иное уклонение от представления документов».

Представление документов в рамках встречной проверки в неполном объеме следует рассматривать именно как «иное уклонение от представления документов».

Таким образом, налоговый орган имеет право привлечь организацию к ответственности по п. 2 ст. 126 НК РФ за непредставление документов в рамках встречной проверки, если запрошенные

документы представлены в неполном объеме.

Налогоплательщик не может быть привлечен к ответственности, предусмотренной ст. 126 НК РФ, если требование о предоставлении документов им не было получено. Несоблюдение данного требования влечет отмену решения о наложении штрафа за непредставление налоговому органу запрошенных документов. Такие выводы подтверждает судебная практика (см., например, постановление ФАС Волго-Вятского округа от 11.01.2006 № А82-1990/2005-27, постановление ФАС Восточно-Сибирского округа от 26.01.2006 № А19-17553/05-52-Ф02-7102/05-С1, постановление ФАС Дальневосточного округа от 28.09.20050 № Ф03-А04/05-2/2907, постановление ФАС СевероЗападного округа от 30.01.2002 № А56-23560/01).

Ответственность по ст. 126 НК РФ подлежит применению за непредставление каждого истребуе-мого документа. Следовательно, налогоплательщик не может быть привлечен к ответственности, если число не представленных им документов с достоверностью не определено налоговым органом.

Арбитражные суды также разделяют изложенные выводы.

Согласно официальной позиции ВАС РФ налогоплательщик не может быть привлечен к ответственности, если число не представленных им документов с достоверностью не определено налоговым органом. Установление размера штрафа исходя из предположительного наличия у налогоплательщика хотя бы одного из числа запрошенных видов документов недопустимо (постановление Президиума ВАС РФ от 08.04.2008 № 15333/07).

Нижестоящие суды поддерживают позицию ВАС РФ, указывая в том числе, что если количество непредставленных документов с достоверностью не определено налоговым органом, то это свидетельствует о недоказанности налоговым органом размера штрафа (решение Арбитражного суда г. Москвы от 20.06.2008 № А40-14873/08-107-50, постановления ФАС Уральского округа от 17.11.2008 № Ф09-7534/08-СЗ, ФАС Западно-Сибирского округа от 17.07.2008 № Ф04-4512/2008(8603-А46-31), ФАС Дальневосточного округа от 05.09.2008 № Ф03-А59/08-2/2247 и от 07.06.2008 № Ф03-А80/08-2/1623).

Таким образом, налогоплательщик не может быть привлечен к ответственности, предусмотренной ст. 126 НК РФ, если число не представленных им документов с достоверностью не определено налоговым органом.

Статьей 129.1 НК РФ установлен аналогичный ст. 126 НК РФ состав налогового правонарушения - неправомерное несообщение сведений налоговому органу.

Однако в случае отказа проверяемого лица от представления запрашиваемых при проведении налоговой проверки документов или непредставление их в установленные сроки применять следует именно ст. 126 НК РФ

Дело в том, что ст. 126 НК РФ установлена ответственность за непредставление налоговому органу сведений, необходимых для осуществления налогового контроля.

Пункт 1 ст. 126 НК РФ распространяется только на налогоплательщиков и налоговых агентов. Ответственность по п. 2 ст. 126 НК РФ наступает в случае, если сведения не представлены в силу запроса налогового органа, а не в силу прямого указания в НК РФ.

Статьей 129.1 НК РФ установлена ответственность за неправомерное несообщение (несвоевременное сообщение) лицом сведений, которые в соответствии с НК РФ это лицо должно сообщить налоговому органу, при отсутствии признаков налогового правонарушения, предусмотренного ст. 126 НК РФ. То есть субъектами данного налогового правонарушения являются участники налоговых правоотношений, отличные от налогоплательщика

и налогового агента. Например, п. Зет. 85 НК РФ установлена обязанность органов, осуществляющих государственную регистрацию прав на недвижимое имущество и сделок с ним, сообщать в налоговые органы сведения о расположенном на подведомственной им территории недвижимом имуществе в течение 10 дней со дня соответствующей регистрации.

На неправомерность применения ст. 129.1 НК РФ в случае отказа проверяемого лица от представления запрашиваемых при проведении налоговой проверки документов или непредставлении их в установленные сроки указывает и судебная практика (см., например, постановления ФАС Московского округа от 21.04.2004 № КА-А40/6066-04, ФАС Восточно-Сибирского округа от 23.03.2006 № А19-35754/05-15-Ф02-1166/06-С1).

Список литературы

Последние материалы сайта

Платежи ИП

Лучшие партнерские программы

Любому бизнесу нужен рост и расширение. Например, если вы владеете заводом, вы модернизируете производство и устанавливаете больше станков. А что если вы владеете интернет-магазином? Тогда основной задачей будет увеличить число продаж и найти постоянных п

Платежи ИП

Picodi: Все скидки в одном месте!

Дата: 14 Фев 2018 Обновление : в сентябре 2018 года МТС запустил новый сезон викторины «Блиц». Подробнее об этом - . 13 февраля 2018 года мобильный оператор МТС запустил новую игру-викторину – «Блиц ». Только вчера я писал о запуске , а вот уже и МТС

Налоги ИП

Личный кабинет абонента «At home

После подключения к нашей сети Вам необходимо оплатить услуги в течение трех дней после подключения. Если Вы подключаетесь по акции, Вы можете пополнить баланс Вашего лицевого счета наличным способом, передав денежные средства мастеру. Мастер выдаст Вам д

Закрытие ИП

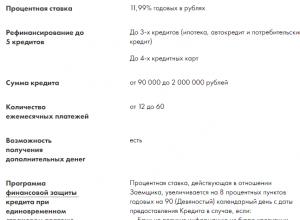

Подача заявки на реструктуризацию

В поисках вариантов для рефинансирования кредитов заемщики стараются найти предложение с наиболее выгодными процентными ставками. В 2017 году в этой области безусловным лидером стал банк Райффайзен. Он предлагает клиентам перевести к себе имеющиеся у них

Учет и отчетность

Самые лучшие и надежные форекс брокеры в россии и мире

Первые шаги в фондовых торгах обычно осуществляются с помощью и под непосредственным контролем профессиональных брокеров. Удачно подобранный брокер поможет вам создать ваш первый капитал в фондовых торгах и создать фундамент для более прибыльной торговли

Регистрация

Самые жирные биткоин краны Автоматические краны биткоинов

Январь 2nd, 2019 uspeshnoe-deloМоментальные биткоин краны отличаются от тем, что заработанные сатоши сразу поступают на Ваш микрокошелек. Количество таких сайтов в разы превышает те, с которых выплаты производятся лишь по определенным дням недели. Оно, н