Предстраховой осмотр автомобиля: водителям на заметку. Правильный осмотр автомобиля после дтп для получения компенсации Осмотр поврежденного автомобиля страховой компанией

11 / 03 / 2017 5 055

Обязан ли автовладелец представлять авто на осмотр при оформлении полиса ОСАГО?

ОСАГОПокупка полиса и выбор компании

Здравствуйте! При очередном заключении договора ОСАГО в «Росгосстрахе» мне отказали в страховании автомобиля. Сказали, оформление страховки возможно только после представления автомобиля на визуальный осмотр страховому эксперту (нужно ехать в другой город). Раньше таких сложностей не возникало. Подскажите, что можно сделать? Правомерен ли отказ в страховании без осмотра?

Отвечает Загородский Александр эксперт

В соответствии с пунктом 7 главы 1 Правил ОСАГО

, страховая компания вправе провести предстраховой осмотр транспорта. При этом место осмотра должно быть согласовано с клиентом. При несогласии автовладельца с предложенным местом осмотр машины не проводится. Таким образом, страховая компания не имеет права отказывать в оформлении полиса ОСАГО, если клиент не согласен с местом осмотра. Однако необходимо доказать факт такого отказа.

Для этого нужно посетить офис страховой компании вместе со свидетелями, которые в дальнейшем смогут подтвердить факт отказа в оформлении полиса по вышеизложенной причине. После получения доказательств нужно подать жалобу в Центробанк через специальную форму

на сайте этого учреждения. Обязательно укажите фамилии, имена и контактные координаты свидетелей.

Специалисты надзорной инстанции примут меры в отношении страховой компании. В соответствии со статьёй 15.34.1 КоАП РФ, в такой ситуации страховщику грозит денежный штраф от 100 до 300 тысяч рублей. Также штраф в размере от 20 до 50 тысяч рублей накладывается на сотрудника страховой компании, отказавшего клиенту в оформлении полиса ОСАГО без законных оснований.

При этом не стоит рассчитывать на моментальную реакцию со стороны Центробанка. Разбирательство относительно законности отказа в заключении договора ОСАГО может продлиться несколько месяцев, поэтому в данной ситуации разумно либо оформить электронную страховку через официальный сайт «Росгосстраха», либо обратиться в офис другой компании.

Очень интересное разъяснение для пострадавших в аварии автолюбителей дал Верховный суд, когда пересматривал одно стандартное дело. Точнее - денежный спор автовладельца со страховщиками.

Таких конфликтных выяснений отношений у нас последнее время - очень много. Большинство из них не доходят до суда. А из дошедших далеко не каждое в итоге добирается до высшей судебной инстанции страны, которая разъясняет, в первую очередь самим судьям, как надо правильно разрешать такие споры.

Итак, стандартная ситуация - ДТП с участием нескольких машин. Одно из авто, за рулем которого была женщина, серьезно пострадало. Виновным в столкновении ГИБДД признала одного из водителей, который своим поведением на дороге и "собрал" несколько автомобилей.

Страховая компания заплатила даме за ремонт машины. Но - минимально. Остальное ей пришлось выкладывать из кармана. Женщина обратилась в суд с иском к страховщикам и виновнику аварии с требованием компенсировать потраченное. Районный суд, получив иск, написал женщине, что дело ее оставляет без рассмотрения, так как дамой "не соблюден досудебный порядок рассмотрения спора". А еще женщине написали, что если она такой порядок выполнит, то может снова обращаться в суд. Эти ключевые слова - про несоблюдение досудебного порядка рассмотрения дела - частый аргумент судов, когда они выносят решение не рассматривать какой-либо спор.

Про необходимость соблюдения досудебного порядка сказано в 222 статье Гражданского процессуального кодекса.

Если перевести формулировку этой статьи на наш конкретный случай, то дама отказалась предоставлять машину на осмотр независимым экспертам, которых такими назвали страховщики. В суде женщина пояснила, что как только отремонтировала машину, тут же ее и продала. Ну, раз так, решил суд, то иск останется без рассмотрения.

После такого решения районного суда женщина пошла по судебной лестнице дальше и выше. Кассационная инстанция решение районного суда отменила и вновь отправила дело в районный суд.

Но следом за ней решение о возвращении дела на новое рассмотрение отменила надзорная инстанция и сказала: в районном суде все решили правильно и этот вердикт надо оставить.

У пострадавшей автоледи выбора не осталось. Машину вернуть в прежний вид невозможно, да и она давно стала собственностью других людей. А без осмотра "независимых экспертов" в суде с ней и разговаривать не хотели.

Последней надеждой оказался Верховный суд.

И тут женщина поняла, что правильно боролась, потому как Судебная коллегия по гражданским делам ВС претензии истицы посчитала справедливыми и главное - законными.

Ну а что же тогда делать с несоблюдением порядка урегулирования спора и с 222 статьей Гражданского процессуального кодекса?

А на это Верховный суд заявил следующее. Согласно 222 статье ГПК суд вправе оставить заявление без рассмотрения, но в строго определенных случаях. Если истцом не соблюден порядок, "установленный федеральным законом для данной категории дел или предусмотрен договором сторон досудебный порядок разрешения спора."

Верховный суд делает вывод: представление автомобиля на осмотр страховщику не является досудебным порядком урегулирования спора, как об этом пишет 222 статья ГПК.

По закону осмотр поврежденного автомобиля осуществляется вне зависимости от возникновения спора между владельцем и страховщиком. Это просто обязательная процедура. И получая свои копейки от страховщиков, женщина это уже делала. Кстати, и по тому же закону о страховании транспорта осмотр нужен исключительно для выяснения "обстоятельств причинения вреда и определения размера ущерба, который надо возмещать".

Кроме того, сказал Верховный суд, женщина предъявила "денежные" претензии не только к страховщикам, но и к отдельному гражданину - виновнику аварии.

А районный суд этого просто не заметил и оставил весь иск без рассмотрения. Что было совершенно неправильно и незаконно.

Страхование

В последнее время Верховный суд все чаще встает на сторону автовладельца, что может только радовать.

Так, например, в данном случае хозяйка машины вообще не обязана была предоставлять автомобиль на осмотр. Согласно последним решениям Верховного суда, деньги, потраченные на ремонт автомобиля, подтвержденные счетами из компании, которая восстанавливала машину, страховая компания должна была компенсировать.

В случаях, когда речь идет о выплатах по добровольному страхованию КАСКО, у страховщика, согласно решению того же Верховного суда, еще больше обязанностей. Он должен компенсировать ремонт без учета износа. Для ОСАГО учет износа прописан в законе. Кроме того, страховщик по добровольным видам страхования должен оплачивать еще и утрату товарной стоимости. Понятно, что после капитального ремонта автомобиля, он сильно теряет в цене.

Подобные вердикты главного суда страны, вынесенные в пользу граждан, но против страховщиков, заставляют последних все громче требовать повышения цены полиса.

На сегодняшний день страховщики уже обратились с жалостливыми письмами куда только можно. Они написали в правительство, министерство финансов и в Государственную думу. В этих письмах страховщики расписывают особенности финансовых потоков в страховом бизнесе. По их словам, в страховом бизнесе не может применяться стандартная схема "товар-деньги-товар".

Здесь вложения, то есть плата за страховку окупаются годами. Так за аварию, которая была сегодня, им, может быть, придется платить через несколько лет. Поэтому тариф на ОСАГО надо увеличить. Что касается ОСАГО не всегда тех сумм, которые выплачивает страховая компания, хватает на полноценный ремонт.

В этом случае никто не отнимал у автовладельца права предъявить претензии не только страховщику, но и владельцу машины, по вине которого был нанесен ущерб. И, как показывает практика, суды в большинстве своем выносят решения именно в пользу пострадавшего автовладельца.

Напомним, что самая "популярная" причина аварий на наших дорогах - несоответствие скорости дорожным условиям. Зачастую действительно водители не учитывают образование наледи под колесами или неожиданно возникшие лужи.

Но чаще всего под эту категорию списываются все аварии,

по которым сложно установить их причину. Из-за ошибок в выборе скорости в прошлом году произошло почти 58 тысяч аварий. На втором месте - аварии по причине недостатков улично-дорожной сети. В прошлом году - почти 43 тысячи ДТП.

Кстати

Есть два закона, которые касаются проблемы пострадавшей женщины. Это Закон "Об организации страхового дела в РФ" от 1992 года и принятый десять лет спустя Закон "Об обязательном страховании гражданской ответственности владельцев транспортных средств". В обоих законах просто нет требований о досудебном порядке урегулирования споров. В законе о страховке машин сказано, что страховщик вправе отказаться платить целиком или частично, если ремонт поврежденного имущества или утилизация его остатков произведены до осмотра независимой экспертизы и не позволяет "достоверно установить наличие страхового случая или размер убытков по ОСАГО".

Действий лица, проводящего осмотр, должен знать каждый.

Причины и цели проведения предстрахового осмотра

Хороший автомобиль – это дорогостоящее удовольствие. И обеспечить его сохранность – первейшая задача владельца. Основным методом защиты авто является оформление полиса КАСКО. После чего отвечать за целостность ТС будет страховая компания.

Причем возмещение ущерба обычно исчисляется не малыми суммами. На основании статистических данных выплаты по убыткам, касающимся незначительных повреждений автомобиля, составляют около 50 000 руб. А вот хищение или полная утрата ТС покрывается в зависимости от рыночной цены автомобиля.

Поэтому осмотр машины при заключении договора КАСКО проводится в обязательном порядке уполномоченными на это специалистами СК. Все нюансы предстрахового осмотра прописываются в , которые составляются каждой компанией индивидуально. А предоставить на осмотр свой автомобиль – это обязанность каждого страхователя.

Совершая предстраховой осмотр , представитель страховой преследует сразу несколько целей:

- Удостовериться в том, что ТС соответствует описанию, данному страхователем.

- Сверка VIN и номера кузова машины с номерами, указанными в ПТС.

- Проверка комплектности автомобиля.

- Фиксация имеющихся повреждений.

- Фотографирование автомобиля.

- Сверка стоимости, заявленной страхователем с рыночной ценой ТС.

После успешного проведения осмотра ТС, составляется акт о его технической исправности, к которому прикрепляются сделанные фото, и рассчитывается . Эти документы вместе с копией полиса КАСКО, заявлением, ПТС и СТС формируют страховое дело и хранятся в архиве компании страховщика.

Когда можно не предоставлять ТС на осмотр?

В правилах страхования КАСКО прописано только 2 случая, когда ТС не обязательно предоставлять на осмотр в страховую компанию. Во-первых, это исключение распространяется на новые автомобили, купленные в кредит, так как при таких обстоятельствах страхование ТС является обязательным условием. А также в тех случаях, когда ТС было застраховано еще до его фактического использования.

Началом эксплуатации автомобиля, по мнению большинства страховщиков, является выезд ТС за пределы территории автосалона. Таким образом, после того как вы сели за руль и проехали пару десятков метров, машина уже теряет статус «новой».

Во-вторых, возможность заключить договор КАСКО без осмотра есть у тех клиентов, которые возобновляют действие страховки. Но и здесь есть свои нюансы. Сделать это могут только те владельцы полиса, которые в течение года не обращались за выплатой в страховую компанию. Такие клиенты считаются безубыточными. Удержание подобных страхователей приносит компаниям значительные выгоды, поэтому им предоставляются различные бонусы и поблажки.

Отказ от предстрахового осмотра – возможно ли это?

Можно ли отказаться от предстрахового осмотра ? Именно таким вопросом задаются некоторые страхователи. Конечно, предоставление на осмотр в страховую компанию своего автомобиля — дело добровольное. И принудить вас никто не может. Только такое решение может иметь свои последствия.

Самым актуальным из таковых является отказ страховой компании от сотрудничества с вами. Оформить полис КАСКО без осмотра не получится. Это правило прописано в должностной инструкции для каждого страхового агента.

Но бывают случаи, когда полис КАСКО оформляется еще до того момента, когда был проведен предстраховой осмотр, особенности такой договоренности заключаются в следующем:

- В разделе полиса «Особые отметки» прописывается, что договор начинает действовать с момента прохождения клиентом предстрахового осмотра.

- Или же устанавливается безусловная франшиза в размере 99% на риски ущерб и угон.

Также достаточно распространено в ситуации, когда клиент отказывается от проведения осмотра, сокращение количества страховых случаев, при наступлении которых страхователю возмещается ущерб. Или же размер выплаты уменьшается в процентном соотношении на величину установленной франшизы.

Но просьба страхового агента предоставить автомобиль на осмотр является гарантией надежности компании. Ведь если страховщик согласен заключить с вами договор КАСКО без проведения подобной процедуры, стоит задуматься об отказе от этого предложения. Так как при возникновении страхового случая, вы можете не получить ожидаемого возмещения ущерба.

Требования к осматриваемому автомобилю

Каждая страховая компания предъявляет определенные требования к осматриваемому автомобилю . В основном они одинаковы для всех ТС и заключаются в следующем:

- Обязательное наличие у владельца ТС или его доверенного представителя оригиналов ПТС и СТС. Эти документы необходимы для проведения сверки всех номеров VIN, кузова, двигателя и рамы.

- Пройденная диагностическая карта. Этот пункт предполагает определенные нюансы. ДК должна быть действительна на момент окончания договора страхования. Так как если произойдет ДТП, а срок действия истечет, то страховая компания может отказать вам в возмещении ущерба.

- Наличие всех оригиналов ключей и брелков иммобилайзера (сигнализации). Если этот пункт не будет соблюден, то могут возникнуть проблемы при оформлении убытка по риску угон.

- Предоставление на осмотр автомобиля в чистом виде, так как грязь может скрыть некоторые мелкие повреждения, а вы в итоге получите отказ в выплате. Если это правило не будет выполнено в силу погодных условий, страховой агент может вас попросить предоставить ТС на осмотр повторно. Одним из способов решения такой проблемы является выездной предстраховой осмотр , когда сотрудник страховщика может приехать, например, на авто мойку. Но не в каждой компании вам могут предоставить подобную услугу.

- Проведение осмотра только днем или в помещении с хорошей освещенностью. В ночное и вечернее время фотографирование и осмотр ТС строго запрещены. Так как в зимние месяцы с этим могут возникнуть проблемы, многие страховые компании имеют собственные боксы для проведения предстрахового осмотра.

При заключении договора КАСКО стоит учесть, что несоблюдение любого из этих требований может повлечь за собой отказ в выплате страхового возмещения по убыточному делу.

У кого есть право проводить предстраховой осмотр

Таким правом обладают специально обученные и уполномоченные на проведение предстрахового осмотра специалисты или доверенные представители страхового общества. Обычно это является обязанностью сотрудников отдела по урегулированию убытков. Но сейчас страховщики часто заключают партнерские договора с организациями по проведению независимых экспертиз. Делается это для того, чтобы в момент регистрации страхового случая не появилось вопросов к качеству предстрахового осмотра с обеих сторон, заключивших договор КАСКО.

Ранее правом проводить осмотр ТС наделялся каждый страховой агент и менеджер по обслуживанию клиентов. Но в силу того, что эти люди являются финансово заинтересованными в оформлении полиса лицами и могут дать некоторые поблажки собственнику ТС, этой возможности они были лишены.

Технология проведения предстрахового осмотра

Для любого непосвященного в тонкости страхового дела человека, особенно для будущего страхователя, будет интересно, как проводят предстраховой осмотр . Ведь именно от качества услуги, оказанной вам сотрудником страховщика, будет зависеть, получите ли вы возмещение по убытку. Так как даже малейшее упущение при проведении осмотра ТС может повлечь за собой отказ в выплате ущерба. Какие же действия обязательно должен совершить уполномоченный на это представитель страховой компании?

- Он должен провести обязательную сверку государственного номера ТС и всех номеров, проставленных производителем автомобиля (VIN, кузова, шасси, рамы) с оригинальными документами – ПТС и СТС.

- Проверить соответствие данных о пробеге, указанных страхователем, его значению на спидометре.

- Указать в акте осмотра особенности комплектации ТС.

- Убедиться в наличии рекомендуемых противоугонных систем.

- Зафиксировать в акте осмотра штатные и дополнительно установленные устройства и приборы, принимаемые на страхование.

- Совершить внутренний и внешний осмотр ТС и убедиться в отсутствии любых видов повреждений. В противном случае, например при заключении договора страхования КАСКО на подержанный автомобиль, зарегистрировать все обнаруженные дефекты.

- Заполнить акт предстрахового осмотра.

- Сделать как минимуму 8 фотографий ТС. Съемку советуется проводить с четырех углов, чтобы на фото было видно две стороны ТС. Кроме этого к акту осмотра следует приложить фото спидометра, марки и размера шин и дисков, салонной отделки и таблички с VIN-номером.

Естественным завершением предстрахового осмотра ТС является подписание акта. Делается это обеими сторонами, участвующими в сделке – уполномоченным на проведение осмотра сотрудником СК и самим страхователем. Причем клиенту в обязательном порядке должна быть предоставлена копия акта об осмотре ТС, заверенная печатью страховой компании. Это способствует исключению любых противоречий в момент оформления убыточного дела.

Последние материалы сайта

Платежи ИП

Лучшие партнерские программы

Любому бизнесу нужен рост и расширение. Например, если вы владеете заводом, вы модернизируете производство и устанавливаете больше станков. А что если вы владеете интернет-магазином? Тогда основной задачей будет увеличить число продаж и найти постоянных п

Платежи ИП

Picodi: Все скидки в одном месте!

Дата: 14 Фев 2018 Обновление : в сентябре 2018 года МТС запустил новый сезон викторины «Блиц». Подробнее об этом - . 13 февраля 2018 года мобильный оператор МТС запустил новую игру-викторину – «Блиц ». Только вчера я писал о запуске , а вот уже и МТС

Налоги ИП

Личный кабинет абонента «At home

После подключения к нашей сети Вам необходимо оплатить услуги в течение трех дней после подключения. Если Вы подключаетесь по акции, Вы можете пополнить баланс Вашего лицевого счета наличным способом, передав денежные средства мастеру. Мастер выдаст Вам д

Закрытие ИП

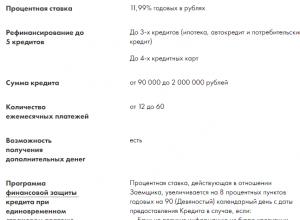

Подача заявки на реструктуризацию

В поисках вариантов для рефинансирования кредитов заемщики стараются найти предложение с наиболее выгодными процентными ставками. В 2017 году в этой области безусловным лидером стал банк Райффайзен. Он предлагает клиентам перевести к себе имеющиеся у них

Учет и отчетность

Самые лучшие и надежные форекс брокеры в россии и мире

Первые шаги в фондовых торгах обычно осуществляются с помощью и под непосредственным контролем профессиональных брокеров. Удачно подобранный брокер поможет вам создать ваш первый капитал в фондовых торгах и создать фундамент для более прибыльной торговли

Регистрация

Самые жирные биткоин краны Автоматические краны биткоинов

Январь 2nd, 2019 uspeshnoe-deloМоментальные биткоин краны отличаются от тем, что заработанные сатоши сразу поступают на Ваш микрокошелек. Количество таких сайтов в разы превышает те, с которых выплаты производятся лишь по определенным дням недели. Оно, н