Страхование критических заболеваний. Страхование от критических заболеваний

Страхование от критических заболеваний

Страхование от критических заболеваний (далее - СКЗ) - страховой продукт, который развивается более быстрыми темпами во всем мире, чем прочие виды страхования жизни.

Он чрезвычайно востребован во многих странах. В 1987 г. в Великобритании СКЗ появилось и стало самым популярным страховым продуктом, в 1990 г. — в Австралии, позднее в Японии и США. В Канаде данный вид страхования практикуется с 1996 г.

Исследования показали, что наиболее распространенные критические заболевания — рак, инфаркт и инсульт. Однако наряду с этими тремя заболеваниями необходима страховая защита и на случай финансовых расходов, вызванных иными заболеваниями или необходимостью трансплантации органов. Позднее покрытие полиса СКЗ стало распространяться на другие серьезные заболевания (потеря зрения, слуха, речи, рассеянный склероз, паралич и др.). Многие современные полисы СКЗ обеспечивают защитой более чем при 40 заболеваниях.

При создании страхового продукта страховщики столкнулись с тем, что финансовые потребности каждого страхователя после установления диагноза совершенно разные: у одного — невозвращенный кредит за покупку дома, другим необходимы средства для оплаты обучения детей, третьи нуждаются в накоплениях для финансовой поддержки семьи и иждивенцев и т.д. Таким образом, напрашивался вывод о том, что универсальной базы для проектирования страхового продукта и его применения просто не может быть. Вместо этого есть смысл предлагать каждому клиенту страховой компании самостоятельно оценить его будущие финансовые потребности (как при страховании жизни) и затем установить соответствующую страховую сумму.

Стоимость полиса СКЗ зависит от таких факторов, как возраст, пол, стиль жизни, предшествующие медицинские показатели здоровья, срок страхования и страховая сумма. Размер ежегодной страховой премии может пересматриваться страховщиком в зависимости от ситуации с заболеваемостью в стране.

Обычно страхование жизни ассоциируется с выплатами после смерти страхователя. Однако вероятность серьезного заболевания для большинства людей намного выше, чем вероятность умереть до достижения пенсионного возраста. СКЗ сравнимо со страхованием на дожитие или со страхованием на случай наступления нетрудоспособности. Однако существуют и принципиальные отличия.

Полисы традиционного страхования жизни и от несчастных случаев не обеспечивают необходимым покрытием в современной ситуации, когда значительно участились случаи выживания в результате лечения серьезных заболеваний, а также возросла продолжительность жизни людей, страдающих подобными заболеваниями. На практике может сложиться ситуация, когда по полису страхования жизни выплаты не производятся, так как страхователь продолжает жить, а по полису страхования на случай наступления нетрудоспособности выплаты могут прекратиться в результате выздоровления или восстановления трудоспособности.

Несмотря на то, что формально застрахованное лицо может быть трудоспособным, серьезные заболевания влекут за собой значительные финансовые расходы:

. расходы на лечение (не все расходы покрываются за счет обязательного и добровольного медицинского страхования);

. утраченный или уменьшившийся доход в связи с нетрудоспособностью;

. вынужденное изменение образа жизни (смена профессии, ранний выход на пенсию, смена места жительства, дополнительные расходы по восстановлению здоровья и т.д.).

В связи с указанными обстоятельствами полис СКЗ представляется даже более необходимым, чем полисы иных видов страхования жизни. Однако СКЗ не заменяет ни страхования на случай утраты трудоспособности, ни страхования жизни. Скорее, оно расширяет их возможности. Назначение СКЗ иное, чем от прочих видов личного страхования. Независимо от того, вылечится страхователь от заболевания или нет, а также сможет или пожелает он работать или нет, страховая сумма будет выплачена. В прочих видах страхования таких условий не предлагается. Для страховщика неважно, на какие цели будет использована выплаченная сумма страхового обеспечения.

Основные условия СКЗ следующие:

. обеспечение застрахованного определенной суммой денежных средств при установлении диагноза какого-либо заболевания из перечисленных в полисе. При этом застрахованный должен прожить не менее 30 дней с момента установления диагноза;

. полученной денежной суммой застрахованный распоряжается по своему усмотрению;

. базовое покрытие распространяется на такие заболевания, как инфаркт, инсульт, рак;

. дополнительно в полис могут быть включены свыше 40 видов заболеваний;

. в случае смерти страхователя уплаченные премии возвращаются;

. полис страхования от критических заболеваний может выступать как отдельный страховой продукт или к нему могут добавляться любые полисы страхования жизни;

. срок действия полиса варьируется в промежутке от 5 лет до достижения страхователем 65 или 75 лет;

. возможность возврата страховых премий при отсутствии требований о выплате через 10 лет или по достижении страхователем возраста 75 лет.

Кроме того, существует целый ряд возможностей расходования полученной суммы страхового обеспечения:

. альтернативная медицина;

. оплата долгов или накопление пенсии;

. ранний выход на пенсию;

. оплата медицинской помощи на дому;

. оплата услуг частной медсестры и сиделки;

. приобретение необходимого медицинского оборудования;

. обеспечение семьи денежными средствами;

. стоимость специализированного лечения за рубежом;

. расходы по модификации дома или автомобиля;

. расходы по переквалификации и первоначальный капитал для возобновления профессиональной и деловой активности;

. финансовые компенсации в связи с медицинским ограничением рабочей нагрузки или досрочным выходом на пенсию.

СКЗ — это страховой продукт, который создан с одной единственной целью и не имеет прочих назначений и возможностей применения его на практике. Это значительно упрощает актуарную работу, сводя ее к определению вероятности возникновения критического заболевания в зависимости от возраста. А это уже напоминает расчет вероятности наступления смерти в зависимости от возраста на основании таблиц смертности.

Так как страховая сумма выплачивается после установления диагноза, то направления ее использования страхователем не имеют для страховщика никакого значения. В связи с этим такой фактор, как инфляция цен на медицинские услуги, может быть просто проигнорирован. Все, что нужно страховщику, — это соответствующие таблицы, где показана зависимость вероятности заболевания от возраста и пола (по аналогии с таблицами смертности). Данная зависимость подчиняется тем же законам, что и вероятность наступления смерти, в том числе закону больших чисел.

Когда продукт был только изобретен, рассчитать вероятность риска заболевания было весьма проблематично. У страховщиков не было статистической информации, которая могла бы быть изучена актуариями. Позднее был найден весьма разумный способ расчета вероятности наступления критического заболевания для отдельных лиц, изобретена технология калибровки, которая позволяет приспособить данные о вероятности наступления критического заболевания к конкретному страховому полю.

Существуют два основных типа полиса СКЗ: стандартный и СКЗ с ускоренной выплатой по смерти.

Стандартный полис СКЗ. Условия договора очень просты: сумма страхового обеспечения выплачивается при установлении диагноза, после чего полис прекращает свое действие.

При условии, что х — лицо в возрасте х лет; ix — вероятность возникновения СКЗ для лица в возрасте х лет; Ex— размер страховой суммы (выплаты) при возникновении СКЗ, тариф (T) на единицу страховой суммы Ех при выплате по установлению диагноза СКЗ составит:

T = ixEx.

Возникновение критического заболевания — это комплексный риск, который складывается из индивидуальных рисков каждого отдельного заболевания. Допустим, инфаркт — Н; инсульт — S; рак — С; трансплантация органов — О; сердечно-сосудистая хирургия — HS; прочие заболевания — Ets. Тогда совокупный риск (iall) будет рассчитан по формуле:

all= iH+ iS+ iC+ iO+ iHS+ iEts.

Необходимо учитывать, что, чем больше покрытие (перечень заболеваний, охваченных полисом), тем выше страховая премия.

СКЗ с ускоренной выплатой по смерти. В основе страхового продукта лежит полис страхования жизни. Страховая сумма выплачивается при установлении диагноза или в случае смерти (в зависимости от того, что произойдет раньше). Премии прекращаются после того, как страховая сумма будет выплачена, а полис прекратит свое действие. Для расчетов необходимо создание модели населения, где оно разделено на две группы: здоровые и больные критическими заболеваниями.

При условии, что qx — вероятность смерти от любой причины; kx — доля умерших от СКЗ среди всех умерших, тариф (T) на единицу страховой суммы Ех при выплате как при установлении диагноза СКЗ, так и в случае наступления смерти при переходе от возраста х к возрасту (х + 1 год) составит:

T = ix+ (1 — kx) qx.

Определенную сложность представляет тот факт, что в отличие от официальных публикуемых таблиц смертности статистика заболеваемости и выживания людей, подверженных критическим заболеваниям, не является общедоступной.

Полисы СКЗ различаются в зависимости от типа покрытия (перечень заболеваний, при наступлении которых производится выплата) и комбинаций рисков. Самый простой полис включает такие наиболее распространенные заболевания, как сердечные приступы, инсульт, рак. Это более сложный тип покрытия охватывает сердечно-сосудистую хирургию, рассеянный склероз, почечную недостаточность, паралич, слепоту, потерю слуха, утрату органов или их трансплантацию. Некоторые страховщики включают в покрытие болезнь Альцгеймера, болезнь Паркинсона, кому, утрату функции речи, серьезные ожоги. Данный список не покрывает все возможные заболевания, но гарантирует выплату на случай большинства из них.Однако в этом случае название СКЗ не совсем отвечает своему содержанию, так как многое из перечисленного является не заболеваниями, а состояниями организма в результате несчастных случаев и травм (кома, ожоги, слепота, глухота, трансплантация органов и т.д.), т.е. объектом страхования от несчастных случаев.

Обычно на СКЗ принимаются лица в возрасте от 18 до 65 или 75 лет. Страховая сумма колеблется в значительных пределах (как правило, она не превышает пятикратного годового дохода страхователя плюс невыплаченная закладная на дом, ссуды и пр.).

Сумма страхового обеспечения выплачивается через 30, 60 или более дней после установления диагноза заболевания, указанного в полисе. Если страхователь умирает ранее этого срока, то выгодоприобретателю или наследникам возвращается сумма уплаченных взносов.

В рамках одного полиса страхование жизни и СКЗ могут комбинироваться в разных долях. Например, от 25 до 75% страховой суммы может выплачиваться по риску дожития, а оставшаяся доля — по риску смерти. Не все выплаты по дожитию аналогичны выплатам по СКЗ. Выплата по СКЗ не зависит от факта выздоровления, застрахованный должен прожить минимум 30 дней.

На практике возможен страховой продукт с уникальной комбинацией: СКЗ и универсального страхования жизни. Также СКЗ комбинируется со страхованием на случай утраты трудоспособности. К наиболее распространенным комбинациям относятся следующие:

1. СКЗ + ипотечное страхование. Условия страхования стандартные, а срок действия полиса совпадает со сроком оплаты ипотеки.

2. СКЗ + срочное страхование жизни. Выплата производится или при установлении диагноза, или в случае смерти в течение срока действия полиса.

3. Пожизненное СКЗ (срок действия полиса не ограничен).

4. Совместное СКЗ по первому заболеванию. Такой полис приобретается супружеской парой и означает, что, после того как один из двух страхователей предъявит требование о выплате, полис прекращает свое действие. Оставшийся второй страхователь остается без страхования.

5. СКЗ + страхование на случай наступления постоянной нетрудоспособности. Для каждого страхового случая предусмотрена отдельная страховая сумма. В случае установления диагноза заболевания производится выплата первой суммы, при наступлении постоянной нетрудоспособности выплачивается вторая сумма (в соответствии с условиями полиса). Такой полис может включать в объем страхового покрытия СПИД (ВИЧ).

6. Совместное СКЗ + страхование на случай наступления постоянной нетрудоспособности. Оба супруга имеют право на выплату по обоим страховым случаям.

7. Совместное СКЗ + страхование на случай наступления постоянной нетрудоспособности по первому заболеванию. Выплата по каждому страховому случаю производится только один раз.

8. СКЗ + обычное страхование жизни (на случай смерти). Выплата производится в зависимости от того, какой страховой случай произойдет первым.

9. Совместное СКЗ + обычное страхование жизни по первому страховому случаю. Выплата производится только первому предъявителю претензии.

Договор страхования может содержать особые условия и ограничения. Так, страховщик имеет право отказать в выплате при следующих обстоятельствах:

. если страхователь предоставил ему заведомо ложную или неполную информацию;

. если требование о выплате возникает по причинам, связанным с тем, что страхователь имеет профессию, для которой характерен повышенный риск;

. в случае причинения вреда самому себе, а также злоупотребления алкоголем или приема наркотиков;

. если страхователь имел диагноз включенного в покрытие заболевания на момент заключения договора страхования и ему было об этом известно.

Страхованию не подлежат лица, имеющие в настоящем или прошлом такие серьезные заболевания, как инсульт, рак, инфаркт, СПИД (ВИЧ) и др.; лица, которые подвергались ранее трансплантации органов, злоупотребляющие алкоголем, принимающие наркотики и т.д.

Большинство страховых случаев при СКЗ связано с диагнозами рак, инфаркт и инсульт — основными причинами смерти современного человека. В 75% случаев причиной смерти являются именно эти заболевания, в связи с чем андеррайтинг при СКЗ практически совпадаетс андеррайтингом при страховании жизни. Однако на практике имеются некоторые различия.

Полис СКЗ приобретается страхователем для себя (договор заключается в свою пользу), в то время как страхование жизни в основном осуществляется в пользу выгодоприобретателя. Страхователь имеет большую заинтересованность в этом страховом продукте (по сравнению со страхованием, нацеленным на финансовую поддержку родственников и прочих близких людей). С другой стороны, риск самоубийства, которым чревато страхование жизни, не может возникнуть при СКЗ. При разработке продукта СКЗ следует придерживаться тех же принципов, что и при страховании жизни.

ЧЕЛУХИНА Н., к.э.н., кафедра "Страхование" Российской экономической академии им. Г.В.Плеханова

«Критическое заболевание – это заболевание, существенно влияющее на образ жизни, имеющее однозначное определение, объективный и подтверждаемый диагноз, а также подробную статистику», – поясняет президент, председатель правления СЗАО «Медэкспресс» Наталия Шумилова. В целом понятие критических заболеваний пришло из личного страхования. Практика рынка шла по пути расширения толкования. Некоторые компании в настоящее время до 30 позиций относят к разряду критических заболеваний, включая сюда любые заболевания, необратимым образом меняющие жизнь человека. В большинстве случаев так называемые критические заболевания исключаются из страхового покрытия по полису ДМС, но не всегда. «В отличие от многих других компаний, “Медэкспресс” традиционно включает в страховые программы ДМС более широкий перечень медицинских услуг и заболеваний. Мы оплачиваем в рамках ДМС лечение онкологических заболеваний, операции на сосудах сердца. Мы не ограничиваем сроки пребывания в стационаре, количество госпитализаций, диагностических и лечебных услуг при наличии медицинских показаний», – говорит Наталия Шумилова.

ДМС предполагает организацию лечения за счет страховой компании (часто – с разного рода ограничениями и лимитами), а страхование именно от критических болезней – фиксированную выплату по факту диагностики тех заболеваний, которые обычно из ДМС исключены. Это разные виды страхования, и потому идеальный вариант для человека – иметь оба полиса, считает Наталия Шумилова.

Применительно к корпоративному ДМС страховщики начали включать в полис уже и онкологию – когда при первичном выявлении оплачиваются хирургия, радиотерапия, изотопное лечение. Стоит это, например, в «Медэкспрессе» всего 600 рублей на человека (для коллективов от 100 до 500 человек), но решение о страховании остается за работодателем.

Добровольно и самостоятельно

В то же время здоровье – базовая ценность человека, и перекладывать ответственность за свою жизнь на работодателя не совсем корректно. И если ранее даже варианты личного страхования имели внушительный перечень ограничений и исключений, то сейчас ситуация меняется, страховые компании создают новые продукты. Эксперты оценивают их потенциал достаточно высоко.

В качестве примера можно привести инновационный продукт для физических лиц «Управляй здоровьем!» от компании «ВТБ Страхование», стартовавший в 2014 году и предоставляющий финансовую защиту при выявлении ряда критических заболеваний. Ключевой отличительной чертой полиса является страхование на случай диагностирования онкологических заболеваний. Каждый застрахованный по продукту «Управляй здоровьем!» получает гарантию бесплатного сервиса по маршрутизации и сопровождению на всех стадиях и во всех аспектах лечения – от проведения перепроверки диагноза до подбора клиники, консультаций по курсу лечения, юридической и психологической поддержки и прочего; страховой выплаты от 750 тыс. рублей (в первый год) и до 2,4 млн рублей (на десятый год страхования); расширения защиты на перечень «Критические заболевания» (инсульт, инфаркт миокарда, паралич, терминальная почечная недостаточность, необходимость аортокоронарного шунтирования либо трансплантации органов).

Стоимость индивидуального полиса начинается от 5 тыс. 590 рублей в год для взрослых и от 2 тыс. 990 рублей в год для детей. Семейный полис (двое взрослых и до троих несовершеннолетних детей) обойдется от 11 тыс. 180 рублей в год. Договор страхования заключается без предварительного медицинского осмотра или других процедур, на основании подписания декларации о состоянии здоровья. Впрочем, для защиты от недобросовестных страхователей действие полиса начинается через шесть месяцев после заключения договора. Имеются возрастные ограничения и перечень заболеваний и состояний, при которых лица не принимаются на страхование. Сроки страхования – от трех до десяти лет. Данная программа страхования прошла экспертизу Ассоциации онкологов России, ФГБУ «НИИ онкологии имени Н.Н. Петрова» Минздрава России, ФГБУ «Московский научно-исследовательский онкологический институт имени П.А. Герцена» Минздрава России, Федерального медико-биологического агентства.

По словам директора филиала «ВТБ Страхования» в Санкт-Петербурге Кирилла Павлова, спрос на данную услугу уже значительный и количество проданных полисов исчисляется тысячами.

Скорая помощь

Большой плюс полиса личного страхования от критических случаев по сравнению с полисом добровольного медицинского страхования – даже помимо типичных исключений в ДМС – состоит в том, что человек получает свободу распоряжения деньгами и свободу выбора медучреждения.

«Среди частных клиник интерес к лечению критических заболеваний в целом и онкологии в частности растет, соответствующие лицензии у нас имеются. При этом чем больше развиваются страховые продукты, тем лучше и для клиник – мы готовы оперативно реагировать на поступающие запросы», – отмечает генеральный директор, главный врач American Medical Clinic&Hospital (Американская медицинская клиника, крупный поликлинический и госпитальный комплекс, оказывающий медицинские услуги по 39 направлениям) Ефим Данилевич.

Сердечно-сосудистые заболевания имеют свою специфику вне зависимости от полиса. При взаимодействии с некоторыми аккредитованными госучреждениями даже первоклассный страховой и ассистанский сервис не в силах помочь пациенту. В случае заболеваний сердца критичны не только часы, но даже минуты. «Случай из нашей практики: мы прибыли к пациенту и поставили диагноз в течение 15 минут. Далее все решало время. Для того чтобы человека срочно приняли в ближайшем медучреждении, потребовался звонок главному врачу. Но даже в этом случае помощь пациенту была оказана только через четыре часа», – говорит генеральный директор, главный врач CORIS Assistance (ассистанская компания – частная скорая помощь, травмпункт) Лев Авербах. «Иногда проще отвезти пациента в Финляндию, чем устроить его в петербургскую больницу. Собственно, еще несколько лет назад иногда мы так и делали (кстати, на машине CORIS), и это спасало жизнь людям», – вспоминает директор по маркетингу компании «АСК Петербург» Татьяна Долинина.

Кстати, ряд страховщиков предлагают спецпрограммы (или дополнительные опции к стандартным программам) лечения за рубежом. Так, продукт «Сфера здоровья» от компании «РЕСО-Гарантия», разработанный совместно с испанской компанией Sphera Global Gestión Médica Internacional S.L., предоставляет следующие услуги: второе медицинское мнение (письменное заключение признанного в своей области международного лицензированного врача – специалиста по таким заболеваниям, как рак, инсульт, инфаркт, гепатит, заболевания сердечно-сосудистой системы, врожденные пороки развития и др.); медицинское консультирование и ориентирование по различным патологиям, диагностике и лечению с применением средств удаленного доступа и телемедицины; организация стационарного лечения (без оплаты стоимости лечения) по фиксированной стоимости, застрахованной от возможного повышения; сервисные услуги (приглашение, трансфер, размещение в отеле, сопровождение в клинике с переводчиком, мониторинг пребывания в стационаре). Как поясняет заместитель руководителя дирекции Северо-Западного регионального центра «РЕСО-Гарантии» Татьяна Саватеева, программа подразумевает несколько уровней покрытия и сервиса.

Татьяна Долинина указывает на другой аспект – финансовое благополучие семьи в случае, если несчастье коснулось кого-либо из работающих членов семьи. Для этого случая также есть специальные продукты, предполагающие выплату по факту наступления несчастного случая, которая послужит весомой финансовой поддержкой. Так, полис от компании «АСК» «Близкие люди» защищает всех членов семьи от несчастных случаев с кем-либо из них. При этом под семьей понимаются близкие люди, не обязательно проживающие на одной жилплощади, а также учитываются и гражданские браки. Страховой взнос минимален (от 1,2 тыс. рублей), общая страховая сумма на всех – в пределах 500 тыс. рублей. Если кто-то из членов семьи получит травму или инвалидность в результате этой травмы, то «АСК» выплатит деньги в зависимости от тяжести травмы. Если травма серьезная и человек попал в больницу на долгий срок, семья получит дополнительные деньги – по 0,2% страховой суммы за каждый день госпитализации.

Мыслить стратегически

Вероятность излечения от рака при ранней диагностике достигает 90%. Но более 40% диагнозов в нашей стране ставятся уже на поздних стадиях. А заболевания сердечно-сосудистой системы являются главной угрозой жизни и здоровью людей во всем мире. Обязательное медстрахование работает далеко не лучшим образом. В текущей экономической ситуации внезапное выявление серьезных болезней может ударить по бюджету семьи либо просто сделать невозможным проведение дорогостоящего лечения. Для таких случаев и нужен полис. Кстати, в ряде случаев полис предполагает «добровольно-принудительное» ежегодное обследование, что позволит выявить болезнь на ранней стадии.

Если же говорить о путях профилактики и минимизации расходов на лечение, то советник по личному страхованию территориального директора ОАО «СОГАЗ» по СЗФО доктор медицинских наук Игорь Акулин рассуждает стратегически. Прежде всего, общее состояние здравоохранения оставляет желать лучшего – профилактика заболеваний практически отсутствует, что в итоге приводит к появлению букета болезней. Практика профмедосмотров и превентивных мероприятий была бы очень кстати. Также, считает Игорь Акулин, имело бы смысл в клиниках на уровне государственной или местной городской программы создать институт врачей общей практики. Кстати, на Западе человек, минуя врача общей практики, не попадет на прием к узкому специалисту. Игорь Акулин вспоминает весьма показательный эксперимент, запущенный при его участии в период работы в Комитете по здравоохранению: три врача общей практики в конкретном медучреждении покрыли 85% обращений, и только 15% обращений потребовали дальнейшей консультации узкопрофильных специалистов. Но впечатляющие результаты при продолжении эксперимента, а тем более – при его расширении, потребовали бы в итоге сокращения таких врачей, в то время как отечественная система подготовки кадров заточена как раз на выпуск большого количества узкопрофильных специалистов. Проект был свернут. В настоящее время менталитет российского пациента таков, что он непременно хочет попасть сразу к узкому специалисту, считая врача общей практики или семейного доктора кем-то вроде «недоспециалиста», не понимая в реальности объективную целесобразность первичной консультации у такого врача.

Санкт-Петербург

В среднем по рынку

Классический перечень критических заболеваний по НС :

- инсульт;

- инфаркт;

- почечная недостаточность;

- трансплантация основных органов;

- аортокоронарное шунтирование.

Расширенный перечень критических заболеваний по НС :

- доброкачественные опухоли мозга;

- прочие операции на сердце и аорте;

- рассеянный склероз;

- паралич;

- потеря конечностей;

- и т.д., до 30 болезней.

Классический перечень критических заболеваний , исключаемых из программ ДМС :

- онкология;

- хирургическое лечение инфарктов и инсультов;

- доброкачественные опухоли мозга.

Ограничения в программах ДМС по лечению неисключенных критических заболеваний :

- по страховым суммам в отношении критических заболеваний в целом;

- по длительности и количеству госпитализаций;

- по лекарственному обеспечению;

- по реабилитационному лечению;

- по применению современных высокотехнологичных видов лечения и диагностики, включая хирургические;

- по оплате расходных материалов;

- дальнейшее диспансерное наблюдение и повторные курсы лечения.

Жизнь современного человека наполнена событиями и планами. В суматохе дел часто не остается времени, чтобы пройти диагностику у врача и выяснить причины появившихся неприятных симптомов. Когда дискомфорт становится сильным, оказывается, что драгоценное время упущено, и теперь попытки борьбы с недугом означают огромный расход времени и средств. Чтобы не оказаться на грани финансового банкротства, пациент может воспользоваться специальным страховым продуктом - страхованием от критических болезней, т.е. потенциально смертельных недугов. Все расходы, сопряженные с терапией, лягут на страховщика.

Основные положения договора

Страхование от критических болезней во многом похоже на страхование жизни или на случай возникновения нетрудоспособности. Однако имеется важное различие: по двум указанным видам полисов производятся выплаты, если застрахованный скончался или получил группу инвалидности, несовместимую с работой. Все расходы, связанные с получением медицинских услуг, покупкой лекарственных препаратов, ложатся на плечи пациента и его семьи.

ДМС по смертельно опасным недугам, напротив, действует в случае, когда пациент жив. Выплаты от страховой компании идут на приобретение необходимых для выздоровления услуг и медикаментов. Наличие финансовой опоры повышает шансы на то, что гражданин сумеет справиться с опасной болезнью. Стоимость полиса определяется для каждого клиента в индивидуальном порядке. При ее расчете фирма-страховщик исходит из следующих факторов:

- Возраст пациента;

- Его пол;

- Показатели состояния его организма;

- Срок страхования;

- Сумма покрытия.

Страховщики оставляют за собой право пересматривать размер премии в зависимости от статистики заболеваемости определенными недугами по стране в целом. ДМС на случай критических болезней можно оформить как самостоятельный страховой продукт или в качестве дополнения к полису со «стандартным» или ограниченным покрытием. К числу основных условий страховки на случай критических болезней относится следующее:

- Гражданин выбирает срок страхования самостоятельно: на рынке есть предложения полисов на 1, 2 года, 5, 7 лет;

- Гражданин проходит обязательную полную диагностику (Check up) в медицинском учреждении, имеющем договор со страховщиком. Например, семилетняя программа «Грани здоровья» от Ингосстраха предполагает обследование раз в два года;

- Страхователю выплачивается оговоренная в полисе сумма денег при постановке конкретного диагноза. Чтобы получить средства, гражданин должен прожить как минимум 30 дней с этого момента;

- Пациент вправе тратить полученную сумму на любые нужды;

- Базовая страховка распространяется на онкологию, инфаркт и инсульт. Дополнительно клиент может включить в полис около 40 заболеваний.

Сумму, полученную от страховщика можно направить на любые цели, включая покупку лекарств и оплату медицинских услуг и помощи, использование альтернативных (нетрадиционных) методов лечения, погашение долгов, модификацию дома и личного авто, обучение новой профессии и т.д. Но в случае, если гражданин умирает от критической болезни, выплаченные премии возвращаются его правопреемникам.

Что признается страховым случаем?

Страховым случаем признается обращение пациента к врачу для диагностики или лечения заболевания, указанного в страховом полисе, в течение периода действия ДМС. Сегодня страховые компании предлагают защиту, которая распространяется более чем на 40 потенциально опасных недугов, но страховка не распространяется на попытки суицида, болезни, возникшие в результате чрезвычайных ситуаций, военных действий, из-за умышленных действий пациента, неудачных попыток самолечения, профессиональных занятий спортом и т.д. К числу страховых случаев относится следующее:

- Злокачественные опухоли;

- Инфаркт;

- Инсульт;

- Шунтирование сердца;

- Сильные ожоги;

- Потеря зрения или слуха;

- Параличи или ампутация конечностей;

- Рассеянный склероз;

- Почечная недостаточность;

- Трансплантация органов и так далее.

Приведенный перечень не является окончательным, в него могут включаться дополнительные позиции в зависимости от желания и финансовых возможностей фирмы-страхователя. Онкология, инфаркты и инсульты - болезни, включенные в базовое покрытие по полису. Дополнительно пациент и страховщик могут договориться об указании других недугов. Чем больше их перечень, тем большей будет сумма премии. Критические болезни имеют одну общую черту: при отсутствии своевременной терапии введут к кончине пациента, но при ранней диагностике в 90% случаев поддаются лечению.

Кто не вправе застраховаться?

Целью страховых компаний является сведение к минимуму собственных рисков, поэтому они выработали систему требований, предъявляемых к потенциальным клиентам. Для оценки таких рисков страховщики анкетируют своих клиентов, а также могут отправить на медицинское обследование, чтобы удостовериться, что гражданин пришел за страховкой будучи больным. В целом критерии отбора потенциальных страхователей можно свести к следующим пунктам:

- Возраст. Страховщики работают с лицами от 18 и до 65 (75) лет;

- Образ жизни;

- Медицинское прошлое пациента;

- Текущее состояние здоровья.

Оформление полиса недоступно для граждан, пребывающих в местах лишения свободы, злоупотребляющих алкоголем и наркотиками, состоящих на учете у психиатра. Страховщики не работают с теми, кто ранее перенес тяжелые заболевания (почечная недостаточность, гепатиты, язвенный колит и т.д.), трансплантацию органов. ДМС не оформят гражданам с сахарным диабетом, инвалидам, тем, у кого диагностированы болезни сердца, злокачественные опухоли и т.д. Страховая компания откажет в выплате денежных средств, если выяснится, что, например, онкологическая болезнь у пациента возникла до момента покупки полиса ДМС.

Сроки действия страхового полиса

Особенность страховки от критических болезней - «временная франшиза». Она означает, что человек не может приобрести полис и на следующий день начать лечение рака или почечной недостаточности. Существует период отсрочки, минимизирующий риски фирмы-страховщика. Длительность франшизы зависит от срока действия полиса и устанавливается каждой компанией самостоятельно. Например, общество «Панацея» предлагает следующие условия:

- Ожидание страхового полиса - 5 дней после покупки;

- Действие франшизы, когда основная страховая защита не действует - 6 месяцев после покупки;

- Период действия полной страховой защиты - последние 12 месяцев.

Если клиент заболел в период действия «временной франшизы», ему не удастся получить страховые выплаты. Если же обследование, проведенное по истечении 7 месяцев выявит, что у человека онкология, ему выплатят причитающуюся сумму. Для получения выплат клиент обращается по телефону или электронной почте к страховщику. Если диагноз подтверждается, ему переводят причитающуюся сумму, помогают выбрать специалистов для обращения, медицинское учреждение, улаживают все возникающие формальности.

Заключение

Страхование от критических (смертельных) заболеваний является довольно рискованным для компаний-страховщиков, поэтому у них действует целый ряд критерий отбора клиентов для минимизации таких рисков. Многие компании предпочитают не страховать от онкологических заболеваний, поскольку затраты на лечение в сотни раз превышают премии, к тому же такие болезни зачастую являются рецидивными. Есть свои особенности и у действия страхового полиса, которым, в частности, нельзя воспользоваться сразу после заключения договора.

Приложение № 1

к техническому заданию

от «_____»______________ 2013г.

ПЕРЕЧЕНЬ

КРИТИЧЕСКИХ ЗАБОЛЕВАНИЙ

Критические заболевания –

заболевания, значительно нарушающие жизненный уклад и ухудшающие качество жизни Застрахованного лица, приводящие к инвалидности и характеризующиеся чрезвычайно высоким уровнем смертности.

Онкологические заболевания , наличие одной или более злокачественных опухолей, включая: лейкемию (кроме хронической лимфоцитарной лейкемии), злокачественная опухоль кожных покровов и лимфома, болезнь Ходжкина, характеризующихся неконтролируемым ростом опухолей, метастазированием, внедрением в здоровые ткани. Диагноз должен быть подтвержден квалифицированным врачом (онкологом) на основании гистологического исследования. Исключения: опухоли со злокачественными изменениями карцином in situ (включая дисплазию шейки матки 1,2,3 стадий) или гистологически описанные как предраковые, злокачественные опухоли кожных покровов и меланомы, максимальная толщина которых, в соответствии с гистологическим заключением, меньше 1.5 мм или которая не превышает уровень развития Т3N(0)М(0) по классификации ТNМ, любая другая опухоль, не проникшая в сосочково-ретикулярный слой, все гиперкератозы или базальноклеточные карциномы кожи, все эпителиально-клеточные раки кожи при отсутствии прорастания в другие органы, саркома Капоши и другие опухоли, ассоциированные с ВИЧ-инфекцией или СПИД, рак предстательной железы стадии Т1(включая Т1а, Т1б) по классификации ТNМ, злокачественные опухоли при наличии ВИЧ-инфекции и/или СПИД.

Хирургическое лечение коронарных артерий . Стеноз или окклюзия коронарных артерий, требующая прямого оперативного вмешательства на сердце. Исключения: баллонная ангиопластика (дилатация) коронарных артерий, лапароскопические хирургические манипуляции применение лазера, другие нехирургические процедуры. Диагноз должен быть подтвержден квалифицированным врачом (кардиохирургом).

Инфаркт миокарда . Остро возникший некроз части сердечной мышцы вследствие абсолютной или относительной недостаточности коронарного кровотока. Диагноз и данные обследования должны подтверждаться квалифицированным врачом (кардиологом). Из определения исключаются: инфаркты миокарда без изменения сегмента ST и с увеличением показателей Тропонина I или T в крови; другие острые коронарные синдромы.

Почечная недостаточность . Терминальная стадия необратимого хронического нарушения функции обеих почек, приводящего к: повышению уровня креатинина в крови до 7-10 мг%, нарушению выведения продуктов азотистого обмена, нарушению водно-солевого, осмотического, кислотно-щелочного равновесия, артериальной гипертензии, что требует: постоянного проведения гемодиализа, перитонеального диализа или трансплантации донорской почки. Диагноз должен быть подтвержден квалифицированным врачом (нефрологом).

Инсульт. Любые цереброваскулярные изменения, способные вызвать неврологическую симптоматику длительностью более 24 часов, и включающие в себя омертвление участка мозговой ткани, геморрагию и эмболию. Диагноз должен быть подтвержден наличием типичных клинических симптомов и данными компьютерной или магнито-резонансной томографии головного мозга. Длительность неврологической симптоматики должна составлять минимум 3 месяца. Исключения: церебральные расстройства, вызванные мигренью, церебральные расстройства вследствие травмы или гипоксии, сосудистые заболевания, поражающие глаз или глазной нерв, преходящие нарушения мозгового кровообращения, длящиеся менее 24 часов, приступы вертебробазилярной ишемии.

Трансплантация жизненно важных органов . Перенесение в качестве реципиента трансплантации сердца, легкого, печени, почки, поджелудочной железы (исключая трансплантацию только островков Лангерганса), костного мозга, тонкого кишечника. Исключения: донорство органов, трансплантация других органов, частей органов или какой-либо ткани. Необходимость применения трансплантации должна быть подтверждена квалифицированным врачом.

Хирургическое лечение заболеваний аорты . Непосредственное проведение хирургического вмешательства в целях лечения хронического заболевания аорты посредством иссечения и замены дефектной части аорты трансплантатом. Под термином аорта в данном конкретном случае принято понимать ее грудную и брюшную части, ветви аорты.

Пересадка клапанов сердца . Хирургическая замена одного или более пораженных клапанов сердца искусственным клапаном. Определение включает замену аортальных, митральных, трикуспидальных или пульмональных (клапанов легочной артерии) клапанов сердца их искусственными аналогами вследствие развития стеноза/недостаточности или комбинации этих состояний. Из покрытия исключается: вальвулотомия, вальвулопластика и другие виды лечения, проводимые без пересадки (замены) клапанов.

Рассеянный склероз. Окончательный диагноз «Рассеянный склероз», установленный специалистом-неврологом в сертифицированном медицинском учреждении. В качестве подтверждения диагноза предусматривается наличие типичных симптомов демиелинизации и нарушений моторной и сенсорной функций, наравне с типичными признаками заболевания при магнитно-резонансной томографии. У застрахованного должны присутствовать неврологические нарушения, проявляющиеся непрерывно в течение минимум шести месяцев, или же застрахованный должен перенести по меньшей мере два документально подтвержденных обострения подобного рода нарушений (имевших место, по крайней мере, за один месяц до заявления), или, по крайней мере, один документально подтвержденный эпизод обострения подобного рода нарушений вместе с наличием характерных изменений в цереброспинальной жидкости, наравне со специфическими повреждениями, регистрируемыми при магнито-резонансной томографии.

Паралич. Полная и постоянная потеря двигательной функции двух и более конечностей по причине паралича вследствие несчастного случая или заболевания спинного мозга. Диагноз должен быть подтвержден опытным врачом – невропатологом по результатам шестимесячного наблюдения Застрахованного с момента постановки первоначального диагноза. Исключением из покрытия является синдром Гийена-Барре.

Слепота (потеря зрения). Полная, постоянная и необратимая потеря зрения на оба глаза вследствие перенесенного заболевания или несчастного случая. Диагноз должен быть подтвержден специалистом (офтальмологом) при наличии результатов специальных обследований.

| СТРАХОВЩИК: | СТРАХОВАТЕЛЬ: |

|

| __________________/_____________/ | _____________________/ / |

|

Страхование от критических заболеваний дает людям шанс на излечение

Фото: Fotolia/ribalka yuli

Рынок страхования от критических заболеваний, в том числе онкологических, бурно растет вслед за увеличением заболеваемости и благодаря повышению внимания людей к своему здоровью. Причем бурный рост этого рынка стал драйвером для всего сегмента страхования жизни.

Осознанный выбор

4 февраля человечество каждый год отмечает Всемирный день борьбы с онкологическими заболеваниями (World Cancer Day). Одним из способов этой борьбы стало страхование от критических заболеваний.

На российском рынке страхования от критических заболеваний (СКЗ) и онкострахования активно работает всего около десятка страховых компаний, специализацией которых является либо ДМС, либо страхование жизни. Причем большинство из них вошло в этот сегмент в последние год-два. До этого традиционно диагностирование злокачественной опухоли считалось исключением из страховых случаев ДМС, страхования жизни и от несчастных случаев. С 2014 года, однако, начал формироваться отдельный специфический сегмент рынка - страхование от критических заболеваний, в том числе онкологических. По мере того как становилось ясно, что эти продукты пользуются все большей популярностью у клиентов, услугу начинали «подключать» все новые и новые страховщики.

Корректно измерить объем рынка в настоящий момент довольно трудно из-за того, что риски, связанные с онкологией, различные компании относят к разным направлениям. Кто-то включает их как дополнительную опцию к программе личного и корпоративного ДМС (к примеру, у СПАО «Ингосстрах» этот риск входит в покрытие по корпоративным договорам ДМС для 50 тыс. сотрудник клиентов). Кто-то - как стандартный или дополнительный риск в страхование жизни. Кто-то - как один из рисков в программу лечения за рубежом (СК «Благосостояние»).

«Отдельно оценку объема рынка мы не проводили, но оцениваем его как незначительный, а сам рынок - как очень далекий от насыщения», - говорит генеральный директор СК «Согласие-Вита» Елена Ковалева.

С повышением интереса страхователей к подобным продуктам многие компании в последний год запустили отдельные «онкологические» программы или программы СКЗ, включающие онкологию (ВТБ, «Ингосстрах-Жизнь», СК «Благосостояние»), а некоторые стали активно продавать подобные полисы онлайн, что должно также подстегнуть рост сегмента в целом. В декабре 2016 года об электронных продажах заявила ВСК, буквально на днях - «Согласие-Вита», в марте планирует запустить онлайн-сервис «МетЛайф».

По приблизительным оценкам самих страховщиков, совокупная емкость рынка страхования от несчастных случаев, life-страхования и ДМС, куда могут включаться риски онкозаболеваний, составляет пока не более 5 млрд рублей. Такую цифру, в частности, приводит заместитель генерального директора «ВТБ Страхования» Олег Меркулов. Компания вошла в этот сегмент рынка сравнительно недавно - в 2013 году, но ведет себя очень активно: в 2016-м она серьезно расширила линейку, за счет чего число договоров по этому виду страхования выросло почти в 2,5 раза - с 64 тыс. за 2015 год до 155 тыс. за 2016-й.

50-процентный рост в 2016 году показал и другой относительно новый участник рынка СКЗ - СК «Благосостояние»: программа по страхованию от риска лечения и проведения операций за рубежом, включающая онкострахование, была запущена в 2014 году. В 2016-м появилась еще одна программа СКЗ «Осознанный выбор». Всего за год компания собрала по этим двум видам страхования около 100 млн рублей премии.

«Старики», которые уже давно набрали портфель, такого бурного роста, конечно, не демонстрируют. Первопроходцем в страховании от критических заболеваний (СКЗ) можно считать компанию «МетЛайф», которая начала предлагать включение подобных рисков своим корпоративным клиентам еще в 2005-м, а «физикам» - в 2008 году. За эти годы страховщик собрал огромный портфель договоров, включающих онкострахование, - 400 тыс. Сейчас у него онкориски включены и в программы ДМС, и в страхование от несчастных случаев, и в страхование жизни. В 2016 году прирост количества договоров по СКЗ составит 5-6%, по корпоративному ДМС, включающему онкологию, - 15%.

Среди других опытных игроков на этом рынке - компания «PPF Страхование жизни», которая начала включать онкозаболевания как дополнительный риск еще в 2010 году. Портфель страховщика насчитывает более 69 тыс. договоров с риском «страхование на случай смертельно опасных заболеваний».

«Онкологическое страхование на протяжении нескольких лет является одним из драйверов рынка страхования жизни, - отмечает технический директор «PPF Страхование жизни» Дмитрий Дубина. - Наша компания является одним из лидеров в данной области, выводя на рынок новые передовые продукты». В 2014-м СК «PPF Страхование жизни» одной из первых разработала отдельные программы по онкозаболеваниям в целом и специальную программу для женщин.

Специфические «женские» программы есть и у «МетЛайф». В 2014 году компания представила программу страхования от критических заболеваний для женщин «Гармония», которая сфокусирована на комплексной защите при диагностировании женских и иных видов рака клиентов молодой возрастной группы, а также специфических женских заболеваний, таких как возрастной остеопороз, инфаркт и инсульт для женщин в возрасте от 45 лет и старше. По данным «МетЛайф», 60-80% выплат по страхованию от критических заболеваний приходится на выплаты, связанные с диагностированием онкозаболеваний у застрахованных.

Оригинальный продукт, сочетающий защиту от риска онкологических заболеваний и накопительное страхование жизни, предлагает «Ингосстрах-Жизнь»: программа рассчитана на семь лет, в течение которых действует страховая защита. По окончании этого срока, если страховой случай не наступил, страхователь получает обратно все свои взносы.

Программа «Грани здоровья» дополнена комплексной сервисной составляющей. «Наша программа действует семь лет и подразумевает прохождение check-up каждые два года, организацию и оплату лечения на сумму до 300 миллионов рублей. Приобретая программу, клиент может просто сделать один звонок, чтобы записаться на check-up или заявить о страховом случае (диагностировании критического заболевания), все остальное мы берем на себя, - рассказывает генеральный директор компании «Ингосстрах-Жизнь» Владимир Черников. - А именно: организацию проведения профилактического обследования в любой клинике на территории РФ, где действует выбранный вариант программы, получение второго медицинского мнения в случае диагностирования критического заболевания, незамедлительную организацию лечения, визовую поддержку, трансфер, проживание и даже оплату назначенных медикаментов, которые необходимо будет принимать после лечения».

На всю оставшуюся жизнь?

Разброс страхового покрытия, тарифов, формы выплаты страхового возмещения и сопровождающего услугу сервиса настолько велик, что с трудом поддается систематизации.

В список критических заболеваний от СКЗ может входить от одного до 40 диагнозов. Самые распространенные - рак, инфаркт миокарда, инсульт, почечная недостаточность, паралич, слепота, рассеянный склероз, болезнь Паркинсона, мышечная дистрофия, аортокоронарное шунтирование, трансплантация жизненно важных органов. Страховые взносы варьируются от 3 900 до 39 000 рублей, причем размер премии не всегда напрямую зависит от страховой суммы. Другими факторами удорожания страховки могут быть возраст и пол застрахованного, набор рисков и сервисных услуг. Но половозрастные различия есть далеко не у всех компаний, некоторые делят застрахованных условно на взрослых - от 18 до 64 лет - и детей - до 18 лет. У ряда страховщиков, например у СК «Благосостояние» и «МетЛайф», есть детские программы, включающие онкологию.

Обычно увеличиваются с возрастом. Однако есть и программы, в которых при входе в определенном возрасте премия остается неизменной на всем протяжении ее действия. Кстати, это еще один довод в пользу страхования на длительный срок (обычно договоры на СКЗ заключаются на семь, десять лет или пожизненно).

Страховаться от КЗ или отдельно онкологии на год смысла нет. «Естественно, когда мы говорим о будущем, мы подразумеваем не один год, а гораздо более долгосрочный период. Если годовой полис гарантированно продлевается, неважно, какой полис вы выберете - годовой или долгосрочный, - говорит генеральный директор СК «Благосостояние» Дмитрий Максимов. - Если же полис только годовой и на следующий год предполагаются повторные обследования или существенные изменения условий страхования, то нужно понимать, что такая программа решением проблемы являться не может».

По большинству договоров СКЗ есть выжидательный период (90-180 дней), в течение которого при диагностировании рака или другого КЗ выплата страховой суммы не происходит. Таким образом компания страхуется сама, снижая риски того, что человек заключает договор страхования, уже зная или подозревая о диагнозе. Злокачественные новообразования, обнаруженные до приобретения страхового полиса, а также наличие у застрахованного ВИЧ-инфекции - исключения из страхового покрытия по таким программам.

Олег Меркулов из «ВТБ Страхования» поясняет, что период ожидания необходим, поскольку проводить обследования на этапе покупки страхового полиса долго, трудозатратно и малоэффективно (осмотр может не диагностировать заболевание). «В случае если человек заболевает в выжидательный период, страховая сумма ему не выплачивается, но начинает работать система ассистанса: мы оказываем всяческую юридическую и консультационную поддержку по маршрутизации пациента для обеспечения лечения в рамках госгарантий», - рассказывает Меркулов.

Деньгами или натурой?

Страховая сумма по договорам СКЗ или лечения онкозаболеваний варьируется в разных компаниях и по разным видам договоров - от 500 тыс. до 300 млн рублей. Средний размер страхового покрытия, по оценкам «МетЛайф», - 700-850 тыс. рублей. При этом максимальная выплата, произведенная этой компанией по такой страховке, - 7,5 млн рублей, а по корпоративной программе - 9 млн рублей.

Есть два кардинально различающихся подхода к выплате страхового возмещения: деньгами или оплатой медицинских счетов и дополнительным сервисом. Часть компаний (например, «Согласие-Вита», «PPF Страхование жизни») при наступлении страхового случая (диагностировании критического заболевания и/или злокачественной опухоли) практикуют стандартную разовую нецелевую выплату. Как правило, 500 тыс. или 1 млн рублей, в зависимости от договора.

Эти средства человек расходует по своему усмотрению: может направить на лечение, оплатить реабилитацию в России или за рубежом, приобрести импортные лекарства, оплатить любые текущие расходы. В «Согласии» при позднем обнаружении заболевания выплаты могут производиться дважды: сначала по факту диагностирования заболевания, а потом по факту ухода из жизни.

Другие страховщики выбрали вариант оплаты необходимой медицинской помощи в рамках предусмотренной договором страховой суммы и, в ряде случаев, сервисного сопровождения застрахованного. Как правило, по этому пути идут СК, входящие в крупный холдинг с развитой системой медобслуживания (например, «Благосостояние», входящее в систему РЖД) или имеющие партнерские отношения с сервисными медицинскими компаниями (такими как Best Doctors, Europ Assicstance, Chez Medical Tours).

В «ВТБ Страховании» в случае выявления болезни полис дает возможность перепроверить диагноз в хорошей клинике у ведущих специалистов-онкологов, разработать план лечения, выбрать профильную клинику в соответствии с установленным заболеванием. Застрахованный находится под наблюдением врачей в течение трех лет - несмотря на то, что срок действия полиса с учетом периода ожидания составляет 18 месяцев. В «Ингосстрах-Жизни» предусмотрено полноценное лечение онкобольных в течение года после окончания срока договора, если начало лечения или наступление страхового случая пришлось на окончание этого срока.

Большинство компаний оплачивают не только проверку диагноза и само лечение, но и регулярные осмотры онколога, анализы и повторную диагностику, которые необходимы при критических заболеваниях.

Может включать оплату проезда застрахованного до места лечения и проживания одного сопровождающего лица в гостинице, а также оплату высокотехнологичных лекарств при химиотерапии и препаратов на основе крови.

Включены ли все эти опции в договор, необходимо выяснять заранее. Также стоит обратить внимание на то, как компания трактует термины «онкологическое заболевание» и «предраковое состояние», включено ли в страховые случаи обнаружение у человека доброкачественной опухоли.

Генеральный директор СК «Благосостояние» Дмитрий Максимов полагает, что если человек неплохо ориентируется в медицинских услугах в России и за рубежом, он может выбрать денежное возмещение. «Но большинство, и я в том числе, предпочитают полисы, которые предполагают услугу организации и оплаты медицинской помощи», - подчеркивает эксперт.

Основной целевой аудиторией различных продуктов, включающих онкострахование, являются люди среднего возраста (35-45 лет), поскольку именно им при обнаружении злокачественных опухолей нужно срочное лечение. И именно им при диагностировании на 1-2-й стадии можно помочь вернуться к полноценной жизни. По статистике «МетЛайф», самым частым страховым случаем при СКЗ является диагностика онкологии на ранних стадиях при наличии благоприятного клинического прогноза. Именно в таких случаях страховые выплаты будут являться серьезной финансовой поддержкой при лечении онкологии у застрахованного.

Последние материалы сайта

Платежи ИП

Лучшие партнерские программы

Любому бизнесу нужен рост и расширение. Например, если вы владеете заводом, вы модернизируете производство и устанавливаете больше станков. А что если вы владеете интернет-магазином? Тогда основной задачей будет увеличить число продаж и найти постоянных п

Платежи ИП

Picodi: Все скидки в одном месте!

Дата: 14 Фев 2018 Обновление : в сентябре 2018 года МТС запустил новый сезон викторины «Блиц». Подробнее об этом - . 13 февраля 2018 года мобильный оператор МТС запустил новую игру-викторину – «Блиц ». Только вчера я писал о запуске , а вот уже и МТС

Налоги ИП

Личный кабинет абонента «At home

После подключения к нашей сети Вам необходимо оплатить услуги в течение трех дней после подключения. Если Вы подключаетесь по акции, Вы можете пополнить баланс Вашего лицевого счета наличным способом, передав денежные средства мастеру. Мастер выдаст Вам д

Закрытие ИП

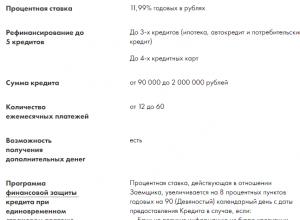

Подача заявки на реструктуризацию

В поисках вариантов для рефинансирования кредитов заемщики стараются найти предложение с наиболее выгодными процентными ставками. В 2017 году в этой области безусловным лидером стал банк Райффайзен. Он предлагает клиентам перевести к себе имеющиеся у них

Учет и отчетность

Самые лучшие и надежные форекс брокеры в россии и мире

Первые шаги в фондовых торгах обычно осуществляются с помощью и под непосредственным контролем профессиональных брокеров. Удачно подобранный брокер поможет вам создать ваш первый капитал в фондовых торгах и создать фундамент для более прибыльной торговли

Регистрация

Самые жирные биткоин краны Автоматические краны биткоинов

Январь 2nd, 2019 uspeshnoe-deloМоментальные биткоин краны отличаются от тем, что заработанные сатоши сразу поступают на Ваш микрокошелек. Количество таких сайтов в разы превышает те, с которых выплаты производятся лишь по определенным дням недели. Оно, н