Какие операции не облагаются НДС? Раздельный учет по НДС. Примеры Операции освобождаемые от налогообложения ндс кратко

"Аудиторские ведомости", 2007, N 4

В статье разъясняется порядок применения льгот по НДС. Рассматриваются особенности ведения бухгалтерского учета в случае осуществления налогоплательщиком операций, подлежащих и не подлежащих обложению этим налогом. Приводятся конкретные примеры.

В производственной деятельности организаций наряду с осуществлением облагаемых НДС операций возникает возможность либо необходимость осуществления не облагаемых этим налогом операций.

Список операций, не подлежащих обложению НДС, определяется гл. 21 НК РФ на основании положений ст. 56 НК РФ, которая указывает, что льготы по федеральным налогам и сборам устанавливаются и отменяются НК РФ. В соответствии со ст. 13 НК РФ НДС является федеральным налогом. Статья 56 также предоставляет право налогоплательщику отказаться от использования льготы либо приостановить ее использование на один или несколько налоговых периодов, если иное не предусмотрено НК РФ.

Освобождение от налогообложения

Полный перечень операций, освобождаемых от налогообложения, приведен в ст. 149 НК РФ (с изм. от 22.07.2005 N 119-ФЗ). В соответствии с п. 3 ст. 149 НК РФ с 1 января 2006 г. от налогообложения освобождены операции по:

- проведению лотерей, проводимых по решению уполномоченного органа исполнительной власти, включая оказание услуг по реализации лотерейных билетов (пп. 8.1);

- реализации лома и отходов черных и цветных металлов (пп. 24);

- передаче в рекламных целях товаров (работ, услуг), расходы на приобретение (создание) единицы которых не превышают 100 руб. (пп. 25).

Операции, перечисленные в ст. 149 НК РФ, не подлежат налогообложению (освобождаются от налогообложения) при наличии у налогоплательщиков, проводящих эти операции, соответствующих лицензий на осуществление деятельности, лицензируемой в соответствии с законодательством Российской Федерации (п. 6 ст. 149). Порядок лицензирования отдельных видов деятельности на территории Российской Федерации в настоящее время определяется Федеральным законом от 08.08.2001 N 128-ФЗ "О лицензировании отдельных видов деятельности". Освобождение от налогообложения не распространяется на посреднические услуги, которые оказываются на основании договоров поручения, комиссии или агентских договоров (п. 7 ст. 149 НК РФ). Это означает, что комиссионер, поверенный или агент не имеют права на льготу по своей выручке, кроме случаев, предусмотренных в п. 2 ст. 165 НК РФ.

Вправе не уплачивать НДС со своего вознаграждения предприятия и организации, осуществляющие посреднические операции, перечисленные в п. 2 ст. 156 НК РФ:

- предоставление арендодателем в аренду на территории Российской Федерации помещений иностранным гражданам или организациям, аккредитованным в Российской Федерации (п. 1 ст. 149 НК РФ);

- реализация медицинских товаров отечественного и зарубежного производства по перечню, утверждаемому Правительством Российской Федерации (пп. 1 п. 2 ст. 149);

- реализация ритуальных услуг, работ (услуг) по изготовлению надгробных памятников и оформлению могил, а также реализация похоронных принадлежностей по перечню, утверждаемому Правительством Российской Федерации (пп. 8 п. 2 ст. 149);

- операции по реализации на территории Российской Федерации изделий народных художественных промыслов признанного художественного достоинства (за исключением подакцизных товаров), образцы которых зарегистрированы в порядке, установленном Правительством Российской Федерации (пп. 6 п. 3 ст. 149).

Операции, освобождаемые от НДС, перечислены в трех разных пунктах. В случаях, указанных в п. п. 1 и 2 ст. 149 НК РФ, освобождение предоставляется в обязательном порядке, т.е. отказаться от льготы по НДС нельзя. Порядок отказа налогоплательщика от льгот по НДС, предусмотренных п. 3 ст. 149, налоговые органы разъяснили в Письме ФНС России от 08.08.2006 N ШТ-6-03/784@ "О направлении информации". Как указано в п. 5 ст. 149, отказ от применения льгот возможен лишь в отношении всех операций, предусмотренных п. 3 ст. 149. Некоторые подпункты п. 3 ст. 149 освобождают от налогообложения сразу несколько хозяйственных операций (например, согласно пп. 22 п. 3 ст. 149 не облагается НДС реализация жилых домов, жилых помещений и долей в них).

Исходя из изложенного:

- если налогоплательщик, осуществляющий несколько операций, которые предусмотрены каким-либо подпунктом п. 3 ст. 149 НК РФ, решает не применять льготы по какой-либо одной операции из этого подпункта, то он должен отказаться от льгот и по остальным операциям, перечисленным в этом подпункте;

- если налогоплательщик не применяет льготы по нескольким операциям, установленным несколькими подпунктами п. 3 ст. 149, он должен также отказаться от льготы по остальным операциям, предусмотренным указанными подпунктами;

- если налогоплательщик отказывается от применения льготы в отношении операций, установленных одним из подпунктов п. 3 ст. 149, он не лишается права на применение освобождения от обложения НДС по остальным операциям, предусмотренным другими подпунктами п. 3 ст. 149.

Налогоплательщик вправе отказаться от освобождения операции от налогообложения, представив соответствующее заявление в налоговый орган по месту своей регистрации в качестве налогоплательщика в срок не позднее 1-го числа налогового периода, с которого он намерен отказаться от освобождения или приостановить его использование. Такое заявление налогоплательщик может подать как лично, так и отправить по почте. Во втором случае днем представления заявления считается дата почтового отправления. Заявление составляется в произвольной форме с указанием наименования операций, по которым организация отказывается от использования льготы, срока, начиная с которого планируется отказ от льгот, и периода, на который организация отказывается от использования льготы. Минимальный срок отказа от льгот - один год (налоговый период).

В учетной политике организации для целей налогообложения следует привести перечень операций, по которым организация отказалась от льгот. Например , если 29 сентября 2006 г. организация представила в свою налоговую инспекцию заявление с намерением приостановить на год действие освобождения по операциям, указанным в пп. 6 п. 3 ст. 149 НК РФ "Реализация изделий народных художественных промыслов признанного художественного достоинства (за исключением подакцизных товаров), образцы которых зарегистрированы в порядке, установленном Правительством Российской Федерации", то налоговым периодом для нее является квартал. Таким образом, организация имеет право приостановить действие освобождения по операциям, предусмотренным пп. 6 п. 3 ст. 149, на период с 1 октября 2006 г. по 1 октября 2007 г.

Не допускается, чтобы подобные операции освобождались или не освобождались от налогообложения в зависимости от того, кто является покупателем (приобретателем) соответствующих товаров (работ, услуг) на основании п. 5 ст. 149 НК РФ. Согласно п. 5 ст. 168 НК РФ применение льгот не освобождает от обязанностей выставлять покупателям счета-фактуры, в которых делается соответствующая надпись или ставится штамп "Без налога (НДС)".

Следует обратить пристальное внимание на то, что, если организации, пользующиеся льготой, например, по просьбе покупателя, выставляют счет-фактуру с выделенной в нем суммой НДС, они обязаны уплатить эту сумму налога в бюджет в соответствии с п. 5 ст. 173 НК РФ, но при этом воспользоваться вычетом не смогут. Основным условием для предъявления сумм "входного" НДС к вычету является использование приобретенных товаров (работ, услуг) для осуществления деятельности, облагаемой НДС. В данном случае налогоплательщик самостоятельно возлагает на себя обязанность по уплате НДС, о чем он также должен уведомить налоговый орган, представив ему в установленный срок декларацию.

Установленный НК РФ перечень операций, не подлежащих обложению НДС, может изменяться, причем возможны как отмена некоторых из них, так и расширение указанного перечня. В такой ситуации на основании п. 8 ст. 149 НК РФ применяется порядок определения налоговой базы (или освобождения от налогообложения), который действовал на дату отгрузки товаров (работ, услуг), вне зависимости от даты оплаты товаров (работ, услуг).

Раздельный учет

Налогоплательщик, осуществляющий операции, подлежащие и не подлежащие обложению (освобождаемые от налогообложения) НДС, обязаны вести раздельный учет и таких операций, и сумм налога по приобретенным товарам (работам, услугам), в том числе основным средствам и нематериальным активам, используемым для осуществления данных операций, согласно требованиям п. 4 ст. 149 и п. 4 ст. 170 НК РФ.

Суммы налога, предъявленные продавцами товаров (работ, услуг), имущественных прав налогоплательщикам, ведущим как облагаемые налогом, так и освобождаемые от налогообложения операции:

- учитываются в стоимости таких товаров (работ, услуг), имущественных прав в соответствии с п. 2 ст. 170 НК РФ - по товарам (работам, услугам), в том числе основным средствам и нематериальным активам, используемым для ведения операций, не облагаемых НДС;

- принимаются к вычету в соответствии со ст. 172 НК РФ - по товарам (работам, услугам), в том числе основным средствам и нематериальным активам, имущественным правам, используемым для ведения операций, облагаемых НДС;

- принимаются к вычету либо учитываются в их стоимости в той пропорции, в которой они используются для производства и (или) реализации товаров (работ, услуг), имущественных прав, операции по реализации которых подлежат налогообложению (освобождаются от налогообложения), - по товарам (работам, услугам), в том числе основным средствам и нематериальным активам, имущественным правам, в порядке, установленном принятой налогоплательщиком учетной политикой для целей налогообложения; указанная пропорция определяется исходя из стоимости отгруженных товаров (работ, услуг), имущественных прав, операции по реализации которых подлежат налогообложению (освобождены от налогообложения), в общей стоимости товаров (работ, услуг), отгруженных за налоговый период.

Такой порядок учета "входного" НДС распространяется в том числе и на приобретаемые объекты основных средств и нематериальных активов, которые предназначены к использованию в деятельности как облагаемой НДС, так и освобожденной от этого налога.

Условное разделение "входного" НДС относится только к тем расходам и к тем основным средствам (нематериальным активам), которые напрямую не связаны с осуществлением конкретных операций, которые нельзя каким-либо методом учесть в составе затрат по определенным видам деятельности. Если отдельные расходы данной группы по каким-либо критериям можно отнести в состав затрат по определенному обороту, то "входной" НДС по таким расходам условному делению не подлежит. Пропорция составляется только в том отчетном (налоговом) периоде, когда есть операции, освобожденные и не освобожденные от НДС. При отсутствии у налогоплательщика раздельного учета сумма налога по приобретенным товарам (работам, услугам), в том числе основным средствам и нематериальным активам, имущественным правам, вычету не подлежит и в расходы, принимаемые к вычету при исчислении налога на прибыль организаций, не включается (абз. 8 п. 4 ст. 170 НК РФ). Положения этого абзаца распространяются только на НДС, относящийся к общехозяйственным, общепроизводственным расходам и приобретаемым основным средствам, нематериальным активам, имущественным правам, использование которых нельзя отнести непосредственно к осуществлению облагаемого или необлагаемого вида реализации. Таким образом, в отсутствие раздельного учета "входной" НДС по указанным затратам нужно списать на расходы в бухгалтерском учете без уменьшения на эту сумму налогооблагаемой прибыли.

В силу абз. 9 п. 4 ст. 170 НК РФ налогоплательщик имеет право не применять положения указанного пункта к тем налоговым периодам, в которых доля совокупных расходов на производство товаров (работ, услуг), имущественных прав, операции по реализации которых не подлежат обложению НДС, не превышает 5% общей величины совокупных расходов на производство. При этом все суммы НДС, предъявленные таким налогоплательщикам продавцами используемых в производстве товаров (работ, услуг), имущественных прав в указанном налоговом периоде, подлежат вычету в соответствии с порядком, предусмотренным ст. 172 НК РФ.

Если на необходимость наличия утвержденной методики раздельного учета до 1 января 2006 г. указывалось лишь в письмах Минфина России и ФНС России, то Законом от 22.07.2005 N 119-ФЗ это требование закреплено законодательно (абз. 4 п. 4 ст. 170 НК РФ). Поэтому необходимо утвердить организационно-распорядительный документ, оформляемый ежегодно, в котором должна быть определена методика по раздельному учету затрат по облагаемым и не облагаемым НДС операциям, и являющийся неотъемлемым приложением к учетной политике организации для целей налогового учета.

В расчете пропорции участвует не только стоимость товаров (работ, услуг), производство и реализация которых являются целью создания данной организации, но также стоимость реализованных основных средств, ценных бумаг и прочего имущества, арендных услуг и др. (Письмо Минфина России от 10.03.2005 N 03-06-01-04/133).

С 1 января 2006 г. согласно внесенным Законом N 119-ФЗ изменениям налогоплательщик применяет налоговые вычеты по мере принятия на учет товаров (работ, услуг) при наличии счета-фактуры, поэтому вопрос о том, какой НДС распределять - предъявленный или только оплаченный - не возникает. По окончании месяца распределяется весь налог, предъявленный поставщиками и учтенный на счете 19 "Налог на добавленную стоимость по приобретенным ценностям", относящийся к общехозяйственным расходам и основным средствам и материалам, нематериальным активам, которые предназначены к использованию в деятельности как облагаемой НДС, так и освобожденной от этого налога.

Для ведения раздельного учета целесообразно открыть в рабочем плане счетов, например, следующие субсчета.

По счету 90 "Продажи":

- "Продажа товаров (работ, услуг), облагаемых НДС";

- "Продажа товаров (работ, услуг), не облагаемых НДС".

По счетам 20 "Основное производство", 25 "Общепроизводственные расходы"; 26 "Общехозяйственные расходы":

- "Расходы по производству облагаемой НДС продукции";

- "Расходы по производству не облагаемой НДС продукции";

- "Расходы по производству облагаемой и не облагаемой НДС продукции".

По счету 10 "Материалы":

- "Материалы, используемые для производства и реализации облагаемой НДС продукции";

- "Материалы, используемые для производства и реализации не облагаемой НДС продукции";

- "Материалы, используемые для производства и реализации облагаемой и не облагаемой НДС продукции".

По счету 19:

- "НДС по приобретенным ценностям, используемым для производства и реализации облагаемых налогом товаров (работ, услуг)";

- "НДС по приобретенным ценностям, используемым для производства и реализации не облагаемых налогом товаров (работ, услуг)";

- "НДС по приобретенным ценностям, используемым для производства и реализации облагаемых и не облагаемых налогом товаров (работ, услуг)".

По счету 41 "Товары":

- "Товары, облагаемые НДС";

- "Товары, не облагаемые НДС".

- При приобретении товаров (работ, услуг), предназначенных для осуществления операций, не облагаемых НДС, суммы "входного" НДС отражаются на субсчете "НДС по приобретенным ценностям, используемым для производства и реализации не облагаемых налогом товаров (работ, услуг) счета 19 на основании предъявленных поставщиками первичных документов (счетов-фактур, счетов на оплату, накладных, чеков и др.), а потом включаются в стоимость приобретенных товаров (работ, услуг) записью:

Дебет 01, 04, 10, 20, 26, 91, Кредит 19.

- При приобретении товаров (работ, услуг), предназначенных для осуществления операций, облагаемых НДС, суммы "входного" НДС отражаются по дебету субсчета "НДС по приобретенным ценностям, используемым для производства и реализации облагаемых налогом товаров (работ, услуг)" счета 19. Списание этих сумм со счета 19 в дебет счета 68 "Расчеты по налогам и сборам" осуществляется по мере выполнения всех условий для правомерного вычета, установленных гл. 21 НК РФ.

- При приобретении товаров (работ, услуг), предназначенных для осуществления как облагаемых НДС, так и освобожденных от налогообложения, суммы "входного" НДС отражаются в учете по дебету субсчета "НДС по приобретенным ценностям, используемым для производства и реализации облагаемых и не облагаемых налогом товаров (работ, услуг)" счета 19. По окончании налогового периода дебетовый остаток по указанному субсчету распределяется в пропорции между операциями, облагаемыми и не облагаемыми НДС.

Сумма НДС, подлежащая включению в стоимость приобретенных товаров (работ, услуг), подлежит списанию со счета 19 на те счета, на которые была отнесена стоимость приобретенных товаров (работ, услуг).

Пример 1 . В ноябре 2006 г. организация оплатила поставщику приобретенные строительные материалы векселем на сумму 777 000 руб. Кроме того, отражена выручка от выполненных субподрядных работ в сумме 11 344 608,39 руб., в том числе НДС 1 730 533,48 руб. Сумма расходов, связанных с производством и реализацией, составила 9 612 997,19 руб., в том числе НДС - 1 466 389,40 руб., общехозяйственные расходы - 501 930,50 руб., включая НДС 76 565,67 руб.

Передача поставщику банковского векселя в счет оплаты признается реализацией векселя (Письма Минфина России от 06.06.2005 N 03-04-11/126 и МНС России от 15.06.2004 N 03-2-06/1/1372/22). На основании Письма ФНС России от 19.08.2005 N 03-4-03/1451/28 операция по предъявлению векселя к оплате банку-векселедателю и его погашение с учетом положений п. 1 ст. 39 НК РФ реализацией не является, а представляет собой возврат заемщиком (банком-векселедателем) суммы займа заимодавцу. Соответственно сумма, полученная от эмитента в погашение векселя, в выручку не включается. Для деления "входного" налога нужно учитывать только сумму процентов (или дисконта), полученную по векселю при его погашении.

Реализация векселя не облагается НДС в соответствии с пп. 12 п. 2 ст. 149 НК РФ. Пунктом 4 этой статьи предусмотрено, что в таком случае организация-налогоплательщик, осуществляющая деятельность, облагаемую и не облагаемую НДС, обязана вести раздельный учет, т.е. операции по реализации векселей учитывать отдельно. Таким образом, в том месяце (квартале), когда организация передает своему контрагенту полученный вексель в счет оплаты, она должна распределить "входной" НДС по приобретенным товарам (работам, услугам), относящийся к общехозяйственным расходам и отраженный по дебету счета 19, в той пропорции, которая определяется согласно п. 4 ст. 170 НК РФ.

В нашем примере производятся следующие расчеты.

Общая выручка составила 10 391 074,91 руб. (11 344 608,39 - 1 730 533,48 + 777 000). НК РФ не дает прямого ответа на вопрос, можно ли сумму выручки по облагаемым НДС операциям взять для расчета пропорции с учетом или без учета НДС. С точки зрения сопоставимости показателей стоимости отгруженных товаров (работ, услуг) правильнее, на наш взгляд, для распределения налога применить выручку от оказания услуг без учета НДС (Письма Минфина России от 29.10.2004 N 03-04-11/185, МНС России от 13.05.2004 N 03-1-08/1191/15@).

Доля совокупных расходов по не облагаемым НДС операциям (реализованному векселю) определяется в соответствии с абз. 9 п. 4 ст. 170 НК РФ.

Производственные расходы организации - 8 146 607,79 руб. (9 612 997,19 - 1 466 389,40);

общехозяйственные расходы - 425 364,83 руб. (501 930,50 - 76 565,67);

итого - 8 571 972,62 руб.

Совокупные расходы по векселю составили 777 000,00 руб. (покупная стоимость) плюс 31 817,29 руб. (доля от общехозяйственных расходов), итого - 808 817,29 руб.; доля общехозяйственных расходов, приходящаяся на не облагаемые НДС операции, исчислена как процент от общехозяйственных расходов (425 364,83 руб. x 7,48%).

Доля совокупных расходов по векселю составила 9,44% (808 817,29 руб. : 8 571 972,62 руб. x 100%) от общей величины совокупных расходов, т.е. превысила 5%-ный порог. Следовательно, организация обязана произвести распределение сумм НДС по общехозяйственным расходам исходя из доли не облагаемых НДС операций в общей выручке.

Доля стоимости отгруженных товаров (работ, услуг), имущественных прав, операции по реализации которых освобождены от налогообложения, в общей стоимости товаров (работ, услуг), имущественных прав, отгруженных за налоговый период, составила 7,48% (777 000 руб. : 10 391 074,91 руб. x 100%). Денежные средства в размере 7,48% суммы налога подлежат включению в расходы для обложения налогом на прибыль в составе стоимости товаров (работ, услуг) при выполнении условий, установленных гл. 25 "Налог на прибыль" НК РФ, в размере 92,52% (100% - 7,48%) суммы налога - вычету при условии принятия товаров (работ, услуг) к учету и наличия счетов-фактур.

Исходя из изложенного, поскольку НДС по расходам, связанным с производством и реализацией, полностью относится к облагаемым НДС операциям, он подлежит вычету. Сумма НДС по общехозяйственным расходам (76 565,67 руб.) подлежит распределению:

5727,11 руб. (76 565,67 руб. x 7,48%) включается в стоимость товаров, работ и услуг и подлежит отнесению на расходы;

70 838,56 руб. (76 565,67 руб. x 92,52%) или 70 838,56 руб. (76 565,67 руб. - 5727,11 руб.) подлежит вычету в общеустановленном порядке.

Место реализации товаров

В соответствии со ст. 148 НК РФ не признаются объектами обложения НДС работы (услуги), местом реализации которых не признается территория Российской Федерации. Следовательно, на основании п. 2 ст. 170 НК РФ суммы НДС по приобретенным товарам (работам, услугам), предназначенным для производства и реализации товаров (работ, услуг), местом реализации которых не признается территория Российской Федерации, не подлежат вычету, а учитываются в стоимости таких товаров (работ, услуг), в том числе основных средств и нематериальных активов, с последующим включением в расходы, учитываемые при исчислении налога на прибыль организаций при выполнении условий гл. 25 НК РФ.

Пример 2 . Российская строительная организация по договору с заказчиком производит ремонт здания на территории Республики Беларусь, цена договора составила 550 000 руб. Для выполнения работ было приобретено оборудование стоимостью 380 000 руб. (в том числе НДС - 57 966,10 руб.). Расходы по его транспортировке и монтажу составили 12 000 руб. (в том числе НДС - 1830,51 руб.).

В данном случае выполняемые строительно-монтажные работы связаны с недвижимым имуществом, находящимся на территории иностранного государства. На основании п. 1.1 ст. 148 НК РФ местом реализации данных работ территория Российской Федерации не признается. Следовательно, "входной" НДС составляет 59 796,61 руб. (57 966,10 руб. + 1830,51 руб.), он включается в стоимость оборудования.

Организация также выполнила в том же налоговом периоде строительно-монтажные работы на территории Российской Федерации на сумму 450 000 руб., в том числе НДС - 68 644,07 руб.

Общехозяйственные расходы составили 115 000 руб., в том числе НДС - 17 542,37 руб.

Очевидно, что совокупные расходы по операциям, не облагаемым НДС, превысят 5% общей величины совокупных расходов. Следовательно, сумму налога по общехозяйственным расходам строительная организация обязана распределить исходя из пропорции, рассчитанной в соответствии с абз. 4 п. 4 ст. 170 НК РФ.

Доля стоимости услуг, не облагаемых НДС, в общей стоимости оказанных услуг составляет 59,05% .

Сумма НДС по общехозяйственным расходам подлежит распределению:

10 358,77 руб. (17 542,37 руб. x 59,05%) включается в стоимость товаров, работ и услуг и подлежит отнесению на расходы;

7183,60 руб. или 7183,60 руб. (17 542,37 руб. - 10 358,77 руб.) подлежит вычету в общеустановленном порядке.

В п. 2 ст. 170 НК РФ приведены еще два случая, когда сумма "входного" НДС включается в стоимость товаров (работ, услуг). Речь идет о приобретении товаров (работ, услуг):

- лицами, не являющимися налогоплательщиками (например, перешедшими на упрощенную систему налогообложения или переведенными на систему налогообложения в виде ЕНВД) либо освобожденными от уплаты налога на основании ст. 145 НК РФ;

- предназначенных для операций, которые не признаются реализацией в соответствии с п. 2 ст. 146 НК РФ (например, для передачи в уставный фонд другой компании).

В случаях, не предусмотренных ст. 170 НК РФ, когда налог по какой-то причине нельзя принять к вычету, в состав расходов, уменьшающих налогооблагаемую прибыль, он не включается, т.е. эта сумма уплачивается поставщику за счет собственных средств организации. Например , если поставщик товара - плательщик НДС не выставил счет-фактуру или оформил его с нарушением требований, указанных в п. п. 5 и 6 ст. 169 НК РФ, организация не может принять уплаченный налог к вычету (п. 2 ст. 169 НК РФ). Учесть эту сумму в стоимости приобретенных товаров также нельзя (п. 2 ст. 170 НК РФ).

Также следует обратить внимание на то, что организация, являющаяся плательщиком НДС на основании гл. 21 НК РФ и не признающаяся плательщиком НДС в соответствии с гл. 26.3 "Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности", не имеет права применять положение, установленное последним абзацем п. 4 ст. 170 НК РФ (Письма Управления ФНС России по г. Москве от 31.05.2005 N 03-1-03/897/8@, ФНС России от 30.04.2005 N 19-11/31596). Иными словами, даже если доля расходов по не облагаемым НДС операциям не превысит 5% общей величины совокупных расходов, организация обязана вести раздельный учет осуществляемых операций с целью распределения "входного" НДС.

Раздельный учет экспортных операций

Порядок вычета "входного" НДС по экспортным операциям имеет свои особенности. К вычету налог принимается лишь после того, как налоговый орган подтвердит факт экспорта на основании собранного и представленного организацией необходимого пакета документов, а не после оплаты (до 1 января 2006 г.) или принятия к учету (после 1 января 2006 г.), как при реализации товаров на отечественном рынке. Однако в некоторых судебных решениях признавалась незаконность действий инспекторов, которые отказывали в вычете, ссылаясь на отсутствие раздельного учета операций по реализации товаров на экспорт и на внутреннем рынке (Постановление ФАС Волго-Вятского округа от 18.10.2004 N А38-1759-17/361-2004).

С 2006 г. обязанность по ведению раздельного учета для экспортеров официально закреплена в НК РФ, но точный порядок организация должна разработать сама, закрепив его в своей учетной политике. При этом можно ориентироваться на методику, изложенную в п. 4 ст. 170 НК РФ, согласно которому "входной" налог по расходам, одновременно участвующим в облагаемых и необлагаемых операциях, распределяется исходя из стоимости (выручки) отгруженных товаров. В рассматриваемом случае в качестве необлагаемых операций выступают экспортные поставки, однако можно утвердить и иные критерии для распределения, например себестоимость произведенных товаров, фактические расходы или иные показатели, выбранные налогоплательщиком с учетом особенностей его деятельности.

Аналогично методике распределения сумм "входного" НДС по общехозяйственным расходам при осуществлении облагаемых и необлагаемых операций можно распределять НДС по расходам, которые нельзя напрямую отнести к экспортным или внутренним операциям. Только в данном случае доля "входного" налога по общехозяйственным расходам, относящаяся к облагаемым операциям, принимается к вычету в общеустановленном порядке, а доля, относящаяся к экспортным сделкам, подлежит вычету в том налоговом периоде, когда будет получено подтверждение экспорта.

Восстановление НДС

Суммы налога, принятые к вычету по товарам (работам, услугам), в том числе и по основным средствам, в случае их дальнейшего использования для осуществления операций, не облагаемых НДС, подлежат восстановлению. По основным средствам НДС восстанавливается в размере суммы пропорциональной их остаточной (балансовой) стоимости без учета переоценки.

Восстановление сумм налога производится в том налоговом периоде, в котором товары (работы, услуги), в том числе основные средства и нематериальные активы, начинают использоваться для осуществления операций, освобождаемых от обложения НДС. При этом суммы налога, подлежащие восстановлению, в стоимость указанных товаров (работ, услуг) не включаются. Они учитываются в составе прочих расходов в соответствии со ст. 264 НК РФ.

При переходе налогоплательщика на специальные налоговые режимы в соответствии с гл. 26.2 и 26.3 НК РФ суммы налога, принятые к вычету налогоплательщиком по товарам (работам, услугам), в том числе основным средствам и нематериальным активам, и имущественным правам, подлежат восстановлению в налоговом периоде, предшествующем переходу на указанные режимы. В бухгалтерском учете эта сумма отражается в составе внереализационных расходов, т.е. по дебету счета 91 "Прочие доходы и расходы".

Специальный порядок по восстановлению сумм НДС по объектам недвижимости (основным средствам), ранее правомерно принятых к вычету, в случае их дальнейшего использования для операций, не облагаемых НДС, установлен в п. 6 ст. 171 НК РФ

Суммы налога, предъявленные налогоплательщику при проведении подрядчиками капитального строительства объектов недвижимости (основных средств), при приобретении недвижимого имущества (за исключением воздушных, морских судов и судов внутреннего плавания, а также космических объектов), исчисленные налогоплательщиком при выполнении строительно-монтажных работ для собственного потребления, принятые к вычету в порядке, предусмотренном гл. 21 НК РФ, подлежат восстановлению в случае, если указанные объекты недвижимости (основные средства) в дальнейшем используются для осуществления операций, указанных в п. 2 ст. 170 НК РФ, за исключением основных средств, которые полностью самортизированы или с момента ввода которых в эксплуатацию у данного налогоплательщика прошло не менее 15 лет. При этом налогоплательщик обязан по окончании каждого календарного года в течение десяти лет начиная с года начала начисления амортизации в налоговой декларации, представляемой в налоговые органы по месту своего учета за последний налоговый период каждого календарного года из десяти, отражать восстановленную сумму налога.

Согласно разъяснениям, данным в Письме Минфина России от 13.04.2006 N 03-04-11/65, указанная норма применяется в отношении объектов недвижимости, по которым начисление амортизации в соответствии с абз. 2 п. 2 ст. 259 НК РФ производится начиная с 1 января 2006 г.

Иногда товары, работы или услуги изначально приобретаются для использования в операциях, облагаемых по ставкам 10 или 18%. Налогоплательщик "входной" НДС по таким товарам, работам, услугам предъявляет к вычету. Но через некоторое время эти же товары, работы или услуги могут использоваться в операциях, например, облагаемых по ставке 0%, либо организация одновременно занимается как розничной, так и оптовой торговлей (по розничной торговле она переведена на ЕНВД, и часть товара, по которому НДС принят к вычету, продана в розницу). Очевидно, что в этом случае "входной" НДС, ранее принятый к вычету, следует восстановить и уплатить в бюджет по той части товара, которая реализована на экспорт или продана в розницу.

Л.З.Галиакберова

Аудиторская компания

Время на чтение: 7 мин

При осуществлении торговой или финансовой деятельности в зависимости от вида проводимых сделок в налоговом кодексе (НК) РФ предусмотрено освобождение от выплаты НДС.

Дорогие читатели! Каждый случай индивидуален, поэтому уточняйте информацию у наших юристов. Звонки бесплатны.

В частности это касается деятельности в сферах:

- продажа изделий, которые выпущены общественными объединениями инвалидов;

- сбыт медицинских товаров и услуг;

- предоставления услуг в областях науки и образования;

- выдача кредитов.

Посреднические услуги

По закону, посредники, которые занимаются сбытом льготных товаров и услуг, обязаны выплачивать НДС от прибыли в предусмотренном кодексом порядке. Однако есть виды деятельности, при осуществлении которых НДС не выплачивается как производителем, так и посредником. Они прописаны в пункте 2 статьи 156 НК РФ:

- сдача граждан других стран, а также различным учреждениям, аккредитованным в РФ;

- продажа изделий медицинского предназначения по списку, официально утвержденному Правительством РФ;

- предоставление ритуальных услуг, деятельность по изготовлению надгробных сооружений и отделки захоронений, включая продажу похоронных аксессуаров. Последние обязательно должны входить в список, одобренный Правительством РФ, в противном случае НДС выплачивается в обычном порядке;

- сбыт изделий народного художественного промысла (за исключением подакцизных товаров), которые утверждены в специальном перечне, установленном Правительством РФ.

Общественные организации инвалидов

При этом стоит учитывать, что такая деятельность освобождается от данного налога только в том случае, если выполняется на некоммерческой основе в сферах основного и дополнительного образования.

При этом учреждению или предпринимателю обязательно иметь соответствующую лицензию.

Не предусмотрены налоговые выплаты при работе с несовершеннолетними учениками в кружках, секциях, студиях и детских дошкольных учреждениях (подпункт 4 пункт 2 статья 149 НК РФ).

Деталь. Льгота предусмотрена исключительно для некоммерческих образовательных учреждений. Услуги в области образования, выполняемые коммерческими предприятиями и индивидуальными предпринимателями, требуют взимания налога. Отказаться от льготы нельзя.

Предоставление займа

Льгота предусмотрена подпунктом 15 пунктом 3 статьи 149 НК РФ. Если организация выдает клиентам заем в денежном виде, она праве воспользоваться льготой. В этом случае, НДС не взимается ни с суммы займа, ни , предусмотренных по контракту займа.

От льготы можно отказаться.

Когда организация предлагает заем в натуральном виде, то ей нужно выплатить НДС в установленном порядке. Причина этого заключается в том, что по закону не денежные займы считаются продажей (статья 39 НК РФ).

Помимо этого, в случае возврата данного займа бывший заемщик также обязан выплатить НДС. Следовательно, организациям, предлагающим и берущим товарные займы, воспользоваться этой льготой нельзя.

Время на чтение: 8 мин

Под услугами принято понимать виды деятельности, при выполнении которых не создается какой-либо новый продукт, а качественно изменяется уже имеющийся. Именно за это заказчик услуги и платит исполнителю.

Дорогие читатели! Каждый случай индивидуален, поэтому уточняйте информацию у наших юристов. Звонки бесплатны.

Платить ли НДС с суммы, заработанной за оказание услуг?

Согласно ст. 21 НК РФ на территории нашей страны НДС исчисляется со всех торговых операций, в том числе и с . То есть в общем смысле все услуги облагаются НДС.

Оказание услуг иностранным фирмам и наоборот

В то же время согласно разъяснению Минфина РВ (Письмо от 02.09.2011 No 03-07-08/272), когда производитель и получатель услуг находятся в разных государствах, следует руководствоваться ст. 148 НК РФ, где указано, что признается территория Российской Федерации, если получатель услуги осуществляет свою деятельность на территории этой страны.

Документом, который подтвердит место оказания услуг, может быть договор, заключенный с российским или иностранными контрагентом, либо документ, подтверждающий сам факт оказания услуги.

Ставка НДС для услуг

По умолчанию ставка НДС для услуг, как и для всех других товаров- . Однако существует ряд услуг, которые НДС вообще не облагаются.

Их перечень приведен в ст. 146 НК РФ:

- , оказываемые специализированными учреждениями и врачами частной практики, кроме косметологии, ветеринарии и санитарно-эпидемиологических услуг;

- услуги по уходу за инвалидами, престарелыми, больными (необходимость ухода должна быть подтверждена заключениями соответствующих органов);

- услуги по содержанию детей в муниципальных дошкольных , а также по проведению занятий в кружках, секциях, студиях с несовершеннолетними детьми;

- услуги, предоставляемые архивными учреждениями;

- услуги по перевозке пассажиров любым городским и пригородным общественным транспортом (за исключением такси и маршрутного такси), если перевозки осуществляются по единым тарифам и с предоставлением льгот;

- ритуальные услуги;

- услуги по предоставлению в пользование жилых помещений любых форм собственности;

- услуги, относящиеся к депозитарным, которые оказываются депозитарием средств МВФ, Международного банка реконструкции и развития, Международной ассоциацией развития в рамках статей Соглашений этих организаций;

- услуги по ремонту и техобслуживанию товаров и бытовых приборов, в период гарантиийного срока эксплуатации;

- услуги некоммерческих организаций, лицензированные в сфере образования, воспитательного процесса;

- услуги по социальному обслуживанию несовершеннолетних, пожилых и лиц в трудной жизненной ситуации; услуги по выявлению таких граждан; услуги по подбору и подготовке опекунов таких граждан;

- услуги населению по проведению физкультурно-оздоровительных мероприятий:

- услуги по профессиональной подготовке и переподготовке, оказываемые по направлению службы занятости;

- услуги, оказываемые уполномоченными органами, за которые взимается ;

- услуги некоммерческих организаций культуры и искусства, в том числе организациями кинематографии;

- услуги аптечных организаций по изготовлению лекарств, изготовлению или ремонту оптики, слуховых аппаратов,протезно-ортопедических изделий, оказание протезно-ортопедической помощи;

- услуги по и пенсионному обеспечению;

- услуги адвокатской палаты, бюро, коллегии своим членам в связи с осуществлением ими профессиональной деятельности;

- услуги санаторно-курортных, оздоровительных организаций;

- услуги по тушению лесных пожаров;

- услуги по предоставлению эфирного времени или печатных площадей, оказанные на безвозмездной основе в соответствии с законодательством РФ о выборах и референдумах;

- услуги, относящиеся к жилищно-коммунальной сфере;

- услуги по производству и распространению социальной рекламы, оказанные на безвозмездной основе.

В то же время ст. 164 НК РФ указывает, что ставка НДС 10% применяется к такой услуге, как внутренние воздушные перевозки пассажиров и багажа.

Услуги, вызывающие вопросы по исчислению НДС

- Как и указано выше, не платят НДС со своих услуг адвокаты и адвокатские палаты при осуществлении своей профессиональной деятельности. Но данная льгота распространяется только эту деятельность! Ведь существуют и частные юридические консультации, которые тоже зарабатывают путем оказания консультационных услуг. Такая деятельность будет облагаться НДС по полной ставке, то есть 18 %.

- продажа программного обеспечения. На первый взгляд это тоже предоставление услуги, однако ст. 149 НК РФ разрешает льготное налогообложение путем передачи исключительных прав согласно договору на отчуждение таких прав или лицензионному договору. В таком случае услуги по программному обеспечению не облагаются НДС.

- налогообложение услуг , открытых по всей стране. С одной стороны, организация, которая оказывает услуги, должна платить НДС. А поскольку МФЦ-это организация, она подлежит постановке на учет в налоговом органе согласно ст. 83,84 НК РФ в качестве налогового агента. Но в то же время согласно ст. 145 НК РФ бюджетная организация имеет право на освобождение от уплаты НДС при условии, что за три предшествующих календарных месяца (не квартала!) сумма выручки от реализации ее услуг не превысила одного миллиона рублей. Тогда она вправе предоставить в налоговые органы соответствующие документы, подтверждающие этот факт, и получить освобождение от уплаты НДС сроком на 12 календарных месяцев.

- Электронные услуги-еще одна новелла в области НДС, она появилась в законодательстве с 1 января 2017 года. Согласно гл. 21 НК РФ в случае оказания иностранной организацией или предпринимателем электронных услуг, местом их реализации признается местонахождения покупателя, то есть РФ. Соответственно, все пользователи таких услуг обязаны уплачивать НДС, причем независимо от формы налогообложения. Под оказанием услуг в электронной форме подразумеваются, в том числе все услуги, оказанные через сеть «Интернет» (п.1 ст. 174.2 НК РФ). Но услуги не считаются электронными, если при заказе через сеть «Интернет» поставка товара или само оказание услуги происходит без использования этой сети, то есть «в офлайне». Также к электронным услугам не относятся:

- реализация прав на программы для ЭВМ, компьютерные игры, базы данных на материальных носителях;

- консультационные услуги по электронной почте;

- услуги по предоставлению доступа к сети «Интернет».

Как исчислить НДС при перевыставлении услуг?

Довольно часто возникает ситуация, когда одна услуга не может быть оказана без какой-то другой, сопутствующей, оказываемой фирмой-посредником.

Тогда встает вопрос об исчислении НДС при перевыставлении расходов.

Ответ на этот вопрос зависит от документального оформления данной операции: прописано ли в договоре возмещение НДС, какая из сторон учтет расходы на своих счетах и как будут оформлены .

Конечно, все зависит от конкретной ситуации, но общие рекомендации таковы:

- при перевыставлении счетов-фактур указать в качестве продавца данные самого продавца, а не посредника;

- прилагать заверенные копии первоначальных счетов-фактур, полученных посредником от продавца услуг;

- посреднику вести журналы полученных и выставленных счетов-фактур и отражать данные посреднических операциях в налоговой декларации по НДС;

- при получении запросов от налоговых органов, связанных с возможными расхождениями в суммах НДС, предоставить пояснения со ссылками на первичные документы.

Как возместить НДС?

Раз с реализации услуг выплачивается НДС, логично, что его возможно вернуть.

Для возмещения НДС организация и налоговый орган обязаны соблюсти следующую процедуру:

- организация подает декларацию с суммой НДС к возврату;

- налоговый орган проводит камеральную проверку и в случае выявления каких-либо нарушений составляет ее акт;

- налогоплательщик предоставляет свои возражения по выявленным нарушениям в письменном виде;

- налоговый орган принимает решение о привлечении/непривлечении к ответственности организации;

- если изначально или в результате проверки признано, что нарушений нет, налоговый орган принимает решение о возмещении НДС;

- налоговый орган отправляет в ОФК поручение на возврат денежных средств;

- НДС перечисляется на счет организации в течение пяти дней с момента получения поручения ОФК.

Документооборот при оказании услуг

Как правило, вначале составляется первичный документ-двусторонний договор, который и определяет порядок, форму, сроки, а иногда и стоимость оказания услуги. Каждая организация вправе разработать свою форму первичного документа, но в нем обязательно должны содержаться следующие сведения:

- наименование документа;

- дата его составления;

- наименование организаций, заключающих договор;

- наименование должностных лиц, ответственных за заключение договора;

- подробное описание услуги: сроки выполнения, единицы измерения и т.д.;

- подписи указанных лиц, реквизиты обеих организаций, печати.

Кроме того, услуга может быть оказана на основании заявки от заказчика, по которой, как правило, тоже оформляется договор.

Подтверждает факт оказания услуги акт сдачи-приемки услуг или . В этих документах обязательно должна быть выделена сумма НДС.

Итак, исчисление НДС услуг-достаточно сложный процесс, требующий тщательного подхода и неукоснительного исполнения всех законодательных норм.

НДС – налог на добавленную стоимость, является обязательным для объектов всех видов предпринимательской деятельности, предоставления и оказания различных услуг и совершения определенных операций. Стоит подробнее рассмотреть, что и кто являются объектами налогообложения НДС.

Плательщики налога и объекты обложения

- Организации различных форм собственности, лица, занимающиеся частным предпринимательством.

- Лица, которые занимаются перемещением товаров или предоставлением услуг в рамках территории таможенного союза.

- При составлении договоров на доверительное управление каким-либо имуществом — лицо, которое совершает это управление.

Объектами законного налогообложения по НДС являются:

- Реализация любых видов товаров или оказание кому-то каких-либо работ или услуг на правах предпринимательства или без него.

- Процесс передачи законных прав на владение и использование имущества.

- Передача законных прав на какие-либо материальные блага, товары, продукты работ и оказание услуг, на бесплатной или бартерной основе.

- Строительство для собственного пользования и осуществление процесса монтажа.

- Процесс ввоза товара из-за рубежа на территорию России во время его регистрации в органах Российской таможни.

Стоит также рассмотреть перечень объектов, которые не являются предметами налогообложения НДС:

- Произведенные операции конвертации национальной и зарубежной валюты.

- Передаваемые основные материальные средства на основе правопреемничества в процессе осуществления реорганизационных мероприятий.

- Процесс предоставления имущества организациям, не являющимся коммерческими и не осуществляющим предпринимательскую деятельность.

- Инвестиционная форма вложений, передача земельного пая в паевое сообщество.

- Когда создается сообщество хозяйствования, то первый вступительный вклад, ценности, переданные при выходе из него, а также во время его ликвидации, не облагаются НДС.

- Дополнительно проводимые мероприятия, направленные на уменьшение напряженной ситуации на рынке труда.

- Приватизация помещений для жилья.

- Безвозмездная передача имущества, принадлежащего бюджетной или местной казне, для пользования некоммерческим предприятиям.

- Конфискация предметов имущества, процесс передачи для пользования бесхозных и когда-то утерянных предметов и вещей.

- Реализация товаров субъектами организации и проведения Олимпийских зимних игр.

- Продажа участка земли или доли в нем.

- Предоставление объектов инфраструктуры для эксплуатации государственными местными властями, а также органами местного самоуправления.

- Передача основных средств в собственность для эксплуатации государственными властями.

- Процесс приватизации имущества, когда оно выкупается у государства.

Детальнее эта информация указана в НК РФ, в том числе информация про объекты, подлежащие налогообложению по НДС, имеется в ст.149 НК РФ.

Основные объекты налогообложения

Основным и важнейшим объектом налогообложения НДС является процесс осуществления реализации и сбыта предметов, предоставления или оказания услуг на оплачиваемой основе. Эти действия в обязательном порядке осуществляются налогоплательщиками НДС исключительно на подвластной Российской Федерации территории. Обложению налогом главным образом подлежит именно выручка, которая получена в процессе продажи товаров.

НДС начисляется при определенной налоговой базе, которая является стоимостью товара, и с установленной налоговой ставкой в зависимости от отнесения товаров или реализуемых услуг к определенной категории.

Налоговая база вычисляется именно на момент получения товара или перечисления аванса, совершения полного платежа.

Интересное видео про объекты обложения НДС:

Примеры

Реализация любого товара и услуги на территории РФ. Например, у меня есть магазин, в котором я собираюсь продавать какую-либо продукцию, например, магазин косметики. У меня оформлено предпринимательство, и есть лицензия на проведение предпринимательской частной деятельности. Я зарегистрирована налогоплательщиком. В таком случае, я –плательщик НДС, осуществляющий розничную реализацию товаров. Я в обязательном порядке осуществляю уплату НДС в процентной ставке 18%. Оплачиваю я эти суммы в момент расчета за отгруженный мне товар оптовым поставщиком. Сумму НДС я включаю в стоимость каждого товара и предъявляю ее конечному потребителю, то есть покупателю.

Осуществление оказания услуг. Например, частная парикмахерская. И предоставляем мы услуги на основе платных взаимоотношений с клиентами. Так, я опять являюсь плательщиком и оплачиваю обязательный НДС, который затем включается в стоимость предоставляемых моей организацией услуг.

Когда происходит закупка товара за границей или импорт товара. Я заказываю за рубежом определенный товар, заключая договор с поставщиком. Когда мой товар находится на проверке на границе, в процессе таможенной регистрации обязательно оплачивается НДС, независимо от того, реализую ли я товар, или будет он у меня лежать годами на полках. Ввоз предметов с последующей реализацией на территорию РФ является объектом налогообложения НДС, поэтому его уплата произойдет в любом случае, иначе я не получу товар.

Примеры эти далеко не совершенны и направлены на то, чтобы приблизить к пониманию суть рассматриваемого вопроса.

Итак, базисными объектами налогообложения по НДС согласно ст. 149 являются следующие операции:

- результаты реализации разного рода товара;

- передача своего имущества в пользование другим лицом;

- проведение строительства для собственной пользы;

- перевозка товаров из-за границы.

Основной объект обложения НДС — полученная предпринимателем выручка в процессе перепродажи товара конечному потребителю. Налог оплачивается в обязательном порядке, также по нему ведется строгая отчетность.

Последние материалы сайта

Платежи ИП

Лучшие партнерские программы

Любому бизнесу нужен рост и расширение. Например, если вы владеете заводом, вы модернизируете производство и устанавливаете больше станков. А что если вы владеете интернет-магазином? Тогда основной задачей будет увеличить число продаж и найти постоянных п

Платежи ИП

Picodi: Все скидки в одном месте!

Дата: 14 Фев 2018 Обновление : в сентябре 2018 года МТС запустил новый сезон викторины «Блиц». Подробнее об этом - . 13 февраля 2018 года мобильный оператор МТС запустил новую игру-викторину – «Блиц ». Только вчера я писал о запуске , а вот уже и МТС

Налоги ИП

Личный кабинет абонента «At home

После подключения к нашей сети Вам необходимо оплатить услуги в течение трех дней после подключения. Если Вы подключаетесь по акции, Вы можете пополнить баланс Вашего лицевого счета наличным способом, передав денежные средства мастеру. Мастер выдаст Вам д

Закрытие ИП

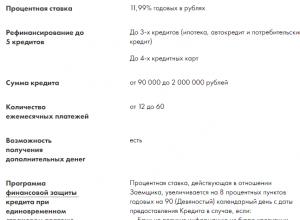

Подача заявки на реструктуризацию

В поисках вариантов для рефинансирования кредитов заемщики стараются найти предложение с наиболее выгодными процентными ставками. В 2017 году в этой области безусловным лидером стал банк Райффайзен. Он предлагает клиентам перевести к себе имеющиеся у них

Учет и отчетность

Самые лучшие и надежные форекс брокеры в россии и мире

Первые шаги в фондовых торгах обычно осуществляются с помощью и под непосредственным контролем профессиональных брокеров. Удачно подобранный брокер поможет вам создать ваш первый капитал в фондовых торгах и создать фундамент для более прибыльной торговли

Регистрация

Самые жирные биткоин краны Автоматические краны биткоинов

Январь 2nd, 2019 uspeshnoe-deloМоментальные биткоин краны отличаются от тем, что заработанные сатоши сразу поступают на Ваш микрокошелек. Количество таких сайтов в разы превышает те, с которых выплаты производятся лишь по определенным дням недели. Оно, н