Может ли банк требовать досрочного погашения кредита. Что делать, если банк выставил требование о досрочном погашении кредита, и чем это грозит? Заключительное требование банка что это

Заемщиков часто интересует вопрос, а может ли банк потребовать досрочного возврата заемных средств? И если да, то, на каких основаниях это происходит?

Исходя из требований законодательства, а именно Гражданского кодекса РФ, банк имеет право требовать от заемщика досрочного погашения кредита только в том случае, если клиент систематически нарушает условия договора. Обычно это связано с постоянными просрочками относительно погашения долга. Однако в этом случае требования банка немедленно вернуть долги – крайняя мера.

До этого момента сотрудники финансового учреждения будут всячески пытаться договориться с должником. Даже если клиент проштрафился по-крупному то, скорее всего, ему сначала будут звонить, приходить к нему домой, стараться всячески урегулировать конфликт на словах. Сотрудники банка заинтересованы в том, чтобы клиент отдал долг, и именно поэтому постараются выяснить причину невыплат. Банк требует досрочно погасить кредит только в крайних случаях.

Может ли банк обратиться в суд?

Когда исчерпан лимит времени, и все попытки договориться с заемщиком не привели ни к какому согласию, то банк может подать в суд, чтобы зафиксировать сумму кредита и принудить клиента вернуть одолженные средства. Однако если не доводить дело до суда, то у должника остаётся шанс договориться с финансовым учреждением о рассрочке платежа. Как правило, банки выигрывают суды чуть ли не в 100% случаев.

В итоге должник может остаться вообще в очень непривлекательном положении. Банк запросто может продать право на взыскание долга коллекторам, что не сулит ничего хорошего. А по решению суда имущество должника описывается и реализуется с аукциона, самого заемщика не выпускают за границу.

Кому грозит требование банка немедленно погасить долг?

Обычно это касается только злостных неплательщиков. Вряд ли банк станет требовать досрочного погашения кредита в случаях с единовременной просрочкой. На лояльное отношение можно рассчитывать в том случае, если невыплата произошла в силу стечения обстоятельств, которые мало зависят от должника. Например, если заемщик серьезно заболел или был уволен с работы. В этом случае сотрудники банка, как правило, идут навстречу и предлагают консультацию, а также помощь с реструктуризацией кредита, что должно значительно облегчить выплату долга.

Не грозит требование банка о досрочном погашении кредита всем добросовестным заемщикам. В случае же возникновения ситуации, когда банк выставляет такие требования, сам клиент имеет все основания обратиться в контролирующие органы. Но, обычно таких прецедентов не возникает, потому банк сам не заинтересован в досрочном погашении кредита, ведь тогда он теряет свою прибыль (проценты).

Специально для ХОБИЗ.RU

Банковские работники нередко пугают должников требованием полностью досрочно погасить задолженность по кредиту. Такие случаи не единичны, на форумах часто появляются вопросы о том, что делать, если банк требует срочно погасить кредит.

Правомерно ли требование полного погашения кредита?

На данный вопрос может ответить только ваш кредитный договор, так как он индивидуален для каждого банка и каждой кредитной программы. Но банковские работники в абсолютном большинстве случаев прописывают в договоре обязательства, за невыполнение которых договор с вами может быть расторгнут досрочно.

Как вы понимаете, обстоятельствами, на основании которых банк может требовать досрочного возврата кредита, являются: прекращение внесения ежемесячных платежей, регулярная просрочка по кредиту и т.д.

Гораздо реже кредитный договор с заёмщиком разрывается на основании неверно предоставленных данных, не уведомления банка о смене паспорта, места жительства и т.д.

Что делать, если вам звонят домой и требуют погашения кредита?

Сотрудники банков идут на самые разные способы давления на заёмщика с целью получения от него возврата по кредиту. Нередко недобросовестным кредиторам поступают звонки, в которых оператор требует срочного погашения кредита и заявляет о начислении дополнительных пени, если срочно не погасить кредит.

Знайте, что все контакты с банком должны проходить в письменной форме. То есть, слова оператора не имеют юридической силы и придавать им должного значения не стоит. Хотя это не освобождает вас от обязательств по выплате кредита - вы виноваты, раз не платите кредит вовремя.

Требование банка вернуть кредит полностью через суд

Если банк подал на вас заявление в суд с требованием о полном погашении всей суммы кредита, значит дело пошло и банк начал действовать. Суд будет на стороне банка, так как именно вы не исполняете взятые на себя обязательства, а не банк.

Но никто не говорит о том, что суд вас заставит сразу выплатить весь кредит. К заёмщикам суды прислушиваются и чаще всего помогают решить проблему.

Вам нужно подать встречное заявление об уменьшении размера неустойки в соответствии со ст. 333 ГК РФ. У суда есть полномочия по уменьшению размера начисляемой пени.

Собирайте все возможные справки, подтверждающие лишения вас постоянного источника дохода, потерю кормильца, появление ребёнка и т.д. Все они могут сослужить хорошую службу в процессе судебного разбирательства.

Попробуйте до решения суда обратиться в банк-заёмщик с заявлением о реструктуризации долга. Если в реструктуризации вам будет отказано, можно подать ещё один встречный иск в суд.

Заключение

По данным юристов, лишь в исключительных случаях банк передаёт заявление о неуплате кредита в суд. В большинстве своём, телефонные байки о досрочном погашении кредита не являются официальными.

В суде редко заёмщика заставляют срочно рассчитаться с банком. В большинстве случае просто сокращается размер начисленной пени за неуплату долга. Заёмщику предоставляется отсрочка платежа.

Существует ряд ситуаций, когда финансовое учреждение имеет право затребовать полное закрытие долга до окончания действия кредитного договора. Заёмщик может погасить заем по личным мотивам, а вот банкиры выставить претензию могут только на законных основаниях. Что это за требования и что делать в таких случаях, смотрим далее.

Законные решения кредитора

Опираясь на ФЗ «О потребительском кредите», учреждение вправе потребовать , если:

- Заёмщик отказался оплачивать страховой договор

Речь идет об обязательном соглашении при подписании ипотеки. Страхуется имущество на полную оценочную стоимость. При потребительском кредитовании человек подписывает договор, где сказано, что в течение определенного срока премия будет переведена на счет гаранта.

Если , то банкиры вправе предъявить претензию. Срок закрытия долга обычно составляет 30 дней с даты получения уведомления.

- Нецелевое расходование средств

Наглядно это можно показать при займе для ремонта квартиры. Были даны средства траншами, каждый расход нужно подтверждать документально: чеками, квитанциями и пр. В противном случае можно получить штраф и требование о погашении обязательств.

- Нарушение условий оплаты займа

В случае от 60 дней и более банкиры начинают писать письма о полном погашении задолженности. Для кредитов сроком до двух месяцев контрольный период неоплаты считается 10 дней.

- Невыполнение условий договора

Это еще одно условие, когда банк может потребовать досрочное погашение долга. К таким инцидентам относят сдача в аренду помещения, прописка физлиц, смена работы. И все без согласия учреждения. Выехать заграницу на кредитном авто можно только с разрешения банка.

- Смена рыночной стоимости залога

При падении стоимости квадратного метра кредиторы сильно рискуют получить необеспеченный заем. В случае продажи имущества с аукциона больше 50% за квадратные метры не получить, поэтому финансисты стараются договориться с клиентами о добровольном реализации недвижимости, автомобиля.

Дело в суде

Самым плохим шагом в конфликте с банком будет занять агрессивную позицию. Подобные действия заставят банкиров усилить напор и направить дело без досудебного урегулирования. Уйти от ответственности не получится, поэтому эксперты и юристы рекомендуют не скрываться от настойчивых звонков учреждения.

Если возможности обслуживать долг нет, то есть не подходит , нет денег для погашения 10-20% от размера ежемесячного платежа, то стоит готовиться к судебным разбирательствам. Это нормальная практика, главное тщательно подготовиться к заседанию.

Что делать должнику в суде?

Для начала следует собрать все бумажные доказательства финансовых проблем заёмщика. Это справки из медицинского центра о проведенной дорогостоящей операции, трудовая книжка с записью об увольнении, сокращении штата, со снижением заработной платы и прочее.

Такие весомые аргументы будут обязательно приняты судом. Если плательщик не сможет доказать свою добросовестность в отношении обслуживания кредитной линии, то суд примет сторону финансового учреждения, даст право банкирам требовать возврат денег по статье 811 ГК.

При веских доказательствах со стороны заёмщика никто не даст разрешение кредитору в одночасье получить свои средства.

Когда претензия кредитора к погашению займа была выставлена в период незначительных просрочек – до двух месяцев, то это незаконные действия. Клиент может подать встречный иск в судебные органы, чтобы доказать неправомерность финансистов по части предъявленных требований.

Иногда банк может досрочно расторгнуть кредитный договор и потребовать от заемщика в кратчайшие сроки вернуть всю сумму задолженности вместе с набежавшими к тому моменту процентами, пенями и штрафами. В каких случаях банки требуют досрочного погашения кредита и что делать, если вам поступило такое требование?

Когда банк может потребовать досрочного погашения кредита?

Все эти случаи должны быть прописаны в кредитном договоре. Как правило, банк оставляет за собой право досрочно расторгнуть кредитный договор и потребовать немедленно погасить кредит в следующих случаях:

- если заемщик регулярно и надолго задерживает выплаты по кредиту либо вовсе перестал платить по нему;

- если заемщик нарушил другие существенные условия договора, не уведомив вовремя об этом банк (например, поменял место жительства или работу).

На практике банки обычно выдвигают такие требования в том случае, если график платежей был нарушен 3 раза и задержка при этом составляла около месяца и более. Однако иногда банки требуют досрочного погашения кредита и при однократной задержке выплат. Обычно на такие жесткие меры идут банки, испытывающие затруднения с текущей ликвидностью (иначе говоря, если банку не хватает денег).

Надо также помнить, что условия кредитного договора не могут противоречить действующему законодательству. А закон позволяет банку досрочно разрывать кредитный договор в перечисленных выше случаях, но с одной существенной оговоркой: банк не вправе требовать досрочного погашения кредита в том случае, если финансовое положение заемщика ухудшилось по сравнению с тем, каким оно было на момент заключения кредитного договора. Например, если вы потеряли работу, или с вашей зарплаты стали вычитать алименты, или вам потребовалось дорогостоящее лечение. В таких случаях суд, если до него дойдет дело, скорей всего станет на вашу сторону и признает досрочное расторжение банком кредитного договора неправомерным. Однако, чтобы события развивались по такому благоприятному сценарию, заемщику тоже надо приложить немало усилий. Но об этом - чуть ниже.

Важно помнить также, что даже при самой сложной финансовой ситуации у заемщика никто и никогда не отменит его обязательств по кредиту. Он по-прежнему будет должен вернуть банку всю оставшуюся сумму кредита и проценты по нему, но он вполне может рассчитывать на реструктуризацию задолженности, получение небольшой отсрочки выплат или на продление срока кредита с соответствующим уменьшением ежемесячных платежей. Банку в подавляющем большинстве случаев тоже гораздо выгоднее разрешить подобную сложную ситуацию по-доброму, чем предъявлять жесткие требования, которые заемщик, возможно, и не в силах будет выполнить. Но для этого надо, чтобы заемщик, попав в трудную ситуацию, тоже проявлял готовность идти на компромисс, в частности, вносил бы текущие платежи хотя бы частично, вовремя уведомил бы банк об изменившихся обстоятельствах и обратился бы с просьбой о реструктуризации задолженности. И в большинстве случаев банки в таких ситуациях идут навстречу заемщику.

Как не допустить досрочного расторжения кредитного договора

Очевидно, что лучший способ для этого - полностью и своевременно погашать задолженность по кредиту, не допуская ни малейшего нарушения графика платежей. В этом случае банк просто не вправе требовать досрочного погашения кредита. Учтите только, что если вы вносите платежи не непосредственно в кассу банка, выдавшего вам кредит, а делаете, например, безналичное перечисление из другого банка, или оплачиваете через терминал какой-то платежной системы, то деньги в банк, выдавший вам кредит, могут поступить не сразу, а через день-два, а иногда случается, что гуляют где-то и неделю. И в этом случае вы, сами того не ведая, можете просрочить очередной платеж.

Если же вы попали в тяжелую финансовую ситуацию и не в силах выдерживать график платежей, то в первую очередь надо обратиться в банк с просьбой о реструктуризации задолженности. Надо предоставить банку все документы, подтверждающие ухудшение вашего финансового положения (например, справку с работы о переводе на ниже оплачиваемую должность, или трудовую книжку с записью об увольнении, или справку от врача об обнаруженном у вас заболевании и все счета за лечение, и т.п.). И очень важно, пока решается вопрос, продолжать хотя бы частично вносить платежи по кредиту. Как уже было сказано, банки в таких случаях достаточно часто идут навстречу и пересматривают условия кредитного договора с тем, чтобы заемщик в конце концов сумел бы расплатиться по кредиту.

Что делать, если банк все-таки требует досрочного погашения кредита

Во-первых, что в этом случае нельзя делать. Нельзя прятаться, скрываться и надеяться, что «все само рассосется». Не рассосется. Расплачиваться все равно придется, рано или поздно. Причем чем позднее, тем больше набежит процентов, штрафов и пеней. Не стоит также занимать агрессивную позицию, пытаться как-то угрожать банку и его сотрудникам и т.п. Это только усилит решимость кредитора действовать самыми жесткими методами.

Если банк еще не обратился в суд, то можно попытаться решить проблему полюбовно, действуя так же, как описано в предыдущей главке. То есть предоставить банку документы, подтверждающие то, что у вас были серьезные, объективные, не зависящие от вас причины, сделавшие невозможным своевременное погашение кредита, погасить хотя бы небольшую часть просроченных платежей и попросить банк об отсрочке. И хотя на этой стадии, то есть когда банк уже выдвинул требование о досрочном погашении кредита, шансы на то, что банк пойдет вам навстречу, гораздо ниже, они все-таки еще есть.

Если же дело уже дошло до суда, то все вышеперечисленные аргументы надо привести во время судебного заседания, естественно, тоже подкрепив их соответствующими документами. И если причины, по которым вы задерживали платежи по кредиту, суд оценит как достаточно весомые, то он признает досрочное расторжение кредитного договора незаконным. Но для этого, повторимся, ваши аргументы должны показаться суду достаточно убедительными, и вдобавок вы должны продемонстрировать свою готовность продолжать расплачиваться по кредиту (а лучший способ сделать это - погасить, хотя бы частично, просроченные платежи к моменту слушаний в суде).

Хороший шанс отклонить требование досрочного погашения кредита есть также в том случае, если банк выдвинул это требование после однократной просрочки платежа. В таком случае, если все остальные платежи вы совершаете в срок и в полном объеме, есть очень хорошие шансы на то, что суд признает требование банка чрезмерным, несоразмерным допущенному вами нарушению, и отклонит его, даже если вы допустили ту единственную просрочку по собственной безалаберности. Аналогично могут развиваться события и в случае другого нарушения, которое суд сочтет незначительным, например, если вы вовремя не сообщили банку об изменении своего адреса, но платежи по кредиту вносите полностью и в срок.

Если же вы систематически не платили по кредиту, не имея на то серьезных объективных причин, то шансов отклонить требование банка о досрочном погашении кредита у вас нет практически никаких, ни в суде, ни при досудебных переговорах.

В условиях кризиса случается, что заемщики получают от банков, в которых они взяли кредит, письма с просьбой, а то и требованием досрочно его погасить. В этом случае необходимо принять во внимание, чем руководствуется банк, и проанализировать условия кредитного договора...

Возврат кредита в любой момент?

По общему правилу односторонний отказ от исполнения обязательства и одностороннее изменение его условий не допускаются, за исключением случаев, предусмотренных законом.

Отношения, связанные с кредитованием, регулирует глава 42 «Заем и кредит» Гражданского кодекса РФ. Ее положения дают банкам право определять моментом востребования. Таким образом, в договоре изначально может быть предусмотрено право банка на досрочное истребование кредита. На практике такое вряд ли возможно. Ведь сложно представить заемщика, который может согласиться на подобные условия. Но проверить кредитный договор на наличие подобного положения стоит.

Если в договоре с банком сказано о его возможности потребовать в любой момент, то что-либо советовать не представляется возможным. Это означает, что организация изначально согласилась на подобные условия, тогда и отвечать придется в полном соответствии с принятыми на себя обязательствами.

Однако эта ситуация является скорее исключением.

Требования банка обоснованны

Среди подобных нарушений можно выделить две группы. Первая – это нарушения, прямо перечисленные в договоре, которые влекут за собой право на досрочное истребование кредита. Вторая группа – это случаи, предусмотренные законом и применяемые независимо от того, указаны они в кредитном договоре или нет.

Нарушения, перечисленные в договоре

На практике чаще всего банк указывает в договоре следующие нарушения:

- просрочка уплаты процентов за пользование кредитом;

- ухудшение финансового состояния должника;

- нарушение иных требований договора, например, об обязанности своевременно уведомлять о каких-либо изменениях.

Надо отметить, что не любая просрочка уплаты процентов является безусловным основанием для досрочного истребования суммы кредита. Обычно банк устанавливает предел просрочки платежей, в рамках которого заемщик может отделаться лишь штрафом. Потребовать возврата суммы, как правило, банк может при неоднократном нарушении сроков уплаты.

Если в письме заемщику банк ссылается на несвоевременную уплату процентов, то нужно проверить, не является ли имевшая на самом деле просрочка платежа всего лишь основанием для наложения штрафных санкций.

Договор может содержать обязанность для заемщика периодически подтверждать банку свою финансовую состоятельность, в том числе путем предъявления бухгалтерской отчетности. Если банк выявит признаки его ухудшения по сравнению с первоначально представленными данными, перспектива видеть вас в списке своих должников может показаться банку слишком рискованной.

Кредитный договор может возлагать на заемщика и другие обязанности. Например, не заключать крупные сделки или заключать их с последующим уведомлением банка, извещать о залоге имущества, периодически переоценивать заложенное имущество, письменно извещать банк о планируемом изменении реквизитов.

Не лишним будет проверить, действительно ли за невыполнение таких требований банк может потребовать вернуть кредит досрочно. Если нет, банку придется доказывать в суде, что нарушение со стороны организации было для него существенным.

Возврат кредита предусмотрен законом

Банк имеет право потребовать досрочно возвратить заем при утрате обеспечения или ухудшения условий обеспечения кредита. Это право предусмотрено статьей 813 Гражданского кодекса РФ и может быть применено независимо от того, вписано оно в договор или нет.

Традиционными видами обеспечения кредита являются залог (недвижимости, оборудования, товарно-материальных ценностей, ценных бумаг и пр.) и поручительство.

Если с утратой обеспечения все более или менее понятно, то такая категория, как «ухудшение условий обеспечения», является неоднозначной. В любом случае, если банк ссылается на тот факт, что имущество, переданное в залог по кредитному договору, либо поручительство утратило свою первоначальную ценность и не может рассматриваться как надлежащее обеспечение, это должно иметь соответствующее подтверждение. И если организация не согласна с такой переоценкой обеспечения, то отстаивать свою позицию можно в судебном порядке, в том числе и с привлечением независимого оценщика.

Несоблюдение целевого использования кредита

Кредит мог быть выдан для определенных целей, которые прямо указаны в договоре. К примеру, на покупку оборудования или недвижимости, которые после их приобретения становились бы предметом обеспечения по кредитному договору.

В этом случае, получив деньги, нельзя передумать и использовать их по своему усмотрению. Вот тут банк может потребовать досрочного расторжения договора, а в дальнейшем он может и отказать в кредитовании вообще.

Из всего сказанного можно сделать следующий вывод. Если организация получила из банка письмо с предложением о досрочном погашении кредита, в котором не содержится никаких указаний на совершенные в рамках кредитного договора нарушения, то волноваться не стоит. Можно сказать, что банк «прощупывает почву» в поисках слабых духом должников.

А вот когда банк заявляет о каких-либо нарушенных обязательствах со стороны организации, нужно проверить, указаны ли эти обязательства в договоре вообще. Если они указаны, то является ли это нарушение основанием для досрочного возврата кредита.

Возможно, что приведенные банком обоснования соответствуют договору, однако организация с ними не согласна. Например, обоснования содержат немотивированное указание на уменьшение стоимости обеспечения. Тогда необходимо уведомить банк о несогласии и потребовать от него представить соответствующее подтверждение.

Потребовать досрочно вернуть кредит банк может на основании статьи 814 Гражданского кодекса РФ.

Последние материалы сайта

Платежи ИП

Лучшие партнерские программы

Любому бизнесу нужен рост и расширение. Например, если вы владеете заводом, вы модернизируете производство и устанавливаете больше станков. А что если вы владеете интернет-магазином? Тогда основной задачей будет увеличить число продаж и найти постоянных п

Платежи ИП

Picodi: Все скидки в одном месте!

Дата: 14 Фев 2018 Обновление : в сентябре 2018 года МТС запустил новый сезон викторины «Блиц». Подробнее об этом - . 13 февраля 2018 года мобильный оператор МТС запустил новую игру-викторину – «Блиц ». Только вчера я писал о запуске , а вот уже и МТС

Налоги ИП

Личный кабинет абонента «At home

После подключения к нашей сети Вам необходимо оплатить услуги в течение трех дней после подключения. Если Вы подключаетесь по акции, Вы можете пополнить баланс Вашего лицевого счета наличным способом, передав денежные средства мастеру. Мастер выдаст Вам д

Закрытие ИП

Подача заявки на реструктуризацию

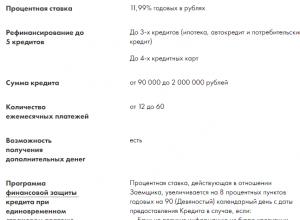

В поисках вариантов для рефинансирования кредитов заемщики стараются найти предложение с наиболее выгодными процентными ставками. В 2017 году в этой области безусловным лидером стал банк Райффайзен. Он предлагает клиентам перевести к себе имеющиеся у них

Учет и отчетность

Самые лучшие и надежные форекс брокеры в россии и мире

Первые шаги в фондовых торгах обычно осуществляются с помощью и под непосредственным контролем профессиональных брокеров. Удачно подобранный брокер поможет вам создать ваш первый капитал в фондовых торгах и создать фундамент для более прибыльной торговли

Регистрация

Самые жирные биткоин краны Автоматические краны биткоинов

Январь 2nd, 2019 uspeshnoe-deloМоментальные биткоин краны отличаются от тем, что заработанные сатоши сразу поступают на Ваш микрокошелек. Количество таких сайтов в разы превышает те, с которых выплаты производятся лишь по определенным дням недели. Оно, н