Финансовое состояние локо банка. Какие банки скоро закроются

КБ «Локо-Банк» (АО) – универсальный коммерческий банк, основанный в 1994 году. Локо-Банк предоставляет широкий спектр финансовых услуг: комплексное обслуживание предприятий малого и среднего бизнеса, потребительское кредитование, привлечение средств во вклады, обслуживание состоятельных клиентов и работа на рынке ценных бумаг.

Банк входит в:

- ТОР-60 банков по величине активов на 1 июля 2019 года (по данным РИА Рейтинг);

- TOP-35 по размеру чистой прибыли на 1 апреля 2019 года (по данным Banki.ru);

- TOP-60 самых надежных банков РФ на 2019 год (по данным Forbes);

- TOP-65 крупнейших банков РФ по объему кредитного портфеля на 1 января 2019 года (по данным РИА Рейтинг);

Надежность Банка подтверждена на международном уровне крупнейшим агентством Fitch Ratings (BB-), а также российским рейтинговым агентством АКРА (BBB+). С 2004 года банк является членом системы страхования вкладов, а с 2014 года - банком-агентом Агентства по страхованию вкладов по выплатам страховых возмещений вкладчикам других банков, что обеспечивает клиентам дополнительную гарантию сохранности вкладов частных лиц.

За 2015-2016 годы Локо-Банк трижды становился финалистом конкурсов АСВ по выплатам компенсаций вкладчикам проблемных банков.

В 2016 году Локо-Банк принял обновленную стратегию и начал процесс глубокой трансформации бизнес-процессов, которая обеспечила переход банка к цифровой модели, сосредоточенной на дистанционном обслуживании клиентов. Также в рамках стратегии Локо-Банк принял инвестиционный план с целью развития IT-инфраструктуры. Конечная цель – модернизация банка в среднесрочной перспективе в формат IT-компании, формирование спектра продуктов, доступных в цифровых каналах.

Локо-Банк располагает широкой сетью офисов, насчитывающей более 48 отделений в 21 регионе Российской Федерации. Клиентами банка являются более 290 000 физических лиц и более 30 000 предприятий, которые представляют десятки отраслей российской экономики.

Участие международных инвестиционных фондов в капитале банка на протяжении более 10-ти лет способствовало поддержанию высоких стандартов корпоративного управления и риск-менеджмента, а также улучшению ключевых бизнес-процессов. Локо-Банк продолжает ориентироваться на лучшие мировые практики, а ежегодные показатели демонстрируют постоянную динамику развития бизнеса банка.

Основные показатели деятельности за 9 месяцев 2019 года в соответствии со стандартами международной финансовой отчетности (МСФО):

- Чистый процентный доход составил 4,1 млрд рублей, увеличившись на 3,2% по сравнению с аналогичным периодом прошлого года.

- Чистая прибыль выросла на 2,1% по сравнению с аналогичным периодом прошлого года до 1,2 млрд рублей.

- Чистая процентная маржа остается на стабильно высоком уровне и составляет 6,3% .

- Операционный доход увеличился на 18,4% по сравнению с аналогичным периодом прошлого года и составил 6,8 млрд рублей.

- Доля чистого комиссионного дохода в структуре операционного дохода остается на стабильно высоком уровне и составляет 30% .

- Совокупный кредитный портфель, за вычетом оценочного резерва под ожидаемые кредитные убытки вырос на 3,9% и составил 56,2 млрд рублей.

- Коэффициент достаточности капитала по стандартам Базеля составил 20,3% .

Локо-Банк основан в 1994 году как общество с ограниченной ответственностью группой бизнесменов для обслуживания принадлежащих им промышленных и торговых предприятий, а также оказания услуг VIP-клиентам – владельцам и топ-менеджерам этих компаний.

В 2003 году было определено новое стратегическое направление деятельности банка – кредитование малого и среднего бизнеса, ставшее в дальнейшем основным целевым сегментом фининститута.

С октября 2004 года кредитная организация является участников системы страхования вкладов.

В 2005 году Локо-Банк был преобразован в закрытое акционерное общество.

Весной 2006 года Международная Финансовая Корпорация (корпорация IFC) приобрела 15% акций Локо-Банка, а летом того же года скандинавский инвестфонд East Capital, специализирующийся на инвестициях в финансовый сектор Восточной Европы и Китая, а также один из крупнейших на тот момент зарубежных инвесторов на фондовом рынке РФ, купил еще 11% акций. Основатели банка – Владимир и Виктор Давыдики, Станислав Богуславский, Александр Зайонц и Андрей Куликов – провели значительную подготовительную работу по поиску и привлечению инвесторов для своего кредитного учреждения.

С 2007 года Локо-Банк начал развивать розничную продуктовую линейку, а с 2012 года начал тесное сотрудничество с МСП Банком в сфере поддержки малого и среднего предпринимательства.

В первом полугодии 2016 года Международная Финансовая Корпорация вышла из состава акционеров. В своей отчетности по МСФО Локо-Банк пояснял, что основанием для выхода акционера послужило «завершение инвестиционного цикла, составляющего в среднем 7–10 лет».

В I квартале 2019 года инвестфонд East Capital также продал свою долю в Локо-Банке в связи с «окончанием инвестиционного цикла». Долю инвестфонда (9,91%) выкупил обратно сам банк.

На 1 октября 2019 года объем нетто-активов кредитной организации составил 100,0 млрд рублей, объем собственных средств – 16,1 млрд рублей. По итогам трех кварталов 2019 года банк демонстрирует прибыль в размере 2,5 млрд рублей.

Сеть подразделений:

головной офис (Москва);

5 филиалов (Санкт-Петербург; Ростов-на-Дону; Самара; Новосибирск, Новосибирская область; Екатеринбург, Свердловская область);

21 дополнительный офис;

18 операционных офисов.

Владельцы:

Станислав Богуславский (совместно с дочерью Яной Богуславской) – 44,23%;

Михаил Рабинович – 14,78%;

Владимир Давыдик (совместно с сыном Ильей Давыдиком) – 11,10%;

Виктор Данилов – 9,95%;

Андрей Северилов – 4,79%;

Вениамин Межибовский – 4,05%;

Александр Минеев – 1,20%;

собственный акции, приобретенные (выкупленные) кредитной организацией – 9,91%.

Совет директоров: Станислав Богуславский (председатель), Виктор Давыдик, Владимир Давыдик, Эллиот Гойхман, Оксана Ищук.

Правление: Виктор Давыдик (председатель), Татьяна Герасименко, Ирина Григорьева, Андрей Люшин, Елена Портнягина, Наталия Шибанова.

Банк балансирует на грани отзыва лицензии, обманывая клиентов

Коммерческий «Локо-банк» похож на онкобольного в четвертой стадии: весь прошлый год СМИ и интернет- ресурсы сообщали о его кончине, однако хворое учреждение все еще дышит и даже прикрывается лицензией регулятора. Впрочем, как пишут на одном из банковских форумов, «отзыв лицензии у Локо-Банка - это вопрос времени, этот отзыв рано или поздно состоится, но весь вопрос в том, когда он произойдет, то есть как долго этому банку еще позволят так себя вести …» У многочисленных и справедливо возмущенных клиентов «Локо-банка», без сомнения, есть основания ставить вопрос об этом банке ребром. Так, известно, что опираясь на сводки ЦБ РФ, агентство RatingsLab составило свой прогноз о самочувствии «Локо-банка» . Прогноз негативный: аналитики полагают, что если не в этом, то в следующем году этот банк лишится лицензии и обанкротится.

Согласно показателям, размещенным на сайте «Локо-банка», его активы по итогам 2016 г. уменьшились на 3,5 %, прибыль упала на 81,6 %, количество выданных кредитов предприятиям снизилось на 11 %, потребительские кредиты вообще на нуле, количество просроченных кредитов составляет 15 %, количество депозитов упало на 25 %, обороты по банкоматам снизились на 18 %, чистая прибыль снизилась на 81,6% . Не нужно быть великим финансистом, чтобы понять, что падение прибыли на 80 % ощутимо ударило по работе банка. Учредители пытались сохранить банк на плаву, но в результате принятых управленческих решений перестали выплачивать вкладчикам деньги. Хотя официально «Локо-банк» этого и не признает, уверяя в своей стабильности.

Половину капитала банка составляют государственные бумаги, то есть фактически «Локо-банк» держит на плаву государство. Количество выданных кредитов снизилось в результате падения прибыли, а прибыль падает из-за результата уменьшения суммы процентов по выданным кредитам. Это замкнутый круг, из которого нет выхода. Существенную прибыль любому банку приносят потребительские кредиты, но и здесь «Локо-банк» перекрыл себе пути спасения, так как потребительские кредиты «на нуле». Как отмечают эксперты, даже если произойдет чудо и кризис -менеджер этого предприятия отлично поработает, это его не спасет: банк неизменно катится к банкротству. При этом «Локо-банк» активно дезинформирует своих клиентов, сообщая, что проблемы с ликвидностью его якобы не коснулись. Оно и понятно: ведь признать это – значит подписать себе приговор. Но если проанализировать показатели, размещенные на сайте банка, сразу становится понятно, что проблемы с ликвидностью у этого учреждения неподъемные.

На этом мрачном фоне менеджмент «Локо-банка» пустился во все тяжкие, перестав исполнять платежи и откровенно кидая клиентов, о чем свидетельствуют, в частности, многочисленные негативные отзывы об этом банке на форумах. «В самарском филиале локо-банка открыт р\с на юр. лицо. Потом нам пришло на счет больше трех миллионов денег. С того дня мы их не смогли использовать, причины никто не объяснил. А спустя время наш счет был пустой! Все деньги списаны со счета с формулировкой "штраф за предоставление неверных документов!», - сообщает обманутый клиент «Локо-банка» .

«Закрыл оба счета, подготовил предарбитражную претензию. После этого почитал отзывы на banki.ru и очень пожалел, что не сделал этого месяц назад. Сэкономил бы два дня рабочего времени и около 20 тыс рублей - примерно на такую сумму получил Локо-банк комиссий с оборота 600 тыс рублей по моим счетам за неделю работы...», - сообщает другой клиент этого же банка . «Пришло требование по банк клиенту, документы по нему же предоставили. После чего они его отключили. При переводе средств на другой счёт выявили недостачу в сто тысяч. Менеджер банка сказал, что ничего не получали, потому наложили штраф 100 000 рублей», - возмущается вкладчик «Локо-банка» .

«Получив запрос «Локо- Банка» с перечнем необходимых документов, мы их подготовили, и 28.12.16 г, сдали требуемый пакет (на 792 листах), о чем имеется соответствующая отметка сотрудника Банка, принявшего

документы. Крайний срок предоставления, указанный в запросе был 29.12.16. Тем не менее, 29.12.16 г. с нашего счета была списана сумма 500 000 руб. - «штраф за непредставление документов (информации) по запросу банка». Это абсолютное мошенничество!» - заявляет еще один клиент «Локо-банка» .

Претензий к «Локо-банку» столько, что их хватило бы на десяток кредитных учреждений. «Я являюсь клиентом ЛОКО-банка. Недавно толкнулась с ситуацией неправомерного действия сотрудника банка, который выбивает долги по кредиту. В моём случае сотрудник, не сообща мне информацию о моей задолженности, как оказалось это 2000 рублей, начал распространять конфиденциальную информацию третьим лицам в социальной сети», - сообщает клиент из Ростова- на-Дону . «Были переведены деньги в размере за кредит на лицевой счёт Локо-банка, но деньги не поступили на счёт. Назначен Локо- банком штраф и капают пени. В банке, который переводил средства, предоставили подтверждающие документы о том, что все исполнено корректно, но денег нет нигде», - сообщает Алексей из Москвы.

Таких явно криминальных историй с мошенничеством со стороны «Локо-банка» - сотни. Кто-то подает заявления в правоохранительные органы, кто-то пытается подключать общественность и СМИ. Ясно, что обстановка в «Локо-банке» явно нездоровая и требующая незамедлительного вмешательства не только регулятора, но и следователей. Больному «Локо-Банку» следует помочь со своевременной эвтаназией, причем сделать это желательно так, чтобы процесс был по возможности безболезненным для кредиторов и вкладчиков этого банка.

Олег Полынов

|

01 Февраля 2020 г. 01 Января 2020 г. 01 Декабря 2019 г. 01 Ноября 2019 г. 01 Октября 2019 г. 01 Сентября 2019 г. 01 Августа 2019 г. 01 Июля 2019 г. 01 Июня 2019 г. 01 Мая 2019 г. 01 Апреля 2019 г. 01 Марта 2019 г. 01 Февраля 2019 г. 01 Января 2019 г. 01 Декабря 2018 г. 01 Ноября 2018 г. 01 Октября 2018 г. 01 Сентября 2018 г. 01 Августа 2018 г. 01 Июля 2018 г. 01 Июня 2018 г. 01 Мая 2018 г. 01 Апреля 2018 г. 01 Марта 2018 г. 01 Февраля 2018 г. 01 Января 2018 г. 01 Декабря 2017 г. 01 Ноября 2017 г. 01 Октября 2017 г. 01 Сентября 2017 г. 01 Августа 2017 г. 01 Июля 2017 г. 01 Июня 2017 г. 01 Мая 2017 г. 01 Апреля 2017 г. 01 Марта 2017 г. 01 Февраля 2017 г. 01 Января 2017 г. 01 Декабря 2016 г. 01 Ноября 2016 г. 01 Октября 2016 г. 01 Сентября 2016 г. 01 Августа 2016 г. 01 Июля 2016 г. 01 Июня 2016 г. 01 Мая 2016 г. 01 Апреля 2016 г. 01 Марта 2016 г. 01 Февраля 2016 г. 01 Января 2016 г. 01 Декабря 2015 г. 01 Ноября 2015 г. 01 Октября 2015 г. 01 Сентября 2015 г. 01 Августа 2015 г. 01 Июля 2015 г. 01 Июня 2015 г. 01 Мая 2015 г. 01 Апреля 2015 г. 01 Марта 2015 г. 01 Февраля 2015 г. 01 Января 2015 г. 01 Декабря 2014 г. 01 Ноября 2014 г. 01 Октября 2014 г. 01 Сентября 2014 г. 01 Августа 2014 г. 01 Июля 2014 г. 01 Июня 2014 г. 01 Мая 2014 г. 01 Апреля 2014 г. 01 Марта 2014 г. 01 Февраля 2014 г. 01 Января 2014 г. 01 Декабря 2013 г. 01 Ноября 2013 г. 01 Октября 2013 г. 01 Сентября 2013 г. 01 Августа 2013 г. 01 Июля 2013 г. 01 Июня 2013 г. 01 Мая 2013 г. 01 Апреля 2013 г. 01 Марта 2013 г. 01 Февраля 2013 г. 01 Января 2013 г. 01 Декабря 2012 г. 01 Ноября 2012 г. 01 Октября 2012 г. 01 Сентября 2012 г. 01 Августа 2012 г. 01 Июля 2012 г. 01 Июня 2012 г. 01 Мая 2012 г. 01 Апреля 2012 г. 01 Марта 2012 г. 01 Февраля 2012 г. 01 Января 2012 г. 01 Декабря 2011 г. 01 Ноября 2011 г. 01 Октября 2011 г. 01 Сентября 2011 г. 01 Августа 2011 г. 01 Июля 2011 г. 01 Июня 2011 г. 01 Мая 2011 г. 01 Апреля 2011 г. 01 Марта 2011 г. 01 Февраля 2011 г. 01 Января 2011 г. 01 Декабря 2010 г. 01 Ноября 2010 г. 01 Октября 2010 г. 01 Сентября 2010 г. 01 Августа 2010 г. 01 Июля 2010 г. 01 Июня 2010 г. 01 Мая 2010 г. 01 Апреля 2010 г. 01 Марта 2010 г. 01 Февраля 2010 г. 01 Января 2010 г. 01 Декабря 2009 г. 01 Ноября 2009 г. 01 Октября 2009 г. 01 Сентября 2009 г. 01 Августа 2009 г. 01 Июля 2009 г. 01 Июня 2009 г. 01 Мая 2009 г. 01 Апреля 2009 г. 01 Марта 2009 г. 01 Февраля 2009 г. 01 Января 2009 г. 01 Декабря 2008 г. 01 Ноября 2008 г. 01 Октября 2008 г. 01 Сентября 2008 г. 01 Августа 2008 г. 01 Июля 2008 г. 01 Июня 2008 г. 01 Мая 2008 г. 01 Апреля 2008 г. 01 Марта 2008 г. 01 Февраля 2008 г. 01 Января 2008 г. 01 Декабря 2007 г. 01 Ноября 2007 г. 01 Октября 2007 г. 01 Сентября 2007 г. 01 Августа 2007 г. 01 Июля 2007 г. 01 Июня 2007 г. 01 Мая 2007 г. 01 Апреля 2007 г. 01 Марта 2007 г. 01 Февраля 2007 г. 01 Января 2007 г. 01 Декабря 2006 г. 01 Ноября 2006 г. 01 Октября 2006 г. 01 Сентября 2006 г. 01 Августа 2006 г. 01 Июля 2006 г. 01 Июня 2006 г. 01 Мая 2006 г. 01 Апреля 2006 г. 01 Марта 2006 г. 01 Февраля 2006 г. 01 Января 2006 г. 01 Декабря 2005 г. 01 Ноября 2005 г. 01 Октября 2005 г. 01 Сентября 2005 г. 01 Августа 2005 г. 01 Июля 2005 г. 01 Июня 2005 г. 01 Мая 2005 г. 01 Апреля 2005 г. 01 Марта 2005 г. 01 Февраля 2005 г. 01 Января 2005 г. 01 Декабря 2004 г. 01 Ноября 2004 г. 01 Октября 2004 г. 01 Сентября 2004 г. 01 Августа 2004 г. 01 Июля 2004 г. 01 Июня 2004 г. 01 Мая 2004 г. 01 Апреля 2004 г. 01 Марта 2004 г. 01 Февраля 2004 г. |

Выберите отчет: |

Под надежностью банка будем понимать совокупность факторов, при которых банк способен выполнить свои обязательства, иметь достаточный запас прочности при кризисных ситуациях, не нарушать установленные Банком России нормативы и законы.

Следует учитывать, что только но основе отчетности невозможно точно определить степень надежности банка, поэтому приведенное ниже исследование носит ориентировочный характер.

Устойчивость банка - это способность противостоять каким-либо внешним воздействиям. Динамика за некоторый период может показать стабильность (либо улучшение, либо ухудшение) различных показателей, что также может свидетельствовать об устойчивости банка.

Коммерческий Банк «ЛОКО-Банк» (акционерное общество) является крупным российским банком и среди них занимает 61 место по активам-нетто.

На отчетную дату (01 Января 2020 г.) величина активов-нетто банка ЛОКО-БАНК составила 117.08 млрд.руб. За год активы увеличились на 34,19% . Прирост активов-нетто положительно повлиял на показатель рентабельности активов ROI: за год рентабельность активов-нетто выросла с 1.65% до 3.41% .

По оказываемым услугам банк в основном привлекает клиентские деньги , причем больше средств населения (т.е. в этом смысле является розничным клиентским). Банк специализируется на вложениях в ценные бумаги (инвестиционный банк).

ЛОКО-БАНК - имеет право работать с негосударственными пенсионными фондами, осуществляющими обязательное пенсионное страхование

, и может привлекать пенсионные накопления и накопления для жилищного обеспечения военнослужащих; имеет право открывать счета и вклады по закону 213-ФЗ от 21 июля 2014 г.

, т.е. организациям, имеющими стратегическое значение для оборонно-промышленного комплекса и безопасности РФ; в кредитную организацию назначены уполномоченные представители Банка России

.

- Moody`s : Долгосрочный международный отозван (был B1 ); Прогноз отозван (был позитивный );

Ликвидность и надежность

Ликвидными активами банка являются те средства банка, которые можно достаточно быстро превратить в денежные средства, чтобы возвратить их клиентам-вкладчикам. Для оценки ликвидности, рассмотрим период примерно в 30 дней, в течение которых банк будет в состоянии (или не в состоянии) выполнить часть взятых на себя финансовых обязательств (т.к. все обязательства вернуть в течение 30 дней не может ни один банк). Эта "часть" называется "предполагаемым оттоком средств". Ликвидность можно считать важной составляющей понятия надежности банка.

Кратко структуру высоколиквидных активов представим в виде таблицы:

| Наименование показателя | 01 Января 2019 г., тыс.руб | 01 Января 2020 г., тыс.руб | ||

|---|---|---|---|---|

| средств в кассе | 2 864 153 | (17.02%) | 2 030 724 | (7.09%) |

| средств на счетах в Банке России | 2 313 871 | (13.75%) | 2 481 220 | (8.66%) |

| корсчетов НОСТРО в банках (чистых) | 2 327 471 | (13.83%) | 1 879 413 | (6.56%) |

| межбанковских кредитов, размещенных на срок до 30 дней | 6 341 401 | (37.68%) | 4 788 780 | (16.72%) |

| высоколиквидных ценных бумаг РФ | 1 976 754 | (11.75%) | 16 512 587 | (57.66%) |

| высоколиквидных ценных бумаг банков и государств | 1 182 863 | (7.03%) | 1 091 407 | (3.81%) |

| высоколиквидных активов с учетом дисконтов и корректировок (на основе Указания №3269-У от 31.05.2014) | 16 829 084 | (100.00%) | 28 637 896 | (100.00%) |

Из таблицы ликвидных активов мы видим, что незначительно изменились суммы средств на счетах в Банке России, высоколиквидных ценных бумаг банков и государств, сильно увеличились суммы высоколиквидных ценных бумаг РФ, уменьшились суммы средств в кассе, корсчетов НОСТРО в банках (чистых), межбанковских кредитов, размещенных на срок до 30 дней, при этом объем высоколиквидных активов с учетом дисконтов и корректировок (на основе Указания №3269-У от 31.05.2014) вырос за год с 16.83 до 28.64 млрд.руб.

Доля высоколиквидных ценных бумаг РФ довольно значительная в высоколиквидных активах банка, что вызвает некоторое подозрение. Вероятно, это можно объяснить инвестиционным характером деятельности банка.

Структура текущих обязательств приведена в следующей таблице:

| Наименование показателя | 01 Января 2019 г., тыс.руб | 01 Января 2020 г., тыс.руб | ||

|---|---|---|---|---|

| вкладов физ.лиц со сроком свыше года | 44 293 133 | (69.97%) | 46 968 666 | (50.91%) |

| остальных вкладов физ.лиц (в т.ч. ИП) (сроком до 1 года) | 8 322 002 | (13.15%) | 8 361 365 | (9.06%) |

| депозитов и прочих средств юр.лиц (сроком до 1 года) | 9 891 514 | (15.63%) | 10 823 678 | (11.73%) |

| в т.ч. текущих средств юр.лиц (без ИП) | 6 599 420 | (10.43%) | 7 065 297 | (7.66%) |

| корсчетов ЛОРО банков | (0.00%) | (0.00%) | ||

| межбанковских кредитов, полученных на срок до 30 дней | (0.00%) | 25 267 637 | (27.39%) | |

| собственных ценных бумаг | 36 944 | (0.06%) | 25 446 | (0.03%) |

| обязательств по уплате процентов, просрочка, кредиторская и прочая задолженность | 760 078 | (1.20%) | 815 802 | (0.88%) |

| ожидаемый отток денежных средств | 7 800 534 | (12.32%) | 33 622 956 | (36.44%) |

| текущих обязательств | 63 303 721 | (100.00%) | 92 262 624 | (100.00%) |

За рассматриваемый период с ресурсной базой произошло то, что незначительно изменились суммы вкладов физ.лиц со сроком свыше года, остальных вкладов физ.лиц (в т.ч. ИП) (сроком до 1 года), депозитов и прочих средств юр.лиц (сроком до 1 года), в т.ч. текущих средств юр.лиц (без ИП), обязательств по уплате процентов, просрочка, кредиторская и прочая задолженность, сильно увеличились суммы межбанковских кредитов, полученных на срок до 30 дней, уменьшились суммы собственных ценных бумаг, сильно уменьшились суммы корсчетов ЛОРО банков, при этом ожидаемый отток денежных средств увеличился за год с 7.80 до 33.62 млрд.руб.

На рассматриваемый момент соотношение высоколиквидных активов (средств, которые легко доступны для банка в течение ближайшего месяца) и предполагаемого оттока текущих обязательств дает нам значение 85.17% , что означает недостаточный запас прочности для преодоления возможного оттока клиентов, однако банк является крупным и такой значительный отток маловероятен .

В корреляции с этим важны для рассмотрения нормативы мгновенной (Н2) и текущей (Н3) ликвидности, минимальные значения которых установлены в 15% и 50% соответственно. Тут мы видим, что нормативы Н2 и Н3 сейчас на достаточном уровне.

Теперь отследим динамику изменения показателей ликвидности в течение года:

По медианному методу (отброс резких пиков): сумма норматива текущей ликвидности Н3 и экспертная надежность банка в течение года и последнего полугодия имеет тенденцию к уменьшению, а сумма норматива мгновенной ликвидности Н2 в течение года имеет тенденцию к увеличению, однако за последнее полугодие имеет тенденцию к уменьшению.

Другие коэффициенты для оценки ликвидности банка КБ "ЛОКО-БАНК" (АО) можно увидеть по этой ссылке .

Структура и динамика баланса

Объем активов, приносящих доход банка составляет 92.07% в общем объеме активов, а объем процентных обязательств составляет 79.47% в общем объеме пассивов. Однако, объем доходных активов превышает средний показатель по крупным российским банкам (84%).

Структура доходных активов на текущий момент и год назад:

| Наименование показателя | 01 Января 2019 г., тыс.руб | 01 Января 2020 г., тыс.руб | ||

|---|---|---|---|---|

| Межбанковские кредиты | 6 341 401 | (8.23%) | 4 788 780 | (4.44%) |

| Кредиты юр.лицам | 8 646 459 | (11.22%) | 6 567 383 | (6.09%) |

| Кредиты физ.лицам | 48 312 313 | (62.70%) | 50 614 034 | (46.96%) |

| Векселя | (0.00%) | (0.00%) | ||

| Вложения в операции лизинга и приобретенные прав требования | 16 552 | (0.02%) | 15 579 | (0.01%) |

| Вложения в ценные бумаги | 13 723 939 | (17.81%) | 46 125 166 | (42.79%) |

| Прочие доходные ссуды | 17 696 | (0.02%) | 3 535 | (0.00%) |

| Доходные активы | 77 058 360 | (100.00%) | 107 788 613 | (100.00%) |

Видим, что незначительно изменились суммы Кредиты физ.лицам, Векселя, Вложения в операции лизинга и приобретенные прав требования, сильно увеличились суммы Вложения в ценные бумаги, уменьшились суммы Межбанковские кредиты, Кредиты юр.лицам, а общая сумма доходных активов увеличилась на 39.9% c 77.06 до 107.79 млрд.руб.

Аналитика по степени обеспеченности выданных кредитов, а также их структуре:

| Наименование показателя | 01 Января 2019 г., тыс.руб | 01 Января 2020 г., тыс.руб | ||

|---|---|---|---|---|

| Ценные бумаги, принятые в обеспечение по выданным кредитам | 2 582 349 | (4.08%) | 1 513 923 | (2.46%) |

| Имущество, принятое в обеспечение | 64 948 588 | (102.55%) | 66 142 047 | (107.26%) |

| Драгоценные металлы, принятые в обеспечение | (0.00%) | (0.00%) | ||

| Полученные гарантии и поручительства | 178 930 641 | (282.52%) | 298 086 401 | (483.41%) |

| Сумма кредитного портфеля | 63 334 421 | (100.00%) | 61 662 781 | (100.00%) |

| - в т.ч. кредиты юр.лицам | 7 845 483 | (12.39%) | 6 355 280 | (10.31%) |

| - в т.ч. кредиты физ. лицам | 48 312 313 | (76.28%) | 50 614 034 | (82.08%) |

| - в т.ч. кредиты банкам | 6 341 401 | (10.01%) | 4 788 780 | (7.77%) |

Специфика бизнеса банка сильно связана с розничным кредитованием, что не позволяет оценить степень обеспеченности кредитов.

Краткая структура процентных обязательств (т.е. за которые банк обычно платит проценты клиенту):

| Наименование показателя | 01 Января 2019 г., тыс.руб | 01 Января 2020 г., тыс.руб | ||

|---|---|---|---|---|

| Средства банков (МБК и корсчетов) | (0.00%) | 25 267 667 | (27.16%) | |

| Средства юр. лиц | 12 827 645 | (19.58%) | 12 346 570 | (13.27%) |

| - в т.ч. текущих средств юр. лиц | 6 691 198 | (10.21%) | 7 082 833 | (7.61%) |

| Вклады физ. лиц | 52 523 357 | (80.15%) | 55 312 495 | (59.45%) |

| Прочие процентные обязательств | 177 379 | (0.27%) | 116 388 | (0.13%) |

| - в т.ч. кредиты от Банка России | (0.00%) | (0.00%) | ||

| Процентные обязательства | 65 528 431 | (100.00%) | 93 043 120 | (100.00%) |

Видим, что незначительно изменились суммы Средства юр. лиц, Вклады физ. лиц, сильно увеличились суммы Средства банков (МБК и корсчетов), а общая сумма процентных обязательств увеличилась на 42.0% c 65.53 до 93.04 млрд.руб.

Подробнее структуру активов и пассивов банка КБ "ЛОКО-БАНК" (АО) можно рассмотреть .

Прибыльность

Прибыльность источников собственных средств (рассчитываемая по балансовым данным) увеличилась за год с 8.33% до 17.20% . При этом рентабельность капитала ROE (рассчитываемая по формам 102 и 134) увеличилась за год с 9.89% до 22.25% (здесь и ниже приведены данные в процентах годовых на ближайшую квартальную дату).

Чистая процентная маржа уменьшилась за год с 6.64% до 5.58% . Доходность ссудных операций уменьшилась за год с 18.60% до 16.62% . Стоимость привлеченных средств незначительно изменилась за год с 5.94% до 6.04% . Стоимость привлеченных средств банков увеличилась за год с 6.27% до 7.21% . Стоимость средств населения (физ.лиц) уменьшилась за год с

Локо-Банк основан в 1994 году как общество с ограниченной ответственностью группой бизнесменов для обслуживания принадлежащих им промышленных и торговых предприятий, а также оказания услуг VIP-клиентам – владельцам и топ-менеджерам этих компаний.

В 2003 году было определено новое стратегическое направление деятельности банка – кредитование малого и среднего бизнеса, ставшее в дальнейшем основным целевым сегментом фининститута.

С октября 2004 года кредитная организация является участников системы страхования вкладов.

В 2005 году Локо-Банк был преобразован в закрытое акционерное общество.

Весной 2006 года Международная Финансовая Корпорация (корпорация IFC) приобрела 15% акций Локо-Банка, а летом того же года скандинавский инвестфонд East Capital, специализирующийся на инвестициях в финансовый сектор Восточной Европы и Китая, а также один из крупнейших на тот момент зарубежных инвесторов на фондовом рынке РФ, купил еще 11% акций. Основатели банка – Владимир и Виктор Давыдики, Станислав Богуславский, Александр Зайонц и Андрей Куликов – провели значительную подготовительную работу по поиску и привлечению инвесторов для своего кредитного учреждения.

С 2007 года Локо-Банк начал развивать розничную продуктовую линейку, а с 2012 года начал тесное сотрудничество с МСП Банком в сфере поддержки малого и среднего предпринимательства.

В первом полугодии 2016 года Международная Финансовая Корпорация вышла из состава акционеров. В своей отчетности по МСФО Локо-Банк пояснял, что основанием для выхода акционера послужило «завершение инвестиционного цикла, составляющего в среднем 7–10 лет».

В I квартале 2019 года инвестфонд East Capital также продал свою долю в Локо-Банке в связи с «окончанием инвестиционного цикла». Долю инвестфонда (9,91%) выкупил обратно сам банк.

На 1 октября 2019 года объем нетто-активов кредитной организации составил 100,0 млрд рублей, объем собственных средств – 16,1 млрд рублей. По итогам трех кварталов 2019 года банк демонстрирует прибыль в размере 2,5 млрд рублей.

Сеть подразделений:

головной офис (Москва);

5 филиалов (Санкт-Петербург; Ростов-на-Дону; Самара; Новосибирск, Новосибирская область; Екатеринбург, Свердловская область);

21 дополнительный офис;

18 операционных офисов.

Владельцы:

Станислав Богуславский (совместно с дочерью Яной Богуславской) – 44,23%;

Михаил Рабинович – 14,78%;

Владимир Давыдик (совместно с сыном Ильей Давыдиком) – 11,10%;

Виктор Данилов – 9,95%;

Андрей Северилов – 4,79%;

Вениамин Межибовский – 4,05%;

Александр Минеев – 1,20%;

собственный акции, приобретенные (выкупленные) кредитной организацией – 9,91%.

Совет директоров: Станислав Богуславский (председатель), Виктор Давыдик, Владимир Давыдик, Эллиот Гойхман, Оксана Ищук.

Правление: Виктор Давыдик (председатель), Татьяна Герасименко, Ирина Григорьева, Андрей Люшин, Елена Портнягина, Наталия Шибанова.

Последние материалы сайта

Платежи ИП

Лучшие партнерские программы

Любому бизнесу нужен рост и расширение. Например, если вы владеете заводом, вы модернизируете производство и устанавливаете больше станков. А что если вы владеете интернет-магазином? Тогда основной задачей будет увеличить число продаж и найти постоянных п

Платежи ИП

Picodi: Все скидки в одном месте!

Дата: 14 Фев 2018 Обновление : в сентябре 2018 года МТС запустил новый сезон викторины «Блиц». Подробнее об этом - . 13 февраля 2018 года мобильный оператор МТС запустил новую игру-викторину – «Блиц ». Только вчера я писал о запуске , а вот уже и МТС

Налоги ИП

Личный кабинет абонента «At home

После подключения к нашей сети Вам необходимо оплатить услуги в течение трех дней после подключения. Если Вы подключаетесь по акции, Вы можете пополнить баланс Вашего лицевого счета наличным способом, передав денежные средства мастеру. Мастер выдаст Вам д

Закрытие ИП

Подача заявки на реструктуризацию

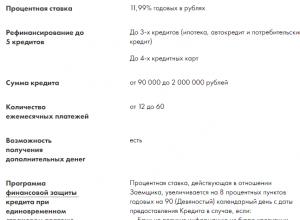

В поисках вариантов для рефинансирования кредитов заемщики стараются найти предложение с наиболее выгодными процентными ставками. В 2017 году в этой области безусловным лидером стал банк Райффайзен. Он предлагает клиентам перевести к себе имеющиеся у них

Учет и отчетность

Самые лучшие и надежные форекс брокеры в россии и мире

Первые шаги в фондовых торгах обычно осуществляются с помощью и под непосредственным контролем профессиональных брокеров. Удачно подобранный брокер поможет вам создать ваш первый капитал в фондовых торгах и создать фундамент для более прибыльной торговли

Регистрация

Самые жирные биткоин краны Автоматические краны биткоинов

Январь 2nd, 2019 uspeshnoe-deloМоментальные биткоин краны отличаются от тем, что заработанные сатоши сразу поступают на Ваш микрокошелек. Количество таких сайтов в разы превышает те, с которых выплаты производятся лишь по определенным дням недели. Оно, н