Организационная структура кредитной организации. Внутренние структурные подразделения банка Операционный офис в жизни банка

Схема организационной структуры кредитной организации. Иерархия и полномочия подразделений кредитной организации.

Типовая организационная структура кредитной организации

Кредитная организация – это юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Банка России имеет право осуществлять банковские операции, предусмотренные

Виды кредитных организаций:

- Банк - кредитная организация, которая имеет исключительное право осуществлять в совокупности следующие банковские операции:

- привлечение во вклады денежных средств физических и юридических лиц,

- размещение указанных средств от своего имени и за свой счёт на условиях возвратности, платности, срочности,

- открытие и ведение банковских счетов физических и юридических лиц.

- Небанковская кредитная организация - кредитная организация, имеющая право осуществлять отдельные банковские операции, предусмотренные . Допустимые сочетания банковских операций для этих организаций устанавливаются Банком России.

Филиал кредитной организации – это ее обособленное подразделение, расположенное вне места нахождения кредитной организации и осуществляющее от ее имени все или часть банковских операций, предусмотренных лицензией ЦБ РФ, выданной кредитной организации. В соответствии с , кредитная организация (филиал) вправе открывать внутренние структурные подразделения (ВСП) — дополнительные офисы, кредитно-кассовые офисы, операционные офисы, операционные кассы вне кассового узла. Дополнительный офис (ДО) – может осуществлять все банковские операции или их часть, предусмотренные лицензией ЦБ РФ для создавшей ее кредитной организации или филиала. Открывается только на той территории, где располагается сам Банк или его филиал. Операционный офис (ОО) – вправе осуществлять все или часть банковских операций, предусмотренных выданной кредитной организации лицензией на осуществление банковских операций (положением о филиале). Может быть открыт на любой территории. В том случае, если ОО находится вне пределов территории, подведомственной территориальному учреждению Банка России, осуществляющему надзор за деятельностью кредитной организации (филиала), открывающей операционный офис, то он не вправе :

- осуществлять операции (включая операции за счет клиентов) по купле и (или) продаже иностранной валюты как в наличной, так и в безналичной форме на межбанковском и биржевом валютных рынках;

- осуществлять операции (включая операции за счет клиентов) по купле и (или) продаже ценных бумаг и иных финансовых активов, связанные с принятием кредитной организацией финансовых рисков (есть исключение)

- предоставлять займы (кредиты) кредитным организациям, а также размещать депозиты и иные средства в кредитных организациях;

- получать займы (кредиты), привлекать депозиты и иные средства от кредитных организаций;

- открывать и вести корреспондентские счета кредитных организаций (филиалов);

- открывать корреспондентские счета в кредитных организациях (филиалах) для осуществления операций;

- выдавать банковские гарантии;

- осуществлять акцептование и (или) авалирование векселей.

Кредитно-кассовый офис (ККО) — осуществляет операции по предоставлению денежных средств субъектам малого и среднего предпринимательства и физическим лица, а так же по их возврату (погашению кредита), осуществляет кассовое обслуживания юридических и физических лиц, осуществляет прием наличной валюты Российской Федерации и иностранной валюты для осуществления перевода по поручению физического лица без открытия банковского счета (переводы БОС), так же вправе осуществлять операции с иностранной валютой и чеками, установленные . Может быть открыт на любой территории. Осуществляет только те операции из перечисленных, которые предусмотрены положением о филиале. Операционная касса вне кассового узла (ОКВКУ) — вправе осуществлять кассовые операции с юридическими и физическими лицами, осуществлять переводы БОС, так же вправе осуществлять операции с иностранной валютой и чеками, установленные . ОКВКУ может быть открыта на любой территории. СОВЕТУЕМ: Если в нормативном документе Банка России написано, что распорядительный документ издает Кредитная организация – то, это значит, что приказ/распоряжение/положение должны разрабатываться и издаваться в ГО для всех его ВСП и Филиалов, если написано, что распорядительный документ издается в Кредитной организации, в Филиале/ВСП, соответственно каждый сам разрабатывает и издает уже у себя. На практике, лучше, чтобы основные Положения и распорядительные документы, касающиеся организации работы в целом, издавать в ГО, в целях единообразия работы. Если же распорядительные документы касаются назначения ответственных лиц, либо определяют составы комиссий, то тут Филиалы и ВСП могут назначать сотрудников самостоятельно.

Подборка наиболее важных документов по запросу Операционный офис (нормативно-правовые акты, формы, статьи, консультации экспертов и многое другое).

Статьи, комментарии, ответы на вопросы : Операционный офис

Как следует из материалов дела, Музыченко И.С. выразил прямое согласие на списание с расчетного счета денежных средств в счет исполнения кредитных обязательств. Так, из пункта 4 согласия на кредит от 2 декабря 2012 г. следует, что Музыченко И.С. заранее дал акцепт на исполнение требований Банка (в том числе платежных требований) - на списание любых сумм задолженностей (суммы кредита, начисленных процентов и неустойки (пени)) в сумме, соответствующей требованию Банка со счетов в Банке, открытых в дополнительных и операционных офисах, а также в филиалах Банка в регионах, отличных от региона предоставления кредита, в случае реализации Банком права при недостаточности средств для полного погашения задолженности списать денежные средства в имеющемся объеме с целью частичного исполнения указанных обязательств. Пункт 2.3 кредитного договора от 12 мая 2014 г. содержит заранее данный Музыченко И.С. акцепт на списание денежных средств с его счетов, открытых в банке-кредиторе, до полного исполнения обязательств.

Открыть документ в вашей системе КонсультантПлюс:

Как следует из материалов дела, Музыченко И.С. выразил прямое согласие на списание с расчетного счета денежных средств в счет исполнения кредитных обязательств. Так, из пункта 4 согласия на кредит от 2 декабря 2012 г. следует, что Музыченко И.С. заранее дал акцепт на исполнение требований Банка (в том числе платежных требований) - на списание любых сумм задолженностей (суммы кредита, начисленных процентов и неустойки (пени)) в сумме, соответствующей требованию Банка, со счетов в Банке, открытых в дополнительных и операционных офисах, а также в филиалах Банка в регионах, отличных от региона предоставления кредита, в случае реализации Банком права при недостаточности средств для полного погашения задолженности списать денежные средства в имеющемся объеме с целью частичного исполнения указанных обязательств. Пункт 2.3 кредитного договора от 12 мая 2014 г. содержит заранее данный Музыченко И.С. акцепт на списание денежных средств с его счетов, открытых в банке-кредиторе, до полного исполнения обязательств.

Нормативные акты : Операционный офис

Открыть документ в вашей системе КонсультантПлюс:

9.5.1. Операционный офис может располагаться как на территории, подведомственной территориальному учреждению Банка России, осуществляющему надзор за деятельностью кредитной организации (филиала), открывающей операционный офис, так и вне пределов такой территории в рамках федерального округа, на территории которого находится головной офис кредитной организации (филиал), открывающей операционный офис.

Головной офис Альфа-Банка располагается в Москве, всего в регионах России и за рубежом открыто 511 отделений и филиалов банка. Одно из крупнейших подразделений - «Нижегородский» филиал ОАО «Альфа-Банк», в который входят и подразделения, находящиеся на территории Удмуртии.

ОАО «Альфа-Банк» на территории Удмуртии представлен следующими подразделениями:

Кредитно-кассовый офис «Родник» (г. Ижевск, ул. Советская, д. 13);

Операционный офис «Ижевский» филиала «Нижегородский» (г. Ижевск, ул. Советская, д. 13);

Кредитно-кассовый офис «Ижевск-Устиновский» (г. Ижевск, ул. Молодежная, д. 87);

Операционный офис «Италмас» филиала «Нижегородский» (г. Ижевск, ул. Молодежная, д. 87);

Кредитно-кассовый офис «Ижевск-Дерябинский» (г. Ижевск, ул. Пушкинская, д. 216).

Операционный офис «Ижевский» филиала «Нижегородский» был учрежден 22.11.2010. В настоящее время его штатная численность составляет 17 человек. Организационная структура офиса «Ижевский» ОАО»Альфа-банк» представлена на рисунке 1.

Рисунок 1 - Организационная структура операционного офиса «Ижевский» ОАО «Альфа-банк»

Управляющий офисом осуществляет прямое руководство всеми существующими в офисе секторами, объединенными в блоки, под его руководством также находится заместитель управляющего офисом и старший операционно-кассовый работник (СОКР).

Заместитель управляющего отделением контролирует и координирует работу всего коллектива (кроме управляющего), проводит каждый день утренние линейки, помогает сотрудникам, может выполнять все виды работ сотрудников, разрешает конфликтные и спорные ситуации и т.д. Когда нет управляющего - выполняет его обязанности. Под его непосредственным руководством находятся следующие сотрудники:

Сервис-администратор. В его функции входит:

Встреча клиента

Выявление первичных потребностей клиента

Работа с очередью

Передача клиента специалисту или менеджеру-консультанту

Направление клиента к банкоматам и помощь в работе с ними

Помощь в заполнении анкеты и бланка перевода Western Union

В функции кредитных специалистов входят:

Проведение кредитного интервью с потенциальным клиентом Банка;

Сбор и проверка документов, а также заявленных потенциальным клиентом сведений.

Проведение оценки платежеспособности потенциального клиента, а также его заявления на предоставление кредита;

Принятие кредитного решения;

Оформление документов по предоставлению кредита или об отказе в предоставлении кредита;

Привлечение потенциальных вкладчиков;

Оформление документов по вкладу.

Менеджер-консультант:

Презентация и продажи продуктов ОАО «Альфа-Банк»

Консультации (по кредитам, по тарифным планам и т.д.)

Заключение сделок

Помощь в заполнении анкет на открытие тарифных планов, на кредит

Инвестиционный консультант:

Консультации по депозитам, вкладам, паевым инвестиционным фондам (ПИФам) и т.д.

Презентации

Заключение сделок и т.д.

Старший операционно-кассовый работник (СОКР) организует работу по расчётно-кассовому обслуживанию клиентов, включая ведение бухгалтерского учёта, реализует клиентам типовые банковские продукты, выстраивает эффективную схему операционного обслуживания клиентов.

В функции кассиров входят:

Проведение кассовых операций КБ;

Инкассация;

Периодическая отчётность по кассовым операциям.

В функции бухгалтера входит ведение бух. учёта внутрихозяйственных операций, учёт доходов, расходов, финансового результата, основных фондов, имущества и МЦ, дебиторской и кредиторской задолженности, подготовка отчётностей, осуществление ежедневного последующего контроля по операциям офиса.

Социальная структура персонала операционного офиса «Ижевский» ОАО «Альфа-банк» за 2013 год представлена в таблице 3.

Таблица 3 - Социальная структура персонала офиса «Ижевский» ОАО «Альфа-банк» за 2013 год

|

Элемент характеристики |

Кол-во человек |

Удельный вес, % |

|

Число работающих, в том числе: |

||

|

Управляющий персонал |

||

|

Специалисты |

||

|

Вспомогательный персонал |

||

|

От 18 - 25 лет |

||

|

От 25 - 40 лет |

||

|

От 40 - 55 лет |

||

|

Образование: |

||

|

Среднее |

||

|

Начальное профессиональное |

||

|

Среднее профессиональное |

||

|

Высшее профессиональное |

||

|

Мужчины |

||

|

Женщины |

||

|

Стаж работы в банковской деятельности |

||

|

От 1-3 года |

||

|

От 3 - до 7 лет |

||

|

От 7 до 10 лет |

Для осуществления своей деятельности операционный офис «Ижевский» ОАО «Альфа-банк» располагает квалифицированными кадрами, имеющими достаточный опыт работы и уровень образования. Анализ движения персонала операционного офиса «Ижевский» ОАО «Альфа-банк» представлен в таблице 4.

Таблица 4 -Движение персонала операционного офиса «Ижевский» ОАО ОАО «Альфа-банк» за 2012-2013 гг.

Можно отметить что, в операционном офисе «Ижевский» ОАО «Альфа-банк» достаточные низкие коэффициент текучести, что объясняется проводимой кадровой политикой, условиями труда и существующей системой оплаты труда.

К внутренним структурным подразделениям кредитной организации относятся: дополнительные, операционные и кредитно-кассовые офисы, операционные кассы вне кассового узла.

Порядок открытия банковских подразделений регламентируется:

Статьей 22 «Филиалы, представительства и внутренние структурные подразделения кредитной организации» Федерального закона «О банках и банковской деятельности»;

Инструкцией ЦБ РФ от 2 апреля 2010 года №135-И (ранее - №109-И от 14 января 2004 года) «О порядке принятия Банком России решения о государственной регистрации кредитных организаций и выдаче лицензий на осуществление банковских операций» (далее – Инструкция №135-И)

Дополнительный офис – внутреннее структурное подразделение банка или его филиала. Может осуществлять банковские операции или их часть, предусмотренные лицензией Центробанка для создавшей ее кредитной организации или филиала. Открывается только на территории того же населенного пункта, где располагается сам банк или его филиал .

Кредитно-кассовый офис - внутреннее структурное подразделение банка или его филиала. Осуществляет операции по предоставлению денежных средств субъектам малого предпринимательства и физическим лицам и их возврату (погашению), а также кассовое обслуживания юридических и физических лиц. Такое определение можно найти в Инструкции Банка России №135-И.

Операционная касса вне кассового узла - внутреннее структурное подразделение банка, которое осуществляет только кассовое обслуживание населения: прием и выдача вкладов , прием коммунальных и других платежей от физических лиц, покупка и продажа ценных бумаг (Инструкция №135-И).

Указанием №1794-У от 21 февраля 2007 года Банк России дал право кредитным организациям открывать новый вид внутреннего структурного подразделения – операционный офис.

Офис может осуществлять все или часть банковских операций, предусмотренных лицензией ЦБ для создавшего его финучреждения (филиала). Подразделения, находящиеся вне пределов территории учреждения Банка России, который контролирует деятельность кредитной организации (филиала), имеют ряд ограничений по осуществлению операций. Например, они не вправе осуществлять операции по купле и продаже иностранной валюты на межбанковском и биржевом валютных рынках, ценных бумаг и иных финансовых активов, связанных с принятием банком финансовых рисков, и т. д.

В отличие от дополнительного офиса, операционные кассы вне кассового узла, кредитно-кассовые и операционные офисы могут располагаться за пределами ведомства территориального учреждения Банка России, который осуществляет надзор за деятельностью открывшего это подразделение банка (филиала).

Также следует отметить, что, согласно указанию ЦБ №2423-У , с 1 октября 2010 года все обменные пункты переведены в статус внутренних структурных подразделений (за исключением передвижного пункта кассовых операций) либо закрыты.

Россияне привыкли ходить в банковские офисы. И банки это понимают

Фото: Александр Николаев/ТАСС

Несмотря на то что ЦБ РФ фиксирует ежегодное сокращение филиальной сети банков, некоторые кредитные организации, наоборот, наращивают розничные сети. При этом на фоне сокращения офисов Сбербанка сеть Почта Банка увеличивается и сейчас лишь в 1,7 раза меньше «сберовской».

Куда растем, товарищи?

Статистика Центробанка неумолима. На начало апреля 2017 года в России функционировало 33,3 тыс. «внутренних структурных подразделений действующих кредитных организаций». К этому термину Банк России относит дополнительные офисы, операционные кассы вне кассового узла, кредитно-кассовые и операционные офисы.

С прошлого апреля количество внутренних структурных подразделений (ВСП) банков сократилось на 3,1 тыс. штук, а с января 2012 года - и вовсе на 7,2 тыс., то есть на одну пятую часть. Такое сокращение - следствие и политики регулятора по «очистке» рынка, и политики самих кредитных организаций по оптимизации расходов, указывают эксперты.

Банки.ру опросил крупнейшие кредитные организации России на тему того, какие изменения претерпели их розничные филиальные сети за прошедший год. Выяснилось, что наряду с общим трендом на сокращение банковских офисов на рынке есть и еще один - часть банков потихоньку наращивают свои сети по обслуживанию клиентов-физлиц.

Розничные филиальные сети крупнейших банков

| Банк | Количество розничных офисов, шт. | Изменение за календарный год, в шт. |

||

| на 01.04.17 | на 01.04.16 |

|||

| Сбербанк | ||||

| Почта Банк | ||||

| Россельхозбанк | ||||

| Альфа-Банк | ||||

| Промсвязьбанк | ||||

| «Уралсиб» | ||||

| «Ак Барс» | ||||

| Российский Национальный Коммерческий Банк | ||||

| Райффайзенбанк | ||||

| ЮниКредит Банк | ||||

| Московский Кредитный Банк | ||||

| «Российский Капитал» | ||||

| АБ «Россия» | ||||

| Уральский Банк Реконструкции и Развития | ||||

Источник: данные банков

Из таблицы видно, что далеко не все банки сокращают филиальные сети. Некоторые - наращивают. Как минимум - сети для клиентов-физлиц. Заметный прирост за календарный год (апрель-2016 - апрель-2017) показали Почта Банк, Бинбанк, Промсвязьбанк и Московский Кредитный Банк (МКБ).

«Значительный рост регионального присутствия обусловлен ключевыми социально значимыми задачами, которые стоят перед Почта Банком. Во-первых, это повышение доступности финансовых услуг для россиян. Во-вторых, повышение доли безналичных платежей в экономике. Очевидно, что без развития широкой региональной сети точек присутствия, где жители нашей страны смогут получить бесплатную пластиковую карту для оплаты покупок и услуг (в том числе в Интернете), а также базовый набор финансовых сервисов (возможность сделать вклад, получить кредит, сделать перевод или оплатить коммунальные услуги), решить эти задачи невозможно. Однако благодаря бизнес-модели, предусматривающей синергию банка и Почты России, а также уникальной возможности работать в рамках инфраструктуры почтовых отделений мы с ними успешно справляемся», - считает первый заместитель президента - председателя правления Почта Банка Георгий Горшков.

В Бинбанке пояснили: общее количество отделений увеличилось за счет объединения с другими банками, входящими в группу. В частности, в ноябре 2016 года было завершено юридическое объединение с МДМ Банком.

Бинбанк будет присоединен к МДМ Банку и даст ему свой бренд

Акционеры Бинбанка и МДМ Банка на внеочередном общем собрании 7 октября утвердили схему юридического объединения двух банков. Как сообщили в Бинбанке, решено, что он будет присоединен к МДМ Банку, при этом объединенный банк продолжит работать под брендом Бинбанка (МДМ Банк будет переименован в «Бинбанк»).

В Промсвязьбанке также уточнили, что филиальная сеть приросла в основном за счет присоединения офисов дочерних банков - Автовазбанка и Первобанка - по итогам интеграции.

В МКБ произошло расширение географии присутствия в Москве и Московской области.

«На основе анализа востребованности наших продуктов и услуг, а также активности клиентов мы сделали вывод, что существующая ранее инфраструктура не охватывала весь возможный спрос - клиенты банка предпочитают обслуживаться в отделениях, расположенных в непосредственной близости от дома. Банком было принято решение об увеличении сети и расширении географии в Москве и Московской области. Так, в 2016 году, помимо новых отделений в Москве, мы открыли офисы банка во всех крупных подмосковных городах: Пушкино, Химках, Железнодорожном, Раменском, Сергиевом Посаде, Воскресенске и Долгопрудном», - рассказали в пресс-службе МКБ.

Построимся «по росту»

В рэнкинге Банки.ру первое место по розничной филиальной сети среди банков ожидаемо занял Сбербанк. На 1 апреля 2017 года у него было 13,8 тыс. офисов по обслуживанию физлиц (без учета ВСП корпоративного блока и «Сбербанка 1»). Это на 832 офиса меньше, чем годом ранее.

На один бизнес офис Сбербанка приходится около 20-25 тыс. жителей

Как рассказали Банки.ру в Сбербанке , основу сети кредитной организации составляют бизнес-офисы, в которых клиенты могут получить полный спектр всех услуг и продуктов, включая консультации по ипотеке и инвестиционным продуктам. Такие отделения расположены во всех городах РФ, как правило, на один офис приходится около 20-25 тыс. жителей. Исходя из этого, количество ВСП в субъекте пропорционально общему количеству жителей. Основной формат в сельской местности - это операционные офисы, которые предоставляют населению ограниченный перечень наиболее востребованных финансовых услуг. Сбербанк работает более чем в 5,5 тыс. сел и поселков городского типа.

«Также формат операционных офисов представлен и в городах. Всего за прошедший год было укрупнено 832 операционных офиса - в городах с населением «100 тысяч плюс», которые не могли обеспечить необходимый уровень сервиса и не были востребованы клиентами. Банк стремится быть ближе к клиенту и планирует открывать офисы там, где это востребовано, - заявили в пресс-службе Сбербанка. - С учетом того, что для 85% клиентов среднее расстояние до ближайшего отделения в этих городах не превышает одного километра, закрытие мелких офисов не отразилось на доступности финансовых услуг. Сельская сеть в банке остается без изменений, каких-либо действий в этом направлении не планируется».

На второе место после Сбербанка резко вырвался Почта Банк . На 1 апреля 2017 года его розничная сеть насчитывала 8,1 тыс. точек присутствия, в том числе 2,3 тыс. клиентских центров в почтовых отделениях, 5,2 тыс. окон продаж с сотрудником Почты России, 336 клиентских центров бывшего Лето Банка, а также 233 стойки продаж.

Однако на этом Почта Банк останавливаться не намерен.

«Наша розничная сеть сегодня является второй по величине в России. При этом у нас нет цели обогнать какой-либо банк по тому или иному показателю. Сегодня мы находимся в стадии интенсивного развития и набора рыночного веса, - рассказывает Георгий Горшков. - Стратегия развития нашего банка предусматривает открытие порядка 18 тысяч точек в первые три года работы. Если в конечном счете услуги Почта Банка будут доступнее услуг одного из лидеров рынка, значит мы на правильном пути».

Между тем , проводимой порталом Банки.ру, председатель правления Почта Банка Дмитрий Руденко недвусмысленно заявил, принимая награду в номинации «Открытие года»: «Если мы будем хорошо работать, то через несколько лет будем «Авангардом года», потом, может быть, и «Ренессансом года». А через пять лет мы будем Сбербанком года!»

Напомним, с 2012 по 2015 год Почта Банк - «внучка» ВТБ - работал под именем Лето Банка и позиционировал себя как «легкий» банк, ориентированный на массовый розничный сегмент, со специализацией на экспресс-кредитовании, кредитах наличными и кредитных картах. Однако в 2015 году Почта России выкупила у группы ВТБ 50% минус одну акцию Лето Банка, на базе которого в январе 2016 года был создан Почта Банк. Первые клиентские центры банка открылись в апреле прошлого года. С этого момента началось масштабное шествие кредитной организации по стране, в результате которого за год количество ее точек присутствия выросло более чем в десять раз - до 8,1 тыс. отделений. Большую роль в становлении филиальной сети Почта Банка сыграли именно клиентские центры в отделениях Почты России.

Среди ответивших банков (запросы были разосланы в 30 крупнейших по активам) третьим по количеству розничных филиальных сетей оказался Россельхозбанк (РСХБ). Его сеть немногим превышает 1,3 тыс. офисов, и эта цифра непринципиально изменилась с прошлой весны.

В РСХБ сообщили, что планируют применять новые форматы точек доступа, основанные на использовании современных технологических решений и направленные на обеспечение доступности банковских услуг для клиентов вне зависимости от их местонахождения, в совокупности с повышением эффективности деятельности и параметров окупаемости затрат. Приоритет при этом отдается развитию дистанционных каналов и внедрению омниканальной модели продаж и обслуживания с помощью интернет- и мобильного банкинга, сайта банка, контакт-центра, банкоматной и терминальной сети и партнерских каналов продаж.

ВТБ 24 стал лишь четвертым в рэнкинге. Его розничная сеть офисов насчитывает чуть более тысячи отделений.

«Наши принципы развития сети предусматривают, во-первых, ее дальнейшее расширение в городах присутствия, где действующей инфраструктуры уже недостаточно для обслуживания растущего количества наших клиентов. Во-вторых, мы открываем офисы в городах, где живут наши потенциальные клиенты, но отсутствуют офисы банка. Также значительную часть программы развития сети составляют офисы в формате «банк на работе», открываемые в рамках сотрудничества с компаниями, с которыми у нас реализованы зарплатные проекты», - прокомментировали в пресс-службе ВТБ 24.

Всего в прошлом году ВТБ 24 открыл 46 новых офисов, дополнительно реализовал 43 проекта по улучшению действующей сети и закрыл 16 старых неформатных офисов, не соответствующих современным требованиям банка.

На пятом месте - Бинбанк с показателем в 415 офисов. В банке считают, что на данный момент количество отделений в его региональной сети оптимально для эффективного развития бизнеса по всей России. Поэтому существенного изменения числа офисов не предполагают, однако допускают, что в некоторых городах возможно открытие новых отделений.

Шалтай-Болтай

Как поясняют некоторые кредитные организации, взамен закрытых офисов они открывают новые - как правило, больше и современнее. За счет этого количество вновь открываемых офисов может быть меньше, чем закрываемых старых, но «клиентопроходимость» новых точек при этом не ниже.

Так, в начале года председатель Московского банка Сбербанка Олег Смирнов рассказал, что переформатирование всей филиальной сети московского Сбербанка подразумевает отказ от офисов старого образца и открытие полнофункциональных отделений с большей площадью. «Если мы закрываем несколько офисов, значит где-то в этом районе открывается один большой офис Сбербанка», - объяснил Смирнов, добавив, что число офисов сокращается, но количество рабочих мест только растет.

Филиальную сеть Сбербанка в Москве переформатируют до конца года

До конца 2017 года будет закончено переформатирование всей филиальной сети московского Сбербанка, что подразумевает отказ от офисов старого образца и открытие полнофункциональных отделений с большей площадью. Об этом рассказал журналистам председатель Московского банка Сбербанка Олег Смирнов.

По словам начальника отдела развития филиальной сети Уральского Банка Реконструкции и Развития (УБРиР) Евгения Сидорского, банк еще в 2014 году закончил реализацию стратегии экстенсивного роста, которая предполагала экспансию в регионы, массовое открытие новых офисов и формирование клиентской базы. В настоящее время УБРиР работает в рамках стратегии «довольного клиента» и нацелен на повышение качества обслуживания, выстраивание долгосрочных отношений с клиентами. Что касается перспектив увеличения филиальной сети, банк придерживается такого принципа: количество офисов напрямую зависит от эффективности бизнеса в конкретном городе. Именно это учитывается при рассмотрении вопроса об открытии новых отделений.

На текущий момент Российский Национальный Коммерческий Банк (РНКБ) располагает самой большой сетью отделений в Республике Крым и городе Севастополе, в связи с чем банк оценивает прежде всего экономическую эффективность, рентабельность и удобство каждого офиса для жителей конкретного района. В рамках оптимизации РНКБ также в том числе объединял в прошлом году небольшие операционные офисы и подбирал максимально удобное месторасположение для отделений. Принятые меры по оптимизации сети позволили банку улучшить качество обслуживания клиентов.

«Мы не проводим политику сокращения или наращивания филиальной сети. Мы проводим политику поддержания нашей филиальной сети в том объеме, который отвечает потребностям наших клиентов сегодня. Мы видим очень хорошие перспективы для развития бизнеса, планируем расширение сети отделений в этом году. Такое решение связано с большим интересом клиентов к нашим продуктам, с ростом бизнеса. Мы в том числе закрываем менее востребованные отделения и открываем новые в других местах, где в них больше потребность или есть возможность сделать офис более комфортным для обслуживания клиентов», - пояснили Банки.ру в пресс-службе Райффайзенбанка .

«В контексте развития сети было бы неверным говорить только о сокращении количества офисов, что, безусловно, имело место. Этот процесс также подразумевает релокацию офисов и изменение их форматов в соответствии с ожиданиями клиентов банка, а также совершенствование дистанционных каналов обслуживания в целях обеспечения мультиканального доступа в банк для каждого клиента», - сказали в Росбанке , розничная сеть которого насчитывает 400 офисов.

Председатель правления банка «Югра» Дмитрий Шиляев рассказал, что его банк придерживается стратегии поступательного развития региональной сети. Основной упор делается на повышение эффективности работы в рамках существующих подразделений. «Мы идем туда, где существует потребность в банковских услугах. Таким образом, мы сформировали оптимальную сетевую структуру, которая охватывает наиболее значимые российские регионы и выполняет поставленные задачи по всем направлениям бизнеса», - считает он.

Директор департамента розничных продаж ЮниКредит Банка Сергей Васяткин обратил внимание, что внимательное отношение банка к эффективности розничной сети позволило не только не сократить ее в текущих экономических условиях, но и открыть в 2016 году пять новых офисов. С конца 2015 года в «ЮниКредите» также работают отделения нового формата, сообщил он. Их основная особенность - замена касс на иные возможности внесения и снятия наличных, такие как: банкоматы с функцией приема наличных, сеть приема и снятия наличных у партнеров «ЮниКредита» - банковских и небанковских организаций. При этом по функционалу данные отделения не отличаются от стандартных. Такой формат был специально разработан в рамках рабочего плана банка по трансформации сети. Он позволяет сделать кредитную организацию доступнее для клиентов в тех ключевых городах региона, где спрос на ее услуги неуклонно растет, а также повысить эффективность действующих отделений.

Банк «Россия» тоже придерживается взвешенного рационального подхода в политике развития филиальной сети. Закрытие и открытие офисов производится в соответствии с целесообразностью: охватом потенциальной целевой аудитории, местоположением, наличием значимых клиентов, сказали в банке.

В банке «Уралсиб» до конца 2017 года планируется ряд переездов существующих офисов в более удобные и доступные для клиентов места. Но значительного расширения офисной сети не предполагается.

«В настоящее время мы точечно рассматриваем варианты наращивания бизнеса в тех регионах, где видим потенциальный рост. Также изменения в сети могут быть связаны с оптимизацией в части административно-хозяйственных расходов. Мы четко понимаем, что, несмотря на бурное развитие удаленных каналов обслуживания и управления финансами, сеть отделений остается востребованной клиентами. Для многих клиентов важна сама возможность прийти в отделение, получить грамотную консультацию специалиста или решить возникшие трудности с сотрудником банка», - поясняет начальник управления по развитию розничной сети Альфа-Банка Дмитрий Семенов.

«Изменение количества офисов связано с проведенной в 2016 году программой по закрытию убыточных точек продаж. Помимо закрытия точек, в рамках программы по реорганизации сети было реализовано 26 проектов, в том числе открыто десять новых офисов, десять офисов переехали в новые помещения и значительно улучшили свое месторасположение, для шести офисов дополнительно арендованы площади, улучшены зоны обслуживания клиентов, - рассказали в пресс-службе банка «Российский Капитал» . - Банк проводит глобальную реорганизацию региональной сети, в рамках которой все подразделения переформатируются под новые унифицированные модели продаж продуктов и услуг для всех сегментов клиентов: розничного, малого, среднего и крупного бизнеса».

Отделения никуда не уйдут

Опрошенные Банки.ру эксперты уверены, что в ближайшие годы массового «исхода» физических офисов из жизни клиентов российских банков ждать не стоит.

Ожидать в течение ближайших 5-7 лет, что банковские услуги полностью перейдут в онлайн, не стоит

«Действительно, с одной стороны, на фоне увеличения спроса на услуги интернет- и мобильного банкинга количество отделений банков продолжает сокращаться. Однако для клиентов все же важно иметь возможность прийти в отделение банка - это добавляет уверенности в его надежности. Так что ожидать в течение ближайших 5-7 лет, что банковские услуги полностью перейдут в онлайн, не стоит», - заявляет директор по развитию розничных каналов Росбанка Виктория Селезнева.

«Отказа от офисов в ближайшие годы не будет, так как есть консервативная часть клиентов, которая нуждается в обслуживании в физическом офисе. Банки увеличат количество услуг, которые можно оказывать дистанционно, а также по мере привыкания клиентов к онлайн-обслуживанию будут расти объемы оказания этих услуг. Депозиты населения - важнейшая часть пассивов банков, и пополнять их дистанционно будет тяжело, так как люди не готовы направлять деньги непонятно куда», - уверен младший директор по банковским рейтингам «Эксперт РА» Вячеслав Путиловский.

Говоря конкретно о трендах на «филиальном» рынке, руководитель управления банковских рейтингов Национального рейтингового агентства Егор Иванов отметил, что рост розничной филиальной сети может быть отчасти связан с ее восстановлением после сокращения в 2015 году, когда банки, пытаясь сократить издержки, закрывали узкоспециализированные и малорентабельные офисы. Также в ряде случаев, особенно в регионах, федеральные банки наращивали свою сетевую инфраструктуру, открывая точки присутствия на месте офисов банков с отозванной ранее лицензией. Кроме того, сокращение офисов может происходить по разным причинам, в том числе из-за смены стратегии развития или снижения издержек (закрытие нерентабельных отделений). Также возможен и обратный процесс.

«Все эти процессы регулируются их экономической целесообразностью, и вопросы недовольства клиентских масс стоят далеко не на первом месте. Однако существуют и исключения, когда в населенном пункте закрывается единственный банковский офис и его жителям приходится ездить в другое поселение, чтобы воспользоваться банковскими услугами. В этом случае вполне вероятно, что недовольство граждан может изменить мнение руководства банка и банк снова откроет закрытое ранее отделение», - замечает Иванов.

Что касается Почта Банка как «нового Сбербанка», аналитики не уверены, что кто-то сможет в обозримом будущем обойти гиганта рынка даже при значительном сокращении им количества своих офисов.

«Сеть Сбербанка будет сокращаться, но не «до нуля», по причинам, которые я перечислил выше. Почта Банк, если и будет замещать офисы Сбербанка, то те, которые в силу их отдаленности и скудной клиентской базы невыгодно содержать в качестве отдельной точки продаж. В таком случае останется «переформатированное» почтовое отделение, которое будет выполнять роль и почты, и банка. Однако этот процесс будет сильно растянут во времени», - полагает Путиловский.

«Возможно, в каких-то населенных пунктах и будет происходить закрытие отделений Сбербанка по причине открытия там офисов Почта Банка, но это скорее будут единичные случаи, и объясняться они будут экономической целесообразностью, а не стремлением Сбербанка полностью перейти на дистанционное обслуживание», - поддерживает коллегу Иванов.

Глава аналитического департамента «Golden Hills КапиталЪ АМ» Михаил Крылов также считает, что Сбербанк в любом случае не оставит массового клиента без внимания. При этом снижение числа отделений Сбербанка не вызовет оттока его клиентов, а приучит их работать в других отделениях.

«Конечно, сокращение офисов может быть неудобно вкладчикам. Но в основном только за счет сокращения филиальной сети можно повысить качество сервиса еще сильнее по сравнению с тем, чего добился Сбербанк на текущий момент, и при этом не критически увеличивать затраты. Однако я бы не сказал, что сейчас клиенты в целом уже готовы отказаться от офисного консультирования по широкому спектру вопросов, начиная от выбора инструментов сбережений и заканчивая подробным финансовым планом. Как бы то ни было, тем, кто захочет прийти на место Сбербанка и его офисов и тем самым побороться за его целевую аудиторию, следует помнить, что в банковской рознице офис офису рознь. Без огромных капиталовложений филиальные сети банков, основанные на сторонних помещениях (например, расположенные в торговых центрах или почтовых отделениях), будут вносить меньший вклад в развитие банковских брендов. А спроса на переоборудование почтовых отделений в ультрасовременные офисы продаж как такового пока не наблюдается. Если старые, а иногда и очень старые почтовые отделения в перспективе двух-трех лет будут «переоформлены» в более современные и функциональные, нижний массовый сегмент может потянуться к новому бренду вместо Сбербанка. Если, конечно, к тому времени не изменится структура рынка почтовых услуг», - заключает Крылов.

Последние материалы сайта

Платежи ИП

Лучшие партнерские программы

Любому бизнесу нужен рост и расширение. Например, если вы владеете заводом, вы модернизируете производство и устанавливаете больше станков. А что если вы владеете интернет-магазином? Тогда основной задачей будет увеличить число продаж и найти постоянных п

Платежи ИП

Picodi: Все скидки в одном месте!

Дата: 14 Фев 2018 Обновление : в сентябре 2018 года МТС запустил новый сезон викторины «Блиц». Подробнее об этом - . 13 февраля 2018 года мобильный оператор МТС запустил новую игру-викторину – «Блиц ». Только вчера я писал о запуске , а вот уже и МТС

Налоги ИП

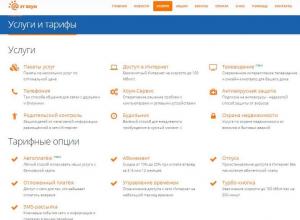

Личный кабинет абонента «At home

После подключения к нашей сети Вам необходимо оплатить услуги в течение трех дней после подключения. Если Вы подключаетесь по акции, Вы можете пополнить баланс Вашего лицевого счета наличным способом, передав денежные средства мастеру. Мастер выдаст Вам д

Закрытие ИП

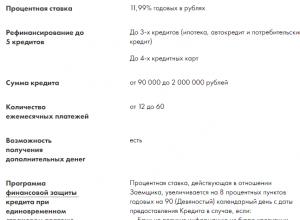

Подача заявки на реструктуризацию

В поисках вариантов для рефинансирования кредитов заемщики стараются найти предложение с наиболее выгодными процентными ставками. В 2017 году в этой области безусловным лидером стал банк Райффайзен. Он предлагает клиентам перевести к себе имеющиеся у них

Учет и отчетность

Самые лучшие и надежные форекс брокеры в россии и мире

Первые шаги в фондовых торгах обычно осуществляются с помощью и под непосредственным контролем профессиональных брокеров. Удачно подобранный брокер поможет вам создать ваш первый капитал в фондовых торгах и создать фундамент для более прибыльной торговли

Регистрация

Самые жирные биткоин краны Автоматические краны биткоинов

Январь 2nd, 2019 uspeshnoe-deloМоментальные биткоин краны отличаются от тем, что заработанные сатоши сразу поступают на Ваш микрокошелек. Количество таких сайтов в разы превышает те, с которых выплаты производятся лишь по определенным дням недели. Оно, н