Методы управления кредиторской задолженностью. Методы управления кредиторской задолженностью компании

Курсовая работа по теме:

Управление кредиторской задолженностью

ВВЕДЕНИЕ

Ведение современного бизнеса сопровождается необходимостью решения задач различной сложности. Современная система управления кредиторской задолженностью должна включать всю совокупность методов анализа, контроля и оценки за ней. Вместе с тем управление кредиторской задолженностью - это работа с источниками ее возникновения, формирование кредитной политики предприятия и организация договорной работы, а также управление долговыми обязательствами.

Ведя хозяйственную деятельность, практически любая компания не может обойтись без кредиторской задолженности. Если своевременно рассчитаться с контрагентами, то никаких проблем не возникает. Но как списать кредиторскую задолженность в ситуации, когда вернуть долг в силу тех или иных причин не представляется возможным?

Кредиторскую задолженность можно определить как задолженность одной организации другим организациям, индивидуальным предпринимателям или физическим лицам образовавшуюся при расчетах за приобретаемые материально-производственные запасы, работы и услуги, при расчетах с бюджетом, а также при расчетах по оплате труда. Такая задолженность должна числиться в учете организации либо до даты ее погашения организацией или взыскания контрагентом, либо до даты ее списания с учета.

Методика управления кредиторской задолженностью представляет собой часть общей политики управления оборотными активами и маркетинговой политики предприятия, которая направлена на расширение объема реализации продукции и заключающейся в оптимизации общего размера этой задолженности и обеспечении своевременной ее инкассации.

Задолженности, возникающие при осуществлении финансово-хозяйственной деятельности предприятий, образуют текущее и долгосрочное отвлечение или привлечение средств, известных как дебиторская и кредиторская задолженности, влияющие на платежеспособность и ликвидность.

Кредиторская задолженность всегда отвлекает средства из оборота, препятствует их эффективному использованию, следствием чего является напряженное финансовое состояние предприятия. Т.е. кредиторская задолженность характеризует отвлечение средств из оборота данного предприятия и использование их дебиторами. Тем самым она отрицательно влияет на финансовое состояние предприятия, поэтому необходимо сокращать сроки ее взыскания.

Цель данной дипломной работы - провести анализ кредиторской задолженности предприятия и на основании данных анализа предложить мероприятия по её снижению. Для достижения данной цели необходимо решить следующие задачи:

1. Определение сущности кредиторской задолженности и методы управления ею.2. Провести анализ экономического положения ОАО «НК Альянс».3. По результатам анализа предложить мероприятия по управлению кредиторской задолженностью на предприятии.

Кредиторская задолженность в определенной мере полезна для предприятия, т.к. позволяет получить во временное пользование денежные средства принадлежащие другим организациям.

Состояние кредиторской задолженности, размеры и качество оказывают сильное влияние на финансовое состояние организации.

В целях управления кредиторской задолженностью необходимо проводить ее анализ, который включает комплекс взаимосвязанных вопросов, относящихся к оценке финансового положения предприятия.

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ УПРАВЛЕНИЯ КРЕДИТОРСКОЙ ЗАДОЛЖЕННОСТЬЮ

1.1 Сущность кредиторской задолженности

кредиторский задолженность финансовый состояние

Как правовая категория кредиторская задолженность - особая часть имущества предприятия, являющаяся предметом обязательственных правоотношений между организацией и ее кредиторами. Экономическая составляющая включает в себя часть имущества предприятия (как правило, денежные средства) и товарно-материальные ценности.

Организация владеет и пользуется кредиторской задолженностью, однако она обязана вернуть или выплатить данную часть имущества кредиторам, которые имеют право требования на нее.

Таким образом, кредиторская задолженность имеет двойственную юридическую природу: как часть имущества она принадлежит предприятию на праве владения или даже на праве собственности относительно полученных заимообразно денег или вещей; как объект обязательственных правоотношений она представляет собой долги предприятия перед кредиторами, то есть лицами, управомоченными на истребование или взыскание от организации указанной части имущества.

В упрощенном варианте кредиторская задолженность - это то, что данное предприятие должно другим лицам.

С учетом отмеченных признаков, кредиторскую задолженность можно определить как часть имущества предприятия, являющуюся предметом возникших из различных правовых оснований долговых обязательств организации-дебитора перед правомочными лицами - кредиторами, подлежащую бухгалтерскому учету и отражению в балансе в качестве долгов организации- балансодержателя.

В тех случаях, когда организация-дебитор не принимает никаких мер по добровольному возврату долгов, у кредиторов остается возможность принудительного взыскания, которое в зависимости от характера кредиторской задолженности осуществляется в судебном или внесудебном порядке.

Понятием кредиторской задолженности охватываются долговые обязательства организации - дебитора, имеющие различное происхождение.

Поскольку кредиторская задолженность служит одним из источников средств, находящихся в распоряжении предприятия, она показывается в пассиве баланса. Учет кредиторской задолженности ведется по каждому кредитору отдельно, а в обобщающих показателях отражают общую сумму кредиторской задолженности и дают ее, разбивая на группы.

Привлечение заемных средств в оборот предприятия - явление, содействующее временному улучшению финансового состояния при условии, что они не замораживаются на продолжительное время в обороте и своевременно возвращаются.

В противном случае может возникнуть просроченная кредиторская задолженность, что приводит к выплате штрафов и ухудшению финансового состояния. Поэтому в процессе управления необходимо изучить состав, давность появления кредиторской задолженности, наличие, частоту и причины образования.

Кредиторская задолженность является по существу бесплатным кредитом и относится к числу привлеченных предприятием в хозяйственный оборот средств. В отличие от устойчивых пассивов, кредиторская задолженность является не планируемым источником формирования оборотных средств. Кредиторская задолженность относится к краткосрочным обязательствам предприятия.

Часть кредиторской задолженности закономерна, так как возникает в связи с особенностями расчетов. Однако в большинстве случаев кредиторская задолженность возникает в результате нарушения расчетно-платежной дисциплины и является следствием несоблюдения предприятием сроков оплаты продукции и расчетных документов.

Кредиторская задолженность характеризует наиболее краткосрочный вид используемых предприятием заемных средств, формируемых за счет внутренних источников.

Начисления средств по различным видам этих счетов производится предприятием ежедневно, а погашение обязательств по этой кредиторской задолженности - в определенные сроки в диапазоне одного месяца. Так как с момента начисления средства, входящие в состав кредиторской задолженности, уже не являются собственностью предприятия, а лишь используются ими до наступления срока погашения обязательств, по своему экономическому содержанию они являются разновидностью заемного капитала.

Кредиторская задолженность, как форма заёмного капитала, характеризуется следующими основными особенностями:

1. Это бесплатный источник используемых заёмных средств. Как бесплатный источник формирования капитала она обеспечивает снижение не только заемной его части, но и всей стоимости капитала предприятия.

2. Размер оказывает влияние на продолжительность финансового цикла предприятия. Он влияет в определенной степени на необходимый объем средств для финансирования оборотных активов. Чем выше относительный размер кредиторской задолженности, тем меньший объем средств предприятию необходимо привлекать для текущего финансирования своей хозяйственной деятельности.

3. Сумма кредиторской задолженности находится в прямой зависимости от объема хозяйственной деятельности предприятия, в первую очередь - от объема производства и реализации продукции. С ростом объема производства и реализации продукции возрастают расходы предприятия, начисляемые в составе кредиторской задолженности, а соответственно увеличивается ее общая сумма, и наоборот.

Прогнозируемый размер по большинству видов носит лишь оценочный характер. Это связано с тем, что размеры многих начислений, входящих в состав кредиторской задолженности, не поддаются точному количественному расчету в связи с неопределенностью многих параметров предстоящей хозяйственной деятельности.

Размер по отдельным ее видам и по предприятию в целом зависит от периодичности выплат начисленных средств. Периодичность этих выплат регулируется государственными нормативно - правовыми актами, условиями контрактов с хозяйственными партнерами и лишь незначительная их часть - внутренними нормативами предприятия. Эта высокая степень зависимости периодичности выплат по отдельным счетам, входящим в состав кредиторской задолженности, от внешних факторов определяет низкий уровень регулируемости этого источника заемных средств в процессе финансового менеджмента.

На величину кредиторской задолженности предприятия влияют общий объем покупок и доля в нем приобретения на условиях последующей оплаты, условия договоров с контрагентами; условия расчетов с поставщиками и подрядчиками, степень насыщенности рынка данной продукцией; политика погашения кредиторской задолженности, качество анализа кредиторской задолженности и последовательность в использовании его результатов, принятая на предприятии система расчетов.

При увеличении безналичных расчетов оборачиваемость и качество кредиторской задолженности увеличивается, а размер уменьшается, следовательно, платежеспособность и устойчивость предприятия повышается.

Кредиторская задолженность может быть прекращена исполнением обязательств (в том числе зачётом), а также списана как невостребованная.

1.2 Виды кредиторской задолженности

Среди основных видов кредиторской задолженности выделяют задолженности по:

1.перечислениям взносов на страхование имущества предприятия;

2.перечислением взносов на личное страхование персонала;

3.поставщикам и подрядчикам;

4.векселям к уплате;

5.дочерними или зависимыми обществами и персоналом организации;

6.перечислениям налогов в бюджеты разных уровней;

7.учредителям по выплате доходов;

8.полученным авансам;

9.отчислениям во внебюджетные фонды социального страхования, медицинского страхования и пенсионный фонд и т.д.

В зависимости от юридической природы и правового режима кредиторская задолженность может быть сведена к трем группам:

1. Задолженность организации перед бюджетом и социальными фондами,

2. Задолженность организации перед ее персоналом: долги по выплатам работникам заработной платы, компенсациям, платежам в порядке возмещения вреда, причиненного здоровью работника или вследствие смерти работника на производстве,

3. Задолженность перед партерами и контрагентами по договорным и кооперативным обязательствам: долги по платежам поставщикам за поставленные товары, подрядчикам - за выполненные работы по возврату полученных, но неотработанных авансов, оплата векселей.

По факту наступления платежа кредиторская задолженность может быть:

Просроченной (долги по обязательствам, сроки погашения которых на момент составления баланса наступили);

Непросроченной (долги предприятия по обязательствам, сроки погашения которых на момент составления баланса не наступили).

В составе просроченной кредиторской задолженности можно выделить два вида кредиторской задолженности:

1. кредиторская задолженность, шансы на погашение которой, несмотря на пропуск срока возврата, у предприятия сохранились;

2. кредиторская задолженность, погашение которой нереально по каким-либо фактическим основаниям. Нереальность погашения просроченных долгов может быть обусловлена, например, истечением срока исковой давности на принудительное взыскание долга.

Реальность и нереальность погашения долгов оценивает сама организация-дебитор с учетом конкретных обстоятельств.

Наиболее распространенный вид кредиторской задолженности - задолженность перед поставщиками и подрядчиками за поставленные материально-производственные запасы, оказанные услуги и не оплаченные в срок работы.

В составе кредиторской задолженности выделяется задолженность организации:

1. перед поставщиками и подрядчиками (остатки по состоянию на отчетную дату по кредиту счетов 60 «Расчеты с поставщиками и подрядчиками» и 76 «Расчеты с разными дебиторами и кредиторами»);

2. перед персоналом организации (остаток по кредиту счета 70 «Расчеты с персоналом по оплате труда»);

3. перед бюджетом (остаток по кредиту счета 68 «Расчеты по налогам и сборам»);

4. перед государственными внебюджетными фондами (кредитовый остаток по счету 69 «Расчеты по социальному страхованию и обеспечению»);

5. по полученным займам и кредитам (остатки по кредиту счетов 66 «Расчеты по краткосрочным кредитам и займам» и 67 «Расчеты по долгосрочным кредитам и займам»);

6. перед прочими кредиторами (кредитовые остатки по счетам: 71 «Расчеты с подотчетными лицами», 73 «Расчеты с персоналом по прочим операциям» и другие).

Как уже отмечено, после окончания календарного года перед составлением годовой отчетности организации обязаны произвести инвентаризацию расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами (в том числе с банками, с бюджетом и с обособленными подразделениями организации).

В ходе инвентаризации путем документальной проверки необходимо установить, в частности, правильность и обоснованность сумм кредиторской задолженности, включая суммы кредиторской задолженности, по которым истекли сроки исковой давности.

ГЛАВА 2. АНАЛИЗ И УПРАВЛЕНИЕ КРЕДИТОРСКОЙ ЗАДОЛЖЕННОСТЬЮ ОРГАНИЗАЦИИ

2.1 Сущность и основные этапы процесса управления кредиторской задолженностью

Для того, чтобы эффективно управлять долгами компании необходимо, в первую очередь, определить их оптимальную структуру для конкретного предприятия и в конкретной ситуации: составить бюджет кредиторской задолженности, разработать систему показателей (коэффициентов), характеризующих, как количественную, так и качественную оценку состояния и развития отношений с кредиторами компании и принять определенные значения таких показателей за плановые. Вторым шагом в процессе оптимизации кредиторской задолженности должен быть анализ соответствия фактических показателей их рамочному уровню, а также анализ причин возникших отклонений. На третьем этапе, в зависимости от выявленных несоответствий и причин их возникновения, должен быть разработан и осуществлен комплекс практических мероприятий по приведению структуры долгов в соответствие с плановыми (оптимальными) параметрами.

Стратегический подход

Для того, чтобы отношения с кредиторами максимально соответствовали целям обеспечения финансовой устойчивости (безопасности) компании и увеличению ее прибыльности и конкурентоспособности, менеджменту компании необходимо выработать четкую стратегическую линию в отношении характера привлечения и использования заемного капитала.

Первый основополагающий вопрос, который в связи с этим встает перед руководством фирмы это: вести бизнес за счет собственных или привлеченных средств? Второй "дилеммой" является количественное соотношение собственного и заемного капитала. Ответы на данные вопросы зависят от множества факторов как внешнего (отраслевые особенности, макроэкономические показатели, состояние конкурентной среды и т. д.), так и внутреннего (корпоративного) порядка (возможности учредителей, кредитоспособность, оборачиваемость активов, уровень рентабельности, дефицит денежных средств, краткосрочные цели и задачи, долгосрочные планы компании и многое другое).

Принято считать, что предприятие, которое пользуется в процессе своей хозяйственной деятельности только собственным капиталом, обладает максимальной устойчивостью. Однако такое допущение в корне не верно. С точки зрения конкурентной борьбы на рынке не имеет значения, какими капиталами оперирует бизнес: своими или заемными. Единственная разница может заключаться в различиях стоимости этих двух категорий капитала. Кредиторы (будь-то банки или поставщики товаров и услуг) готовы кредитовать чей-то бизнес только в обмен на определенный (иногда довольно высокий) доход (процент). При этом даже собственный капитал не является "бесплатным", так как вложения производятся в надежде получить прибыль, выше той, которую платят банки по депозитным счетам. С точки зрения стратегического развития компании отправной точкой должны быть: размер и динамика прибыльности бизнеса, которые напрямую зависят от размера занимаемой на рынке доли, ценовой политики и размера издержек производства (обращения). Вопрос же источников финансирования бизнеса является, по отношению к целям достижения конкурентоспособности предприятия, вторичным.

Менеджеры в ходе разработки стратегии кредитования собственного бизнеса должны исходить из решения следующих первоочередных задач - максимизации прибыли компании, минимизации издержек, достижения динамичного развития компании (расширенное воспроизводство), утверждения конкурентоспособности - которые, в конечном итоге и определяют финансовую устойчивость компании. Финансирование данных задач должно быть достигнуто в полном объеме. Для этого, после использования всех собственных источников финансирования (собственный капитал и прибыль - наиболее дешевые ресурсы), должны быть в заданном объеме привлечены заемные средства кредиторов. При этом наиболее весомым ограничивающим фактором в процессе планирования использования заемного капитала необходимо считать его стоимость, которая должна позволять сохранить рентабельность бизнеса на достаточном уровне.

Тактические особенности

Следующим этапом в ходе разработки политики использования кредитных ресурсов является определение наиболее приемлемых тактических подходов. Существует несколько потенциальных возможностей привлечения заемных средств:

1) средства инвесторов (расширение уставного фонда, совместный бизнес);

2) банковский или финансовый кредит (в том числе выпуск облигаций);

3) товарный кредит (отсрочка оплаты поставщикам);

4) использование собственного "экономического превосходства"

Средства инвесторов. Так как, процесс привлечения дополнительных финансовых ресурсов для целей собственного бизнеса рассматривается нами с точки зрения максимизации безопасности данного процесса, то следует остановиться на двух наиболее важных, в данном аспекте, характеристиках этого способа займа. Первая - относительная дешевизна: как правило, инвесторы, обменивающие свои средства на корпоративные права (доли, акции) рассчитывают на дивиденды, которые фиксируются в учредительных документах (или устанавливаются на собрании участников) в виде процентов. При этом, в случае отсутствия прибыли на предприятии, вложенный в дело капитал может быть "бесплатным". Вторая особенность - возможность инвесторов влиять на процессы управления в созданном хозяйственном обществе (право голоса на собрании акционеров или участников). Поэтому следует позаботиться о сохранении контрольного пакета. Иначе ваш, изначально собственный капитал, может превратиться в капитал, переданный в займы новому инвестору. Отсюда следует вывод о явной ограниченности размеров привлекаемых средств корпоративных инвесторов: в общем случае их не должно быть больше ваших первоначальных инвестиций: даже если акции (паи) "распылены" между несколькими держателями, то все равно остается риск (особенно если речь идет об успешном предприятии) сосредоточения корпоративных прав под единым контролем.

Финансовый (денежный) кредит, как правило, предоставляется банками. Это один из наиболее дорогостоящих видов кредитных ресурсов. Ограничивающие факторы: высокий процент, необходимость надежного обеспечения, "создание" солидных балансовых показателей. Не смотря на "дороговизну" и "проблематичность" привлечения, возможности банковского кредита (в отличие от инвестиционного) должны быть использованы компанией на все 100%. Если проект, реализуемый компанией действительно "рассчитан" на конкурентоспособный уровень рентабельности, то прибыль, полученная от использования финансового кредита всегда будет превышать необходимый к уплате процент. Банки хотя и дают предпочтение такому виду обеспечения предоставленных кредитов, как залог, но могут довольствоваться и гарантией третьего лица (если имеются платежеспособные учредители или другие заинтересованные лица). Балансовые показатели также обладают некоторой "гибкостью", как в процессе их формирования, так и в ходе их восприятия принимающей стороной. Наличие презентабельных отчетных показателей, хотя и выступает обязательным условием для банковского служащего, но может, в какой-то степени, игнорироваться в виду наличия реальных гарантий и обеспечения предоставляемого кредита. Одним существенным недостатком финансовых заемных средств, особенно в сравнении с инвестиционными, является наличие строго определенных сроков их возврата.

Товарный кредит. Основной положительной отличительной чертой данной разновидности получения заемных средств является наиболее простой (не заформализированный) способ привлечения. Товарный кредит, как правило, не требует (в отличие от финансового) привлечения залога и не связан со значительными расходами и продолжительностью оформления (в отличие от инвестиций). В отечественных условиях товарный кредит между юридическими лицами чаще всего представляет собой поставку товаров (работ, услуг) по договору купли-продажи с отсрочкой платежа. При этом, на первый взгляд, может показаться, что данный "кредит" предоставляется бесплатно, так как договор не предусматривает необходимости начисления и уплаты процентного (или какого-либо иного) дохода в пользу поставщика. Однако следует заметить, что поставщики (и украинские в том числе) прекрасно понимают (иногда только на эмпирическом уровне) принципы изменения стоимости денег во времени, а также способны достаточно точно оценивать размеры "упущенной выгоды" от торможения оборачиваемости активов, замороженных в дебиторской задолженности предприятия. Поэтому компенсация таких потерь закладывается в цену товаров, которая может колебаться в зависимости от сроков предоставленной отсрочки.

Там, где контроль за недополученной прибылью значительно ослаблен (госпредприятия, крупные акционерные и промышленные компании) потери, связанные с товарным кредитованием зачастую компенсируются за счет "неформальных" платежей руководству или служащим компании.

Экономическое превосходство. Очень часто строится и на отношениях товарного кредита и на других разновидностях кредитования. Суть использования преимуществ, связанных с собственным экономическим превосходством, заключается в возможности диктовать и навязывать поставщику (кредитору) собственные "правила" игры на рынке и характер договорных отношений (или, как это зачастую происходит - нарушать эти самые договорные отношения без "особых" последствий для собственного "превосходящего" бизнеса).

Экономическое превосходство заемщика пред кредитором может возникать в силу следующих обстоятельств:

Монопольное положение покупателя на рынке (монопсония);

Различия в экономических потенциалах совокупные активы покупателя значительно превосходят активы поставщика;

Маркетинговые преимущества (например, мелкий или начинающий производитель, стремящийся продвинуть свою продукцию (торговую марку) в сеть крупных супермаркетов или элитных магазинов не в "состоянии" диктовать свои условия или требовать выполнения "всех" обязательств, так как может оказаться без "нужного" заказчика);

покупатель "обнаружил" организационные недостатки в управлении дебиторской задолженностью у кредитора ("пробелы" в учете и контроле, юридическая "несостоятельность" и т. д.).

Как показывает практическая деятельность ни одно предприятие не может обойтись без, хотя бы незначительной, кредиторской задолженности, которая всегда существует в связи с особенностями бюджетных, арендных и прочих периодических платежей: оплаты труда, поставки ТМЦ без предварительной оплаты и т. д. Данный вид кредиторской задолженности нужно рассматривать, как "неизбежный". Она хотя и позволяет временно использовать "чужие" средства в собственном коммерческом обороте, но не имеет принципиального значения, если такие платежи будут осуществлены в установленные сроки.

Менеджеры компаний в своем стремлении максимально использовать возможности всех доступных кредитных средств, в том числе и в виде задержек по зарплате, нарушения сроков плановых платежей поставщикам и т.д., должны оценивать "возможности" каждого отдельного вида платежей индивидуально, так как последствия таких "отсрочек" могут иметь различные последствия, не только в зависимости от вида платежа, но и в зависимости от конкретного "невольного" кредитора.

2.2 Основные показатели, используемые для оценки кредиторской задолженности организации

Для того чтобы оптимизировать кредиторскую задолженность необходимо определить ее "плановые" характеристики. Наиболее часто используемый коэффициент, связанный с оценкой кредиторской задолженности предприятия - это коэффициент ликвидности, который рассчитывается как отношение величины оборотного капитала к краткосрочным долговым обязательствам.

Менеджеры и финансисты также часто используют, так называемый коэффициент "кислотного теста", который представляет собой отношение разницы между текущими активами и стоимостью товарно-материальных активов к текущим обязательствам.

И первый и второй показатели должны характеризовать способность предприятия покрывать свои обязательства перед кредиторами. Эти коэффициенты обладают двумя существенными недостатками:

1. они оперируют такими понятиями как "краткосрочные" или "текущие" обязательства, срок которых может колебаться от одного дня до одного года. Поэтому не учитывается более детально соотношение сроков платежей в составе как кредиторской, так и дебиторской задолженностей;

2. расчет производится, как правило, на дату баланса, или какой либо иной фиксированный момент, что не может в полной мере говорить о действительном состоянии ликвидности компании. Это связано с влиянием множества различных (в том числе и случайных) обстоятельств в какой-то определенный момент (например, на дату баланса предприятие получило "грант" или "дотацию", что не ведет к увеличению кредиторской задолженности, а на следующий день возвратило их).

Устранить подобные "недочеты" в системе анализа состояния предприятия позволяют:

В первом случае - например, проведение расчетов с использованием более дискретных значений (распределение задолженностей по месячным периодам или (если необходимо) недельным периодам).

Во втором случае - определять среднемесячное или среднегодовое значение коэффициента ликвидности и других аналогичных показателей.

Одним из наиболее оптимальных рамочных показателей здорового состояния компании можно назвать ситуацию, когда кредиторская задолженность не превышает дебиторскую. При этом, как мы уже отмечали, данное "непревышение" должно быть достигнуто в отношении как можно более дискретного ряда значений (сроков): годовая кредиторская задолженность должна быть не больше годовой дебиторской, месячная и 5-ти дневная кредиторская не более месячной и 5-ти дневной дебиторской соответственно и т. д.

При достижении данного "временного баланса" дебиторской и кредиторской задолженности, необходимо также достичь и "баланса их стоимости": то есть в данной ситуации процентные и прочие расходы, связанные с обслуживанием кредиторской задолженности (как минимум) не должны превышать доходы, вызванные выгодами, которые связаны с самим фактом отсрочки собственной дебиторской задолженности (при этом "нормальный" размер наценки в расчет не принимается).

Для того, чтобы определить степень зависимости компании от кредиторской задолженности необходимо рассчитать несколько следующих показателей.

Коэффициент зависимости предприятия от кредиторской задолженности. Рассчитывается как отношение суммы заемных средств к общей сумме активов предприятия. Этот коэффициент дает представление о том, на сколько активы предприятия сформированы за счет кредиторов.

![]()

Коэффициент самофинансирования предприятия. Рассчитывается, как отношение собственного капитала (части уставного фонда) к привлеченному. Данный показатель позволяет отслеживать не только процент собственного капитала, но и возможности управления всей компанией.

Баланс задолженностей. Определяется как отношение суммы кредиторской задолженности к сумме дебиторской задолженности. Данный баланс следует составлять с учетом сроков двух этих видов задолженностей. При этом желательный уровень соотношения во многом зависит от той стратегии, которая принята на предприятии (агрессивная, консервативная или умеренная).

Бал. зад-ей=

Описанные выше экономические показатели дают, в основном, количественную оценку кредиторской задолженности. Для более полного анализа состоя кредиторской задолженности, следует дать и качественную характеристику данных пассивов.

Коэффициент времени. Определяется как отношение средневзвешенного показателя срока погашения кредиторской задолженности к средневзвешенному показателю срока оплаты по дебиторской задолженности. При этом средний срок погашения кредиторской задолженности необходимо удерживать на уровне не ниже, чем те усредненные сроки, которые должны соблюдать дебиторы предприятия.

Коэффициент рентабельности кредиторской задолженности. Данный показатель характеризует эффективность привлеченных средств и его особенно целесообразно анализировать по периодам. При этом должна быть определена зависимость динамики изменений этого коэффициента от тех основных факторов, которые повлияли на его рост или снижение (изменения сроков возврата, структуры кредиторов, средних размеров и стоимости кредиторской задолженности и т.д.).

Кркз=

ГЛАВА 3. ПУТИ СОВЕРШЕНСТВОВАНИЯ ЭФФЕКТИВНОСТИ УПРАВЛЕНИЯ КРЕДИТОРСКОЙ ЗАДОЛЖЕННОСТЬЮ В ОАО "НК АЛЬЯНС"

3.1 Анализ финансового состояния ОАО «НК Альянс»

Определение границ финансовой устойчивости предприятий относится к числу наиболее важных экономических проблем в условиях перехода к рынку, поскольку недостаточная финансовая устойчивость может привести к отсутствию у предприятий средств для развития производства, их неплатежеспособности и, в конечном счете, к банкротству, а избыточная устойчивость будет препятствовать развитию, отягощающая затраты предприятия излишними запасами и резервами.

Для оценки финансовой устойчивости предприятия необходим анализ его финансового состояния. Финансовое состояние представляет собой совокупность показателей, отражающих наличие, размещение и использование финансовых ресурсов.

Полное фирменное наименование организации: Открытое акционерное общество «Нефтяная компания «Альянс».

Сокращенное фирменное наименование организации: ОАО «НК «Альянс».

Бизнес НК «Альянс» ориентирован прежде всего на внутренний рынок. Имея основу в секторе нефтепереработки и сбыта, компания последовательно наращивает активы и распространяет свою деятельность на смежные отрасли – разведки и добычи, транспорта и перевалки нефти и нефтепродуктов. Сильной стороной компании является то, что она располагает развитыми сетями оптового и розничного сбыта, которые способны гарантировать различным категориям потребителей целый комплекс услуг. Этот фактор при растущем платежеспособном спросе на нефтепродукты придает НК «Альянс» устойчивость на рынке, обеспечивает эффективность ее деятельности.

Чтобы закрепить конкурентные преимущества, расширить свою долю рынка за счет повышения качества товаров и услуг при одновременном снижении затрат, мы последовательно реализуем долгосрочные программы развития основных звеньев компании. Партнерами НК «Альянс» по этим программам выступают компании с мировым именем.

Менеджмент объединенной компании уделяет непрестанное внимание повышению инвестиционной привлекательности AOC, прозрачности бизнеса и его соответствию высоким стандартам. Компания нацелена на динамичный качественный рост в интересах всех своих акционеров и привержена интересам развития регионов своей деятельности.

Таблица 3.1 - Размер и структура капитала компании за 2009 г.

Цель анализа состоит в том, чтобы оценить финансовое состояние предприятия, а так же в том, чтобы постоянно проводить работу, направленную на улучшение кредитной политики организации. Анализ финансового состояния показывает, по каким конкретным направлениям надо вести эту работу. В соответствием с этим результаты анализа дают ответы на вопрос, каковы важнейшие способы улучшения кредитной политики предприятия в конкретный период его деятельности.

Таблица 3.2 - Оценка структурных показателей.

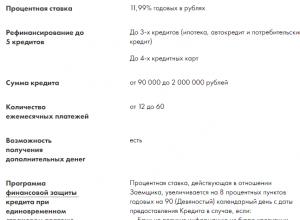

Из таблицы видно, что коэффициент самофинансирования в отчетном году равен 55. Это означает, что объем собственных источников финансирования развития производства хозяйствующего субъекта в 59 раз превышает объем привлеченных средств. Рост коэффициента самофинансирования на 32,11 ед. (с 23,35 до 55,46) свидетельствует о повышении уровня самофинансирования на 137,52 %.

Коэффициент зависимости предприятия от кредиторской задолженности понизился с 0,81 в первом квартале до 0,64 в четвертом, но все же данные показатели не входят в норматив, это означает, что деятельность компании более, чем нужно зависит от активов, сформированных за чужой счет.

Таблица 3.3 - Показатели ликвидности

Коэффициент ликвидности в 4 квартале уменьшился на 0,25 по сравнению с первым кварталом. Это говорит о недостаточной краткосрочной ликвидности предприятия, что обусловлено снижением кредиторской задолженности, но тем не менее, показатели приближены к нормативным значениям.

За 4 квартала 2009 года значение показателя кислотного теста (текущей ликвидности) составляет 0,64. Снижение показателя обусловлено падением стоимости краткосрочных обязательств. Коэффициент кислотного теста показывает отношение текущих активов ОАО «НК «Альянс» к его текущим обязательствам и определяет общий уровень платежеспособности предприятия.

Таблица 3.4 - Коэффициенты оборачиваемости

Коэффициент оборачиваемости дебиторской задолженности в четвертом квартале по сравнению с первым снизилась почти в 3 раза- с 20,25 до 7,02. Чем выше коэффициент оборачиваемости дебиторской задолженности, тем быстрее компания рассчитывается со своими покупателями. Снижение оборачиваемости может означать:

1. Проблемы с оплатой счетов у покупателей.

2. Организацию взаимоотношений с покупателями, обеспечивающую более выгодный покупателю, отложенный график платежей с целью привлечения и удержания клиентуры.

Коэффициент оборачиваемости кредиторской задолженности в первом квартале достиг 67,13 к четвертому кварталу он снизился до 39,55. Чем выше коэффициент оборачиваемости кредиторской задолженности, тем быстрее компания рассчитывается со своими поставщиками.

Неблагоприятной для предприятия является ситуация, когда коэффициент оборачиваемости кредиторской задолженности значительно больше коэффициента оборачиваемости дебиторской задолженности.

Вывод: анализ финансовой устойчивости предприятия показал, что ОАО «НК Альянс» находится в устойчивом финансовом состоянии: у предприятия на конец 2009 года достаточно наиболее ликвидных активов для покрытия краткосрочной кредиторской задолженности. Но всё-таки при изучении некоторых финансовых показателей было выявлено, что результаты всё же несколько отходят от нормы, следует провести некоторые изменения в деятельности компании для того, чтобы стабилизировать результаты.

Финансовая устойчивость предприятия – это экономическая категория, выражающая такую систему экономических отношений, при которых предприятие формирует платежеспособный спрос, способно при сбалансированном привлечении кредита обеспечивать за счет собственных источников активное инвестирование и прирост оборотных средств, создавать финансовые резервы, участвовать в формировании бюджета. Платежеспособность выступает внешним проявлением финансовой устойчивости предприятия и отражает способность хозяйствующего субъекта платить по своим долгам и обязательствам в данный конкретный период времени.

Основной задачей любого аналитика является не только проведение анализа и представление его результатов, но и формулировка на их основе рекомендаций и путей по улучшению показателей или качественных характеристик анализируемого объекта. Поэтому, на основе проведенного выше финансового анализа предприятия, было бы немаловажным представить предложения по улучшению его финансового состояния.

Одним из основных и наиболее радикальных направлений финансового оздоровления предприятия является поиск внутренних резервов по увеличению прибыльности производства и достижению безубыточной работы за счет более полного использования производственной мощности предприятия, повышения качества и конкурентоспособности продукции, снижения ее себестоимости, рационального использования материальных, трудовых и финансовых ресурсов, сокращения непроизводительных расходов и потерь.

Важным аспектом контроля кредиторской задолженности является отслеживание сроков оплаты. И не только из-за того, что в случае просрочек применяется повышенный процент платежей по договору. Если первое нарушение срока оплаты не влияет на отгрузку товара, то после второго отгрузка может быть прекращена. Пропуск срока платежа влияет и на бонусы, предоставляемые нам поставщиком. Следует отметить, что политика наших поставщиков направлена на сокращение маржи, получаемой их дилерами. Поэтому бонусы становятся одним из важных источников наших доходов. Ответственность за соблюдение сроков оплаты по контрактам несут подразделения логистики, входящие в отделы продаж каждого из наших центров. Финансовая служба также отслеживает оплату поставщикам в соответствии с составленным графиком и отвечает за то, чтобы предприятие располагало денежными средствами в дни проведения платежей. Такая двойная система позволяет не ставить в зависимость от одного сотрудника отдела логистики успех деятельности компании в целом.

Чтобы избежать проблем при проведении аудиторской проверки, предприятие должно иметь полную документацию, подтверждающую правильность отражения по соответствующим статьям баланса остатков задолженности, обосновывающую причины образования задолженности, реальность ее получения (акты сверки расчетов или гарантийные письма, в которых должники признают задолженность). Очень важно следить за сроками задолженности по каждому кредитору в отдельности и своевременное принятие мер для погашения задолженности, чтобы не пропустить срока исковой давности в случае необходимости взыскания задолженности в судебном порядке, а также чтобы иск не подали на рассматриваемое предприятие.

Несмотря на то, что ситуация на рассматриваемом предприятии достаточно благополучна, тем не менее, рост объемов кредиторской задолженности определяет необходимость повышенного внимания ко всему, что с ней связано.

ЗАКЛЮЧЕНИЕ

Кредиторская задолженность является важным источником финансирования для многих видов бизнеса. Она может рассматриваться как «самопроизвольно возникающий», «спонтанный» источник финансирования, который увеличивается с ростом объемов производства и продаж.

Управление кредиторской задолженностью предполагает применение организацией наиболее подходящих и выгодных форм и сроков расчетов с контрагентами, и в самых общих чертах сводится к сохранению финансовой стабильности фирмы при снижении дефицита оборотных средств.

Эффективное управление долгами компании во многом определяется избирательным подходом к контрагентам и гибкой системой расчетов с ними.

Первым важнейшим шагом на пути оптимизации расходов станет определение оптимальной структуры оплаты товаров и услуг для каждого конкретного случая, включающее в себя:

Составление бюджета и схемы кредиторской задолженности;

Оценку финансовых возможностей, вероятных рисков и степени доверия в отношениях с кредиторами

Контроль за состоянием кредиторской задолженности является необходимым условием устойчивого финансового положения предприятия.

Нормальное состояние оборачиваемости кредиторской задолженности – это одно из условий отсутствия сбоев в деятельности предприятия и осуществления им нормальных циклов деятельности.

Финансовая устойчивость предприятия предполагает сочетание четырёх благоприятных характеристик финансово-хозяйственной положения предприятия:

1. высокой платёжеспособности;

2. высокой ликвидности;

3. высокой кредитоспособности;

4. высокой рентабельности.

В первой главе были рассмотрены теоретические аспекты, касающиеся кредиторской задолженности.

Во второй главе были определены основные этапы процесса управления кредиторской задолженностью организации, так же показатели, используемые для оценки кредиторской задолженности.

В третьей главе был проведен анализ финансовых коэффициентов компании ОАО «НК Альянс». Проанализировав полученные результаты, можно сделать выводы, что в целом, деятельность компании стабильна, показатели находятся в пределах нормы. Но при сравнении полученных результатов, можно заметить, что данные за 4 квартал снизились по сравнению с 1 кварталом.

Для повышения полученных результатов были даны рекомендации:

Поиск внутренних резервов;

Отслеживание и ответственность при оплате средств кредиторам;

Правильное оформление и содержание документации.

К сожалению, проблема управления кредиторской задолженностью является весьма актуальной для большинства российских предприятий, однако на сегодняшний день ввиду недостатка финансовых ресурсов, а также подготовленных кадров на многих предприятиях, их решению не уделяется должного внимания.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. Абрютина М.С. Экспресс-анализ финансовой отчетности. М.: «Дело и Сервис»,2007.-256с.

2. Бабаева Ю.А., Петров А.М. Бухгалтерский учет и контроль дебиторской и кредиторской задолженности. М.: «Проспект», 2008.- 153с

3. Баканов М.И., Шеремет А.Д. Теория экономического анализа. – М.: Финансы и статистика, 2006.-334с

4. Бирман А.М. Вопросы теории финансов. М.: Госфиниздат,2006г.-263с

5. Борисов Л.П. Оценка результатов финансово-хозяйственной деятельности.М.: Консультант, 2008.-45с

6. Галлеев М.Ш. Дебиторская и кредиторская задолженность. Острые вопросы учета и налогообложения. – М.: Вершина, 2006.-125с

7. Грачёв А.В. Анализ и управление финансовой устойчивостью предприятия.М.: Финпресс,2007.-367с

8. Донцова Л.В., Никифорова Н.А. Анализ бухгалтерской отчетности. – М.: «ДИС», 2009

9. Кожинов В. Я. Бухгалтерский учет. Оценка прибыльности хозяйственных операций. – М.: «Экзамен», 2007.-276с

10. Крейнина М.Н. Финансовый менеджмент. М.: «Дело и Сервис», 2007.-334с

11. Кулик О.М. Некоторые аспекты управления дебиторской и кредиторской задолженностями российских предприятий. М.: Финансист, 2008.-189с

12. Павлова Л.Н. Финансовый менеджмент. Управление денежным оборотом предприятия. - М.: Банки и биржи, 2006.-284с

13. Ржаницына В.С. Учет кредиторской задолженности: оценка, признание и погашение. М.: Бухгалтерский учет, 2008.-405с

14. Севрух М.А. Экономический анализ в условиях самостоятельности предприятия. М.: Финансы и статистика, 2007.-176с

15. Сироткин С.А., Кельчевская Н.Р. Финансовый менеджмент на предприятии. – М.: Юнити-Дана, 2009.-287с

16. Сысоева И.А. Дебиторская и кредиторская задолженность. М.: Финпресс,2006.-78с

17. Тихонова Е.П. Дебиторская и кредиторская задолженность. – М.: Горячая линия бухгалтера, 2008.-196с

18. Шеремет А. Д., Сайфулин Р.С. Методика финансового анализа. - М.: Инфра-М, 2008.- 108с

19. www.audit-it.ru- сайт Аудиторской компании

20. www.cfin.ru- Корпоративный менеджмент- теория и практика финансового анализа

21. www.findir.ru- сайт Вышей Школы Финансового Менеджмента АНХ

22. www.glavbuh.ru- бухгалтерский форум

23. www.nkalliance.ru- сайт ОАО «НК Альянс»

Приложение 1

Бухгалтерский баланс ОАО «НК Альянс» за 1 квартал 2009

Приложение 2

Отчет о прибылях и убытках ОАО «НК Альянс» за 1 квартал 2009 г.

Приложение 3

Бухгалтерский баланс ОАО «НК Альянс» за 3 квартал 2009 г.

| АКТИВ | На начало отчетного года |

отчетного |

|

| 1 | 2 | 3 | 4 |

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | |||

| Нематериальные активы | 110 | 168 622 | 132 489 |

| Основные средства | 120 | 4 679 | 4 025 |

| Незавершенное строительство | 130 | - | - |

| 135 | - | - | |

| 140 | 7 430 094 | 11 868 173 | |

| 145 | - | - | |

| Отложенные налоговые активы | 148 | - | - |

| Прочие внеоборотные активы | 150 | - | - |

| ИТОГО по разделу I | 190 | 7 603 395 | 12 004 686 |

| II. ОБОРОТНЫЕ АКТИВЫ | |||

| Запасы | 210 | 27 574 | 27 592 |

| 211 | 642 | 116 | |

| 212 | - | - | |

| 213 | - | - | |

| 214 | - | - | |

| товары отгруженные | 215 | - | - |

| расходы будущих периодов | 216 | 26 932 | 27 476 |

| прочие запасы и затраты | 217 | ||

| 220 | 677 | 677 | |

| Дебиторская задолженность (платежи по которой | 230 | - | - |

| ожидаются более чем через 12 месяцев после отчетной даты) | - | - | |

| 231 | - | - | |

| 240 | 1 374 211 | 2 363 718 | |

| покупатели и заказчики (62, 76, 82) | 241 | 270 206 | 308 576 |

| 250 | 5 024 000 | 24 000 | |

| 251 | - | - | |

| 252 | - | - | |

| 253 | - | - | |

| Денежные средства | 260 | 929 897 | 1 187 011 |

| Прочие оборотные активы | 270 | 3 | 2 |

| ИТОГО по разделу II | 290 | 7 356 362 | 3 603 000 |

| 300 | 14 959 757 | 15 607 686 | |

| ПАССИВ | На начало отчетного года |

отчетного |

|

| 1 | 2 | 3 | 4 |

| III. КАПИТАЛ И РЕЗЕРВЫ | |||

| Уставный капитал | 410 | 888 000 | 888 000 |

| 411 | - | - | |

| Добавочный капитал | 420 | 581 910 | 581 910 |

| Резервный капитал | 430 | 44 400 | 44 400 |

| 431 | - | - | |

| резервы, образованные в соответствии с учредительными документами | 432 | 44 400 | 44 400 |

| 470 | 1 295 246 | 3 978 166 | |

| ИТОГО по разделу III | 490 | 2 809 556 | 5 492 476 |

| 2 809 556 | 5 492 476 | ||

| Займы и кредиты | 510 | 3 865 547 | 3 511 080 |

| 515 | - | - | |

| 520 | - | - | |

| ИТОГО по разделу IV | 590 | 3 865 547 | 3 511 080 |

| Займы и кредиты | 610 | 7 870 098 | 6 029 192 |

| Кредиторская задолженность | 620 | 414 556 | 496 453 |

| поставщики и подрядчики | 621 | 394 876 | 478 116 |

| 622 | - | 4 197 | |

| 623 | 377 | 692 | |

| задолженность перед дочерними и зависимыми обществами | 623 | - | - |

| 624 | 19 206 | 13 381 | |

| прочие кредиторы | 625 | 98 | 66 |

| 630 | - | - | |

| Доходы будущих периодов | 640 | - | - |

| Резервы предстоящих расходов | 650 | - | - |

| 660 | - | 78 485 | |

| ИТОГО по разделу V | 690 | 8 284 654 | 6 604 130 |

| 700 | 14 959 757 | 15 607 686 |

Приложение 4

Отчет о прибылях и убытках ОАО «НК Альянс» за 3 квартал 2009 г.

| Наименование показателя | За отчетный период | За аналогичный предыдущего |

|

| 1 | 2 | 3 | 4 |

| 010 | 14 612 135 | 23 901 236 | |

| 020 | -13 072 112 | -22 782 088 | |

| Валовая прибыль | 029 | 1 540 023 | 1 119 147 |

| Коммерческие расходы | 030 | -513 203 | -127 971 |

| Управленческие расходы | 040 | -378 492 | -286 795 |

| Прибыль (убыток) от продаж | 050 | 648 327 | 704 381 |

| Проценты к получению | 060 | 626 999 | 466 414 |

| Проценты к уплате | 070 | -809 862 | -715 081 |

| 080 | 2 540 299 | 5 462 793 | |

| Прочие операционные доходы | 090 | 1 856 837 | 1 684 851 |

| Прочие операционные расходы | 100 | -2 008 735 | -2 248 648 |

| Внереализационные доходы | 120 | - | - |

| Внереализационные расходы | 130 | - | - |

| 140 | 2 853 865 | 5 354 710 | |

| Отложенные налоговые активы | 141 | - | - |

| Отложенные налоговые обязательства | 142 | - | -2 |

| Текущий налог на прибыль | 150 | -170 945 | -177 326 |

| 190 | 2 682 919 | 5 177 322 | |

| СПРАВОЧНО: | |||

| 200 | 43 517 | 31 456 | |

| 201 | - | - | |

| 202 | - | - |

Приложение 5

Бухгалтерский баланс ОАО «НК Альянс» за 4 квартал 2009 г.

| АКТИВ | Код | На начало | На конец | ||

| строк | отчетного года | отчетного | |||

| и | периода | ||||

| ВНЕОБОРОТНЫЕ АКТИВЫ | |||||

| Нематериальные активы | 110 | 168 622 | 120 444 | ||

| Основные средства | 120 | 4 679 | 3 587 | ||

| Незавершенное строительство | 130 | - | - | ||

| Доходные вложения в материальные ценности | 135 | - | - | ||

| Долгосрочные финансовые вложения | 140 | 7 430 094 | 11 613 397 | ||

| прочие долгосрочные финансовые вложения | 145 | - | - | ||

| Отложенные налоговые активы | 148 | - | - | ||

| Прочие внеоборотные активы | 150 | - | - | ||

| ИТОГО по разделу I | 190 | 7 603 395 | 11 737 444 | ||

| II. ОБОРОТНЫЕ АКТИВЫ | |||||

| Запасы | 210 | 27 574 | 20 522 | ||

| сырье, материалы и другие аналогичные ценности | 211 | 642 | 4 | ||

| животные на выращивании и откорме | 212 | - | - | ||

| затраты в незавершенном производстве (издержках обращения) | 213 | - | - | ||

| готовая продукция и товары для перепродажи | 214 | - | - | ||

| товары отгруженные | 215 | - | - | ||

| расходы будущих периодов | 216 | 26 932 | 20 518 | ||

| прочие запасы и затраты | 217 | - | - | ||

| Налог на добавленную стоимость по приобретенным ценностям | 220 | 677 | 135 | ||

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) | 230 | - | - | ||

| покупатели и заказчики (62, 76, 82) | 231 | - | - | ||

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | 240 | 1 374 211 | 2 952 024 | ||

| покупатели и заказчики (62, 76, 82) | 241 | 270 206 | 320 505 | ||

| Краткосрочные финансовые вложения (56,58,82) | 250 | 5 024 000 | 24 000 | ||

| займы, предоставленные организациям на срок менее 12 месяцев | 251 | - | - | ||

| собственные акции, выкупленные у акционеров | 252 | - | - | ||

| прочие краткосрочные финансовые вложения | 253 | - | - | ||

| Денежные средства | 260 | 929 897 | 1 058 258 | ||

| Прочие оборотные активы | 270 | 3 | 1 | ||

| ИТОГО по разделу II | 290 | 7 356 362 | 4 054 940 | ||

| БАЛАНС (сумма строк 190 + 290) | 300 | 14 959 757 | 15 792 384 | ||

| ПАССИВ | На начало отчетного года |

отчетного |

|||

| 1 | 2 | 3 | 4 | ||

| III. КАПИТАЛ И РЕЗЕРВЫ | |||||

| Уставный капитал | 410 | 888 000 | 888 000 | ||

| Собственные акции, выкупленные у акционеров | 411 | - | - | ||

| Добавочный капитал | 420 | 581 910 | 581 910 | ||

| Резервный капитал | 430 | 44 400 | 44 400 | ||

| резервы, образованные в соответствии с законодательством | 431 | - | - | ||

| резервы, образованные в соответствии с учредительными | 432 | 44 400 | 44 400 | ||

| документами | - | - | |||

| Нераспределенная прибыль (непокрытый убыток) | 470 | 1 295 246 | 4 120 024 | ||

| ИТОГО по разделу III | 490 | 2 809 556 | 5 634 334 | ||

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | - | - | |||

| Займы и кредиты | 510 | 3 865 547 | 3 496 359 | ||

| Отложенные налоговые обязательства | 515 | - | - | ||

| Прочие долгосрочные обязательства | 520 | - | - | ||

| ИТОГО по разделу IV | 590 | 3 865 547 | 3 496 359 | ||

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | |||||

| Займы и кредиты | 610 | 7 870 098 | 6 032 546 | ||

| Кредиторская задолженность | 620 | 414 556 | 523 881 | ||

| поставщики и подрядчики | 621 | 394 876 | 497 063 | ||

| задолженность перед персоналом организации | 622 | - | 9 | ||

| задолженность перед государственными внебюджетными фондами | 623 | 377 | 2 | ||

| задолженность по налогам и сборам | 624 | 19 206 | 26 807 | ||

| прочие кредиторы | 625 | 98 | - | ||

| Задолженность перед участниками (учредителями) по выплате доходов | 630 | - | - | ||

| Доходы будущих периодов | 640 | - | - | ||

| Резервы предстоящих расходов | 650 | - | - | ||

| Прочие краткосрочные обязательства | 660 | - | 105 264 | ||

| ИТОГО по разделу V | 690 | 8 284 654 | 6 661 691 | ||

| БАЛАНС (сумма строк 490 + 590 + 690) | 700 | 14 959 757 | 15 792 384 | ||

Приложение 6

Отчет прибылях и убытках ОАО «НК Альянс» за 4 квартал 2009 г.

| Наименование показателя | За отчетный период | За аналогичный предыдущего |

|

| 1 | 2 | 3 | 4 |

| Доходы и расходы по обычным видам деятельности | |||

| Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) | 010 | 20 718 442 | 27 829 390 |

| Себестоимость проданных товаров, продукции, работ, услуг | 020 | -18 511 365 | -26 179 179 |

| Валовая прибыль | 029 | 2 207 077 | 1 650 211 |

| Коммерческие расходы | 030 | -806 401 | -302 353 |

| Управленческие расходы | 040 | -533 607 | -375 270 |

| Прибыль (убыток) от продаж | 050 | 867 068 | 972 588 |

| Операционные доходы и расходы | |||

| Проценты к получению | 060 | 823 144 | 667 741 |

| Проценты к уплате | 070 | -1 013 070 | -970 389 |

| Доходы от участия в других организациях | 080 | 2 540 327 | 5 462 800 |

| Прочие операционные доходы | 090 | 1 945 344 | 1 710 195 |

| Прочие операционные расходы | 100 | -2 163 903 | -2 916 826 |

| Внереализационные доходы | 120 | - | - |

| Внереализационные расходы | 130 | - | - |

| Прибыль (убыток) до налогообложения | 140 | 2 998 911 | 4 926 109 |

| Отложенные налоговые активы | 141 | - | - |

| Отложенные налоговые обязательства | 142 | - | - |

| Текущий налог на прибыль | 150 | -172 641 | -202 745 |

| Штрафы и пени | 180 | -1 491 | -61 |

| Чистая прибыль (убыток) отчетного периода | 190 | 2 824 778 | 4 723 304 |

| СПРАВОЧНО: | |||

| Постоянные налоговые обязательства (активы) | 200 | 62 356 | 56 873 |

| Базовая прибыль (убыток) на акцию | 201 | - | - |

| Разводненная прибыль (убыток) на акцию | 202 | - | - |

"Аудит и налогообложение", 2012, N 10

Практика показывает, что в отличие от дебиторской задолженности далеко не все компании задумываются о возможности управления кредиторской задолженностью. Наиболее весомые ее составляющие - задолженность по кредитам и перед поставщиками, которые могут стать источниками финансирования деятельности компании.

Кредиторская задолженность поставщикам обычно недооценивается, хотя это один из самых перспективных источников финансирования.

Основные составляющие кредиторской задолженности предприятий - задолженность поставщикам и подрядчикам и банковские кредиты, когда расчеты осуществляются после поставки товарно-материальных ценностей (ТМЦ) или подписания акта об оказании услуг. Оставшаяся часть появляется в связи с особенностями бюджетных и прочих периодических платежей, к примеру по оплате труда.

Бесконтрольное наращивание кредиторской задолженности создает угрозу устойчивости бизнеса. Необходимо обязательно "уравновешивать" кредиторскую задолженность с дебиторской, тщательно анализируя условия задолженности поставщикам, отслеживать, когда дебиторы вернут деньги, и в зависимости от этого планировать выплаты поставщикам. Если поступлений от покупателей в какой-то период недостаточно, надо как можно скорее оформить бухгалтерские документы, договориться о досрочной оплате с покупателем и максимальной отсрочке с самыми "наработанными" контрагентами, сбалансировать кредиторскую и дебиторскую задолженности, периоды оборачиваемости. Показатель оборачиваемости для предприятия - контрольный, для кредиторской задолженности он должен быть выше, чем для дебиторской.

Ежемесячно анализируя структуру долгов кредиторов и дебиторов, динамику оборачиваемости, компания своевременно может выявить возможные нестыковки, дисбаланс между короткими отсрочками поставщиков и более длинными отсрочками покупателей и принять необходимые меры. При этом лучше избегать стопроцентных предоплат.

При выборе поставщика среди предлагающих равнозначный товар отдается предпочтение тем, кто предоставляет наибольшую отсрочку при прочих равных условиях. "Кредиторка" нуждается в постоянном контроле, чтобы не допустить просрочки выплаты долга и не превысить критический уровень. Поэтому следует проводить регулярные сверки взаиморасчетов с поставщиками.

Компании стремятся к тому, чтобы период оборота кредиторской задолженности покрывал период оборота товаров на складе и дебиторской задолженности без снижения рентабельности продаж, ухудшения закупочных цен поставщиков. Для снижения риска зависимости от поставщика компании необходимо избегать появления крупных кредиторов, доля которых могла бы быть более 10% в совокупной кредиторской задолженности.

В отношении банков, куда компании обращаются за кредитами на пополнение оборотного капитала и финансирование капитальных вложений, отслеживаются сроки погашения. Большое значение имеет предоставление кредита по более низкой процентной ставке, чтобы по ней рефинансировать задолженность.

Еще одна категория кредиторской задолженности образуется в связи с лизингом, но этим инструментом компании пользуются не слишком активно, в основном для приобретения автотранспорта и складского оборудования. Помимо контроля над сроками внесения лизинговых платежей для своевременного исполнения обязательств по договорам лизинга проводится мониторинг рынка на предмет поиска лучших условий.

Для сравнения экономии от разных источников необходимо:

- найти среднюю стоимость всех заемных источников, поделив величину процентов и комиссий, начисленных по всем заемным средствам, на среднюю величину заемных источников за тот же период (разд. 4 и 5 баланса). В зависимости от того, за какой период взята отчетность, привести полученную стоимость к годовой величине;

- рассчитать эффективную стоимость непосредственно задолженности по кредитам, займам и облигациям, поделив величину процентов и комиссий по ним на среднюю величину задолженности. Привести полученную стоимость к годовой величине;

- посчитать, сколько компания сэкономит в год, если добьется снижения стоимости задолженности по кредитам на 1%, например сократив на эту величину среднюю ставку. Для этого необходимо умножить среднюю величину задолженности по кредитам на 1%;

- посчитать, сколько сэкономит компания в год, если добьется увеличения кредиторской задолженности перед поставщиками на 10% и заместит этой задолженностью банковские кредиты. Для этого необходимо вычесть из общей величины заемных источников (разд. 4 и 5 баланса) задолженность по кредитам и полученный результат умножить на 10%. Затем результат умножить на эффективную стоимость задолженности по кредитам, подсчитанную в п. 2;

- сравнить суммы экономии, полученные в п. п. 3 и 4;

- сопоставить результаты этого анализа с тем, сколько времени и внимания сотрудники компании тратят на управление задолженностью по кредитам и задолженностью поставщикам;

- подсчитать так же, как в п. 1, среднюю стоимость всех заемных источников при новой структуре, когда кредиторская задолженность выросла на 10%, а кредиты на эту же величину сократились;

- не забывать, что сократить можно самые дорогие из имеющихся кредитов, дополнительно на этом сэкономив.

Безусловно, существуют ориентировочные показатели стоимости финансирования в зависимости от отраслевой принадлежности, масштаба бизнеса и пр. Каждая компания живет по собственным приемлемым условиям кредитования. Однако даже основное правило - стоимость задолженности не должна превышать средней рентабельности активов - приходится нарушать тем компаниям, которые имеют проблемы, например обращаются на рынках с высокой конкуренцией.

Определение стоимости долга

Один из основных способов наращивания кредиторской задолженности - отсрочка платежа, которую поставщики часто предоставляют покупателям для стимулирования роста продаж. Поскольку ресурсы для предоставления таких отсрочек всегда ограниченны, поставщики вводят платность отсрочки. Это могут быть и разные цены при разных сроках оплаты, и предоставление дополнительных бесплатных сервисов при более ранней оплате. Прежде чем воспользоваться "щедростью" поставщиков, нужно сравнить будущую стоимость кредиторской задолженности со стоимостью прочих способов финансирования, в первую очередь задолженности по кредитам.

Определить стоимость кредиторской задолженности легко, если производить расчет по каждому из конкретных поставщиков. В процентах в годовом исчислении по каждому из них она будет равна отношению разницы между стоимостью ресурсов, приобретаемых в течение года с отсрочкой платежа, и стоимостью этих ресурсов на условиях оплаты по факту поставки к средней величине кредиторской задолженности.

Если полученный показатель превышает стоимость задолженности по кредитам, компании выгодно воспользоваться услугами банков. К примеру, поставщик с наилучшим соотношением "цена/качество" необходимого ресурса предлагает увеличение цены ресурса на 2% при предоставлении отсрочки на 30 дней. То есть стоимость такой кредиторской задолженности составит 24% годовых.

Если у компании-покупателя есть возможность обеспечить финансирование на более выгодных условиях, например получить кредит в банке под 20% годовых, то нужно выбрать оплату по факту поставки. Кроме того, сравнение в пользу банков может положить начало аргументированным переговорам с поставщиками о смягчении условий сотрудничества для компании-покупателя.

На практике не каждая компания обходится одним поставщиком, а расчет средневзвешенной стоимости всей кредиторской задолженности трудоемок. В такой ситуации разумнее установить верхнюю границу для стоимости кредиторской задолженности поставщикам, не превышающую стоимость задолженности по кредитам. Принимая решение о выборе поставщика или условий оплаты, сотрудники финансовой службы должны каждый раз рассчитывать и сравнивать стоимость кредиторской задолженности с ее пороговым значением.

Проводя конкурсы поставщиков, можно повысить эффективность закупок. После завершения конкурса, но до заключения договора с победителем можно объявить остальным участникам тендера выигрышные условия. Не исключено, что от проигравших поступят более выгодные предложения. Кроме того, это побудит потенциальных поставщиков участвовать в последующих тендерах с лучшими предложениями.

Опираясь на политику закупок, коммерческий отдел должен постоянно оптимизировать условия кредиторской задолженности. Окончание периода, к примеру конец года, квартала, месяца, - подходящий момент, чтобы обсудить с поставщиками возможное изменений условий поставок и оплаты.

В чрезвычайных ситуациях бизнесу может помочь партнерство с крупными компаниями. Поставщики не являются профессиональными кредиторами и в отличие от банков не оценивают показатели ликвидности и платежеспособности. Поэтому они способны помочь тогда, когда финансовые учреждения возьмут паузу. Предложение партнерам должно формулироваться как временное, то есть временное снижение цены для покупателей и частичное повышение цены для поставщика "обмениваются" на временный рост кредиторской задолженности. Если кредиторам будет понятен механизм возврата к первоначальным условиям сотрудничества с обязательным указанием сроков платежей, можно рассчитывать на получение дополнительной кредиторской задолженности.

Работа с банком

Стремление снизить стоимость заемного банковского финансирования означает постоянный поиск новых контактов и смягчение условий сотрудничества с уже имеющимися партнерами. Банки также заинтересованы в расширении круга клиентов и развитии сотрудничества с имеющимися, поскольку клиенты для банка - источник прибыли.

Для заемщика, уверенного в том, что будущие доходы позволят покрыть долг и проценты по нему, важно получить кредит, для банка - минимизировать возможные риски невозврата долга.

Решение о сотрудничестве принимается банком по результатам анализа классических параметров - надежности заемщика, его финансовых показателей, оценки своих рисков.

Несмотря на плохие с точки зрения банка показатели, большинство компаний могут доказать свою состоятельность. Общие требования к оценке заемщиков банками закреплены Положением Банка России N 254-П. Этим же документом установлено, что оценка рисков банками производится на основании внутренней документации, которая должна быть разработана в соответствии с данным Положением. У большинства банков такая документация является гибкой. Причины этого понятны: в условиях растущего рынка многие компании проводят достаточно агрессивную и рискованную политику заимствований. И без гибкости банков многие даже очень крупные корпорации не получали бы кредитов, а банки - доходов.

Так, если банк дал согласие на выделение кредита, то следовать определенным правилам компании нужно и после заключения с ним договора: выполнять взятые обязательства, после получения кредита соблюдать сроки представления документов, указанных в кредитном договоре, заранее информировать о возможных проблемах с обслуживанием долга.

Окончание срока договора и положительные изменения на финансовом рынке, например снижение учетной ставки Банка России, - удачные моменты для начала переговоров о снижении стоимости последующих кредитов. Обсуждению подлежат ставки, комиссии, условия по обеспечению, обязательства по оборотам по расчетным счетам.

- если часть показателей отчетности компании не соответствует принятым значениям или на это указывают менеджеры кредитора, будьте готовы объяснить отклонения. Обоснуйте их с помощью управленческой отчетности, дополнительных расчетов и информации. Даже менеджеры банков с иностранным капиталом в России готовы к тому, что данные управленческой отчетности будут существенно отличаться от данных официальной отчетности. Подробно расскажите, как вы намерены вернуть долг и вносить процентные платежи. Цель - предложить менеджерам кредитора вариант оценки, согласно которому риски вашей компании не выше риска наступления глобальной депрессии;

- еще до начала диалога просчитайте основные показатели ликвидности, платежеспособности, соотношение долга и EBITDA и пр. Если полученные значения оказались "плохими", сделайте обоснование заблаговременно и передайте в банк вместе с отчетностью, для того чтобы сразу придать переговорам нужное направление;

- готовьте и передавайте кредиторам документы, которые они запросят, в сжатые сроки. На урегулирование вопросов, связанных с результатами анализа информации, может уйти больше времени, чем вы рассчитывали;

- разработайте сценарий действий по ликвидации бизнеса при наступлении крайне неблагоприятных условий, который позволит рассчитаться по всем долгам;

- отслеживайте прохождение вашей заявки в банке, чтобы она не залеживалась. Это позволит оперативно действовать при негативных результатах анализа. Если возникают серьезные сомнения в благоприятном исходе, активизируйте поиск запасных вариантов;

- предусмотрите достаточно времени на согласование условий обеспечения, включая обязательства по оборотам по расчетным счетам. Начинайте обсуждение этого вопроса как можно раньше. Добивайтесь таких условий по обеспечению, которые не только бы соответствовали текущим потребностям, но и позволяли решать задачи, спланированные на среднесрочную перспективу.

Грамотное управление кредиторской задолженностью перед сотрудниками, бюджетом, государственными внебюджетными фондами позволяет бизнесу сформировать определенный объем источников финансирования. Однако манипуляции с такими кредиторами не должны выходить за рамки закона.

Так, можно тщательно спланировать налоговые платежи, сформировать налоговый бюджет, перенести уплату налогов на более позднее время, но в этом случае в учетной политике должно быть соответствующее обоснование, исключающее признаки схем. Изменение учетной политики в отношении налогов должно происходить в оговоренные в НК РФ сроки.

Например , в следующем году руководство компании планирует увеличение прибыли. В этом случае компании выгодно перейти на ежемесячную уплату авансовых платежей по налогу на прибыль. Порядок расчета платежей в бюджет в этом случае приведен в ст. 286 НК РФ и базируется на отчислениях за предыдущий отчетный период. Разница между авансами и фактом компенсируется только в первом квартале следующего года. Таким образом, компания получает возможность краткосрочного финансирования за счет бюджета. Наоборот, если намечается сокращение прибыли, то выгодно перейти на исчисление налоговых платежей по фактически полученной прибыли.

Задержка заработной платы также может предоставить предприятию немалый объем краткосрочных денежных ресурсов. Однако, помимо балансирования на грани закона, снижение мотивации персонала превысит прямой финансовый эффект от задержки выплат зарплаты.

В соответствии с законодательством компании обязаны выплачивать заработную плату два раза в месяц. Но закон не устанавливает даты и размер выплат, ограничивая только минимальный размер аванса - 40% зарплаты включая НДФЛ. У компании появляется возможность выбрать даты и величину платежей в зависимости от планируемых сроков поступления денежных средств, которые видны из платежного баланса компании. Если же предприятие просто задерживает выплату заработной платы, оно рискует привлечь внимание налоговой инспекции. Поскольку зарплата должна выплачиваться каждый месяц, налоги с нее также должны отчисляться ежемесячно. Поэтому налоговые органы, вне зависимости от того, выплачена заработная плата или нет, заставят компанию заплатить НДФЛ. Чтобы избежать выплаты налога, компании придется указать в налоговой декларации, что заработная плата не выплачена. Это, в свою очередь, является нарушением законодательства. Вряд ли руководство пойдет на такой шаг.

Что касается отчислений с заработной платы во внебюджетные фонды, то отчетность для этих учреждений содержит информацию о размере и начислений, и выплат. Налоговики могут начислить и принудительно заставить заплатить штраф на задолженность. Законность (незаконность) их действий обосновывается в каждом конкретном случае, но такие ситуации не редкость. Кроме того, сотрудники могут обратиться с жалобой в трудовую инспекцию, которая может провести внеплановую проверку и наложить серьезные штрафы на руководство компании.

В какой последовательности гасить кредиторскую задолженность

Предположим, что задолженность образовалась перед поставщиками, бюджетом и внебюджетными фондами, сотрудниками, кредитными учреждениями.

Прежде чем принять решение, необходимо проанализировать экономические, психологические факторы и фактор конкурентоспособности ресурса на рынке.

Например , в сфере услуг и продажи устойчивость предприятия во многом зависит от человеческого ресурса, поэтому расчеты с сотрудниками могут стоять на первом месте. Ответственность работодателя за нарушение сроков выплаты зарплаты указана в ст. ст. 142, 236 ТК РФ. Если задержка составляет более 15 дней, работник имеет право приостановить работу на весь период до выплаты задержанной суммы. В соответствии со ст. 236 ТК РФ работодатель обязан выплатить помимо заработной платы материальную компенсацию в размере не менее одной 1/300 действующей ставки рефинансирования Банка России за каждый день задержки начиная со следующего дня после установленного срока выплаты. Положительным моментом является то, что данная компенсация уменьшает налогооблагаемую прибыль и не облагается "зарплатными" налогами.

Вторыми по значимости кредиторами являются бюджет и внебюджетные фонды . Налоговый орган вправе взыскать непогашенную задолженность через инкассо, причем обычно он взыскивает долги, не разобравшись и не проводя сверку. То есть, даже если предыдущие налоги уплачены, но платежные документы оформлены с ошибкой и не отразились в лицевом счете, налоговый инспектор направляет платежные требования на всю сумму недоимки и пени без согласования с налогоплательщиком. Деятельность организации может быть заморожена в связи с постановкой бюджетных (внебюджетных) платежей на картотеку N 2 в обслуживающем банке до окончательного разбирательства. С экономической точки зрения пени за просрочку платежа невелики и составляют одну 1/300 действующей ставки рефинансирования Банка России за каждый день просрочки с суммы платежа начиная со следующего дня после установленного срока выплаты.

Важность задолженности перед банком по непогашенному кредиту стоит на третьем месте. Банки также имеют определенные рычаги влияния на ситуацию с непогашенным кредитом. При отсутствии картотеки на расчетном счету в отношении расчетов с бюджетом (внебюджетными фондами) и наличии денежных средств на расчетном счете банк без акцепта списывает задолженность перед ним самим по непогашенному кредиту. С экономической точки зрения ставка штрафов и пеней за просрочку платежей обычно превышает аналогичную при задержке зарплаты и налогов.

Наиболее обдуманно необходимо подходить при работе с задолженностью перед поставщиками . Поставщиков целесообразно ранжировать с точки зрения размера и условий санкций за несвоевременную оплату долга, важности предоставляемой услуги, работы, товара в данный момент, наличия конкурентов поставщика на рынке.

Так, на рынке предоставления услуг существуют достаточно крупные компании, неоплата услуг которых вовремя может привести к частичному приостановлению деятельности предприятия. Это, например, услуги телефонной связи, Интернета, передачи отчетности в электронном виде. Размеры и условия санкций в данном случае не важны, так как исполнение договора прерывается после неоплаты услуг в течение месяца и санкции не выставляются.

Условия оказания остальных услуг, выполнения работ, приобретения товаров необходимо пересматривать с некоей периодичностью с целью определения их экономической целесообразности. Ведь на рынке достаточно сильна конкуренция, и при невозможности ведения переговоров с поставщиком о регулировании кредиторской задолженности его сменить достаточно легко. Риски в отношении взимания кредиторской задолженности здесь минимальные, так как руководители небольших фирм-поставщиков зачастую не имеют достаточных ресурсов для ведения переговоров.

Д.Лысенко

Член Правления

НП "Аудиторская ассоциация

"Содружество",

советник председателя

Контрольно-счетной палаты Москвы

Кредитные ресурсы предприятия — это деньги, которые могут поддерживать высокую конкурентоспособность предприятия, обеспечивая его необходимыми ресурсами. В термин «кредитные ресурсы» вкладывают несколько разные смыслы, однако всех их можно объединить с помощью одной формулировки – неоплаченные в теперешнее время предприятием деньги за поставленную продукцию, сырье, услуги или товары.

Кредитные ресурсы предприятия — это деньги, которые могут поддерживать высокую конкурентоспособность предприятия, обеспечивая его необходимыми ресурсами. В термин «кредитные ресурсы» вкладывают несколько разные смыслы, однако всех их можно объединить с помощью одной формулировки – неоплаченные в теперешнее время предприятием деньги за поставленную продукцию, сырье, услуги или товары.

Важно отметить то, что такие ресурсы нельзя принимать как постоянные величины. Если ь не будет, исходя из разумных сроков погашена, то предприятие утратит устойчивость и в итоге окажется на грани банкротства.

Есть обратная сторона этой же проблемы — умелое манипулирование кредитными ресурсами, постоянное вовлечение заемных средств поставщиков в производство продукции, позволит с минимальными потерями действовать на рынке, получать максимально выгодные для экономики предприятия деньги, без существенного ущерба.

Анализ задолженности

Долги предприятия перед другими поставщиками можно разделить на две основные группы:

Долги предприятия перед другими поставщиками можно разделить на две основные группы:

- Банковские

- Договорные.

Банковские кредиты , как правило, тщательно контролируются финансово-кредитными учреждениями, которые ведут постоянный мониторинг состояния предприятия. Пути взыскания кредитных ресурсов предприятия, которые появляются благодаря рассрочкам платежей или прочим договорным отношениям с банками, весьма эффективны.

Полезно знать, что банки имеют право согласно федерального закона «О банках и банковской деятельности» (об этом говорит статья 34) обращаться в арбитраж для того, чтобы начать процедуру банкротства должника. Более того, банк согласно того же закона, обязан будет это сделать, поскольку перед ним поставлена задача о поиске всех доступных средств восстановления кредитоспособности должника. Потому необходимо учитывать эту возможность финансового кредитора перевести отношения из разряда деловых в разряд арбитража. В таком судебном или досудебном споре явно выигрышное положение будет у кредитора-банка.

Несколько иначе обстоит дело с заемно-кредитными средствами, которые получены у поставщиков . Здесь отношения напрямую регулирует Гражданский кодекс Российской Федерации. В нем есть отдельный параграф, регулирующий отношения между поставщиком товаров и услуг и их покупателем-потребителем. Важно понимать, что законодательство в данном случае довольно детально расписывает понятие договоров поставки именно в отношении предпринимательской деятельности.

Особенностью законодательства в этом вопросе является то, что кроме законодательных норм, оно содержит и право на поставку продукции исходя из того, что понимают под обязательствами сами участники договора и то, какие сложились на рынке правила ведения дел. Такая формулировка может быть использована во время заключения договора с максимально возможным сроком оплаты за поставленный товар. Таким образом можно регулировать эти сроки договорными отношениями, а не только тем, как это предписано в Кодексе.

Особенностью законодательства в этом вопросе является то, что кроме законодательных норм, оно содержит и право на поставку продукции исходя из того, что понимают под обязательствами сами участники договора и то, какие сложились на рынке правила ведения дел. Такая формулировка может быть использована во время заключения договора с максимально возможным сроком оплаты за поставленный товар. Таким образом можно регулировать эти сроки договорными отношениями, а не только тем, как это предписано в Кодексе.