Как накопить миллион и не лишиться всего? Эксперимент Medialeaks (гипотетический). «Как я смог накопить значительную сумму Характерные особенности накопления капитала

О путях к миллиону. Эксперты уверены - накопить миллион рублей может любой человек, чей доход выше прожиточного минимума. Чтобы достичь этой цели, необходимо прислушаться к нескольким практическим советам.

Совет 1. Не думайте, как потратить - думайте, как заработать

«Когда человек начинает откладывать деньги с зарплаты, для него психологически трудно делать это именно сегодня, - рассуждает Сергей Ильясаев, генеральный директор Rezidential Group. - Он воспринимает экономию как существенное урезание своих потребностей во имя светлого «завтра».

«К примеру, - объясняет Сергей Ильясаев, - человек живет в Москве и зарабатывает 70 тыс. руб. в месяц. Он может откладывать с зарплаты порядка 20% денег, то есть 14 тыс. руб. Со временем его доходы становятся несколько выше, например, на 10% в год. Соответственно, при возросших доходах, необходимо взять за правило откладывать больше - 25% в месяц, например. Тогда чтобы накопить заветный миллион рублей, понадобится четыре года».

Кроме того, эксперты рекомендую внимательно оценить текущие расходы. По словам Ольги Мещеряковой, генерального директора УК «PERAMO», развлечения, индустрия красоты, хобби занимают довольно заметную долю в общем объеме трат - около 15–30%, особенно у людей с доходом свыше 50–60 тыс. руб.

Поэтому если ваша цель - накопить миллион, откажитесь от вышеперечисленных «удовольствий» или серьезно их сократите. В конце концов, если вспомнить легендарный «Золотой теленок» Ильфа и Петрова, миллионер Корейко отнюдь не выглядел миллионером. Скорее, наоборот.

После того как вы научились контролировать и сокращать свои расходы, начинайте искать способы получения дополнительных доходов.

Руслан Абдулов из центра предпринимательства Like рекомендует: «Если вы работаете по найму, спросите у руководителя, что вам нужно делать, чтобы больше зарабатывать. Предложите идеи, которые помогут вашей компании увеличить прибыль, попросите за это небольшой процент». Также подумайте, как начать зарабатывать на том, что вы умеете делать лучше всего. «Например, вы можете стать стилистом, визажистом, косметологом и даже экспертом по покупке новой машины. Найдите проблему клиента и предложите свое решение. Чем больше проблема - тем больше денег вам будут готовы заплатить. Начните оказывать услуги своим друзьям и знакомым, соберите отзывы и рекомендации, сделайте группу в социальных сетях. Возможно, со временем, это дело станет вашим полноценным бизнесом и позволит заработать свой первый миллион рублей», - рассуждает Руслан Абдулов.

Совет 2. Ведите здоровый образ жизни

Аббревиатура ЗОЖ - сегодня не просто модно, но и экономно. Подумайте, сколько средств вернутся в ваш кошелек, если вы бросите курить, перестанете покупать алкоголь и питаться фаст-фудом.

«Это не только позволит вам сэкономить дополнительные деньги, но даст больше сил и энергии. Сэкономленные таким образом деньги можно вкладывать в разные инструменты инвестирования (от банковских вкладов до покупки акций компаний) и увеличивать свой капитал», - советует Руслан Абдулов.

Совет 3. Станьте фрилансером или предпринимателем

Эксперты рекомендуют обратить внимание: сегодня разработчики мобильных приложений, дизайнеры и копирайтеры, работая через интернет со столичными и зарубежными заказчиками, неплохо зарабатывают. Живут они при этом в небольших городах, получают до 70–100 тыс. руб. в месяц, откладывая из них по 30–70 тыс. - тратить им часто в своем городе просто не на что, да и цель - миллион! «Да, это не всегда стабильные заработки, но в среднем миллион они копят за 2–3 года», - рассуждает Павел Козловский, создатель «Домашней Бухгалтерии».

Успешно построенная карьера предпринимателя может помочь накопить миллион гораздо быстрее, чем работа по найму. Однако, как и в предыдущем случае, здесь необходимо успокаивать себя мыслью «кто не рискует - тот не пьет шампанского». Зачастую карьера предпринимателя складывается таким образом, что о накоплениях, тем более миллиона, первое время не может быть и речи.

«Такое под силу не каждому - нужен, скорее всего, большой опыт наемной работы, чтобы понимать, за что начнут платить и сколько брать за эти услуги, - рассуждает Павел Козловский. - Но это позволяет, к примеру, офисным сотрудникам перестать продавать свое время просто ради «отсиживания» на работе, а перейти к свободному графику. Как шутят коллеги: «Делать свой бизнес просто: захотел - поработал, не захотел - поработал еще!»

Помните и об инвестициях в себя. «Вкладывайте часть денег в себя, свое образование, здоровье, курсов повышения квалификации, развивайте свои профессиональные навыки, рекомендует Руслан Абдулов. - Это позволит вам увеличить свою ценность на рынке, найти новую высокооплачиваемую работу или открыть собственный бизнес».

Совет 4. Повышайте финансовую грамотность

Помните, деньги любят умных. Эксперты отмечают - если ваша цель - накопить миллион рублей за четыре года, нужно отдавать себе отчет в том, что один миллион в 2016 году и один миллион в 2020-м - не одно и то же. Важно уметь разбираться в финансовых инструментах, которые помогут защитить накопления от инфляции.

Как предупреждает Сергей Ильясаев, учитывая среднегодовую инфляцию в России на оптимистичном уровне 6%, через четыре года, когда накопленный миллион будет на руках, его покупательская способность в ценах конца 2016 г. составит 940 тыс. руб. Для нейтрализации влияния инфляции можно открыть вклад в банке и положить туда накапливаемые средства. Тогда даже с консервативной ставкой в районе 8% можно будет сохранить свои деньги. Эксперт отмечает, что уберечь деньги от инфляции помогут банковские депозиты. Для инвестиций следует выбрать банк из рейтинга ТОП-50 (лучше даже ТОП-30) по размеру активов, который является участником системы страхования вкладов. При этом даже в банках первой десятки превышать сумму размещаемых средств в 1,4 млн руб. на одном вкладе не рекомендуется.

Однако банки помогут лишь надежно сохранить ваши средства. Учитывая активное понижение процентных ставок по вкладам в последние месяцы, рассчитывать на серьезное приумножение сбережений не приходится. Тем не менее, широкий спектр инвестиций аналогов требует специальных знаний и навыков, которые в совокупности и называют «финансовой грамотностью». Чем выше уровень вашей грамотности - тем больше возможность заставить ваши сбережения работать.

По мнению Ольги Мещеряковой, эффективными инструментами накоплений являются и паевые инвестиционные фонды. «Даже в рамках самой консервативной стратегии ПИФа облигаций или, к примеру, ПИФа смешанных инвестиций годовая доходность может достигать 15–16% годовых, что на несколько процентных пунктов выше доходности аналогичного по сроку рублевого банковского депозита. Индивидуальные инвестиционные счета (ИИС) также позволяют держателю ежегодно довносить на счет до 400 тыс. руб. и самостоятельно инвестировать в различные финансовые инструменты». Начинающим инвесторам Ольга Мещерякова рекомендует распределить лимит на ИИС следующим образом: часть вложить в муниципальные облигации с рейтингом, близким к суверенному, или на одну ступень ниже. Часть - в облигации крупнейших банков, в первую очередь Сбербанка, ВТБ, Газпромбанка, Россельхозбанка, Альфа-банка. Совокупная годовая доходность по такому портфелю может превысить аналогичный показатель по вкладу в кредитной организации на 1–2 процентных пункта.

«Риск вложения в дешевые, но перспективные акции компаний может превратить мечты о миллионе в реальность гораздо раньше. Например, акции компании Facebook только за последние 3 года выросли в 5 раз, причем в долларах», - резюмирует Эдуард Матвеев, независимый финансовый эксперт.

Прежде чем начать копить миллион - подумайте, что будет после того, как вы его получите. Ведь деньги нужно не только заработать, но и грамотно потратить. Эксперты рекомендуют вложить его в недвижимость - одну из самых надежных и выгодных инвестиций.

Сверхцель: накопить 5 миллионов рублей за 5 лет

Развёрнутая сверхцель: к 31 декабря 2019 года накопить и сосредоточить в различных активах более 5 120 000 рублей.

Уточнения:

Не 5 млн. руб., а 5,12 млн. руб.;

Не за 5 лет, а за 5 лет и 3,5 месяцев;

Именно накопить, а не заработать;

Начало: 40 000 руб.

Подцель 2: накопить за октябрь 25 000р.;

Подцель 3: накопить за ноябрь 35 000р.;

Подцель 4: накопить за декабрь 45 000р.;

О себе:

Мне 24 года. Я обычный фрилансер. Ушёл с работы 4 месяца назад, в мае этого года имея около 10 000р. накоплений. На работе зарабатывал меньше 20 000 р. За 4 месяца фриланса скопил ещё 30 000р. Таким образом, сумма накоплений на начало цели составляет 40 000 р.

О накопительстве:

Многие неправильно подходят к накопительству, рассматривая этот процесс линейно. Надо накопить 5млн за 5 лет? Значит надо копить по миллиону в год. Надо накопить по миллиону в год? Значит, нужно копить по 84 тысячи в месяц. Нужно накопить 84 тысячи в месяц? Значит, нужно зарабатывать 84+текущие расходы.

Как мне накопить 84 тысячи в месяц при доходе чуть больше 20? Никак. Значит, мне это не подходит. Пришлось придумывать другую систему.

Goal Accomplishment Criteria

Общая финансовая нестабильность в стране и угроза введения новых санкций - всё это давит на рубль. А формально низкая инфляция способствует снижению ставок по банковским депозитам и никак не стимулирует к сбережениям. И что теперь делать тем, кому надо накопить хотя бы один миллион рублей на ипотеку или машину? Автор Medialeaks обратился к аналитикам инвесткомпании «Финам» , персональному финансовому советнику и даже роботу-консультанту с просьбой помочь наконец разбогатеть. Рассказываем, что из этого вышло.

ЗАПОЛУЧИТЬ МИЛЛИОН

Я не считаю себя финансового безграмотным человеком: на мне нет трёх кредитов, я ни разу в жизни не купила ни одного платья баснословной стоимостью в три мои зарплаты. Тратить я всегда предпочитаю ровно столько, сколько зарабатываю. При этом и о накоплениях редко задумываюсь, потому что все деньги уходят на съёмную квартиру, вещи, обувь, книги или учёбу.

Однако в последние несколько месяцев мои доходы в силу ряда причин стали превышать расходы. Так неожиданно для себя мне удалось скопить небольшую сумму денег: чуть больше 100 тысяч рублей. Тратить оказалось не на что: до выхода нового iPhone ещё далеко, хранить деньги в тумбочке или на полке между книгами показалось нецелесообразно (инфляция, знаете ли, никого не щадит). Впервые в жизни мне захотелось, чтобы деньги начали работать на меня. Появилась цель: превратить 100 тысяч в 1 миллион рублей. Что делать с этим миллионом дальше, я пока не знаю (возможно, в будущем сдам на права и куплю машину, а может решусь на ипотеку и приобрету однушку в ближайшем Подмосковье).

CТАВКИ СДЕЛАНЫ, СТАВОК БОЛЬШЕ НЕТ…

Мой первый шаг к миллиону лежал через финансового консультанта. Наталья Смирнова, основатель компании «Эмкварта. Персональный советник» любезно согласилась дать парочку инвестиционных советов. Теперь я поделюсь ими с вами.

Про банковские депозиты Наталья сразу предложила забыть. Ставки по ним в последние несколько лет так стремительно таяли , что в настоящий момент оказались меньше реального уровня инфляции. Если в 2014-2016 годах ещё можно было найти вклад под 11 % годовых, то теперь и 7 % мало какой банк предложит. Да и сами банки, как известно, сегодня есть, а завтра уже лишились лицензии.

Другой способ - вложение в недвижимость - тоже мне не подошёл. Во-первых, начальный капитал у меня всего 100 тысяч рублей, а в кредиты залезать пока не хочется, даже ради будущих миллионов. Во-вторых, стратегия «Купить недвижимость и сдавать» перестала приносить ощутимые доходы пару лет назад. По словам Натальи Смирновой, на сдаче аренды жилья удастся заработать не более 5 % годовых.

Каково же было моё удивление, когда выяснилось, что в ситуации снижения ставок, риска новых санкций и общей финансовой нестабильности лучший способ получить доход - выйти на фондовый рынок.

Здесь есть как облигации надёжных российских и зарубежных компаний, которые могут давать до 8 % годовых, так и более рисковые инструменты, например, акции тех же компаний (они могут приносить уже до 20 % годовых). Есть возможность покупать иностранную валюту без банковских наценок и получить налоговый вычет 13 % от государства. Совмещая сразу несколько инструментов в единой стратегии, реально заработать до 30 % годовых. А это в пять раз больше, чем на депозитах и сдаче недвижимости в аренду. Для начала неплохо!

Но прежде чем стать инвестором, стоит провести аудит своего финансового состояния и психологической готовности к рискам. Для этого необходимо:

- О пределиться с целью и сроком накопления

На что вы копите? На квартиру, новенький автомобиль, учёбу за границей? Сколько готовы ждать, не изымая деньги из инвестпортфеля? На эти вопросы нужно ответить в первую очередь.

- Просчитать допустимые риски

Проанализировать риски, на которые вы готовы пойти, также крайне важно. Так, если цель - накопить на обучение, которое стоит 110 тысяч рублей, и сделать это нужно за один год, то человек не может вкладывать все имеющиеся у него деньги в криптовалюту. Потому что слишком высока вероятность закончить год с суммой 50 тысяч рублей (или даже меньше).

Если у человека есть 100 тысяч рублей и он не готов терять ни копейки (а хочет лишь приумножить), стоит задуматься о консервативной стратегии накопления — с минимальными рисками и максимальным сроком. В этом случае речь может идти об облигациях надёжных эмитентов и других продуктах с полной защитой, доходность по которым может составлять 8-17 % годовых.

- Отложить заначку

Если 100 тысяч рублей - это все ваши деньги, а в месяц вы тратите, предположим, 20 тысяч рублей, вам нельзя инвестировать все имеющиеся средства. Потому что любые непредвиденные расходы ведут к непредвиденным изъятиям.

Наталья Смирнова предлагает представить ситуацию:

Вы вложили последние 100 тысяч рублей без сформированной заначки . Где вы будете брать деньги, когда они вам неожиданно понадобятся? Варианта два: либо изымать из инвестпортфеля и фиксировать убытки, либо кредитоваться в банке и нести дополнительную долговую нагрузку.

Размер заначки должен быть не меньше трёх прожиточных ежемесячных минимумов. Если вы живёте на 20 тысяч рублей в месяц, значит, вам нужно отложить 60 тысяч рублей. Причём заначка - это не тумбочка, а банковский вклад с возможностью частичного снятия. Помните, тумбочка процентов не генерит, а инфляция имеет свойство подъедать со временем все наши денежки.

- Диверсифицироваться

Не рекомендуется вкладывать все средства в один инвестинструмент, иностранную валюту, акции одной компании, какую-либо P2P-платформу или бизнес. Инвестиции следует раскладывать по нескольким кубышкам: с разными уровнями доходности и рисков. Только в этом случае средний результат накопления по ним принесёт максимальную прибыль.

- Определиться, кто будет управлять портфелем

Если человек - новичок и не знаком с понятиями «фундаментальный и технический анализ фондового рынка», то лучше воспользоваться готовыми решениями: стратегией автоследования и робоэдвайзингом, о которых пойдёт речь дальше.

РОБО… ЧТО?

Мне стало интересно, как, не имея специальных навыков финансового инвестирования, можно зарабатывать на акциях, облигациях, валюте и вложениях в бизнес?

Оказалось, на рынке есть онлайн-сервисы, которые помогают грамотно и выгодно инвестировать свободные деньги и получать максимальную доходность даже тем, у кого нет базовых знаний, опыта торговли, кто не хочет тратить время на самостоятельную работу на фондовом рынке или отдавать свои средства доверительным управляющим и брокерам. Для тех, для других и для третьих, а также для чайников вроде меня, компания «Финам» разработала специального робота-консультанта Robo-Advisor , который помогает сформировать настоящий инвестиционный портфель в зависимости от целей накопления, сроков и даже социального статуса.

Робот настолько умный, что склонному к риску студенту, который хочет накопить на свой первый автомобиль, предложит одну стратегию, а осторожному пенсионеру - совершенно другую. В процессе он поможет скорректировать стратегию и в зависимости от того, насколько ситуация на рынке будет благоприятна, - предложит переложить инструменты из одной кубышки в другую. И тем самым ещё больше приумножить капитал.

Рассказывает Артём Моисеев, руководитель отдела развития брокерских услуг «Финама»:

Робоэдвайзинг пришёл к нам из страны с самым крупным и старейшим фондовым рынком мира - США. Суть робоэдвайзинга в США состоит в управлении благосостоянием клиента. Активное развитие он получил в 2000-х годах. В России начал развиваться после 2014 года. У нас это автоматизированный финансовый консультант, который предлагает оптимальные инвестиционные решения. Робоэдвайзинг позволяет создать сбалансированный с точки зрения риска и доходности портфель, подходящий под индивидуальные инвестиционные цели клиента (исходя из цели накопления, возраста инвестора, социального профиля и размера первоначальных вложений).

ЭКСПЕРИМЕНТ НА МИЛЛИОН

Я тут же захотела попробовать, как эти робоэдвайзеры работают на практике. Когда я зашла на страницу сервиса, мне предложили ответить на 11 вопросов. В том числе выбрать цель накопления: на автомобиль, на пенсию, на открытие собственного дела. Я выбрала: «Накопить 1 млн рублей». После этого ответила ещё на несколько вопросов о размере инвестиций, сроках размещения, рисках, на которые готова пойти. В результате сервис сформировал для меня готовый портфель и дал персональные рекомендации, как достичь заявленной цели (превратить 100 тысяч рублей в 1 миллион рублей).

Вот что у меня получилось.

Интересно, что и в первом, и во втором случае предполагаемая доходность была 18-30 % годовых, что в 3-5 раз выше уровня банковских депозитов.

Это, конечно, ещё не 1 миллион рублей (а только 120-130 тысяч рублей в год), но зато практически без рисков.

«В начале 2018 года, когда только начали запускать сервис Robo-Adviser, мы предлагали клиентам приобрести акции Сбербанка, которые стоили в районе 240 рублей. Уже через два месяца их цена выросла до 270-280 рублей. При желании часть клиентов могла продать акции и зафиксировать доходность по этому активу», — говорит Моисеев.

Получается, акции и облигации топовых компаний в среднесрочной перспективе как минимум гарантируют сохранность активов, а как максимум - дают потенциальную доходность в 15 % годовых (консервативный сценарий) или 30 % годовых (умеренно-агрессивный сценарий).

ЧТО ПРЕДЛАГАЕТ РОБОТ?

Robo-Adviser предлагает инвестпортфель из разных инструментов. Некоторые из них отличаются чуть более высокой потенциальной доходностью, но также имеют повышенные риски. Для части инструментов (с меньшей доходностью) риски минимальны. Робот формирует идеальные пропорции будущего портфеля с учётом готовности к рискам, объёма инвестиций и срока вложений. Вариантов для заработка не так уже мало. Вот они:

- Облигации

Если человек не хочет сильно рисковать вложенным капиталом, робот предложит сформировать портфель, состоящий на 50 % и больше процентов из облигаций. Чтобы получить максимум прибыли, надо будет держать облигации до момента выплаты долга компанией (все графики прописываются заранее). Обычно речь идёт о трёхлетнем периоде. Риски потерять вложенные средства практически сводятся к нулю: трудно себе представить, что тот же Сбербанк разорится. Средний процент по таким облигациям - 8-12 %.

Если захотите вернуть 13 % налогового вычета с суммы внесённых средств, то можно открыть ИИС - индивидуальный инвестиционный счёт. Получается, если я внесу на счёт 100 тыс рублей в этом году, то в следующем государство выплатит мне 13 тысяч рублей в виде возврата налога.

- Акции

Средний доход по акциям - уже 10-15 %. Если речь идёт о крутых и стабильных компаниях, то и вовсе может доходить до 40 %. Так, акции Сбербанка в прошлом году выросли почти на 40 %, Apple - на 48 %, а Amazon - на 55 %. А ещё по акциям платят дивиденды.

Однако с акциями не всё так просто, как с облигациями. Ведь их стоимость может постоянно меняться (часто акции компаний падают на негативных новостях). Иногда возобновления роста приходится ждать годами. Так что если решили сформировать портфель из более рискованных (и доходных активов) - акций «голубых фишек» - приготовьтесь запастись терпением и держать их, пока они не принесут прибыль.

Совет от Натальи Смирновой:

Для тех, кто хочет брать акции на отскоке - то есть быстро вложиться и ждать, “когда отрастёт”, - можно рекомендовать купить ценные бумаги “Аэрофлота” или “Полюс Золота”. Частично я бы рекомендовала РУСАЛ (хотя последний довольно сильно отрос и возможностей для роста осталось не более 10 %). Если мы говорим про покупку акций для того, чтобы иметь регулярные дивиденды, традиционно это акции Северстали, Сургутнефтегаза и МТС. Эти компании отличаются ликвидными акциями и стабильными дивидендами.

Кстати, если держать акции не менее трёх лет, тогда после их продажи не придётся платить подоходный налог в 13 %. Купить акции можно и в онлайн-магазине «Финама» , потратив на это не больше трёх минут . А за их ростом можно следить в приложении Finam Trade .

- Копирование чужих торговых сделок

Если человеку мало 30 % годовых, то можно использовать ещё более рисковые варианты вложений. Такие как автоследование (или попросту копирование чужой торговой стратегии).

У «Финама» есть разработанный сервис автоматического повторения сделок Comon.ru . Это похоже на специализированную социальную сеть, где регистрируются трейдеры, которые торгуются на финансовых рынках и делают свои счета публичными. Любой человек может зарегистрироваться в этом коммьюнити и видеть, кто как торгует, с какими результатами, просадками и доходностью. Можно прикрепиться к одному из понравившихся трейдеров и следовать за его стратегией инвестирования. Это значит, что сделки профессионала будут автоматически повторяться на вашем счёте.

Это идеальный вариант для новичков, ведь консультации опытных трейдеров обычно очень дорого стоят. А автоследование позволяет копировать стратегии профессионалов и зарабатывать вместе с ними. Потенциальная доходность по автоследованию может достигать 50-60 % годовых и больше.

- P2P-кредитование

Ещё один инструмент высокодоходных инвестиций - дать денег взаймы под процент. Это выгодно заёмщику, так как он берёт деньги под более низкий процент, чем в банке. Это выгодно и кредитору, поскольку тот даёт в долг под процент выше банковского депозита.

Потенциальная доходность может достигать 20-25 % годовых. Однако не все сервисы, которые предоставляют такие услуги, безопасны. Сервис «Финама» по P2P-кредитованию гарантирует доходность в 14,5-16 % годовых. Есть платформы, которые предоставляют более высокую доходность - до 20-25 % годовых, но и риски там выше.

- Криптовалюты

Вариант для самых рисковых инвесторов. В прошлом году самая известная на сегодняшний день криптовалюта - биткоин - сначала выросла в 20 раз, а в декабре резко рухнула и потеряла половину своей стоимости. И до сих пор топчется в районе 8-9 тысяч. Никто не знает, сколько биткоин будет стоить завтра, никто не гарантирует доходности, а этот рынок никак не контролируется законом.

В настоящее время единственный способ легального обращения с криптовалютами в России - торговля фьючерсами на биткоин. «Финам» предоставляет возможность зарабатывать на фьючерсах только квалифицированным инвесторам, которые знают, что такое фьючерсы.

А КАК ЖЕ МЕЧТА РАЗБОГАТЕТЬ?

По словам финансовых консультантов, заработать 1 миллион рублей за год реально, но не в рамках фондового рынка и умеренно-рискованных стратегий инвестирования.

«Если хотите получить большую доходность за короткий срок, вы должны понимать, что придётся вкладывать в высокорисковые активы, такие как криптовалюта, деривативы, опционы и фьючерсы, акции ОТС USA. Если клиент хочет увеличить капитал со 100 тысяч рублей до 1 миллиона, он должен быть готов к тому, что может потерять эти деньги навсегда», — говорит Артем Моисеев.

Как показал эксперимент, превратить 100 тысяч рублей в 1 миллион за год с моей неготовностью рисковать вряд ли получится! Но с помощью Robo-Adviser при выбранной мной стратегии доходности в 29 % годовых я смогу сделать это за 7-8 лет. Параллельно буду прокачивать финансовую грамотность, периодически пополнять счет в «Финаме» и перераспределять деньги между разными инструментами, которые мне посоветует умный робот-консультант. Так получится накопить быстрее.

Ребята, мы вкладываем душу в сайт. Cпасибо за то,

что открываете эту

красоту. Спасибо за вдохновение и мурашки.

Присоединяйтесь к нам в Facebook

и ВКонтакте

Копить деньги - непростая задача, особенно для отчаянных транжир. Но иногда нужно сделать крупную покупку. И в этот момент накопления были бы очень кстати.

сайт рассказывает о 3 простых способах, которые помогут вам быстро скопить нужную сумму.

Откладываем поэтапно

Данный способ рассчитан на год, или 52 недели. Суть сводится к тому, чтобы каждую неделю откладывать сумму большую, чем в предыдущий раз .

К примеру, начинаете с 50 рублей. В следующую неделю откладываете 100 рублей, затем - 150, а в последнюю неделю года - 2 600 рублей.

В конечном счете вам удастся скопить 68 900 рублей.

Способ предполагает, что вы будете регулярно откладывать деньги, не пропуская недели. Если это слишком сложно, попробуйте уменьшить сумму или откладывайте деньги ежемесячно, а не еженедельно.

Покупаем и накапливаем

Этот простой способ позволяет не только копить деньги, но и внимательно следить за тем, когда и сколько вы тратите. Смысл его в том, чтобы откладывать определенный процент с каждой покупки .

К примеру, вы решили откладывать 10 % с каждой покупки. Новый свитер, который стоит 1 500 рублей, принесет в копилку 150 рублей. Если ежемесячно на покупки вы тратите 10 000 рублей, то за 12 месяцев накопления составят 12 000 рублей.

Вы сами решаете, с каких покупок откладываете деньги: со всех или только с покупок стоимостью выше определенной суммы.

Этот способ хорошо практиковать, имея банковскую карту. Многие банки позволяют автоматически перечислять в ваши сбережения сумму с каждой покупки.

Превращаем вредные привычки в накопления

Суть этого способа заключается в том, что за каждую вредную привычку вы откладываете в копилку фиксированную сумму .

К примеру, вы постоянно опаздываете или пропускаете тренировки. За это в копилку поступает 20, 100 или даже 500 рублей. Размер штрафа вы устанавливаете сами. Главное - сделать это в самом начале и не менять сумму в меньшую сторону.

Этот способ поможет быстрее отказаться от вредных привычек и одновременно откладывать деньги.

Если в месяц вредные привычки обходятся вам в среднем в 2 000 рублей, то за год сумма накоплений составит 24 000 рублей.

Заинтересовало название статьи? Уверяю вас, миллион за 3 года это не просто реально. Это еще и абсолютно надежно и безопасно! Надежность нам сможет гарантировать не много не мало российское государство! Для начала рассмотрим способы как вообще можно через 3 года получить миллион рублей.

Откладываем часть заработанных денег.

В первом случае деньги просто закапываются/ложатся под подушку/складываются в сейф. Тут все просто! Делим миллион на 3 года (36 месяцев) и получаем по 27’777 рублей в месяц. Именно столько нам необходимо откладывать каждый месяц, что бы получить миллион за 3 года. Много? Для большинства населения России в регионах это заработная плата одного члена семьи. Так что подумайте сами, можете ли вы позволить себе откладывать такую сумму.

Во втором случае откладываем деньги в банк под процент. И в этом случае нам уже не придется откладывать по 27’777 в месяц как в первом случае. С помощью сложного процента мы сможем достичь своей цели намного быстрее. Так, например, при вкладе на 3 года под 12% нам уже достаточно 23’000 рублей ежемесячно, что бы получить миллион за 3 года.

А теперь третий вариант, который, наверное, многие ждали! Этакая волшебная палочка. Как из 1000 рублей сделать миллион за 3 года! Барабанная дробь!

Берем 1000 рублей и 10 раз удваиваем их в казино на рулетке, на рынке Forex или подбрасывая монету! Быстро и просто! Класс да?!

Что, не получилось? Слили все на 2, 3 или 5 раз? Ну возьмите еще 1000 и снова пробуйте!

Ладно, шучу! Конечно же, так миллион за 3 года вам не удастся получить. И даже за 10 лет вряд ли… Ведь с помощью простого подсчета получается, что перед вами будет 2048 вариантов удвоения и только один из них приведет вас к миллиону, а все остальные 2047 приведут к полному сливу.

Все, успокоились? Теперь вы готовы к нормальному решению, а не из серии, где укрась или занять, как я описывал в статье « «.

Решение простое! Точно так же копим, но получая проценты больше обычного депозита.

Что же нам необходимо делать?

Все просто. Помните, мы же хотим накопить миллион за 3 года, а не прое…грать в рулетку как было выше. Следовательно, нам нужен достаточно стабильный инструмент инвестирования. Какие стабильные инструменты мы с вами знаем? Недвижимость, депозиты, облигации, золото (драг.металлы). Можно конечно еще добавить свой бизнес или акции, так как в этом случае вы становитесь совладельцем существующего бизнеса, но все же это уже рискованно. Особенно если у вас нет опыта создания своего дела или вы ни когда не оценивали чужой бизнес для покупки целиком или долю в нем (акции). Значит, давайте разбирать все оставшиеся инструменты:

Недвижимость.

Если взять данные по стоимости недвижимости в Москве за последние 15 лет, то мы увидим стабильный рост стоимости кв.м. с 20000 до 200000. Или около 16,5% в год. Доходность хорошая! Но есть одно НО! Вы не сможете купить 5-10 метров и подождать 3 года, пока цены не вырастут. Покупать придется сразу квартиру целиком! А это намного больше миллиона рублей. Так что этот вариант не для нас. В этом случае нам уже нужно вместо цели миллион за 3 года ставить цель 10 миллионов или 100 миллионов.

Конечно, вы можете сложиться группой в несколько человек и купить однушку в складчину. Но мы все же говорим о индивидуальных инвестициях.

Депозиты.

Еще раз остановимся на депозитах. Что мы вообще знаем о депозитах? Что доходность по ним гарантирована банком, в котором мы открываем депозит, а сохранность наших денег гарантирует государство по АСВ. Правда если взять доходность депозитов за последние 15 лет, то в среднем они покажут ставку около 8,5% в банках ТОП-10 и около 10% в банках ТОП-100. Такие ставки конечно на много ниже доходности от недвижимости, но зато они совершенно не подвержены волатильности. То есть вы точно уверены как в сохранности начальной суммы вложений, так и в полученных процентах. Это очень удобно, особенно в периоды нестабильности. Главное обходить стороной банки с плохой репутацией и не входящие в ТОП-100, а еще лучше ТОП-50.

Облигации.

Облигации являются неким подобием депозитов. Если в депозитах вы даете взаймы банку, и он за это вам платит %%, то в случае облигаций вы даете взаймы бизнесам, или проще говоря, компаниям, или самому российскому государству. Исторически государственные облигации (ОФЗ) приносили доходность около 7,5% годовых, корпоративные облигации «голубых фишек» — 9,5%, а остальных компаний в районе 11%. То есть доходность, за вычетом налога на прибыль с корпоративных облигаций, практически равна доходности депозитов.

Драг металлы. Золото.

Для наших расчетов больше всего подходит золото, так как остальные драг.металлы, такие как серебро, платина и палладий очень часто используются в спекулятивных операциях. Понятно, что покупать золото в слитках очень не выгодно, так как при покупке платится НДС 18%. Следовательно, что бы хотя бы вернуть свои деньги обратно при продаже вам необходимо будет получить минимум доходность в 18%. Так что золото в слитках будет выгодно только на очень больших промежутках времени в десяток-другой лет. Мы с вами возьмем более доступный и удобный простым гражданам инструмент — ОМС (обезличенные металлические счета). Преимущество таких счетов в том, что не нужно уплачивать НДС и не нужно заморачиваться с поиском места для хранения реального золота. Банк вам просто открывает счет, номинированный не в денежных знаках (рублях, долларах или евро), а в граммах драгоценного метала. Правда, по счетам ОМС не предусмотрены проценты, так что заработать вы сможете только на росте курса золота.

Я взял статистику ОМС в Сбербанке как самом надежном банке с максимально долгой историей. История в Сбербанке по ОМС доступна только с 2009 года. И по ней получается, что доходность будет 18%. По другим источникам (к сожалению тут не понятно, что это ОМС или реальное золото) доходность золота за 15 лет составляет около 15%. Но даже если мы возьмем 15% это примерно равно доходности по недвижимости, а при доходности в 18% даже ее превышает. Справедливости ради стоит уточнить, что золото показывает высокую доходность именно во время кризиса, а в хорошие времена золото, наоборот, в цене дешевеет.

Таким образом, из всех перечисленных инструментов гарантию нам могут дать только облигации и депозиты. Недвижимость и золото больше спекулятивные инструменты, по которым, на коротком интервале в 1-3 года, можно с легкостью получить убыток вместо прибыли.

И вот тут наше государство предлагает нам отличную возможность поднять доходность вложения в облигации на +7,5% при вложении на срок в 3 года! Доходность получиться в районе 17,5%, что сравнимо с доходностью золота и недвижимости, а рисков во много раз меньше.

Что же это за интересное предложение от государства? Ответ всего в трех буквах: . То, о чем нам твердят брокеры с самого начала 2015 года!

Главным отличием от обычного брокерского счета для нас будет то, что государство нам возвращает 13% от внесенных сумм в виде возврата уплаченного НДФЛ. Это гарантировано государством!

Так же, предвидя возгласы «мы не умеем торговать облигациями» я скажу — торговать и не придется! Так же как не придется оценивать риски эмитентов, рассчитывать доходность к погашению, вычислять выпуклость или дюрацию облигации и производить другие сложные для простого человека действия. На этом счете вам достаточно приобретать облигации федерального займа — ОФЗ. Это долговые бумаги государства. То есть вы просто даете в долг нашему государству. А что может быть в России надежнее, чем само государство?!

Для начала мы открываем брокерский счет у брокера фондового рынка. Так как именно является реальным инвестиционным инструментом, а ни как не валютный рынок Forex. После чего пополняем депозит через брокера и покупаем через торговый терминал ОФЗ. Все тонкости вы сможете разузнать у вашего брокера. Это его работа, так что не стесняйтесь! Спрашивайте!

Вот таблица моих расчетов, из которой видно, что ежегодно мы инвестируем в ОФЗ по 250’000 или ~20’800 рублей в месяц. Первый год мы берем доходность ОФЗ в 12%, во второй — 10%, а в третий 8%. Это связано с тем, что сейчас рынок предлагает повышенную доходность за счет высокой ключевой ставки. Но такая ситуация не может продолжаться вечно. В скором времени ставка начнет снижаться, а значит будет снижаться и предлагаемая доходность (банки тоже будут снижать свою ставку по депозитам).

В результате, как вы видите путем реинвестирования полученного возмещения в 13% (возврат НДФЛ) мы сможем поднять среднюю доходность всей нашей схемы до уровня 17,33% годовых, вместо примерно 10% при простой покупке ОФЗ.

В итоге инвестируя по 20’800 мы получаем наш миллион за 3 года, как и рассчитывали!

Дальше идут мои рассуждения для тех, кто считает, что не может себе позволить откладывать 20’800 рублей. Если вы относитесь к этой части моей аудитории, то все ниже сказанное для вас. Если же вы не видите проблем найти такие деньги, и готовы пожертвовать какими-то своими потребностями что бы получить миллион за 3 года, можете дальше не читать, а сразу пойти действовать!

Ну а теперь оффтоп:

Согласен, что для многих жителей России откладывать по 20’800 рублей в месяц просто не реально. При средней зарплате по стране в 32’000 получиться, что необходимо откладывать 2/3! А если учесть, что в регионах зп еще ниже, то получиться, что придется откладывать целиком всю зарплату.

Но давайте будем честны! Если вы получаете зарплату меньше 20’000 и при этом работаете из расчета 40 часов в неделю, то вы либо живете в глубокой деревне и нет ни какой другой работы, либо вы не являетесь специалистом на вашей работе, и вас просто держат для выполнения простых и рутинных задач. И если с первой проблемой разобрать можно только переехав поближе к областному городу, то со второй можно разобраться намного проще. Начните разбираться в том, чем вы занимаетесь, полностью! Смените специальность, на то, что вам больше нравиться, что бы работа ни была каторгой, а приносила удовольствие. Перестаньте, наконец «жить» только с вечера пятницы и до утра понедельника! Читайте книги по вашей специальности и мотивации. Берите на себя больше ответственности.

Так же начните получать доходы из других источников, а не только с официальной работы. Подумайте, что вы еще умеете хорошо делать и как на этом можно заработать. Может, вы умеете чинить компьютеры или автомобили. Знаете другие языки и можете работать переводчиком. Возможно, у вас есть юридическое образование, и вы сможете консультировать население по правовым вопросам. Так же ни кто не отменял такие стандартные варианты как частный извоз (такси) или MLM-фирмы (орифлеймы, эйвоны и т.д.). Вариантов миллионы! Стоит только действительно серьезно задуматься.

Прочитайте для начала мои статьи « » и « » возможно, они натолкнут вас на какие то конкретные мысли.

Поймите главное, деньги это вид энергии который можно получить лишь обменяв ее на другой. К другим видам энергии мы можем отнести: время, опыт и сами деньги. То есть, если у вас есть свободное время — вы можете обменять его на деньги. Если у вас есть опыт (знания), то вы можете обменять его на деньги. И даже если у вас есть деньги, то вы можете так же обменять их на другие деньги, большие по количеству.

Главное перестаньте киснуть! Возьмите для примера меня! Еще 5 лет назад я работал по 9-10 часов в день вместо 8 и у меня не было ни одного свободного рубля. А сейчас я работаю как белый человек по 8 часов и кроме этого имею еще множество дополнительных источников дохода: партнерки в интернете, ремонт и настройка компьютеров для частных лиц, абонентская плата за администрирования компьютеров торговой сети в моем городе, «халтура» на работе, подработки в схожей с моей основной работой — логистикой сфере, фриланс и в дополнении ко всему этому пассивные доходы от . И это все при том, что моя официальная зарплата не на много выше средней зарплаты по стране…

И все это для меня только первая ступень! В будущем я планирую еще больше разнообразить потоки своих доходов, так что бы потеря какого-то одного источника не сильно отразилась на моем бюджете.

Так что уверяю вас 20’800 в месяц это вполне достижимая цифра, если вы действительно желаете.

Последние материалы сайта

Платежи ИП

Лучшие партнерские программы

Любому бизнесу нужен рост и расширение. Например, если вы владеете заводом, вы модернизируете производство и устанавливаете больше станков. А что если вы владеете интернет-магазином? Тогда основной задачей будет увеличить число продаж и найти постоянных п

Платежи ИП

Picodi: Все скидки в одном месте!

Дата: 14 Фев 2018 Обновление : в сентябре 2018 года МТС запустил новый сезон викторины «Блиц». Подробнее об этом - . 13 февраля 2018 года мобильный оператор МТС запустил новую игру-викторину – «Блиц ». Только вчера я писал о запуске , а вот уже и МТС

Налоги ИП

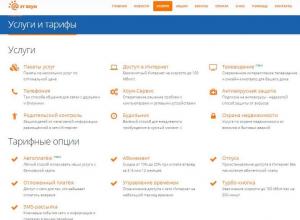

Личный кабинет абонента «At home

После подключения к нашей сети Вам необходимо оплатить услуги в течение трех дней после подключения. Если Вы подключаетесь по акции, Вы можете пополнить баланс Вашего лицевого счета наличным способом, передав денежные средства мастеру. Мастер выдаст Вам д

Закрытие ИП

Подача заявки на реструктуризацию

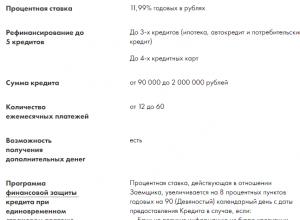

В поисках вариантов для рефинансирования кредитов заемщики стараются найти предложение с наиболее выгодными процентными ставками. В 2017 году в этой области безусловным лидером стал банк Райффайзен. Он предлагает клиентам перевести к себе имеющиеся у них

Учет и отчетность

Самые лучшие и надежные форекс брокеры в россии и мире

Первые шаги в фондовых торгах обычно осуществляются с помощью и под непосредственным контролем профессиональных брокеров. Удачно подобранный брокер поможет вам создать ваш первый капитал в фондовых торгах и создать фундамент для более прибыльной торговли

Регистрация

Самые жирные биткоин краны Автоматические краны биткоинов

Январь 2nd, 2019 uspeshnoe-deloМоментальные биткоин краны отличаются от тем, что заработанные сатоши сразу поступают на Ваш микрокошелек. Количество таких сайтов в разы превышает те, с которых выплаты производятся лишь по определенным дням недели. Оно, н