Ведущие рейтинговые агентства по оценке кредитных организаций. Международные Рейтинговые Агентства — функции и роль в мировой экономике

Международные рейтинговые агентства

Международные рейтинговые агентства занимают уникальное место в мировой финансовой инфраструктуре. Публикуя информацию о надежности ценных бумаг, компаний и правительств, они играют роль важнейших посредников между заемщиками и кредиторами на мировых финансовых рынках.

Международные рейтинговые агентства - это международные коммерческие организации, занимающиеся оценкой кредитоспособности эмитентов, долговых обязательств, корпоративного управления и ранжированием их по определенным показателям. Это финансовые посредники, специализирующиеся на формировании системы рейтингов и распространении аналитической информации.

Рейтинговые системы включают объекты, субъекты, а также механизм рейтинговых оценок. Объектами рейтинговых оценок являются эмитенты, заемщики, ценные бумаги, страны. Субъектами процесса рейтингования выступают международные и национальные рейтинговые агентства, независимые институты и учреждения, средства массовой информации, составляющие и публикующие рейтинги. Потребителями рейтинговых услуг считаются инвесторы, кредиторы, заемщики, эмитенты, государственные структуры на международном и национальном уровнях.

Заключение об общей кредитоспособности юридического лица отличается от кредитного рейтинга отдельной эмиссии. Методами, применяемыми при составлении рейтингов, являются классические статистические приемы: динамические ряды, средние, индексы, относительные величины, ранжирование, экстраполирование, балансовый метод.

Под кредитным рейтингом эмиссии специалисты Standard & Poor’s (S&P) понимают «текущую оценку кредитоспособности эмитента в отношении конкретного финансового обязательства, конкретного типа финансовых обязательств или конкретного финансового проекта».

Публичный характер в большинстве случаев имеет только кредитный рейтинг, и именно на его основании пользователи рейтингов принимают экономические решения.

Рейтинговый отчет включает в себя обоснование присвоенного кредитного рейтинга и доказывает, что кредитный рейтинг адекватно отражает способность заемщика выполнить свои обязательства перед кредиторами. Рейтинговый отчет чаще всего недоступен широкому кругу пользователей и предоставляется только заказчику рейтинга.

Крупнейшие рейтинговые агентства оценивают вероятность дефолта на основе исторических значений, г.е. берется ряд дефолтов по странам или отдельному инструменту с определенным рейтингом и рассчитывается частота дефолтов (благодаря длинной истории получаются статистически значимые результаты).

По мере возрастания важности используемых рейтингов регулирующие органы могут вести мониторинг рейтинговых оценок и контролировать уровень их объективности как у новых, так и у широко известных рейтинговых агентств.

Международные рейтинговые агентства формируют в настоящее время самостоятельную отрасль экономики , производящую востребованную продукцию - рейтинговую оценку, нашедшую постоянных покупателей - инвесторов на мировом финансовом рынке.

Из новостных источников инвесторы периодически черпают информацию о том, что рейтинговое агентство повышает или понижает рейтинг какого-либо эмитента, причем с пересмотром на повышение или понижение. Рыночная реакция на подобного рода новостной фон может быть весьма бурной. Поэтому каждый трейдер должен понимать, что из себя представляют рейтинговые агентства и чем они занимаются. В этой статье мы расскажем вам и о том, и о другом.

Смысл работы рейтинговых агентств

Рейтинговые агентства, как следует из названия, устанавливают кредитные рейтинги, характеризующие уровень кредитного риска (платежеспособности) как отдельных выпусков долговых обязательств, так и эмитентов - отдельно взятых компаний, муниципальных образований и даже стран. Указанные рейтинги присваиваются высококвалифицированными аналитиками рейтинговых агентств на основе определенных математических моделей или аналитических исследований, которые предполагают определенную долю субъективных суждений, базирующихся на опыте самих аналитиков.

Для эмитентов: наличие более высокого рейтинга (или его наличие в принципе) облегчает выход на рынок капитала и позволяет привлекать денежные средства под более низкий процент.

. Для : рейтинги помогают сориентироваться относительно приемлемости/неприемлемости определенного эмитента/выпуска для осуществления вложения денежных средств Этот фактор весьма актуален, если учитывать страновую специфику для международных инвесторов.

. Для инвестиционных банков, организующих выпуск долговых бумаг эмитента: наличие рейтинга позволяет наименее затратно реализовать выпуск. Причем многие институциональные инвесторы (например, фонды) осуществляют свои вложения согласно инвестиционным декларациям, в которых часто прописано требование о наличии рейтинга от определенных агентств.

Рейтинговые агентства являются коммерческими организациями, получающими свою прибыль как с инвесторов - за предоставление им актуальной информации относительно кредитного риска того или иного эмитента/выпуска, так и с эмитентов ценных бумаг, которым эти рейтинги присваиваются. Причем рейтинги не просто присваиваются, но и подлежат пересмотру, в результате которого «статус» ранжируемого может измениться, а это, в свою очередь, требует от агентства постоянного контроля за эмитентом. Стоит отметить, что рейтинговые агентства (обычно на платной основе) выпускают для своих подписчиков различные аналитические обзоры по интересующим инвесторов рынкам - например, о кредитных рейтингах эмитентов облигаций.

«Большая тройка» рейтинговых агентств

Чтобы рейтинговое агентство успешно работало, инвесторы должны ему доверять. Это требует определенной репутации, которая нарабатывается десятилетиями. Поэтому в мире не так много действительно глобальных и успешных рейтинговых агентств. Лучшие из них образуют так называемую «большую тройку», в которую входят S&P Global Ratings, Moody’s Investor Services и Fitch Ratings.

Историю рейтинговых агентств начал Генри Пур (основатель Standard and Poor’s), опубликовав в 1860 г. свое исследование на эту тему. На данный момент компания S&P Global Ratings осуществляет свою деятельность в 28 странах мира. Джон Муди (основатель Moody’s) представил свое исследование миру лишь в 1900 г. На текущий момент Moody’s присваивает свои рейтинги 110 суверенным государствам, 11 000 корпоративным эмитентам, 102 000 ценным выпускам. Агентство Fitch Ratings начинает свою историю с 1913 г. - с образования Джоном Фитчем издательства Fitch Publishing Company. После чего агентство формировалось до текущего состояния через череду слияний. Причем исторически Fitch имеет еще и европейские корни, отсюда его преимущественная специализация на Европе и Азии (по сравнению с S&P и Moody’s).

В России тоже есть рейтинговые агентства - это РИА «Рейтинг», «Рус-Рейтинг», Национальное рейтинговое агентство (НРА), «AK&M» PA, однако крупнейшие мировые фонды в меньшей мере ориентируются на информацию, получаемую от данных агентств. Тем не менее рейтинги указанных агентств могут носить более адекватный и специализированный под российскую действительность характер.

Рейтинговые шкалы

Рейтинговые агентства присваивают как долгосрочные, так и краткосрочные рейтинги. Традиционно все рейтинги несколько похожи друг на друга и делятся всего на две категории: инвестиционную и спекулятивную. Кроме того, рейтинги могут быть с позитивным, негативным или стабильным прогнозом. Для агентства S&P к инвестиционной категории относятся рейтинги от ААА до ВВВ-, а к спекулятивной - от ВВ+ до D. Причем градация рейтингов от АА до ССС может расширяться символами + и - дополнительными элементами характеристики.

Для агентства Moody’s к инвестиционному классу относятся рейтинги от Ааа до Ваа3, а к спекулятивному - от Ва1 до С.

Для агентства Fitch к инвестиционному классу относятся рейтинги от ААА до ВВВ, а к спекулятивному - от ВВ до D

Вывод

Планируя инвестиции в облигации, акции или иные финансовые инструменты, мы всегда оцениваем потенциальные риски. Эти риски могут быть связаны, в первую очередь, с неспособностью эмитента в будущем расплатиться с нами по своим обязательствам.

Разумеется, не каждый инвестор обладает необходимым объемом знаний и умений, чтобы самостоятельно проанализировать платежеспособность той или иной организации. Да это и не нужно, ведь для предоставления подобной информации существуют специализированные рейтинговые агентства.

Кредитный рейтинг – это оценка способности предприятия / организации расплачиваться с инвесторами по своим обязательствам. Такая оценка используется в мировой практике для анализа платежеспособности как отдельных организаций, так и целых стран.

Любые перемены в рейтинге сигнализируют инвесторам об изменении рисков по конкретным финансовым инструментам. На основании этих данных формируются инвестиционные портфели, устанавливаются процентные ставки по кредитам, рассчитываются страховые резервы.

- становятся более известными;

- пользуются сниженными ставками по кредитам;

- могут продавать свои ценные бумаги большему количеству инвесторов.

- представляют собой независимую оценку надежности активов;

- позволяют сравнивать риск и доходность конкретных финансовых инструментов;

- дают актуальные сведения об изменении финансового положения компаний, которое влияет на рейтинг.

Рейтинговые агентства — это специализированные организации, занимающиеся анализом эмитентов и присвоение кредитных рейтингов. Их не так уж и много: порядка сотни во всем мире. Среди них выделяют международные и национальные. Самыми известными международными рейтинговыми агентствами являются:

- Standard & Poors

- Moody’s

- Fitch Ratings.

Их еще называют «большой тройкой».

Формирование рейтинга конкретного актива или участника рынка проводится по предварительному заказу. Заказчиком услуги выступают государство, финансовая организация или любое предприятие. В нашей стране изучение кредитных рейтингов проводят для:

- формирование ломбардного списка ЦБ;

- оценки целесообразности вложения средств;

- расчета резервов страховых компаний;

- определения гарантий по кредитам и т.п.

Российские рейтинговые агентства

В частности, Президентом РФ был издан Указ о необходимости развития рейтинговой деятельности. Первые рейтинги были далеки от тех, которые мы видим сейчас, и составлялись по ограниченному числу показателей.

В результате кризиса 1998 г. инвестиционная деятельность в России сократилась и информация о рейтингах перестала пользоваться повышенным спросом. И только с окончанием кризиса и расширением рынка кредитования предприятия стали задумываться о своей репутации и наличии хорошей кредитной истории, что помогло бы им в привлечении инвестиционных средств.

С 1 января 2017 г. в Российской Федерации работа кредитных рейтинговых агентств (КРА) регулируется на законодательном уровне. Для этих целей приняты 222 федеральных закона. Согласно изложенным в них положениям, национальные рейтинги находятся в приоритете перед международными.

Все компании, работающие с государственными средствами, должны получить национальный рейтинг у одного из агентств, имеющих аккредитацию Центрального Банка.

Виды рейтинговых агентств России

На отечественном рынке функционирует два типа рейтинговых агентств:

- универсальные;

- специализированные.

Первые изучают финансовое состояние предприятий из различных отраслей и, помимо рейтингов, выпускают другие информационные продукты (например, Эксперт РА, Moody’s-Интерфакс).

Вторые проводят анализ отдельных сегментов рынка (например, банки) и составляют соответствующие рейтинги (например, НАУФОР, «РусРейтинг», AK&M).

В реестре КРА в настоящее время состоят всего два агентства – «АКРА» и «Эксперт Ра». Они присваивают соответствующие рейтинги субъектам Российской Федерации, эмитентам ценных бумаг из корпоративного и финансового секторов, а также выпускам облигаций.

«АКРА»

Или «Аналитическое кредитное рейтинговое агентство». Организовано 20 ноября 2015 г. во исполнение 222-ФЗ. Держатели акций — 27 российских компаний банковской и финансовой сферы с равными долями в уставном капитале (среди них — Газпромбанк, Альфа-банк, Сбербанк, Россельсхозбанк, Росстрах, Северсталь, НПФ «Благосостояние» и др.).

В августе 2016 «АКРА» прошло государственную аккредитацию при Центральном банке РФ. А в сентябре на базе ММВБ была проведена презентация методологии формирования кредитных рейтингов. Первый рейтинг был опубликован 1 ноября 2016 г.

В 2017 г партнером «АКРА» стало китайское агентство Golden Credit Rating International для обмена информацией и проведением совместных исследований.

«Эксперт РА»

Агентство основано в 1997 г, а с 2016 г. находится в реестре кредитных рейтинговых агентства Банка России.

В арсенале агентства 16 методологий формирования кредитных рейтингов, большая часть из которых в соответствии с 222-ФЗ могут применяться в регуляторных целях. Рейтинги присваиваются банкам, органам власти всех уровней, холдингам, проектным, лизинговым и финансовым компаниям, страховщикам и другим участникам рынка.

Наряду с этим, «Эксперт РА» исследует кредитно-денежную сферу, лизинговые рынки, факторинг, страхование, МФО, НПФ и пр., а еще делает прогнозы касаемо рейтингов кредитоспособности банков. Прогноз — это мнение Агентства по поводу вероятности изменения рейтинга. Он может быть:

- Позитивным, что означает возможное повышение рейтинга в недалеком будущем.

- Негативным, указывающим на вероятное падение кредитного рейтинга.

- Стабильным, говорящим о том, что рейтинг в ближайшее время не изменится.

- Развивающимся, предполагающим несколько вариантов поведения рейтинга.

Другие национальные рейтинговые агентства

Кроме аккредитованных «АКРА» и «Эксперт РА» свою деятельность в нашей стране ведут еще три большие рейтинговые компании:

- «Национальное Рейтинговое Агентство» (НРА)

- «Рус-Рейтинг»

- AK&M.

«Национальное Рейтинговое Агентство» функционирует с 2002 года. Однако с 2017 года занимается только некредитными рейтингами (рейтинги надежности, качества услуг и управления, риск-менеджмента, привлекательности работодателей и т.п.).

AK&M работает с 2005 г. Сформировалось на основе информационно-аналитической организации, проводящей рейтинговые исследования с 1994 г. В настоящее время деятельность агентства связана с присвоением некредитных рейтингов.

Заключение

- Кредитный рейтинг представляет собой заключение о платежеспособности организации в части своих обязательств. Формированием кредитных рейтингов занимаются специализированные организации — рейтинговые агентства. Они подразделяются на международные и национальные.

- В России рейтинговые агентства подразделяются на универсальные и специализированные. Специализированные занимаются исключительно разработкой кредитных рейтингов по предварительному заказу, а универсальные ведут и иную информационно-аналитическую деятельность.

- Наиболее известными российскими рейтинговыми агентствами, имеющими аккредитацию Центробанка, выступают «АКРА» и «Эксперт РА». Они формируют рейтинги субъектов РФ, банков и различных финансовых и нефинансовых предприятий.

- Наряду с аккредитованными национальными агентствами, на территории нашего государства осуществляют свою деятельность филиалы международных рейтинговых агентств — членов «большой тройки», а также компании, занимающиеся присвоением некредитных рейтингов (надежности, привлекательности и т.п.).

ЦБ выдал аккредитацию «Национальным кредитным рейтингам» (НКР) и Национальному рейтинговому агентству (НРА). Это позволяет им присваивать рейтинги по национальной шкале. До этого в реестре ЦБ было два рейтинговых агентства – Аналитическое кредитное рейтинговое агентство (АКРА) и «Эксперт РА».

Регулятор занялся рейтинговой отраслью в 2014 г., после того как большая тройка глобальных агентств – Standard & Poor’s, Fitch и Moody’s – понизила рейтинг России. С 2017 г. присваивать рейтинги по национальной шкале для использования внутри страны могут работающие в России агентства – самостоятельные юрлица, подчиняющиеся российскому законодательству и включенные в реестр ЦБ. Большая тройка не стала создавать «дочек» и присваивает рейтинги исключительно по международной шкале.

Три года до рейтинга

НКР получило аккредитацию спустя всего семь месяцев после того, как в январе медиахолдинг РБК сообщил о его создании. В среднесрочной перспективе оно планирует занять существенную долю этого растущего рынка, рассказал гендиректор НКР Кирилл Лукашук, до этого руководивший группой рейтингов финансовых институтов АКРА. НКР рассчитывает, что его рейтинги будут применяться и в регулятивных целях. В ближайшие дни агентство утвердит методологии по банкам и корпорациям, начав работать с ключевыми сегментами, отметил Лукашук, пообещав до конца года присвоить первые рейтинги.

У НРА на аккредитацию ушло три года: первую заявку в ЦБ агентство подало в июле 2016 г., но получило отказ, в частности, из-за того, что методологии не во всем соответствовали требованиям закона. Второй раз НРА подало заявку в июле 2018 г., но и она не понравилась ЦБ. В начале 2019 г. ЦБ вернул заявку для актуализации данных, рассказывал президент НРА Виктор Четвериков. В марте НРА подало в ЦБ обновленный пакет документов.

НРА уже присваивало рейтинги, но некредитные, напоминает Четвериков: агентство оценивало качество и надежность услуг, качество корпоративного управления и проч. НРА уже заявило методологии на присвоение рейтингов компаниям, страховщикам, а также выпускам облигаций, рассказывает Четвериков. В течение трех лет агентство планирует присваивать каждый четвертый кредитный рейтинг, указал он. Для спроса со стороны клиентов одного включения в реестр ЦБ мало, подчеркивает Четвериков: нужно, чтобы рейтинги агентства попали в регуляторные требования.

Вопрос включения кредитных рейтингов новых агентств в периметр регулирования некредитных финансовых организаций ЦБ может рассмотреть не ранее чем через год, в банковском регулировании – не ранее трех лет с начала рейтинговой деятельности, сказал представитель ЦБ.

Куда дальше

Выручка «Эксперт РА» от рейтинговой деятельности выросла в 2018 г. в 1,6 раза до 574 млн руб., АКРА – вдвое до 470 млн руб. Однако сейчас рынок стагнирует: количество эмитентов с рейтингами не растет, говорит гендиректор аналитического агентства «Бизнесдром» Павел Самиев, бывший гендиректор «Эксперт РА» и управляющий директор НРА. Чтобы рейтинговый рынок расширялся, нужно задействовать новых клиентов – к примеру, заемщиков банков: ЦБ и Минфин с начала года спорят о том, как оценивать их риски. Правда, ЦБ, по словам его председателя Эльвиры Набиуллиной, склоняется к безрейтинговому подходу, при котором заемщик должен отвечать определенным критериям регулятора. Если все же будет одобрен подход Минфина, это может создать новый всплеск спроса на рейтинговом рынке, говорит Самиев. Но на его внедрение уйдет минимум год, до тех пор новые агентства будут расти в основном за счет клиентов у двух «старых» агентств.

Еще одной точкой роста могли бы стать ипотечные ценные бумаги. Дом.РФ развивает рынок однотраншевых ипотечных облигаций, предоставляя по ним гарантии, поэтому им не нужен рейтинг. Выпуск ипотечных ценных бумаг следует сделать многотраншевым, а чтобы инвесторы могли принять решение о покупке таких бумаг, нужно оценить их риски и рассчитать размер траншей, а это может сделать рейтинговое агентство, считает АКРА. Пока что однотраншевая модель удовлетворяет потребности рынка ипотеки, но, без сомнения, развитие многотраншевых бумаг создаст еще один способ заработка для агентств, полагает Самиев.

Рейтинговые агентства (РА) – организации, специализирующиеся на оценке кредитоспособности эмитентов и инвестиционном качестве эмитируемых ценных бумаг . По результатам своих исследований агентства присваивают кредитные рейтинги.

Для того чтобы правильно использовать рейтинги, необходимо понимать, что агентства оценивают при их выставлении прежде всего вероятность неуплаты долга. При этом рейтинги не отражают ряд других факторов, которые могут иметь значение для заемщика в будущем, такие как изменение экономической конъюнктуры или проблемы с текущей ликвидностью .

РА не предоставляют гарантий за результат своих исследований и не разглашают используемую методологию в полном объеме.

Присвоение рейтинга – коммерческая услуга. Ее заказчиками являются государства, компании, финансовые организации. Наличие рейтинга дает эмитентам возможность предлагать свои ценные бумаги более широкому кругу инвесторов, снижает процентные ставки, а также делает заемщика известным и влияет на его репутацию.

Благодаря рейтингам инвесторы могут получить независимое мнение о возможности вложения денежных средств, снизить риски, сравнить ценные бумаги по соотношению риск-доходность . При этом агентства отслеживают платежеспособность заемщиков не только в момент присвоения рейтинга, но и в течение всего периода сотрудничества, поэтому инвесторы имеют доступ к информации о надежности своих вложений фактически в реальном времени.

Тем не менее недостаток РА заключается в том, что их данные часто опаздывают. Их безусловной неудачей стало то, что они не смогли предупредить инвесторов вовремя о проблемах в таких компаниях, как AIG, Enron, Lehman Bros., Parmalat и др. Особой критике агентства подверглись в результате кризиса 2008 года, когда инвестиционные рейтинги присваивались компаниям, испытывавшим серьезные финансовые трудности и даже ставшим причиной кризиса на рынке американской недвижимости. Именно тогда впервые у ряда ведущих инвесторов появились сомнения в профессиональной компетентности РА.

Считается, что основными причинами сбоев в работе агентств были: медленная скорость реакции на события, допущения, используемые в методологии, конкуренция между самими агентствами, а также конфликт интересов, когда присвоение рейтинга оплачивает государство или компания-заказчик, заинтересованные в положительной оценке.

Исторически сложилось, что международные зарегистрированы в США. Это связано с тем, что американские инвестиционные фонды считаются самыми крупными участниками рынка капиталов .

Последние материалы сайта

Платежи ИП

Лучшие партнерские программы

Любому бизнесу нужен рост и расширение. Например, если вы владеете заводом, вы модернизируете производство и устанавливаете больше станков. А что если вы владеете интернет-магазином? Тогда основной задачей будет увеличить число продаж и найти постоянных п

Платежи ИП

Picodi: Все скидки в одном месте!

Дата: 14 Фев 2018 Обновление : в сентябре 2018 года МТС запустил новый сезон викторины «Блиц». Подробнее об этом - . 13 февраля 2018 года мобильный оператор МТС запустил новую игру-викторину – «Блиц ». Только вчера я писал о запуске , а вот уже и МТС

Налоги ИП

Личный кабинет абонента «At home

После подключения к нашей сети Вам необходимо оплатить услуги в течение трех дней после подключения. Если Вы подключаетесь по акции, Вы можете пополнить баланс Вашего лицевого счета наличным способом, передав денежные средства мастеру. Мастер выдаст Вам д

Закрытие ИП

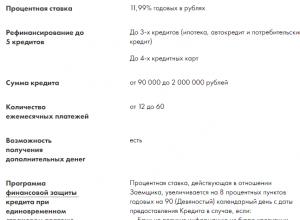

Подача заявки на реструктуризацию

В поисках вариантов для рефинансирования кредитов заемщики стараются найти предложение с наиболее выгодными процентными ставками. В 2017 году в этой области безусловным лидером стал банк Райффайзен. Он предлагает клиентам перевести к себе имеющиеся у них

Учет и отчетность

Самые лучшие и надежные форекс брокеры в россии и мире

Первые шаги в фондовых торгах обычно осуществляются с помощью и под непосредственным контролем профессиональных брокеров. Удачно подобранный брокер поможет вам создать ваш первый капитал в фондовых торгах и создать фундамент для более прибыльной торговли

Регистрация

Самые жирные биткоин краны Автоматические краны биткоинов

Январь 2nd, 2019 uspeshnoe-deloМоментальные биткоин краны отличаются от тем, что заработанные сатоши сразу поступают на Ваш микрокошелек. Количество таких сайтов в разы превышает те, с которых выплаты производятся лишь по определенным дням недели. Оно, н