Виды основных финансовых операций и расчеты по ним. Понятие и классификация финансовых операций Существуют различные формулы расчета дисконта

Особенности финансовых операций

Чтобы разобраться во всех особенностях финансового мира, следует непременно осознать особенности финансовых операций. Что же такое финансовые операции? Это некий образ изменения всех существующих финансовых активов или же пассивов, причем такие изменения могут происходить практически в любом секторе деятельности той или иной компании.

Непременно следует обратить ваше внимание на то, что к видам финансовых операций относят операции с золотом, со специальными правами заимствования, операции с наличными и депозитными средствами, а также любые другие операции, которые тем или иным образом связаны с перечислением или же с работой активов и пассивов. Оффшорные компании также имеют возможности производить определенные финансовые операции, которые напрямую будут связаны с ценными металлами, документами, векселями, акциями и наличными средствами. Таким образом, можно сказать со значительной уверенностью, что многие сферы деятельности, например, такие как оффшор , напрямую связаны с финансовым миром, и могут принимать в нем свое активное участие.

Существует огромное количество особенностей финансового мира. Например, особенности произведения определенных финансовых сделок трактуются компаниями или же организациям, которые данную сделку осуществляют как финансовая деятельность. В любом случае многие компании, так или иначе, участвуют в операциях, которые относятся к данному виду деятельности.

Использование оффшорных схем позволяет существенно уменьшить операционные затраты и налоги которые платятся при получении прибыли от операций с ценными бумагами или любых других. Поскольку рано или поздно вопрос налогообложения все же возникает то необходимо обратиться к квалифицированному юристу для того чтобы определить возможность использования данной схемы при работе на финансовых рынках. Это вопрос необходимо рассматривать еще на начальном этапе, когда речь идет о возможных инвестициях в тот или иной проект. Учет затратной части деятельности компании отражается в финансовой отчетности, которая, как правило, влияет на поведение потенциальных инвесторов и возможных учредителей.

Отдельным вопросом должны рассматриваться различные схемы деятельности в рамках правовых обязательств и юридических особенностей перед регулирующими органами. Наличие прозрачной и доступной отчетности обеспечивает не только доверие инвесторов, но так, же гарантирует, сохранение активов в случае ухудшения общей финансовой ситуации в мире как это было в 2008 году, когда многие компании, включая крупные банки стали либо банкротами, либо в центре громких скандалов связанных с их финансовой деятельностью.

Применение финансовых расчетов для оценки предполагаемой выгоды не ограничивается рамками задач изменения соглашений или обязательств. Такие расчеты составляют основу преобладающего числа методов количественного финансового анализа в разных отраслях экономики. Рассмотрим, как это сделать на практике, используя разные способы расчета, ставки процентов, методы наращения и дисконтирования доходов.

Любая финансовая или кредитная операция, инвестиционный проект или коммерческое соглашение предусматривают наличие ряда условий их выполнения, с которыми согласны участвующие стороны. Но на практике нередко необходимо заменить одно денежное обязательство другим, изменить процентную ставку по кредитам или депозитам, объединить несколько платежей в один, изменить условия договора и т. д. Причем каждая из участвующих сторон предполагает получить определенную выгоду от таких изменений. Для должника эта выгода может заключаться в отсрочке платежей, то есть в выигрыше времени использования денег кредитора. Ведь не зря говорят, что «время — деньги» . А продавец или кредитор заинтересованы в этом случае в получении дополнительного дохода либо наращении суммы долга по сравнению с прежними условиями соглашения (сделки). Ясно, что такие изменения в договоре не могут быть установлены произвольно. Неизбежно возникает вопрос о количественной оценке выгоды либо, напротив, ущерба от изменений условий контрактов или соглашений. Многие начинающие бизнесмены на собственном опыте узнали последствия необдуманных решений. Поэтому любая сделка должна основываться на финансовых расчетах. Ведь кто лучше владеет подобными расчетами, тот и сможет заключить контракт, который как минимум не будет ущемлять его интересы.

Консолидация (объединение) задолженности

Зачастую участники сделки соглашаются заменить нескольких денежных платежей, разнесенных по времени, на один консолидированный платеж. В этом случае необходимо определить размер одного платежа, заменяющего уплату нескольких денежных сумм. Для этого в финансовой математике используются формулы приведения платежей к одной дате, дополнительная выгода или ущерб оцениваются с помощью рыночной процентной ставки, а искомая величина консолидированного платежа находится как сумма наращенных и дисконтированных платежей. При этом при консолидации платежей к более позднему сроку происходит наращивание общего долга, а для более раннего срока — дисконтирование (уменьшение) долга.

Пример 1

В соответствии с подписанным контрактом крупный инвестор должен получить от должника наращенный доход от использования своего капитала в следующем порядке:

- первый платеж в размере 1 млн руб. должен был поступить через 180 дней от начала текущего года;

- второй платеж в сумме 1,5 млн руб. — через 300 дней от начала года.

Должник предлагает объединить их в один платеж со сроком погашения через 270 дней. Стороны согласились на применении при конверсии платежей простой ставки, равной 20 %. Оценим, насколько это выгодно инвестору.

Сначала подсчитаем консолидированную сумму долга (S 0) простым способом:

А теперь проведем то же вычисление другим способом приведения платежей к одной дате, часто используемым в финансовых расчетах:

_____________________

Некоторое отличие в результатах расчета в примере обусловлено применением разных правил наращения и дисконтирования доходов по простым процентам. Поэтому при изменении финансового соглашения необходимо заранее оговорить, каким способом пользоваться при приведении расчетов к единому знаменателю.

Из данных расчетов следует, что на итоговый результат больше всего оказывает влияние платеж с первоначальной суммой в 1 млн руб., поэтому консолидированная сумма платежа оказалась примерно на 25 тыс. руб. больше, чем для варианта с разновременными сроками погашения долга. Поэтому инвестору следует согласиться с такой схемой получения консолидированного платежа от должника.

Но так бывает не всегда. Рассмотрим следующий пример.

Пример 2

Два платежа — 1 млн руб. и 1,5 млн руб. — со сроками уплаты соответственно в 180 и 300 дней объединяются в один платеж со сроком погашения 200 дней. Процентная ставка при конверсии платежей принята равной 20 %.

Воспользуемся первым способом расчета консолидированной суммы долга:

Вследствие большого влияния четвертого члена суммы на результаты расчета консолидированная сумма платежа оказалась на 71 232,9 руб. меньше, чем для варианта с разновременными сроками погашения долга. Инвестору не следует соглашаться с этой схемой погашения консолидированного платежа должником.

____________________

Изменение условий договора

На практике часто возникают ситуации, вынуждающие участников сделки к изменению условий ранее заключенного финансового соглашения. В частности, это касается и платежей (например, изменяются сроки платежей, обычно на более отдаленные, а иногда и в сторону уменьшения, то есть задолженность погашается досрочно). Естественно, в результате любых изменений ни один из участников не должен нести убытки. Поэтому в такого рода ситуациях стороны руководствуются принципом равноценности получаемой выгоды до и после изменения финансового соглашения. Для одного из участников договора это может быть получение дополнительной экономической выгоды в денежном выражении, а для другого участника эта выгода выражается в форме временного фактора, заключающегося в отсрочке платежей по договору. В каждом конкретном случае выгода определяется условиями договора. Порядок оценки равноценности сравниваемых сделок при изменении условий договора удобнее показать на конкретном примере.

Пример 3

Имеются два обязательства. По первому надо уплатить инвестору 10 млн руб. через 3 месяца с начала года, по второму — 8 млн руб., но уже через 5 месяцев тоже с начала года. Из-за недостатка средств должник предлагает изменить сроки погашения долга следующим образом: первый платеж погасить через 6 месяцев с начала года, а второй — через 11 месяцев. Необходимо определит, какие суммы наращенного дохода устроят инвестора при использовании простой процентной ставки, равной 20 % в год.

С учетом наращения дохода первый платеж должен составить:

Тогда общая сумма платежей будет равна:

S 0 = S 1 + S 2 = 1,05 + 8,8 = 19,3 млн руб.

В данном случае при сдвиге платежей на более поздние сроки общая их сумма возросла на 1,3 млн руб. Поэтому инвестору следует принять данное предложение должника о переносе платежей на более отдаленные сроки.

_________________

Обратите внимание!

При изменении условий договора позиции сторон могут быть прямо противоположными. Для одного из участников сделки выгода выражается, например, в отсрочке платежей, а для другого — в получении дополнительной выгоды в виде наращения дохода либо суммы долга.

Оценка рыночной стоимости долга

Оценить наращение суммы долга в случае запаздывания платежей от покупателя можно, используя уровень рыночной процентной ставки по кредитам или вкладам. Рассмотрим один из таких способов приведения платежей к более позднему сроку. Предположим, надо выбрать один из вариантов поступления денежных средств от покупателя к продавцу. Они различаются суммами (S 1 и S 2) и сроками платежей (n 1 и n 2). Причем S 2 > S 1 и n 2 > n 1 , иначе задача не имеет экономического смысла. Логически выбор одного из вариантов можно обосновать путем следующих рассуждений. Допустим, можно отдать меньшую сумму (S 1) под проценты на время запаздывания платежа по второму варианту (n 2 - n 1). Какая процентная ставка наращения дохода нас устраивает, чтобы в итоге получить такую же сумму, что и по второму варианту (S 2)? Очевидно, что результаты выбора зависят от ожидаемого рыночного уровня процентной ставки. Рассмотрим метод решения такой задачи для общего случая наращивания дохода по простой процентной ставке.

Для простой ставки имеем следующее равенство наращения дохода:

S 1 = S 2 ,

где m — число месяцев запаздывания платежей от покупателя по второму варианту;

i r — рыночная процентная ставка за год.

Отсюда окончательно получим:

i r = 12 × (S 2 / S 1 - 1) / m .

Из последнего выражения следует, что чем больше соотношение S 2 / S 1 , тем более высокая величина рыночной ставки требуется для равноценности сравнения обоих вариантов во временном разрезе. Рассмотрим пример.

Пример 4

Сравним два варианта поступления денег от покупателя. В первом варианте покупатель может оплатить поставщику на сегодняшний день величину долга S 1 = 100 тыс. руб., а по второму варианту может вернуть большую сумму S 2 = 110 тыс. руб., но уже только через m = 5 месяцев. При какой рыночной процентной ставке оба варианта расчета будут равноценными?

Найдем рыночную ставку процентов:

i r = 12 × (110 000 / 100 000 - 1) / 5 = 1,2 / 5 = 0,24,

или ровно 24 % в год.

Отсюда следует, что при рыночной простой ставке процентов меньше 24 % для продавца предпочтительнее более отдаленная дата получения платежа при всех прочих равных условиях. В таком случае продавец получит большую сумму, чем если бы он отдал первоначальную сумму (100 тыс. руб.) в рост под проценты при более раннем сроке возврата долга от покупателя. И напротив, если ставка процентов выше 24 %, то выгоднее получить деньги от покупателя сегодня.

______________________

Уступка (переуступка) прав требования долга

Под уступкой права требования понимается сделка по передаче кредитором права (требования), принадлежащего ему на основании обязательства, другому лицу. Рассмотрим наиболее интересный вариант, когда уступка продавцом права требования долга третьему лицу производится после наступления срока платежа, например, в случае просрочки платежа со стороны покупателя.

Пример 5

Компания-продавец имеет просроченную дебиторскую задолженность от одного из своих покупателей в размере 300 тыс. руб. Надежда возвратить долг очень слабая, при этом не ранее года с настоящего момента времени. Компания решила переуступить (продать) этот долг коллекторам, естественно, за меньшую стоимость, чем сам долг. Эту потерю в стоимости продажи долга компания может возместить, если положит вырученные деньги, например, на депозит и тоже на 1 год. Предположим, процентная ставка по депозиту составляет 20 % в год. За какую цену компания готова переуступить долг третьему лицу, чтобы не понести убытки?

Из общей формулы начисления по ставке простых процентов следует:

P = S / (1 + i ) = 300 000 / (1 + 0,20) = 300 000 / 1,2 = 250 000 руб.,

то есть эквивалентной суммой при продаже долга будет величина сделки в размере не менее 250 тыс. руб.

_________________________

Начисление процентов m раз в году

В современных условиях проценты могут капитализироваться не один, а несколько раз в году — по полугодиям, кварталам и т. д. Некоторые зарубежные коммерческие банки практикуют даже ежедневное начисление процентов.

При начислении процентов несколько раз в году можно воспользоваться формулой начисления сложных процентов:

S = P × (1 + i / m ) N ,

где i — ставка процентов в год;

m — число начислений процентов в году;

N — общее количество периодов начисления.

Например, при поквартальном начислении процентов за n = 5 лет общее число периодов наращивания составит:

N = m × n = 4 × 5 = 20 раз.

Обозначим второй множитель в предыдущей формуле через показатель q :

q = (1 + i / m ) N .

Таким образом, чем чаще начисляются проценты, тем быстрее идет процесс наращения (цепной процесс). Проверим это утверждение.

Пример 6

Инвестор собирается внести на депозит 100 тыс. руб. и рассматривает предложения двух банков. Один банк предлагает поместить капитал инвестора на 4-летний депозит с ежеквартальным начислением сложных процентов по ставке 20 % в год, второй банк предлагает поместить деньги инвестора на тот же срок, но под простую процентную ставку 26 % в год. Как выгоднее поступить инвестору?

Чтобы сделать правильный выбор, подсчитаем сначала сумму наращения дохода по формуле сложных процентов для первого варианта:

S 1 = 100 000 (1 + 0,20 / 4) 4 × 4 = 100 000 × 1,05 16 = 100 000 × 2,182875 = 218 287,5 руб.;

для второго варианта — по формуле простых процентов:

S 2 = 100 000 (1 + 4 × 0,26) = 100 000 × 2,04 = 204 000 руб.

Как видим, варианты неравноценны в смысле получаемых финансовых результатов. По первому варианту наращенный доход оказался больше на 14 287,5 руб. Отсюда следует, что инвестору выгоднее поместить свой капитал под сложную процентную ставку, хотя и с меньшим ее размером в год.

_____________________

Купля-продажа векселей

Кроме приобретения под векселя заемного капитала они могут также использоваться для получения дополнительного дохода на вторичном рынке ценных бумаг при их купле-продаже (так называемые финансовые векселя). В отличие от них коммерческий вексель обычно используется в обеспечение получения коммерческого или товарного кредита. Доходы по банковским векселям можно получить при погашении векселя коммерческим банком либо при продаже векселя на вторичном рынке ценных бумаг. При этом вексель может быть выпущен как с дисконтом, так и с выплатой фиксированного процента к номиналу в момент его погашения (процентный вексель). В первом случае вексель представляет собой дисконтную бумагу, доход по которой составляет разница между ценой покупки и номиналом.

Довольно часто вексель или другой вид аналогичного обязательства продается (покупается) до наступления срока его погашения. Такая операция представляет практический интерес для инвестора. Если вы — держатель векселя и намереваетесь учесть его в банке к погашению, будет ли эта операция доходной или убыточной для вас? И можно ли количественно оценить получаемый доход или убыток от этой операции?

В финансовых расчетах доходность операций для продавца и покупателя векселя определяется соотношением таких параметров, как уровень дисконта, рыночная процентная ставка в момент погашения векселя и число дней при досрочном погашении векселя. При этом доход первого векселедержателя (продавца) состоит из комиссии за досрочное погашение векселя по рыночной процентной ставке (D 1), определяемой по формуле:

D 1 = N × d × t / 360,

где N — номинальная стоимость векселя;

d — рыночная ставка (доходность) на момент сделки;

t — число дней от даты сделки до момента погашения векселя;

360 — обычно принимаемое число дней в году при учете векселей.

Однако на практике банк может установить дисконтную ставку выше рыночной ставки. Это делается для того, чтобы избежать рисков, а также потерь, связанных с досрочным погашением векселя покупателем.

Доход второго векселедержателя (покупателя) определяется как разность между стоимостью номинала и покупки векселя за минусом начисленной комиссии для продавца:

D 2 = -P + N × (1 - d × t / 360),

где P — стоимость покупки векселя.

Очевидно, что общий доход по векселю будет складываться из доходов продавца и покупателя. При этом новый владелец векселя (покупатель) при досрочном его погашении может получить определенный доход, а при неблагоприятных условиях — понести убытки. Рассмотрим следующий пример.

Пример 7

Финансовый вексель номиналом N P = 85 тыс. руб. Дисконтная ставка банка по векселю при учете комиссионных составляет 60 %. Срок учета (погашения) векселя в банке — 60 дней.

Через 30 дней с момента продажи векселя покупатель решил учесть вексель в банке. Определим доходы, которые получат как продавец (банк), так и первый покупатель векселя у банка (клиент).

Доход первого векселедержателя (банка) в виде комиссии за досрочное погашение векселя будет равен:

D 1 = 100 000 × 0,60 × 30 / 360 = 5000 руб.

Доход второго векселедержателя (покупателя) при досрочном погашении векселя составит:

D 2 = -85 000 + 100 000 × (1 - 0,60 × 30 / 360) = -85 000 + 95 000 = 10 000 руб.

Смысл этого расчета заключается в том, что при погашении векселя в банке клиенту возвращается сумма не по номиналу (100 тыс. руб.), а за вычетом комиссии (95 тыс. руб.).

Общий доход по векселю продавца и покупателя составляет:

D s = 5000 + 10 000 = 15 000 руб.

Отсюда следует, что если бы покупатель предъявил вексель к погашению в оговоренный срок, он получил бы полный доход в сумме 15 тыс. руб.

____________________

Обратите внимание!

Чем раньше заявленного срока погашается финансовый вексель, тем больше будет доход продавца (банка) на комиссии и, соответственно, меньше доход покупателя векселя.

Пример 8

Финансовый вексель номиналом N = 100 тыс. руб. приобретен клиентом в коммерческом банке по цене P = 95 тыс. руб. Срок учета (погашения) векселя в банке — 180 дней. Покупатель решил учесть (погасить) вексель в банке раньше — за 90 дней до срока. Действующая дисконтная ставка банка осталась та же — 60 % в год. Определим, насколько выгодна такая сделка для первого покупателя векселя (клиента).

Доход первого векселедержателя (продавца) в виде комиссии за досрочное погашение векселя будет равен:

D 1 = 100 000 × 0,60 × 90 / 360 = 15 000 руб.

Доход второго векселедержателя (покупателя) составит:

D 2 = -95 000 + 100 000 × (1 - 0,60 × 90 / 360) = -95 000 + 85 000 = -10 000 руб.

Таким образом, купив вексель за 95 тыс. руб. и затем досрочно погасив его с получением за это суммы всего в размере 85 тыс. руб., клиент получил убыток в сумме 10 тыс. руб.

Общий доход по векселю продавца и покупателя:

D s = 15 000 - 10 000 = 5000 руб.

Как видим, общий доход по векселю остался прежним (5 тыс. руб.) (определяется как разность между номиналом и покупной стоимостью векселя). Только теперь продавец получил весь доход по векселю, а покупатель — лишь убыток. Поэтому такая схема погашения явно не устраивает покупателя векселя. И вообще, при такой низкой доходности (5 %) клиенту не следует покупать вексель у продавца (банка).

______________________

Доходы по акциям и облигациям

Кроме перечисленных выше финансовых инструментов срочных сделок дополнительный доход можно также получить при размещении на рынке таких долговых бумаг, как акции и облигации.

Различия в получении дохода по акциям и облигациям заключаются в следующем. Суммарный доход по акциям, зависящий от величины выплачиваемых дивидендов и роста курсовой стоимости, как правило, превышает доход по облигациям. Именно поэтому акции являются основным объектом инвестиций. С другой стороны, доходность облигаций менее подвержена колебаниям рыночной конъюнктуры. Ведь облигации приносят их владельцам доход в виде фиксированного процента или дисконта между нарицательной (номинальной) и покупной их стоимостью. Кроме того, за время владения облигациями выплачивается еще и купонный доход (поквартально, в полугодовом или годовом исчислении). По окончании срока действия облигаций они выкупаются у владельца по нарицательной стоимости. Поэтому в условиях нестабильной экономической ситуации приоритетность в выборе финансовых инструментов может быть совсем другой. Если степень надежности своих вкладов для инвестора предпочтительнее величины получаемой доходности, то он может выбрать второй вариант — покупку облигаций.

Обратите внимание!

Целесообразность приобретения акций или облигаций определяется их доходностью в зависимости от рыночных условий их размещения.

Пример 9

Инвестор может купить облигацию по рыночной цене 850 руб., причем нарицательная стоимость облигации — 1000 руб., годовая купонная ставка — 12 %. Облигация будет приниматься к погашению через 3 года.

За те же деньги можно купить акцию по той же рыночной цене — 850 руб. Предположим, номинальная стоимость акции составляет также 1000 руб. за штуку (обычно она не имеет прямого значения для таких расчетов и приведена здесь только для сведения и условно для оценки дивидендов от этой цены). Пусть ставка дивидендов от номинальной стоимости акций составляет 15 %. Через 3 года собственник акции продает ее на рынке по цене 950 руб. В каком случае чистый доход инвестора будет больше — по акции или по облигации?

В первом случае, купив облигацию за 850 руб., в последующие 3 года держатель облигации будет получать в конце очередного года купонный доход в размере 120 руб. (12 % от номинала). Кроме того, при погашении облигации он получит выкупную стоимость облигации в размере номинала — 1000 руб. Отсюда его чистый доход по истечении 3 лет составит:

D 1 = -850 + 120 × 3 года + 1000 = 510 руб.

Во втором случае, купив акцию за ту же цену (850 руб.), собственник акции будет каждый год получать дивиденды в размере 150 руб. (15 % от номинала) и его чистый доход за 3 года будет равен:

D 2 = -850 + 150 × 3 года + 950 = 550 руб.

Таким образом, по акции дополнительный доход оказывается на 40 руб. выше, чем по облигации. Этого и следовало ожидать, поскольку рыночная доходность акций обычно выше, чем фиксированная доходность облигаций. Но это бывает не всегда, поскольку рыночная цена акций может и упасть, а дивиденды — не выплачиваться вовсе.

Предположим, из-за ухудшения ситуации на рынке компания перестала выплачивать дивиденды по акциям. Определим, при какой рыночной цене продажи акций по истечении 3 лет результаты расчета чистого дохода по акции и облигации будут равноценными. Для этого решим уравнение:

850 + 0 + X = 510,

где X — рыночная цена продажи акции в конце 3-го года.

X = 510 + 850 = 1360 руб.

Как видим, инвестор получит дополнительную выгоду по сравнению с приобретением облигации только в том случае, если рыночная стоимость акции возрастет в конце расчетного периода более чем в 1,6 раза (1360 руб. / 850 руб.). А это не всегда возможно в условиях нестабильной экономики. И тогда уже надо выбирать первый вариант — приобретение облигации.

_____________________

Конвертация валюты

Рассмотренные выше принципы оценки получения дополнительной выгоды по финансовым операциям можно также использовать при обмене рублевых средств на свободно конвертируемую валюту (СКВ), в частности, при решении таких задач, как размещение на депозитах денежных средств. Оставлять ли имеющиеся денежные средства в валюте и получать доход при наращении процентами в СКВ или же конвертировать валюту в рубли, чтобы использовать ожидаемое изменение валютного курса и различие процентных ставок?

Схематически изображение второй операции можно представить в следующем виде:

СКВ → Рубли → Рублевый депозит → СКВ.

В операции наращения дохода с конверсией валют существуют два источника дохода: изменение курса валюты и наращение процентного дохода по депозиту в рублях. Второй источник является безусловным доходом, поскольку ставка процентов фиксирована, чего нельзя сказать о первом источнике дохода — конвертации валюты. Более того, двойная конвертация валюты в начале и конце операции может привести даже к убытку, например, из-за сильного роста обменного курса иностранной валюты к рублю в конце операции, поскольку в этом случае валюту придется покупать по более высокой стоимости.

В соответствии с представленной выше схемой данная операция предполагает три шага: обмен валюты на рубли, наращение процентного дохода на эту сумму по рублевому депозиту и, наконец, конвертация в исходную валюту. Отсюда конечная (наращенная) сумма дохода в валюте (S v 1) определяется формулой:

S v 1 = P v × K 0 × × 1 / K 1 ,

где P v — начальная сумма денег в СКВ;

K 0 — курс обмена в начале операции (курс СКВ в рублях);

K 1 — это курс обмена в конце операции;

m — срок депозита в месяцах;

i — ставка наращения для рублевых депозитов.

Три последних сомножителя этой формулы соответствуют трем шагам. Причем с ростом процентной ставки по депозиту сумма наращенного дохода линейно увеличивается. В свою очередь, рост конечного курса обмена валюты уменьшает наращенный доход. Для оценки эффективности этой операции ее обычно сравнивают с другой схемой наращения дохода, а именно путем непосредственного помещения на депозит денежной суммы в СКВ:

СКВ → Депозит в СКВ.

Тогда получение такого дохода можно представить следующим образом:

S v 2 = P v × ,

где j — ставка процентов для валютного депозита.

Пример 10

Клиент решил поместить 2000 долл. в банк на рублевый депозит на срок m = 6 месяцев. Курс продажи валюты на начало срока депозита K 0 = 60 руб. за 1 долл., курс покупки доллара в конце операции K 1 = 65 руб. за 1 долл. Процентная ставка по рублевому депозиту i = 22 % в год, по валютному депозиту j = 12 %. Определим эффективность этой операции по сравнению с помещением валютной суммы сразу на депозит в СКВ.

Итак, доходность для депозита в рублях составит:

S v 1 = 2000 × 60 × × 1 / 65 = 2000 × 1,024615 = 2049,23 долл.;

для депозита в валюте (долларах):

S v 2 = 2000 × = 2000 × 1,06 = 2120 долл.

Отсюда следует, что депозит валюты через конвертацию в рубли менее выгодный, чем валютный депозит.

_____________________

Обратите внимание!

В случае значительного роста курса валюты по отношению к рублю выгоднее сразу положить деньги в иностранной валюте на депозит в той же валюте. Тогда его наращенный доход будет гораздо выше, чем при конвертации валюты в рубли для размещения рублевого депозита.

Рассмотрим теперь вариант с двойной конвертацией, когда исходная сумма выражена в рублях, то есть имеет место следующая схема операции:

Рубли → СКВ → Депозит в СКВ → Рубли.

В этом варианте трем шагам операции соответствуют три сомножителя формулы:

S r 1 = P r × 1 /K 0 × × K 1 ,

где P r — начальная сумма денег в рублях.

В данном случае множитель наращения дохода также зависит от ставки, но теперь уже от ставки процентов для СКВ. От конечного курса обмена или его темпа роста он также зависит линейно, но теперь при увеличении K 1 наращенный доход также растет.

Для сравнения рассмотрим другую схему расчета, когда сумма в рублях сразу помещается на рублевый депозит:

Рубли → Рублевый депозит.

Формула для прямого вклада на депозит в рублях имеет вид:

S r 2 = P r × .

Пример 11

Предприниматель собирается свободную сумму денег в размере 60 тыс. руб. поместить на срок m = 9 месяцев на валютный депозит в долларах. Курс покупки валюты на начало срока депозита K 0 = 62 руб., ожидаемый курс продажи через 9 месяцев K 1 = 67 руб. Процентные ставки по рублевому (i ) и долларовому (j ) депозиту соответственно равны 22 и 15 %. Определим эффективность этой операции по сравнению с помещением суммы в рублях сразу на рублевый депозит.

При конвертации рублей в доллары наращенный доход на валютном депозите и после перевода его в рубли будет равен:

S r 1 = 60 000 × 1 / 62 × × 67 = 60 000 × 1,202218 = 72 133,08 руб.

При использовании только рублевого депозита наращенная сумма составит:

S r 2 = 60 000 × = 60 000 × 1,165 = 69 900 руб.

Таким образом, при ожидаемом курсе продажи в конце срока депозита K 1 = 67 руб. конвертация валюты целесообразна.

_____________________

Обратите внимание!

Перевод рублевых сумм через конвертацию на валютный депозит выгоднее рублевого депозита в том случае, если повышение обменного курса валюты в конце операции превышает эффект от использования более высокой ставки процентов по рублевому депозиту.

Выводы

Рассмотренные методы количественной оценки получаемой выгоды от финансовых операций применяются для того, чтобы с помощью соответствующих расчетов не допустить ущемления интересов ни одной из участвующих сторон соглашений или сделок.

Для одной стороны эта выгода может заключаться в получении дополнительного экономического выигрыша в денежном выражении, а для другой — в форме временного фактора, выражающегося в отсрочке платежей по обязательствам и сделкам.

По приобретаемым ценным бумагам (векселям, акциям и облигациям) наращенный доход инвестора зависит от их рыночной стоимости, а также от их вида — фиксированный дисконт, процентный доход в виде дивидендов либо купонные выплаты.

Выгода от помещения денежных средств инвестора на рублевые или валютные депозиты определяется двумя факторами: обменным курсом валюты на рубли в конце операции и ставками процентов по рублевым и валютным счетам.

В. И. Семенов, бухгалтер, канд. техн. наук

" № 7/2011

С бухгалтерской отчетности за 2011 год вводится в действие ПБУ 23/2011 «Отчет о движении денежных средств». Компании должны руководствоваться им при составлении соответствующей формы. И хотя до годового отчета еще далеко, заблаговременное знакомство с новым документом необходимо для настройки аналитического учета. ПБУ 23/2011 утверждено приказом Минфина России от 2 февраля 2011 г. № 11н. Оно предназначено для коммерческих организаций (за исключением кредитных). Расскажем о том, на что бухгалтеру строительной компании обратить внимание в первую очередь.

Малым предприятиям составлять отчет необязательно

В 2011 году для субъектов малого предпринимательства сохранена упрощенная система отчетности. Как следует из пункта 6 приказа Минфина России от 2 июля 2010 г. № 66н (утвердившего новые формы), малые предприятия формируют бухгалтерскую отчетность следующим образом:

А) в бухгалтерский баланс и включаются показатели только по группам статей (без детализации показателей по статьям);

Б) в приложениях к бухгалтерскому балансу и отчету о прибылях и убытках приводится только наиболее важная информация, без знания которой невозможна оценка финансового положения организации или финансовых результатов ее деятельности.

В то же время они вправе формировать бухотчетность в полном объеме (в соответствии с п. 1–4 данного приказа).

Но приказ № 66н содержит лишь требования к формированию отчетности. А вопросы ее представления регламентирует Положение по ведению бухгалтерского учета и бухгалтерской отчетности…(утверждено приказом Минфина России от 29 июля 1998 г. № 34н). Оно разрешает малым предприятиям не представлять (далее – Отчет), а также иные приложения и пояснительную записку (п. 2, 85).

Следовательно, субъекты малого предпринимательства сдают указанный Отчет на добровольной основе (например, согласно уставу). Это подтверждает и пункт 2 ПБУ 23/2011, в котором сказано, что данный стандарт применяется в случаях, когда представление Отчета предусмотрено нормативными правовыми актами, а также когда организация добровольно приняла решение о представлении или публикации такого Отчета.

Если малое предприятие все же составляет Отчет, то в нем, как уже указывалось, допустимо отражать только наиболее важную информацию. Скажем, если проценты по долговым обязательствам выплачены в несущественных суммах, то по соответствующей строке Отчета (код 4123) смело можно ставить прочерк (п. 11 ПБУ 4/99 «Бухгалтерская отчетность организаций»).

Отчет содержит две графы: одна из них характеризует движение денежных средств в отчетном году, другая – в предыдущем году. Следует ли малому предприятию приводить сравнительные данные за 2010 год, если оно Отчет за прошлый год не формировало на законных основаниях?

Дело в том, что способы итогового обобщения фактов хозяйственной деятельности и обработки информации являются предметом учетной политики (п. 2 ПБУ 1/2008). К ним можно отнести и статьи соответствующих отчетов. А на основании пункта 15.1 ПБУ 1/2008 малые предприятия, за исключением эмитентов публично размещаемых ценных бумаг, вправе применять изменения учетной политики перспективно. Ведь иного нормативного предписания по этому вопросу нет.

Теперь перейдем к непосредственному анализу нового стандарта.

Отражение денежных эквивалентов

В ПБУ 23/2011 приводится новый термин – «денежные эквиваленты». Он подразумевает высоколиквидные финансовые вложения, которые могут быть легко обращены в заранее известную сумму денежных средств и которые подвержены незначительному риску изменения стоимости. Такие объекты компании отражают на счете 58 «Финансовые вложения» .

В Отчете предписано показывать движение не только денежных средств, но и денежных эквивалентов. ПБУ 23/2011 объединяет их и оперирует понятием «денежный поток».

В информационном сообщении Минфина России от 21 декабря 2009 г. «О раскрытии информации о финансовых вложениях организации в годовой бухгалтерской отчетности» сказано, что денежными эквивалентами могут считаться векселя Сбербанка России со сроком погашения до трех месяцев.

Отметим: подход, основанный на объединении денежных средств и денежных эквивалентов в единый поток, заимствован из МСФО. Поэтому попытаемся расширить наше представление о денежных эквивалентах, опираясь на пункт 7 ПБУ 1/2008.

МСФО (IAS) 7 «Отчеты о движении денежных средств» (параграф 7) поясняет, что к денежным эквивалентам также могут быть отнесены , приобретенные незадолго до срока их погашения и с указанием конкретной даты их оплаты.

Характеристика денежных эквивалентов в ПБУ 23/011, по мнению автора, создает для бухгалтеров проблемы. Так, беспроцентные векселя Сбербанка России, приобретенные по номиналу, не учитываются в составе финансовых вложений, поскольку их погашение не сулит компании экономических выгод (п. 2 ПБУ 19/02 «Учет финансовых вложений»).

В конечном итоге для выявления денежных эквивалентов потребуется профессиональное суждение. Активы, относимые компанией к денежным эквивалентам, нужно определить в учетной политике. В самом же балансе денежные средства и денежные эквиваленты было бы логично отражать по одной строке. В то же время в Отчете денежные эквиваленты вообще не упоминаются. Остается надеяться, что по этим вопросам Минфин России даст дополнительные разъяснения.

Средства на банковских счетах в иностранной валюте относятся к денежным средствам. Поэтому покупка и продажа иностранной валюты самостоятельных денежных потоков не порождают. Данный принцип распространяется на покупку и продажу денежных эквивалентов. Так, не возникает движения денежных средств при погашении банковского векселя, предъявленного эмитенту. В то же время необходимо отражать потери или выгоды от указанных операций. Эти нюансы освещены в пункте 6 ПБУ 23/2011.

Как отражаются отдельные операции в отчете о движении денежных средств строительной компании, мы показали в таблице 1.

Выявление денежных потоков от денежных эквивалентов

Отражение в отчете о движении денежных средств |

Код строки в отчетной форме |

|

Поступила оплата за выполненные строительные работы процентными векселями Сбербанка России, подлежащими оплате по предъявлении |

Поступление денежных эквивалентов |

|

В оплату субподрядчику переданы векселя Сбербанка России со сроками погашения: а) до трех месяцев б) свыше трех месяцев |

Выбытие денежных эквивалентов Такие ценные бумаги денежными эквивалентами не являются и в Отчете не отражаются (в соответствии с решением, закрепленным в учетной политике) |

|

Денежные средства перечислены на банковский депозит до востребования |

Перевод денежных средств в денежные эквиваленты в Отчете не отражается |

Денежные эквиваленты могут номинироваться не только в рублях, но и в иностранной валюте. Операции с потоками иностранной валюты в этой статье мы не затрагиваем, поскольку для строительных компаний они не характерны.

Текущие, инвестиционные и финансовые операции

Денежные потоки организации подразделяются на денежные потоки от текущих, инвестиционных и финансовых операций. Классификация денежных потоков приведена в таблице 2.

Виды денежных потоков

Классификация деятельности по отношению к денежным потокам |

Характеристика операций, генерирующих денежный поток |

Текущая деятельность |

Операции, связанные с осуществлением обычной деятельности компании, приносящей выручку |

Инвестиционная деятельность |

Операции, связанные с приобретением, созданием или выбытием внеоборотных активов |

Финансовая деятельность |

Операции, связанные с привлечением финансирования на долговой или долевой основе, приводящие к изменению величины и структуры капитала и заемных средств компании |

Особых нововведений в подходах ПБУ 23/2011 к классификации денежных потоков не усматривается.

И все же нельзя не отметить, что понятие выручки в целях формирования отчета о движении денежных средств отличается от понятия доходов от обычных видов деятельности, охарактеризованных в ПБУ 9/99. Например, строительная компания может учитывать доходы от аренды имущества, получаемые на нерегулярной основе, в составе прочих доходов. Но в Отчете соответствующий денежный поток будет относиться к текущей деятельности (оснований причислить его к инвестиционной или финансовой деятельности не имеется). Уплата процентов по долговым обязательствам тоже классифицируется как текущая деятельность, хотя процентные обязательства (за исключением процентов, учитываемых в стоимости инвестиционного актива) признают в составе прочих расходов, а не расходов по обычным видам деятельности (п. 7 ПБУ 15/2008 «Учет расходов по займам и кредитам»).

Если строительная компания осуществила финансовые вложения для продажи в краткосрочной перспективе, то относящиеся к ним денежные потоки также нужно показать по текущей деятельности, несмотря на то что в бухгалтерском учете возникнут прочие доходы и расходы. На счете 41 «Товары» такие активы, за исключением ценных бумаг, не учитываются, поскольку не имеют материально-вещественной формы.

Классификация денежных потоков не согласуется со статьями отчета о прибылях и убытках, в котором прочие доходы и расходы не участвуют в формировании прибыли (убытка) от продаж.

В итоге традиционное распределение доходов и расходов между счетами 90 «Продажи» и 91 «Прочие доходы и расходы» не обеспечивает информацией для формирования отчета о движении денежных средств.

Хотя новый российский стандарт и соответствует МСФО, его практическое применение окажется весьма трудоемким. Скажем, ПБУ 23/2011 предписывает распределять уплаченный общей суммой налог на прибыль на части, относящиеся к текущей, инвестиционной и финансовой деятельности. Такой же подход применяется и для других платежей, порождающих возникновение денежных потоков разного типа (подп. «д» п. 9, п. 13 ПБУ 23/2011).

Зададимся вопросом: к какой деятельности относится налог на имущество? С одной стороны, он обусловлен наличием основных средств, с которыми связаны инвестиционные потоки. С другой стороны, налог уплачивается в целях осуществления обычных видов деятельности. Стандарт разъясняет, что неоднозначные платежи трактуются в пользу текущей деятельности (п. 12 ПБУ 23/2011).

ПБУ 23/2011 раскрывает экономический смысл информации о денежных потоках для пользователей отчетности (таблица 3).

Информация о денежных потоках

Денежный поток |

Информационная полезность для пользователей бухгалтерской отчетности |

По текущим операциям |

Показывает объемы денежных средств, которые: – необходимы для поддержания деятельности компании на уровне существующих объемов производства; – могут быть выведены из текущей деятельности и направлены на погашение кредитов, выплату дивидендов, осуществление новых инвестиций |

По инвестиционным операциям |

Показывает уровень затрат компании на приобретение или создание внеоборотных активов, обеспечивающих денежные поступления в будущем |

По финансовым операциям |

Обеспечивает основу для планирования расчетов с заимодавцами и собственниками компании, а также перспективных потребностей в привлечении долгового и долевого финансирования |

В ряде случаев стандарт требует свернутого отражения денежных потоков (п. 16, 17 ПБУ 23/2011). В частности, это правило распространяется на расчеты, характеризующие деятельность контрагентов (компенсации, денежные потоки в посреднических операциях).

К контрагентам можно отнести заказчика строительства, которому инвестор поручил вести расчеты с генеральным подрядчиком, а также генерального подрядчика, ведущего расчеты с субподрядчиками за пользование коммунальными ресурсами. У данных категорий контрагентов развернутые денежные потоки могут находиться в контрасте с показателями отчета о прибылях и убытках и не свидетельствовать о реальных финансовых возможностях.

Пример 1. ООО «Спецстрой», являясь генеральным подрядчиком строительства, выплатило своему субподрядчику вознаграждение в сумме 5 000 000 руб. и получило от него возмещение за электро - и водоснабжение строительной площадки в размере 200 000 руб.

В отчет о движении денежных средств данные потоки войдут в свернутой сумме 4 800 000 руб. (5 000 000 – 200 000) по строке с кодом 4121.

Также нужно сворачивать суммы выплат пособий по обязательному социальному страхованию и возмещений по ним, полученных от ФСС России (в пределах отчетного года), и суммы налога на добавленную стоимость.

Пример 2. На протяжении 2011 года ООО «Ремстрой» получило от заказчиков (в составе оплаты работ) НДС в общей сумме 170 000 000 руб., уплатило поставщикам и подрядчикам НДС в сумме 140 000 000 руб., перечислило в бюджет НДС в сумме 20 000 000 руб. и получило возмещение этого налога из бюджета в сумме 3 000 000 руб.

В Отчете поток от НДС общество показало как прочие поступления по текущей деятельности (код строки – 4113) в свернутой сумме 13 000 000 руб. (170 000 000 – 140 000 000 – 20 000 000 + 3 000 000).

Пояснения к отчету о движении денежных средств

ПБУ 23/2011 обязывает компании предоставлять пояснения к Отчету. Раньше к информации о движении денежных средств дополнительных пояснений не требовалось. Теперь для этих целей в пояснительной записке придется предусмотреть отдельный раздел. К сожалению, в форме Отчета нет специальной графы для нумерации пояснений, как в балансе и в отчете о прибылях и убытках. Самостоятельно дополнять форму, зарегистрированную в Минюсте России, нельзя. Однако после графы «Наименование показателя» можно приводить графу «Код» (п. 5 приказа № 66н). Поэтому в пояснениях к строкам допустимо ссылаться на их коды. Компания обязана раскрывать информацию, в частности:

– об увязке остатка денежных средств и денежных эквивалентов в отчете и в балансе;

– об используемых подходах для отделения денежных эквивалентов от других финансовых вложений;

– о денежных потоках, не перечисленных в пунктах 9–11 ПБУ 23/2011;

– о свертываемых потоках;

– о потоках между дочерними, зависимыми и основными хозяйственными обществами;

– о неиспользованных возможностях для вовлечения в бизнес дополнительных денежных средств (например, о суммах по открытым, но не использованным кредитным линиям);

– о недоступных для использования денежных средствах (например, внесенных в депозит арбитражного суда).

Перечень требований к раскрытию информации приводится в пункте 25 ПБУ 23/2011.

Пример 3. ООО «Промстрой» использует в расчетах беспроцентные банковские векселя, не отвечающие критериям финансовых вложений. Тем не менее общество приняло решение считать эти активы денежными эквивалентами, опираясь на право устанавливать способы классификации по аналогии (п. 7 ПБУ 1/2008). Это решение закреплено в учетной политике. В качестве основания применен пункт 25 ПБУ 4/99 «Бухгалтерская отчетность организации», допускающий отступления от действующих правил.

Отметим, что форма Отчета не предусматривает обособленного отражения денежных потоков по взносам на обязательное социальное страхование работников. Поэтому компания самостоятельно принимает решение, по какой строке Отчета их отражать (разумеется, в составе текущих потоков, если работники обеспечивают текущие операции). Налогами и сборами взносы не являются, поскольку не предусмотрены налоговым законодательством. Эти суммы можно присоединить к оплате труда.

Важно запомнить

Денежные потоки отражаются в отчете о движении денежных средств свернуто в случаях, когда они отличаются быстрым оборотом, большими суммами и короткими сроками возврата. Например, осуществление краткосрочных (как правило, до трех месяцев) финансовых вложений за счет заемных средств.

Последние материалы сайта

Платежи ИП

Лучшие партнерские программы

Любому бизнесу нужен рост и расширение. Например, если вы владеете заводом, вы модернизируете производство и устанавливаете больше станков. А что если вы владеете интернет-магазином? Тогда основной задачей будет увеличить число продаж и найти постоянных п

Платежи ИП

Picodi: Все скидки в одном месте!

Дата: 14 Фев 2018 Обновление : в сентябре 2018 года МТС запустил новый сезон викторины «Блиц». Подробнее об этом - . 13 февраля 2018 года мобильный оператор МТС запустил новую игру-викторину – «Блиц ». Только вчера я писал о запуске , а вот уже и МТС

Налоги ИП

Личный кабинет абонента «At home

После подключения к нашей сети Вам необходимо оплатить услуги в течение трех дней после подключения. Если Вы подключаетесь по акции, Вы можете пополнить баланс Вашего лицевого счета наличным способом, передав денежные средства мастеру. Мастер выдаст Вам д

Закрытие ИП

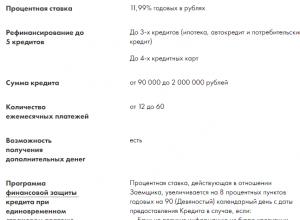

Подача заявки на реструктуризацию

В поисках вариантов для рефинансирования кредитов заемщики стараются найти предложение с наиболее выгодными процентными ставками. В 2017 году в этой области безусловным лидером стал банк Райффайзен. Он предлагает клиентам перевести к себе имеющиеся у них

Учет и отчетность

Самые лучшие и надежные форекс брокеры в россии и мире

Первые шаги в фондовых торгах обычно осуществляются с помощью и под непосредственным контролем профессиональных брокеров. Удачно подобранный брокер поможет вам создать ваш первый капитал в фондовых торгах и создать фундамент для более прибыльной торговли

Регистрация

Самые жирные биткоин краны Автоматические краны биткоинов

Январь 2nd, 2019 uspeshnoe-deloМоментальные биткоин краны отличаются от тем, что заработанные сатоши сразу поступают на Ваш микрокошелек. Количество таких сайтов в разы превышает те, с которых выплаты производятся лишь по определенным дням недели. Оно, н