Финансовая группа лайф телефон горячей линии. Финансовая группа Лайф: отзывы

Группа Лайф

Финансовая Группа Лайф (ФГЛ)– это компания, которая объединила под своим брендом множество различных финансовых учреждений по всей территории Российской Федерации. Ее участниками стали компании и банки как регионального, так и федерального, а также международного значения.

Все участники финансовой группы Лайф придерживаются разработанных и успешно внедренных компанией принципов клиентского партнерства, которые позволили создать на территории России систему мощного инновационного сервиса услуг в сфере финансов.

Общие принципы финансовой группы

На определенном этапе своего развития финансовая группа Лайф приняла совместное решение отказаться от многих устоявшихся стандартов классического ведения бизнеса, касательно политики деловых взаимоотношений с клиентами

Новая логическая модель в первую очередь предполагает:

- Полный отказ от использования в работе кредитных комитетов:

Максимальное внедрение стратегии персонализации на всех уровнях бизнес-процессов; - Первоочередные условия максимальной гарантии профессионального менеджмента капиталовложений как крупных компаний, так и физических лиц – частных инвесторов;

- Ориентация на долгосрочные клиентско-партнерские отношения во всех сферах услуг компании;

- Высокая степень оперативности и качества работы финансовых менеджеров;

- Интенсивное внедрение современных инновационных бизнес-методов и бизнес-моделей.

Логотип

Принципы, заложенные в новой модели финансовой деятельности группы Лайф, отразились в ее общем логотипе. Он разрабатывался в московской КА «АиС» и представляет собой многоцветную кальку делящихся клеток.

Принципы, заложенные в новой модели финансовой деятельности группы Лайф, отразились в ее общем логотипе. Он разрабатывался в московской КА «АиС» и представляет собой многоцветную кальку делящихся клеток.

Элементы клеток означают множественность и развиваемость группы, а общая картина напоминает отпечаток человеческого пальца – говорящая об основополагающей персонализации работы с клиентами компании. Весь рисунок на макроуровне состоит из совокупности нулей, что намекает на прогрессирующую капитализацию всей структуры финансовой группы.

Департаменты

Все структурные составляющие группы Лайф, компании, банки, фирмы и другие учреждения, функционируют на основах центр-корректируемой самостоятельности. Финучреждения ведут свою работу соответственно с условиями бизнеса для их ниши и их территории, но с корректировкой от управления, посредством групп-департаметов, разрабатывающих основные линии и стратегии финансовой политики для каждого подразделения в соответствии со стекающейся к ним информацией.

ФГЛ структурирована на отдельные условно-самостоятельные финучреждения с подотчетностью главному офису управления. В главном офисе компании Лайф для каждого из ключевых бизнес-направлений организованы специальные профильные подгруппы, каждая из которых имеет своего представителя топ-менеджмента в компании.

В настоящий момент группа Лайф имеет следующие профильные бизнес-подразделения – Департаменты:

- Экспресс-кредитования;

- Среднего и малого бизнеса;

- Розничного бизнеса;

- Корпоративного бизнеса;

- Рынков финансов.

Такая структура отвечает самым передовым схемам управления бизнесом и приносит ощутимые результаты в ее практическом применении.

Ценности

Для каждого структурного подразделения ФГЛ, равно как и для каждого отдельно взятого сотрудника, компанией разработаны ценностные ориентиры, придерживаться которых необходимо в первоочередном плане.

Помимо прочего, эти ориентиры включают следующее:

- Эффективная работа в команде с приоритетом взаимопомощи и наставничества;

- Полная ответственность и глубокое доверие относительно клиентов;

- Клиентская лояльность и деловое партнерство, обеспечивающие долгосрочность и обязательность совместного бизнеса;

- Открытость, честность и постоянное совершенствование профессионализма дают группе Лайф командный состав высочайшего уровня и отличную бизнес-репутацию.

Рейтинги финансовой группы Лайф

В настоящее время на мировых финансовых рынках и рынках России продолжается затяжная рецессия, часто осложняющая многие финансовые операции и увеличивающая разноуровневые риски. Однако несмотря на все это, ведущими мировыми рейтинговыми бизнес-агентствами Финансовая Группа Лайф признана полностью экономически валидным учреждением.

ФЛГ оценена в общей перспективе как вполне надежное учреждение:

ФЛГ оценена в общей перспективе как вполне надежное учреждение:

- Качество активов группы оценено как «хорошее»;

- Уровень ликвидности, оцененный как «достаточный»;

- Уровень долговой просроченности, оцененный как «умеренный».

- Высокий уровень диверсификации портфеля факторинга и его качество;

- Устоявшуюся структуру работы и основные линии ее развития;

- Общую прибыльность и положительный баланс компании.

Конечно, такая успешность в нездоровые экономические времена, когда наблюдаются серьезные проблемы у многих мощных компаний, не могла появиться ниоткуда. В этом отношении на сторону ФГЛ стала ее полиструктурность и качество составляющих костяк финучреждений, позволяющих выгодно и с минимальными рисками перераспределять бизнес-нагрузки внутри всей системы.

Бизнес-основу компании Лайф составляют:

- ОАО АКБ «Пробизнесбанк» (материнская компания);

- ОАО «Газэнергобанк»;

- ОАО КБ «Солидарность»;

- ЗАО АКБ «Экспресс-Волга»;

- Пробизнес-Девелопмент;

- Коллекторское агентство Лайф;

- ОАО АКБ «ВУЗ-банк»;

- Факторинговая компания Лайф;

- ЗАО Национальный банк сбережений;

- ОАО КБ «Пойдём!».

Система из этих и других финучреждений:

- Охватывает около 70-и регионов;

- Имеет почти тысячу отделений;

- Имеет около четверти миллиона клиентского состава юридических лиц;

- Имеет более 4-х миллионов клиентского состава физических лиц;

- Имеет почти 20 тысяч сотрудников и обслуживающего персонала;

- Входит в топ-30 по количеству банкоматного обеспечения;

- Входит в топ-10 банковских групп;

- Успешно присутствует более 20-и лет на рынке.

ФГ Лайф имеет следующие официально утвержденные рейтинги:

- Топ-50 от агентства «Эксперт РА» по кредитам и депозитам физлиц материнской компании;

- Кредитный рейтинг по факторингу от агентства «Rrusrating»: «Стабильный (ВВВ)»– по национальной шкале и «Стабильный (ВВ)» по международной шкале;

- Рейтинг онлайн-банкинга от агентства «Markswebbrank&report» – 8-е место.

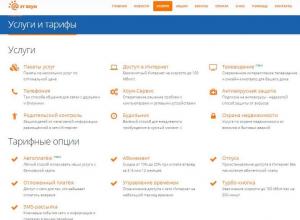

Условия сотрудничества с компанией Лайф

ФГ Лайф владеет полным набором всех основных услуг и продуктов в сфере финансов и предлагает их на самых выгодных условиях на большей части территории Российской Федерации.

Участники структуры Финансовой Группы Лайф осуществляет весь спектр классического и инновационного банкинга:

- Инвестиционные услуги;

- Денежные переводы;

- Принимают депозиты юридических и физических лиц;

- Факторинг и лизинг;

- Осуществляют расчетно-кассовые операции;

- Предоставляют удаленный банкинг;

- Услуги девелопмента;

- Кредитуют как крупные, так средние и мелкие предприятия и компании;

- Производят выдачу дебет-кредитовых карт и потребительских ссуд;

- Производят заемы бюджетникам;

- Коллекторские услуги.

Главное отличительное условие сотрудничества с ФГЛ – это глубокая персонализация в схеме работы «клиент-менеджер». Решение по кредитованию больше не принимают малодинамичные кредитные комитеты из нескольких десятков участников. Вместо этого клиенту предоставляется персональный высокопрофессиональный менеджер, который сам определяет степень кредитного доверия клиента и несет полную финансовую ответственность.

Такая схема дает наилучшие показатели, широко проверена на практике с самыми положительными результатами как для клиентов, так и для ФГ Лайф.

Отзывы о сотрудничестве с финансовой группой Лайф

Отзывы сотрудников

Игорь, сотрудник компании.

- Плюсы : зарплата полностью официальная, выплачивается по европейской системе – раз в две недели. Все полностью соответствует заключенному контракту. Рядовой рабочий коллектив очень дружный и отзывчивый.

- Минусы: нет квартальных премий и тринадцатой зарплаты. Иногда выплачиваемые новогодние премии распределяются крайне предвзято.

Екатерина, сотрудник компании.

- Плюсы : начальство не особо строго и придирчиво к мелким нарушениям трудовой дисциплины (за нечастые опоздания слова не скажут, лишь бы работа шла). Компания не скупится устраивать корпоративы. На дни рождения обязательно поздравляют. Трудовой кодекс выполняется в полном объеме: выплаты, отпуска. Есть реальный карьерный рост.

- Минусы: не оплачивают переработку, зарплату не увеличивают от выслуги лет. Начальство иногда прямо не исполняет данные обещания.

Оценка:

Дмитрий, сотрудник компании.

- Плюсы: не зажимают творческий потенциал – можно внедрять и пробовать собственные схемы привлечения клиентов. Шикарный высотный офис с потрясающим панорамным видом через стеклопанели. Дружный и порядочный коллектив. Довольно высокий уровень профессионализма.

- Минусы : клиентский состав в основном попадается мелкий потому, что крупные клиенты все идут через банк-факторинг. Весьма сильно раздут руководящий штат, а в штате основных работников наблюдается нездоровая текучка.

Оценка:

Анна, сотрудник компании.

- Плюсы: очень дружный и молодой коллектив. Большой уровень амбициозности молодежи. Компания не брезгует набором неопытных специалистов или вообще без опыта. Все выплаты производятся в срок и в полном объеме. Крепкая трудовая дисциплина.

- Минусы: некоторая непонятность системы рабочих нагрузок соотносительно зарплаты: рабочая нагрузка постоянно увеличивается, а зарплата нет. Вообще, за увеличение оклада без близких и дружественных отношений с начальством лучше не говорить.

Оценка:

Отзывы клиентов

Максим, предприниматель.

- Плюсы: кредитов я в этой компании не брал, но по части трейдингового обслуживания все на высоте: в среднесрочных рамках ни разу не было никаких накладок или офисных проволочек – все делается слаженно и в установленных рамках. По поводу займов еще проверю, но друзья не жалуются.

- Минусы: иногда случаются некоторые незначительные ошибки в онлайн-банкинге (уведомления о несуществующих операциях).

Михаил, предприниматель.

- Плюсы: беспроблемная торговля при многократном вводе-выводе средств. Менеджеры отличаются большой внимательностью и вежливостью. Процент проскальзываний в пиковые нагрузки вполне нормальный и не более, чем у других. Качество торговли за все время не ухудшилось – стабильность налицо.

- Минусы: есть некоторые технологические проблемы обслуживания, но они никогда не критичны.

Оценка:

Эльза, вкладчик.

- Плюсы: группа Лайф подходит мне по уровню надежности. Состав группы банков, обеспечивающих ее ликвидность, весьма солиден. Также внушает доверие наличие у группы страховочных капиталов и фондов. Менеджерский персонал – прямо чудо, очень отзывчивые люди, всегда стремящиеся помочь. Даже создается впечатление, что им основную зарплату за вежливость платят, а не за привлечение клиентов.

- Минусы : пока не нашла.

Оценка:

Александр, вкладчик-инвестор.

- Плюсы: всегда в наличии очень выгодные предложения, можно самому уделять минимум времени для оптимального поиска малорисковых и выгодных инвестиций. Персональное обслуживание на высоте – компетентность и внимательность в работе, заинтересованность в положительном результате. Работаем с менеджером одной командой. Очень доволен.

- Минусы: один раз пришло сбойное СМС о какой-то просрочке, которой не существовало. Звонок к менеджеру моментально решил проблему, плюс вежливые извинения.

Оценка:

Наш сервис готов проанализировать текущие предложения и подобрать банк с наименьшим процентом.

Подобрать

Подождите, мы подбираем лучшее предложение: 17.0 % кредита.

Мы подобрали несколько выгодных предложений от банков с 12,0%

годовых по кредиту.

Форма для заполнения находится ниже.

Более 13 лет назад финансовая группа Лайф сформировалась в банковской сфере. В данном материале вы сможете более подробно узнать об этой финансовой группе. Также эта информация будет полезна лицам, ищущим выгодные условия кредитования и размещения вкладов.

Финансовая группа Лайф: история развития

В 2003 году руководством Пробизнесбанка было принято решение о создании банковского объединения и приобретении нескольких банковских учреждений. Это позволило бы улучшить качество предлагаемых услуг и существенно расширить область присутствия.

За время деятельности финансовой группы Лайф в нее вошло семь региональных универсальных банков:

- Пробизнесбанк. Головной банк, контролирующий финансовую группу Лайф.

- ВУЗ-Банк. Первая организация, вошедшая в фингруппу.

- Экспрес-Волга (компания в настоящее время выкуплена и контролируется Совкомбанком).

- Пойдем (часть акций банка находится в распоряжении Совкомбанка).

- Газэнергобанк (Единственным акционером является СКБ-Банк).

- Национальный банк сбережений (кредитная структура полностью подконтрольна Региондевелопменту).

- Солидарность (после проведения санация единственным владельцем стал Зарубежэнергопроект).

Также в состав объединения вошли другие организации, осуществляющие деятельность в банковском секторе, но выполняющие иные функции.

Важно! В августе 2015 года Центробанком Российской Федерации было принято решение об отзыве лицензии на осуществление банковских функций у Пробизнесбанка. Подконтрольные банковские структуры были приобретены другими кредитно-финансовыми организациями согласно условиям конкурса, проведенного Агентством по страхованию вкладов. На этом деятельность финансовой группы Лайф была завершена.

Где взять кредит?

Если Вы хотите получить выгодные условия кредитования, то предлагаем небольшой перечень подобных организаций:

- Альфа-Банк.

Банкам группы «Лайф» будет непросто пережить «смерть» головного банка

Фото: Донат Сорокин/ТАСС

12 августа Банк России отозвал лицензию у головного банка финансовой группы «Лайф» - Пробизнесбанка, входившего в топ-60 по размеру активов, по данным Банки.ру. Другие пять банков группы - «Экспресс-Волга», ВУЗ-Банк, «Пойдем!», Газэнергобанк и «Солидарность» - будут санированы подконтрольным Агентству по страхованию вкладов банком «Российский Капитал». Однако данные меры еще не означают гарантированное спасение, считают эксперты.

Про бизнес банка. Посмертно

Банк России 12 августа отозвал лицензию у Пробизнесбанка в связи с неисполнением федеральных законов, регулирующих банковскую деятельность, а также нормативных актов Банка России. Как сообщается в пресс-релизе ЦБ, значение всех нормативов достаточности собственных средств (капитала) у банка было ниже 2%, размер капитала был ниже минимального значения уставного капитала, установленного на дату государственной регистрации кредитной организации.

«ОАО «АКБ «Пробизнесбанк» проводило высокорискованную политику, связанную с размещением денежных средств в низкокачественные активы. В результате формирования резервов, адекватных принятым рискам, кредитная организация полностью утратила собственные средства (капитал). Руководители и собственники кредитной организации не предприняли действенных мер по нормализации ее деятельности», - говорится в сообщении регулятора.

Утвержден план участия Агентства по страхованию вкладов в урегулировании обязательств Пробизнесбанка. План предусматривает проведение агентством конкурсного отбора банка - приобретателя части имущества и обязательств Пробизнесбанка. Поясняется, что одно из требований к участию в конкурсе - обеспечение начала обслуживания вкладчиков банка в точках его присутствия или в тех же населенных пунктах не позднее чем через 14 дней после утверждения плана.

АСВ сообщило, что в случае, если конкурсный отбор состоится, вкладчики смогут возобновить доступ к средствам на счете в банке-приобретателе.

Пробизнесбанк, по данным ЦБ, по величине активов на 1 августа 2015 года занимал 51-е место в банковской системе и был головным банком финансовой группы «Лайф». Объем вкладов частных клиентов в Пробизнесбанке оценивается почти в 30 млрд рублей.

ЦБ также сообщил об утверждении планов участия АСВ в предупреждении банкротства остальных банков - «Экспресс-Волги», ВУЗ-Банка, «Пойдем!» и Газэнергобанка. АСВ должно за счет кредита Банка России предоставить средства «на поддержание ликвидности банков в объеме, достаточном для обеспечения их бесперебойной работы и своевременного осуществления расчетов с кредиторами». «Для обеспечения ликвидности банков привлекается АКБ «Российский Капитал», который за счет предоставленных агентством средств будет проводить операции, направленные на поддержание ликвидности банков», - говорится в релизе регулятора.

«Первоочередной задачей временных администраций является проведение обследования финансового положения банков. После завершения Агентством оценки финансового состояния банков, включая определение реальной стоимости активов и обязательств, приведения уставного капитала банков до реального значения (при отрицательной величине - до 1 рубля) Агентство проведет конкурсный отбор инвесторов для мероприятий по предупреждению банкротства банков, включающих их капитализацию», - сообщается в пресс-релизе ЦБ.

Полномочия акционеров, связанные с участием в уставном капитале, а также полномочия органов управления всех банков на период деятельности временной администрации приостановлены.

Как сообщил Банки.ру заместитель председателя Банка России Михаил Сухов, превышение обязательств над стоимостью активов Пробизнесбанка на основе имеющихся документов составляет не менее 67 млрд рублей. «Дыра» вызвана наличием у банка различных финансовых активов, имеющих признаки фиктивности. К их числу, по словам Сухова, относятся ценные бумаги в иностранных депозитариях, финансовые требования на иностранный «псевдобанк», необеспеченные аккредитивы, не имеющие очевидного экономического смысла, очевидно фиктивные срочные сделки, а также иные операции, характер которых не позволяет определить действительную стоимость активов.

«По этой причине финансовое оздоровление Пробизнесбанка как самостоятельного юридического лица экономически нецелесообразно, учитывая величину страховой ответственности Агентства по страхованию вкладов по обязательствам граждан. Мы надеемся, что из оставшихся 62,8 миллиарда рублей активов в ходе ликвидационных процедур будут сформированы средства, достаточные для полных выплат кредиторам первой очереди. Иные кредиторы банка получат справедливую стоимость своих требований, определенную по итогам ликвидационных процедур», - комментирует Михаил Сухов. По его словам, очевидно, что «по мере документирования информации об операциях, имеющих признаки фиктивности, соответствующая информация будет направляться в правоохранительные органы и взыскание активов на общую сумму около 60 миллиардов рублей будет осуществляться законными методами уголовного и гражданско-правового характера».

Пробизнесбанк был учрежден в 1993 году. Холдинговая структура группы с участием региональных банков начала формироваться в 2003 году, позже она трансформировалась в финансовую группу «Лайф».

Согласно официальному сайту группы, в нее кроме Пробизнесбанка входили «Экспресс-Волга» (Саратов), ВУЗ-Банк (Екатеринбург), Национальный Банк Сбережений (Иваново), Газэнергобанк (Калуга), «Пойдем!», «Солидарность» (Самара), факторинговая компания «Лайф», «Пробизнес-Девелопмент», бренд «Лайф Банк» в Иваново. В феврале 2014 года группа получила на санацию самарский банк «Солидарность».

Основными бенефициарами Пробизнесбанка на март 2015 года являлись контролирующие банк через кипрскую Alivikt Holdings Сергей Леонтьев (41,50%) и Александр Железняк (11,44%). Эдуард Пантелеев посредством ООО «Родина» владеет долей в 5,43% акций.

С 23 апреля этого года совет директоров кредитной организации прекратил полномочия председателя правления банка Александра Железняка. На должность главы банка был назначен директор департамента франчайзинговых систем кредитной организации Дмитрий Дыльнов.

Серьезные трудности в обслуживании у клиентов банков группы «Лайф» начались 7 августа, после введения временной администрации в Пробизнесбанк и его отключения от БЭСП (система банковских электронных срочных платежей ЦБ. - Прим. ред.). Однако 10 августа ЦБ подключил Пробизнесбанк к БЭСП. Появилась информация о поиске инвесторов для группы. Среди санаторов называли Московский Кредитный Банк, Совкомбанк, Бинбанк. Однако Бинбанк опроверг намерение участвовать в конкурсе по выбору санатора Пробизнесбанка. Накануне отзыва лицензии стало известно, что банки группы ввели режим предварительной записи на получение вкладов свыше 50 тыс. рублей и установили лимит 15 тыс. рублей в сутки на снятие наличных через банкоматы.

Между тем трудности у банка появились не сейчас, говорят эксперты. Первые проблемы с ликвидностью возникли у банка еще в начале 2014 года, когда показатель текущей ликвидности стал резко снижаться, отмечает аналитик информационно-аналитической службы Банки.ру Вячеслав Ромащенко.

Он указывает, что активы банка на 1 июля 2015 года составили 133,7 млрд рублей, показав рост на 30% с начала июля прошлого года. В пассивах наблюдается высокая зависимость от привлеченных средств – 33% нетто-пассивов. Кредитное учреждение привлекало средства от ГК «Агентство по страхованию вкладов», Unicredit Bank AG, Landesbank Berlin, VTB Bank (France) S.A., VTB Bank Germany, Bankgesellschaft Berlin AG. Показатель привлеченных МБК с начала июля 2014 года увеличился на 114%. Капитал банка на 1 июля 2015 года составлял 11,2 млрд рублей, норматив достаточности капитала – 11,98% при минимуме в 10%.

«Формирование резервов по предписанию Центрального банка РФ отразилось на размере капитала, который на данный момент находится на критическом уровне», - комментирует Ромащенко. Он отмечает, что если на начало июля 2014 года норматив текущей ликвидности составлял 94,12%, то на начало июля 2015-го составил 58,29% при минимальном значении в 50%. У банка, по словам аналитика, наблюдается резкое снижение норматива (на 35,83%), что говорит о недостаточном запасе ликвидности у кредитной организации.

Эксперт Банки.ру указывает, что в кредитном портфеле организации можно отметить высокий уровень просроченной задолженности: более 20% объема портфеля. Данный показатель за рассматриваемый период продемонстрировал рост на 31,4%.

Как подчеркивают аналитики, основной вопрос к кредитной организации у Банка России вызывал портфель ценных бумаг, составивший на 1 июля 2015 года 42,3 млрд рублей и формирующий существенную долю активов. По словам Ромащенко, около 20 млрд ценных бумаг находятся под обременением, вследствие чего на них должны быть созданы резервы. Преимущественно бумаги хранятся за пределами России в двух депозитариях, расположенных на Кипре и являющихся дочерними компаниями двух частных российских брокеров.

«В отличие от большинства других банков, Пробизнесбанк практически не закладывал эти бумаги по сделкам РЕПО с ЦБ РФ. По данным отчетности на 1 июля, банком заложено бумаг лишь на 3,6 миллиарда рублей. Средний срок погашения бумаг в портфеле составляет два-три года против обычных года-полутора. Экономическая целесообразность хранения на балансе такого большого портфеля ценных бумаг неочевидна. Кроме того, как показывает практика, многие кредитные организации используют этот инструмент для финансирования проектов», - комментирует Вячеслав Ромащенко. По его данным, акционеры банка направляли деньги на строительные проекты, но продать объекты сразу не удалось. А за счет оставшихся средств от заложенных ценных бумаг банк покрывал убытки.

«Честно говоря, мы в шоке»

Хотя о проблемах в Пробизнесбанке было известно давно, отзыв лицензии у банка, приближающегося к топ-50, да еще и взявшего на санацию другого игрока («Солидарность». - Прим. ред.), для многих стал неожиданностью. Напомним, что меньше месяца назад, 24 июля ЦБ отозвал лицензию у банка «Российский Кредит», занимавшего 45-е место в системе по размеру активов.

«Честно говоря, мы в шоке. Все рассчитывали на санацию, а тут такая новость», - поделилась с обозревателем Банки.ру одна из сотрудниц Пробизнесбанка. «Группа «Лайф» – живой организм, сотканный из нашей энергии и любви. Организм живет силой желания тех, кто его любит. Сказать, что это больно – это ничего не сказать», - написала на своей странице в Facebook другая сотрудница банка.

Клиенты кредитной организации в Иванове, по данным «Интерфакса», устроили днем 12 августа стихийное собрание у офиса Лайф Банка (под этим брендом банк работает в Иванове). Они демонстрировали недовольство тем, что офис банка был закрыт, а на его двери вывешено объявление о том, что кредитная организация не работает «по техническим причинам».

Конкуренты также моментально отреагировали на уход с рынка столь крупного игрока. Так Альфа-Банк, Промсвязьбанк, Райффайзенбанк, Абсолют Банк, «Интеза», Локо-Банк, Владпромбанк и сервис «Точка» предложили специальные программы поддержки для предпринимателей - клиентов Пробизнесбанка.

Рассуждая, почему столь крупное финансовое учреждение не было санировано, директор по стратегическому развитию СМП Банка Алексей Илющенко предполагает, что основные игроки уже и так заняты санацией. «К тому же неоднократно выяснялось, что в ходе процедуры санации размер проблем существенно превышал первоначальные оценки. Соответственно, потенциальные санаторы стали более осторожно подходить к оценке активов банков, нуждающихся в финансовом оздоровлении, и привлечь инвестора в подобный проект становится сложнее», - комментирует Илющенко.

Директор аналитического департамента рейтингового агентства RusRating Елена Николаенко видит из отчетности Пробизнесбанка, что в структуре обязательств розничный сегмент занимал 44%, или 76 млрд рублей. «Видимо, не столько портфель ценных бумаг стал причиной действий Банка России, сколько допускаемый уровень рисков при размещении розничных вкладов», - считает она.

Председатель совета директоров МДМ Банка Олег Вьюгин указывает, что ЦБ при отзыве лицензии у Пробизнесбанка действует по новой схеме, и это в текущих условиях, по его словам, позитивный момент. «По сути, речь идет о том, чтобы передать хорошие активы Пробизнесбанка банку, который выиграет конкурс, но обеспечит взамен бесперебойное обслуживание в офисах. Это нормальная идея. По-видимому, Центральному банку сейчас тяжело принимать решение о санации», - предполагает Вьюгин.

Что будет с остальными?

Главный вопрос, который повис в воздухе: что будет с остальными банками группы? Председатель правления «Российского Капитала», которому передали на санацию «заболевшие» банки, Михаил Кузовлев подчеркнул, что финансовое оздоровление проблемных банков – одно из основных направлений деятельности организации. Он напомнил, что «Российский Капитал» принадлежит АСВ и «гарантирует защиту интересов клиентов санируемых банков». «В ближайшее время, в соответствии с утвержденным планом, мы обеспечим нормализацию работы переданных нам на санацию банковских учреждений, проведение бесперебойных расчетов и исполнение всех ранее выданных финансовых обязательств перед вкладчиками и кредиторами. Региональные банки - важный элемент в обеспечении стабильности российской экономики», - заявил Кузовлев, подчеркнув, что задача финансового оздоровления и дальнейшего развития бизнеса банков группы «Лайф» «носит принципиальный характер».

В екатеринбургском ВУЗ-Банке сообщили, что очередей и массовой паники в офисах нет. «Активно работаем с клиентами, разъясняем, консультируем», - сообщила Банки.ру представитель кредитной организации. Она также отметила, что, как и прежде, действует лимит на снятие по банковским картам - 15 тыс. рублей в сутки, а крупные суммы вкладов выдаются по заявкам. В банке добавили, что председатель правления организации Андрей Золотухин активно работает с командой, взаимодействует с АСВ.

Председатель правления другого екатеринбургского банка - «Нейва» Павел Ефремов считает, что благодаря оперативному сообщению ЦБ о санации участников ФГ «Лайф» удалось предотвратить панику на региональном рынке. «Спасибо ЦБ, что достаточно оперативно приняли все решения и достаточно быстро дали информацию о санации банков группы после решения об отзыве лицензии. Если бы неопределенность затянулась, то была бы вероятность возникновения очередной паники клиентов», - говорит Ефремов.

Впрочем, утверждение планов предупреждения банкротства банков группы «Лайф», как показывает практика, еще не означает автоматического спасения, указывают эксперты. Дело в том, что банки группы «Лайф» в своей работе финансово были тесно связаны между собой.

По данным отчетности на 1 июля, объем привлеченных Пробизнесбанком средств от банков-резидентов совпадает с данными по объему средств, выданных со стороны региональных банков группы, отмечает руководитель информационно-аналитической службы Банки.ру Сабина Хасанова. «В целом банки группы имеют схожую модель бизнеса, специализируются на розничном кредитовании. При этом основным источником фондирования банков группы выступают средства населения», - поясняет Хасанова. По данным аналитиков Банки.ру, по итогам шести месяцев 2015 года банки «Экспресс-Волга», «Пойдем» и ВУЗ-банк показали убыток, просрочка по совокупному кредитному портфелю данных банков находится на уровне 22%, 25% и 27% соответственно. На прибыль вышел лишь Газэнергобанк, просроченная задолженность которого, к слову, ниже, чем у других банков группы, - 14%. Нормативы банков группы находятся на скромном уровне. Кроме того, привлеченные средства направлялись ими головному Пробизнесбанку. «В связи с этим велика вероятность того, что АСВ при ближайшем рассмотрении выявит проблемы, которые поставят вопрос о целесообразности запланированного оздоровления», - предполагает эксперт.

«Что касается прочих банков группы «Лайф», учитывая, что на счетах Пробизнесбанка они хранили значительные остатки, серьезные проблемы с ликвидностью могут возникнуть и у них», - отмечает руководитель аналитического департамента Amarkets Артем Деев.

Эксперты ожидают дальнейшей системной «зачистки» банковского рынка. «ЦБ проводит эти меры в целях укрепления банковского рынка и усиления участия государства как хозяйствующего субъекта в банковской системе», - рассуждает директор Института актуальной экономики Никита Исаев. По его мнению, размер активов банка не имеет столь существенного значения, но значение имеют форма капитала и административный ресурс акционера. «Разумеется, удар по мелким и средним банкам будет существеннее по причине ужесточения требований ЦБ к размеру собственного капитала и системе отчетности. Но и крупные банки из топ-50, как мы видим на примере и группы «Лайф», и банка «Российский Кредит», имеют схожие проблемы и также находятся в зоне риска отзыва лицензий», - уверяет Исаев.

По мнению Павла Ефремова из банка «Нейва», в такой ситуации основными «выгодоприобретателями» становятся госбанки. «Мне кажется, идет последовательный «загон» предприятий на обслуживание в госбанки, чтобы контролировать их финансовую деятельность и использовать их средства», - рассуждает банкир.

Олег Вьюгин придерживается несколько другой точки зрения: «В результате политики Центрального банка доверие населения концентрируется либо к достаточно крупным банкам, либо к банкам с сильными акционерами».

Компания Лайф достаточно известная организация, которая стала общественным достоянием. Ее участниками являются достаточно крупные банки, такие как: "Экспресс-Волгa", "ВУЗ-бaнк", Ивaновский Областной Банк, "Бaнк24.ru" и "Гaзэнергобанк".

Группа Лайф - крупнейший оператор на рынке Forex, который приобрел известность и уважение своим стремительным расширением и трудоспособностью. За все годы существования Лайф стал представлять максимально благоприятные условия торговли на рынке Forex. Это приводит не только к успешному развитию, но и расширению сферы деятельности. Начиная с 2004 года все имеющиеся банки брокера Forex Лайф стали прямыми участниками комбинации страхования вкладов. Этот шаг позволил гарантировать сохранность имеющихся средств рейдеров. Процедура по вводу и выводу денежных средств занимает минимальное количество времени - примерно несколько минут. Это большое преимущество, позволяющее провернуть денежные операции без проблем и лишних затрат времени, что не было доступно ранее. Финансовая группа Лайф находится под законодательством Российской Федерации, что позволяет быть спокойным при любых обстоятельствах.

Рейтинговое положение финансовой группы Лайф

Что касается рейтингов данной финансовой группы, то можно сказать, что они достаточно высокие, что позволяет убедиться в компетентности и квалифицированности представленной группы. Лайф занимает второе место по имеющемуся количеству собственных банкоматов по территории России. Также финансовая группа Лайф вошла в рейтинг "500 крупнейших компаний России", который проводится каждый год. Подводя итоги за 2009 год, можно сделать выводы о том, что компания стремительно идет вперед, повышая свои позиции. Уже в 2009 году финансовая группа заняла 206-е место в основополагающем рейтинге и тем самым вошла в пятерку компаний, которые показали самые эффективные результаты улучшения за текущий год. Если провести сравнение с 2008 годом, то компания поднялась на 201 ступеньку вверх - это ошеломляющие результаты, которых достигают немногие, а только лучшие. В сфере объединения компании находится семь влиятельных коммерческих банков. Сюда же входят многие профильные дочерние компании.

По объему активов, имеющихся в финансовой группе, компания входит в TOP-30 российских банковских объединений, а также входит в ТОП-5 - как крупнейший кредитор сферы малого бизнеса.

Последние материалы сайта

Платежи ИП

Лучшие партнерские программы

Любому бизнесу нужен рост и расширение. Например, если вы владеете заводом, вы модернизируете производство и устанавливаете больше станков. А что если вы владеете интернет-магазином? Тогда основной задачей будет увеличить число продаж и найти постоянных п

Платежи ИП

Picodi: Все скидки в одном месте!

Дата: 14 Фев 2018 Обновление : в сентябре 2018 года МТС запустил новый сезон викторины «Блиц». Подробнее об этом - . 13 февраля 2018 года мобильный оператор МТС запустил новую игру-викторину – «Блиц ». Только вчера я писал о запуске , а вот уже и МТС

Налоги ИП

Личный кабинет абонента «At home

После подключения к нашей сети Вам необходимо оплатить услуги в течение трех дней после подключения. Если Вы подключаетесь по акции, Вы можете пополнить баланс Вашего лицевого счета наличным способом, передав денежные средства мастеру. Мастер выдаст Вам д

Закрытие ИП

Подача заявки на реструктуризацию

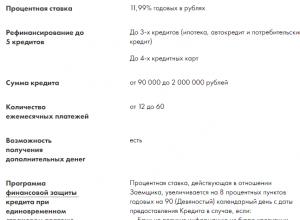

В поисках вариантов для рефинансирования кредитов заемщики стараются найти предложение с наиболее выгодными процентными ставками. В 2017 году в этой области безусловным лидером стал банк Райффайзен. Он предлагает клиентам перевести к себе имеющиеся у них

Учет и отчетность

Самые лучшие и надежные форекс брокеры в россии и мире

Первые шаги в фондовых торгах обычно осуществляются с помощью и под непосредственным контролем профессиональных брокеров. Удачно подобранный брокер поможет вам создать ваш первый капитал в фондовых торгах и создать фундамент для более прибыльной торговли

Регистрация

Самые жирные биткоин краны Автоматические краны биткоинов

Январь 2nd, 2019 uspeshnoe-deloМоментальные биткоин краны отличаются от тем, что заработанные сатоши сразу поступают на Ваш микрокошелек. Количество таких сайтов в разы превышает те, с которых выплаты производятся лишь по определенным дням недели. Оно, н