Что такое прямое урегулирование убытков по осаго и как оно осуществляется? Вопросы категории урегулирование по осаго Порядок урегулирования убытков по осаго.

Определяет все аспекты, связанные с приобретением и использованием автогражданки, которую обязаны иметь все собственники автотранспортных средств.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

В соответствии с рассматриваемым документом заключаются договора на страхование, производятся страховые выплаты при наступлении страхового случая, решаются иные вопросы, возникающие у собственников автомобилей и страховых компаний.

Когда и кем был принят

Документ принят Государственной Думой 3 апреля 2002 года. 10 апреля того же года закон одобрен Советом Федерации и 25 апреля подписан Президентом РФ. В законную силу документ вступил 1 июля 2003 года. При принятии законопроекту был присвоен номер 40-ФЗ.

Поскольку с течением времени в государстве изменяется экономическая ситуация и изменяется ритм жизни людей в принятый документ периодически вносятся изменения, касающиеся стоимости полиса, суммы страховой выплаты и иных аспектов.

В 2020 году появилась возможность оформления дорожной аварии по упрощенной схеме (европротокол), увеличилась сумма максимальной страховой выплаты при ДТП, рассмотренном без участия сотрудников автоинспекции.

В 2020 году были увеличены выплаты при получении ущерба и вреда здоровью. Упростилась система оформления страхового полиса онлайн.

Все изменения вносятся соответствующими нормативными актами, например, от 28.11.2015, касается получения электронного полиса.

Основные правила страхования

Приобретение полиса ОСАГО – это обязательное условие для эксплуатации автомобилей на территории РФ.

Обязательность страховки обусловлена ():

- гарантированностью получения выплаты при наличии ущерба, причиненного имуществу или здоровью человека в результате дорожного происшествия;

- повышением заинтересованности водителей в соблюдении правил и норм дорожного движения.

Законодательными органами разработаны общие правила страхования, к которым относятся (): - порядок заключения страхового договора, а так же внесение изменений в этот документ, продление и преждевременное расторжение заключенного договора;

- сумма и порядок оплаты страхового полиса. Действующие тарифы в зависимости от субъекта РФ;

- сроки выплат по закону об ОСАГО;

- порядок действий застрахованного лица при наступлении случая, предусмотренного заключенным договором;

- расчет страховой выплаты в зависимости от полученного ущерба;

- порядок получения страховой выплаты;

- рассмотрение споров, возникающих между страховыми компаниями и владельцами полисов ОСАГО.

Что говорится в законе об ОСАГО

ОСАГО приобретается сроком на 1 год. По истечении указанного в документе периода документ может быть продлен так же на 1 год ().

Чтобы приобрести полис собственник обязан ():

- предоставить страховщику требуемые документы:

- заявление. Документ составляется клиентом компании и передается в организацию для рассмотрения. По согласованию заявление может быть заполнено сотрудником компании на основании предоставленных клиентом документов;

- паспорт собственника автомашины или свидетельство о регистрации юрлица. Если страховка оформляется на организацию. То представитель обязан предоставить нотариальную доверенность;

- документы, подтверждающие регистрацию автомашины в ГИБДД ( , ПТС);

- диагностическая карта;

- водительские удостоверения всех лиц, допущенных по решению собственника к управлению.

- предоставить автомобиль для осмотра, на основании которого выдается акт;

- оплатить страховую премию.

В результате проведенных действий страхователь получает:

- один экземпляр страхового договора;

- страховой полис;

- дополнительный пакет документов: извещение о ДТП, памятки водителя и так далее.

С момента, указанного в страховом полисе, как дата начала его действия, застрахованное лицо имеет право на получение выплаты в предусмотренных договором ситуациях.

О компенсационных выплатах

Поскольку надежность страховых компаний проверяется страхователем самостоятельно, то не исключено, что страховщик прекратит свою деятельность до момента окончания действия автогражданки. На этот случай законно предусмотрено получение компенсационной выплаты ().

Компенсационные выплаты производятся объединением страховщиков в следующих случаях:

- банкротство страховой компании, с которой заключен договор на обслуживание;

- отзыва лицензии страховой организации;

- лицо, причинившее вред не установлено соответствующими органами;

- лицо, ставшее причиной получения ущерба, не имеет полиса ОСАГО.

Максимальный размер компенсационных выплат составляет:

Если какие-либо выплаты были получены застрахованным лицом ранее, то размер компенсационной выплаты будет уменьшен на полученную сумму.

Выплата денежных средств объединением страховщиков производится по истечении 20 дней (исключая выходные и праздничные дни) с момента получения заявления от лица, получившего ущерб.

О регрессных выплатах

Любая страховая компания имеет законное право возместить понесенные убытки за счет средств лиц, признанных виновными в причинении ущерба. Данное право называется регрессивным требованием ().

Страховщик может потребовать возмещения с виновника полученного ущерба, если:

- вред имуществу или здоровью причинен вследствие умышленных действий;

- виновник на момент аварии находился в состоянии алкогольного (иного другого вида) опьянения;

- не мог управлять автомашиной;

- лицо, причинившее вред, покинуло место дорожного столкновения;

- водитель, ставший виновником аварии, не указан в страховом полисе, как лицо, допущенное к эксплуатации застрахованного автомобиля;

- дорожное происшествие, в результате которого нанесен ущерб, произошло в период временного приостановления действия полиса. В основном это касается собственников автомашин, которые приобретают полиса ОСАГО только на определенный период времени (например, весна – лето);

- собственник автомашины не передал документы о происшествии страховой компании в указанный правилами период времени. В большинстве случаев на эту процедуру отводится 5 дней;

- до окончания срока, указанного в договоре страхования, без извещения страховой компании страхователь начал производить ремонт транспортного средства или утилизацию;

- на момент ДТП не действительна.

Регрессивное требование может быть предъявлено не к лицу, причинившему вред, а к оператору станции технического осмотра, если ущерб был нанесен вследствие неисправности автомашины, которая должна была быть выявлена при проведении осмотра.

О прямом урегулировании убытков

Законом об ОСАГО так же предусмотрено прямое возмещение убытков при исполнении следующих условий одновременно ():

- в ДТП участвует не более 2-х автомашин, имеющих действующий страховой полис;

- ущерб нанесен исключительно имуществу, то есть, в аварии нет пострадавших людей.

Прямое возмещение не исключает права потерпевшего обратиться за денежной компенсацией в случае обнаружения вреда здоровью, если такой вред обнаружен после получения денежных средств по страховому договору.

Независимая оценка может производиться специализированной организацией или экспертом, имеющим определенные законодательством документы. При проведении экспертизы используется единая методика определения ущерба, утвержденная Банком России.

При проведении оценки определяется:

- количество требуемых материалов и запасных частей;

- стоимость проведения ремонтных работ;

- износ исследуемого транспортного средства;

- стоимость пригодных для использования агрегатов автомобиля.

Компания, производящая оценку автотранспорта, несет полную ответственность за предоставление недостоверной или заведомо ложной информации, как страховой компании, так и собственнику ТС.

О тарифах и коэффициентах

При оформлении ОСАГО учитываются страховые тарифы и дополнительные коэффициенты ().

Тарифы устанавливаются Банком России и зависят от следующих факторов:

- региона регистрации автотранспорта;

- технических характеристик страхуемого автомобиля.

Дополнительные коэффициенты рассчитываются страховой организацией индивидуально для каждого клиента исходя из предоставленных данных, к которым относятся:

- количество обращений за получением страховой выплаты в предыдущие периоды;

- количество людей, допущенных собственником к управлению автомашиной, а также возраст и водительский стаж каждого человека;

- сезонность действия полиса;

- возможность эксплуатации автомашины с прицепом.

За правильностью проведения расчетов производится постоянный контроль со стороны государственных органов.

Об ответственности страховщика

Страховая компания обязана выплатить сумму ущерба в полном объеме при полном соблюдении условий договора со стороны застрахованного лица.

Ответственность страховщика на нарушение закона об ОСАГО заключается:

- в выплате неустойки при просрочке перевода денежных средств потерпевшему;

- в возможности отзыва лицензии за неоднократные нарушения в области страхования.

Законом об ОСАГО неустойка определяется:

- в размере 1% ежедневно, если потерпевшему задерживается страховая выплата;

- 0,5% ежедневно, если компания затягивает с ответом о принятии решения о страховой выплате или мотивированном отказе.

Страховой случай

ОСАГО предусматривает возмещение вреда в случаях причинения вреда здоровью или имуществу в результате дорожного столкновения.

В выплате будет отказано, если ():

- страховой полис оформлен на автомобиль, который не принимал непосредственного участия в ДТП;

- автотранспортное средство принимает участие в соревнованиях и/или испытаниях;

- с виновника происшествия необходимо получить моральный вред и/или упущенную выгоду;

- вред имуществу нанесен перевозимыми грузами;

- ущерб получен в результате погрузки или разгрузки груза;

- возмещение ущерба предусмотрено иными законами, например, вред здоровью работника при исполнении служебных обязанностей.

Как происходит расторжение договора

Досрочное расторжение страхового договора возможно при наступлении следующих ситуаций:

- транспортное средство продано, что подтверждается документами ГИБДД;

- собственник застрахованного автомобиля умер или юридическое лицо ликвидировано;

- авто угнано или произошла его полная гибель;

- у страховой компании в соответствии с законом отозвана лицензия;

- выявлены ложные сведения, умышленно предоставленные страхователем при заключении договора.

ВОПРОС №492, категория: Урегулирование по ОСАГО

Добрый день. Спасибо за ответ. У меня есть еще вопрос. Заявка №796637, страховой случай зарегистрирован в СК, но есть пометка "Полный пакет документов собран, ожидайте назначения осмотра. Осмотр не проведен". Как так? Независимый эксперт офиса на 92 км проводил осмотр и фото фиксацию повреждений. Требуется еще дополнительный осмотр?

Добрый день!

Сообщаем, что с нашей стороны все необходимые мероприятий выполнены, рекомендуем обратиться по вашему вопросу непосредственно в страховую компанию.

Спасибо за вопрос.

Консультант

Добрый день. 17-го декабря в офисе 92 км МКАД подал документы на урегулирования убытков (заявка №796637), но в страховой пока заявление не зарегистрировано. Какой срок регистрации заявление в страховой?

Добрый день!

Срок регистрации в программе страховой компании после оформления страхового случая составляет 3 рабочих дня.

Срок принятия решения страховой кампанией по выплатному делу - 20 календарных дней.

Ждем Вас вновь на нашем сайте

Консультант

Вчера при ДТП, машина, водитель которой явно был пьяным или в состоянии наркотического опьянения сначала врезалась в заднюю часть одной машины а потом при попытке скрыться на повороте не исправился с управлением и врезался в меня в левый бок и опят уехала. Я предвидел удар и тело отвернулся немного от двери. Подушки выстреливались но не надулись,весь газ мне в лицо (тоже не знаю на кого жалобу оформить.. машина 2016 под гарантией еще Nissan Qashqai). ДТП был якобы машину нашли но никого не было. Позвонили хозяину по базе. А тот якобы сообщил что давно продал машину. В общем ГАИ говорит что только через месяц будет результат расследования.

В августе 2014 в отношении обязательного страхования автогражданской ответственности было принято обязательное возмещение убытков по ОСАГО (ст. 14.1 ФЗ РФ №40 «Об обязательном страховании автогражданской ответственности владельцев авто и других транспортных средств» или закон «Об ОСАГО»).

ВАЖНО! Смысл этого новшества заключается в том, что когда автовладелец попадает в ДТП, по страховому полису за возмещением нанесенного ущерба он обязан обращаться к страховому агенту виновника аварии, как это было до 2014 года, а в страховую организацию, где приобретался полис страхования.

Таким образом, возмещение ущерба по страховке направлено, в первую очередь, на упрощение процесса получения страховых :

- Автовладелец «травмированной» машины после оформления всех необходимых документов в ГИБДД направляется в офис страховщика, где пишет заявление на выплаты ущерба по ОСАГО.

- После чего он получает направление на специальную экспертизу, где определят сумму убытков, и ожидает выплату.

Данный порядок действий гораздо проще, чем поиски офиса страховой компании виновника аварии, который может находиться даже за пределами города, где произошло ДТП.

После обращения автовладельца в СК за возмещением убытков по ОСАГО, все остальные вопросы со страховщиком виновника аварии решает страхования компания, а не сам владелец авто как это бывало раньше.

Как работает система прямого урегулирования?

Каждый, кто хотя бы один раз садился за руль «четырехколесного друга» прекрасно понимает, что от ДТП не защищен никто. По статистике жертвами аварий становятся как новички, так и водители с большим стажем.

Теоретически полис обязательного страхования автогражданской ответственности – полезный для всех автовладельцев документ. Но не все водители довольны тем, как работает данная система страхования. При этом сразу возникает вопрос, кто же в этом виноват? Некоторые современные автолюбители несерьезно относятся как к полису ОСАГО, так и к самой процедуре страхования (о порядке получения полиса можно узнать ).

Они приобретают полис у первой встречной страховой организации, потратив минимальную сумму, и не задумываются о том, что СК может оказаться «липовой» или будет иметь плохую репутацию (как ?). Кроме того, некоторые владельцы транспортных средств игнорируют закон об ОСАГО и вообще не приобретают страховку (о том, почему важно иметь ОСАГО и о принципах его действия читайте в ).

Последствия такой безответственности обычно бывают очень плачевными. Пострадавшая в аварии сторона вынуждена длительное время ожидать компенсацию ущерба от страховщика виновника, а полученной суммы не хватает даже на самый мелкий ремонт. Но благодаря прямому урегулированию убытков ситуация с ОСАГО может измениться в лучшую сторону.

Принцип системы прямого возмещения ущерба по полису ОСАГО заключается в следующем: пострадавшая сторона может обратиться за компенсацией, как в свою страховую организацию, так и к страховщику виновника (о том, как оценивают ущерб по ОСАГО, читайте ).

ВАЖНО! Заявление на выплаты можно подавать только в одну . В противном случае может последовать обвинение в мошенничестве.

Кроме того, в законодательстве имеется еще ряд признаков, которым должен соответствовать страховой случай:

- только два участника аварии (более масштабные аварии с несколькими пострадавшими транспортными средствами оформляются по старым правилам, а за выплатой придется отправляться в СК виноватой стороны);

- не был нанесен вред здоровью и жизни, т.е. в аварии пострадал только автомобиль (если же кто-то из участников ДТП заявил о нанесенном вреде здоровью, то о прямом урегулировании убытков придется забыть);

- у обеих сторон имеются действующие полиса . Очевидно, что виновник обязан приобрести страховку. Но на практике можно наблюдать разные случаи, к примеру, страховка просрочена, участник ДТП не вписан в полис или же страховая компания виновника обанкротилась.

Документы виноватой в аварии стороны требуется изучать как можно тщательнее, чтобы избежать неприятных сюрпризов ( ?).

Потому что если будет несоответствие хотя бы одному из выше названых пунктов, то воспользоваться правом на прямое урегулирование убытков будет невозможно. И за выплатами потребуется ехать в СК второго участника ДТП.

Факторы, не позволяющие осуществить возмещение ущерба

Написать заявление на прямое возмещение ущерба (ПВУ) можно только в том случае, когда соблюдены необходимые условия. Но при этом не следует забывать, что есть ряд факторов, которые не позволяют осуществлять ПВУ по ОСАГО.

Написать заявление на прямое возмещение ущерба (ПВУ) можно только в том случае, когда соблюдены необходимые условия. Но при этом не следует забывать, что есть ряд факторов, которые не позволяют осуществлять ПВУ по ОСАГО.

К ним относятся:

- Заявление на выплаты, поданное страховому агенту виновника аварии.

- Упрощенная система оформления происшествия без вызова ГИБДД, не полностью или неправильно заполнение документы с места ДТП.

- Требование возмещения морального ущерба или упущенной выгоды.

- Авария, произошедшая при испытании ТС, учебной езды или на соревнованиях.

- Вред, причиненный предметам антиквариата, ценным бумагам, предметам интеллектуальной собственности (рукописи, научные труды и т.д.) или религиозного характера.

- Судебное разбирательство по факту аварии.

- Несвоевременное уведомление о том, что наступил страховой случай.

Справка о безубыточности

Справкой о безубыточности называется документ, в котором указывается автомобиль (или другое транспортное средство), персональные данные владельца, количество произошедших страховых случаев за страховой период.

Благодаря данной справке страховая компания может выяснить безаварийность каждого конкретного водителя . Как правило, эта бумага может потребоваться, если автовладелец по каким-то причинам решил сменить СК.

После изучения документа специалисты новой компании либо сохранят скидку на либо пересчитают ее.

СПРАВКА. С 2013 года страховые организации могут изучить аварийность, пользуясь общей базой договоров страхования автогражданской ответственности. Поэтому справка о безубыточности теряет востребованность. А так как база может давать сбои, то специалисты по страхованию рекомендуют брать бумажный вариант.

Заключение

Авария – серьезный стресс и удар по карману владельца транспортного средства, но если имеется действующий полис страхования ОСАГО, возмещение нанесенных убытков не создаст серьезных проблем.

Введение обязательной процедуры досудебного урегулирования споров, связанных с договорами ОСАГО (п. 1 ст. 16.1 Федерального закон от 25 апреля 2002 г. № 40-ФЗ " "; далее – закон об ОСАГО), а также утверждение являются мерами, направленными на сокращение количества судебных споров о суммах страховых выплат пострадавшим в ДТП. Тем не менее соответствующие иски по-прежнему составляют значительную часть поступающих в суды обращений, связанных с ОСАГО, – такой вывод следует из посвященного данной категории дел (далее – Обзор). Большая часть пунктов Обзора иллюстрирует, как применяются судами на практике положения и разъяснения, закрепленные в (далее – Постановление № 2). Однако содержит он и ряд дополнительных разъяснений Суда.

Процессуальные вопросы

ВС РФ отметил, в частности, что при прямом возмещении убытков, причиненных в результате ДТП, процедура досудебного урегулировании споров обязательна не только для , но и для страховых компаний (). Так, из-за ее несоблюдения был оставлен без рассмотрения иск страховщика потерпевшего, выплатившего ему страховое возмещение в порядке прямого возмещения убытков, к страховой компании, являющейся страховщиком причинителя вреда. Изначально истец направил заявление о возмещении соответствующего ущерба ответчику, и тот частично выплатил страховое возмещение. Однако после этого, не предъявив ответчику претензий по поводу размера возмещения, истец обратился в суд. Суд постановил, что в данном случае не соблюден досудебный порядок рассмотрения спора, являющийся обязательным по закону, и поэтому иск не может быть рассмотрен (по материалам судебной практики Арбитражного суда Свердловской области).

НАША СПРАВКА

В случае, когда в результате ДТП вред причинен только двум столкнувшимся транспортным средствам, гражданская ответственность владельцев которых застрахована в соответствии с , требование о возмещении вреда, причиненного его имуществу, потерпевший предъявляет своему страховщику, то есть той страховой компании, в которой он оформлял договор ОСАГО, а не страховщику причинителя вреда (). Это и называется прямым возмещением убытков.

Также Суд подчеркнул, что факт привлечения или непривлечения страховщика причинителя вреда к участию в деле по иску потерпевшего к своей страховой организации о выплате страхового возмещения в порядке прямого возмещения убытков не влияет на рассмотрение этого дела (). В ходе одного из таких судебных процессов суд отклонил ходатайство страховщика потерпевшего, являющегося ответчиком по соответствующему делу, о привлечении к участию в нем в качестве третьего лица без самостоятельных требований страховой компании, застраховавшей ответственность причинителя вреда. По мнению ответчика, от результатов рассмотрения дела будет зависеть объем обязательств перед ним страховщика причинителя вреда, и поэтому его участие в судебном разбирательстве обязательно. Непривлечение же указанной страховой организации к участию в деле в последующем может стать причиной отмены вынесенного решения судами вышестоящих инстанций, уверен ответчик.

Как реализовать право на получение страховой выплаты в рамках ОСАГО, узнайте из Энциклопедии решений

интернет-версии системы ГАРАНТ. Получите бесплатный доступ на 3 дня!

Однако и суд первой инстанции, и апелляционный суд подчеркнули, что обязанность страховщика причинителя вреда по выплате возмещения страховой компании потерпевшего реализуется на основании и в порядке, установленном отдельным соглашением о прямом возмещении убытков между страховыми организациями. Поэтому решение по делу о споре между потерпевшим и его страховой компанией непосредственно не влияет на права и обязанности страховщика причинителя вреда по отношению к стороне судебного процесса, а значит его непривлечение в качестве третьего лица без самостоятельных требований не является безусловным основанием для отмены решения суда по правилам . ВС РФ считает такую позицию судов правильной.

Лица, обладающие правом на получение страховой выплаты

Как уже отмечал ВС РФ, получить страховую выплату в части возмещения вреда, причиненного имуществу в результате ДТП, может только лицо, владеющее этим имуществом на праве собственности или ином вещном праве (). Ни договор аренды имущества, ни закрепление в доверенности соответствующего полномочия, например на право оформления страховых документов и получения сумм страхового возмещения, не наделяют лицо правом на страховую выплату ().

При этом лицо, которое приобрело автомобиль в собственность либо получило его на праве хозяйственного ведения или оперативного управления, не вправе обращаться за выплатой страховой суммы к страховщику предыдущего владельца ни при каких условиях – законом прямо установлено, что новый владелец обязан застраховать свою гражданскую ответственность до регистрации ТС, но не позднее чем через 10 дней после возникновения права владения им (). На этом основании гражданину П., который 26 января 2015 года купил автомобиль, а спустя два дня после этого (29 января) попал в ДТП, было правомерно отказано в удовлетворении заявления о страховой выплате в порядке прямого возмещения убытков, которую, по его мнению, должен был осуществить страховщик предыдущего владельца ТС, поскольку ответственность последнего была застрахована на срок до 11 марта 2015 года в отношении неограниченного количества лиц, допущенных к управлению данным автомобилем ().

Расходы потерпевшего, возмещаемые страховщиком

Согласно разъяснениям Суда потерпевшему в пределах страховой суммы возмещаются восстановительные и иные расходы, понесенные им в связи с наступлением страхового случая и необходимые для получения страхового возмещения (). ВС РФ уточнил, что имеются в виду не только расходы на эвакуацию машины с места происшествия, доставку пострадавшего в больницу, восстановление дорожного знака и подобные им, но и средства, потраченные непосредственно на составление претензии и направление ее в страховую компанию: на оплату услуг представителя, нотариальное заверение копий документов, почтовые расходы и др. ().

Кроме того, ВС РФ подчеркнул, что при несвоевременной выплате страхового возмещения начисляется не только на стоимость восстановительного ремонта, но и на указанные выше расходы ().

Потерпевшему возмещаются также расходы на проведение независимой экспертизы поврежденного автомобиля, на основании результатов которой определяется размер страховой выплаты, в случае неисполнения страховщиком обязанности по ее проведению (). Однако поскольку по закону эти расходы должен нести страховщик при осуществлении своей обычной хозяйственной деятельности, они не включаются в состав страховой выплаты и не ограничиваются ее лимитом, указал Суд ().

Прямое возмещение убытков

В случае прямого возмещения убытков размер страховой суммы, в пределах которой должен быть возмещен причиненный потерпевшему вред, определяется условиями договора ОСАГО виновного в ДТП лица, отметил ВС РФ (). Суд считает правильной позицию суда кассационной инстанции, отменившего решения нижестоящих судов, которые отказали потерпевшему в выплате заявленной им суммы страхового возмещения, поскольку она превышала 120 тыс. руб. – такой лимит предусмотрен для договоров ОСАГО, заключенных до 1 октября 2014 года (). Суд кассационной инстанции напомнил, что при прямом возмещении убытков страховщик потерпевшего действует от имени страховщика лица, причинившего вред (). Поскольку договор ОСАГО между последними был заключен 25 ноября 2014 года, страховая сумма по нему составляет 400 тыс. руб. (), и именно в этих пределах должен быть рассчитан размер страховой выплаты истцу, заключил суд и направил дело на новое рассмотрение.

Еще одно уточнение касается порядка возмещении убытков потерпевшему в случае, когда в отношении страховой организации, застраховавшей его гражданскую ответственность, ведутся процедуры банкротства или у данной организации отозвана лицензия на осуществление страховой деятельности. По закону в такой ситуации потерпевший предъявляет требование о страховой выплате страховщику причинителя вреда (). Если же банкротство страховщика потерпевшего или отзыв у него лицензии произошли уже после осуществления им страховой выплаты – добровольно или по судебному решению, а потерпевший не согласен с ее размером, по истечении шестимесячного срока он сможет обратиться за компенсационной выплатой только в профессиональное объединение страховщиков – Российский Союз Автостраховщиков ().

Как отмечают эксперты в области автострахования, многие положения Обзора будут полезны для организаций, защищающих права страхователей, – например, о возмещении восстановительных расходов и начислении неустойки в случае просрочки этого возмещения. Однако, по мнению представителей таких организаций, одно из данных ВС РФ разъяснений может увеличить количество споров между участниками рынка.

МНЕНИЕ

Александр Коваль, глава Экспертного совета по страховому законодательству Госдумы, президент АНО "За справедливые выплаты":

"Разъяснение ВС РФ о том, что размер страхового возмещения по договору ОСАГО в отношении поврежденного транспортного средства, на которое распространяется гарантия производителя, определяется только в соответствии с () означает, что владельцу такого автомобиля при его ремонте у официального дилера придется доплачивать самому, а при ремонте в другом автосервисе, предложенной страховщиком, он лишится гарантии. С нашей точки зрения, это явное ущемление прав страхователей! Следует также принять во внимание и тот факт, что названная выше Единая методика разработана и обновляется самими страховщиками, причем без согласования с общественными организациями страхователей. С учетом того, что техники-эксперты, осуществляющие независимую техническую экспертизу автомобилей, аккредитуются в РСА, можно уверенно говорить о том, что здесь имеет место конфликт интересов. Очевидно, что данная ситуация требует законодательного разрешения".

1В статье рассматривается значение процесса урегулирования убытков в формировании финансовых результатов страховой компании, его роли в обеспечении инвестиционного развития страхового сектора экономики. Описывается алгоритм действий по урегулированию убытков в страховании, приводится уточненное понятие «урегулирование убытков». В статье использованы показатели деятельности ПАО «Росгосстрах». Она содержит данные об организационной структуре единиц урегулирования убытков регионального подразделения – филиала ПАО «Росгосстрах» в Республике Мордовия. Изложен последовательный процесс урегулирования убытков. Описаны варианты подачи документов на возмещение ущерба. Автором дается классификация участников процесса урегулирования убытков в страховании и характеристика каждой из представленных групп. В статье раскрываются особенности определения величины ущерба и страховой выплаты по разным категориям страхования. Автором приводятся факторы и особенности, влияющие на величину страховых выплат, при личном, имущественном страховании и страховании ответственности. В статье сформирована формула расчета суммы страхового возмещения при имущественном страховании. Рассмотрены виды ущерба, условия и особенности их возмещения. Автором делаются выводы и предложения по оптимизации процесса урегулирования убытков в страховании и его дальнейшем совершенствовании.

страхование

урегулирование убытков

величина ущерба

страховая выплата

страховой рынок

личное страхование

имущественное страхование

страхование ответственности

кадровая политика

1. Кузнецова, Е.Г., Кузнецова, Т.Е. Основы страхования: учебно-метод. пособие; Саран. кооп. ин-т РУК. – Саранск: ЮрЭксПрактик, 2016. – 80 с.

2. Кузнецова Т.Е Система андеррайтинга в современных условиях страхового рынка России // Вестник Волжского университета имени В.Н. Татищева. – Тольятти: ВУиТ, 2016. – Т. 2, № 2(36). – С. 55–60.

3. Кузнецова Е.Г., Кузнецова Т.Е., Хайров Р.Р. Коммуникативная культура профессионала: учебное пособие Саран. кооп. ин-т РУК. – Саранск: Принт-Издат, 2017. – 44 с.

4. Кузнецова Т.Е. Страхование в Республике Мордовия: проблемы и позитивные тенденции развития // Интеграция образования в условиях инновационной экономики: материалы Междунар. науч.-практ. конф. (Саранск, 8–9 апр., 2014 г.): в 2 ч.; Саран. кооп. ин-т РУК. – Саранск: ЮрЭксПрактик, 2014. – Ч. 1. – С. 160–163.

5. Кузнецова Е.Г., Кузнецова Т.Е. Формирование профессиональной компетенции студентов при изучении дисциплины «Страхование»: активные методы обучения: учеб.-метод. пособие; Саран. кооп. ин-т РУК. – Саранск: Принт-Издат, 2014. – 52 с.

«Страхование, как система защиты имущественных интересов граждан, организаций и государства, является необходимым элементом современного общества. Оно обеспечивает гарантии восстановления нарушенных имущественных интересов в случае природных и техногенных катастроф, а также иных непредвиденных явлений. Страхование позволяет не только возмещать понесенные убытки, но и является одним из наиболее стабильных источников финансовых ресурсов для инвестиций» . Своевременность возмещения убытков и размер инвестиционной деятельности зависит от эффективности механизма формирования финансовых результатов. Андеррайтинг и механизм урегулирования убытков являются мероприятиями, влияющими на результативность деятельности страховой компании в целом. Андеррайтинг - это действия, направленные «на определение степени отклонения риска от среднестатистического, в целях обеспечения возможности предложения страховой услуги по параметрам договора, удовлетворяющим как страховщика, так и страхователя, а также защиты страхового портфеля по виду страхования» .

Рис. 1. Процесс урегулирования убытка в страховании

Процесс урегулирования убытков, так же, как и андеррайтинг, оказывает существенное влияние на финансовый результат страховой компании. От того, как он организован, какие специалисты принимают в нем участие, во многом зависит желаемый финансовый результат компании. В экономической литературе понятие «процесс урегулирования убытков» описывается достаточно подробно. Хотя единого мнения по определению данного понятия не существует, общие подходы к пониманию данной категории все же есть. Проанализировав большое количество научных источников, уточним определение урегулирования убытков в страховании. Считаем, что урегулирование убытков в страховании является процессом определения величины ущерба по страховому случаю и возмещения этого случая, назначение которого состоит в удовлетворении интереса клиента в получении страховой выплаты.

Разберем механизм урегулирования убытков на примере ПАО «Росгосстрах», а именно регионального филиала в Республике Мордовия. Сегодня страховая компания «Росгосстрах» имеет развитую сеть урегулирующих пунктов по всей стране (403 подразделения), в том числе и в Республике Мордовия. Все они оснащены самым современным на пространстве Европы программным обеспечением под названием «ГУРУ». Оно установлено во всех организационных единицах урегулирования убытков компании. В настоящее время организационные единицы урегулирования убытков ПАО «Росгосстрах» представлены:

Региональными центрами урегулирования убытков (РЦУУ);

Межрегиональными центрами урегулирования убытков (МРЦУУ);

Пунктами урегулирования убытков (ПУУ).

Через программное обеспечение «ГУРУ» осуществляется урегулирование убытков абсолютно по всем массовым видам страхования. В любом из вышеперечисленных урегулирующих подразделений действуют единые стандарты работы, обеспечивающие высокий уровень клиентского сервиса. К функциям РЦУУ, МРЦУУ, ПУУ относятся прием у клиентов документов, организация осмотра поврежденного имущества в независимой экспертной организации и предоставление всей информации в период рассмотрения страхового случая. Процесс урегулирования убытков в страховании предусматривает несколько вариантов подачи документов:

Непосредственно в один из урегулирующих пунктов;

В любое страховое агентство;

Через Единый диспетчерский центр.

Если у клиента нет возможности приехать в урегулирующее подразделение, он может подать заявление о страховом событии в любом страховом отделе. Данное заявление будет передано в ближайший урегулирующий пункт.

Также клиент может сообщить о страховом случае в Единый диспетчерский Центр (ЕДЦ), по бесплатной горячей линии, и только потом принести все документы в ближайшее урегулирующее подразделение. Подробный процесс урегулирования убытка в страховании изображен на рис. 1.

Участники процесса урегулирования убытков представлены сотрудниками страховой компании и внешними партнерами страховщика . Рассмотрим более подробно каждую из вышеуказанных категорий, взяв за основу кадровую политику филиала ПАО «Росгосстрах» в Республике Мордовия.

Внутренние сотрудники страховой компании, участвующие в процессе урегулирования убытков, представлены следующими семью группами должностей. К ним относятся специалисты ЕДЦ, которые осуществляют круглосуточную поддержку клиентов по телефону, информируют о порядке действий клиента при наступлении страхового случая, а также регистрируют убыток в единой базе данных и администраторы, в чей функционал входит прием заявлений об убытке и информирование клиента о ходе процесса урегулирования убытков.

Третья группа сотрудников, участвующая в процессе урегулирования убытков, представлена специалистами по выплатам ЕВЦ (Единого выплатного центра). Они занимаются рассмотрением в соответствии с действующими методиками урегулирования убытков документов по случаю, имеющему признаки страхового. Далее специалисты по выплатам ЕВЦ подготавливают проекты решения о признании случая страховым, а также об осуществлении или отказе в осуществлении страховой выплаты.

Четвертая группа внутренних сотрудников страховой компании состоит из специалистов УАУ (Управления анализа убытков), которые занимаются рассмотрением страховых случаев с признаками мошенничества.

К пятой группе относятся специалисты ПД (Правового департамента). В их обязанности входит осуществление правовой поддержки на всех этапах урегулирования убытков, отстаивание интересов компании в суде, реализация суброгационного права страховщика.

Специалисты УООК (Управления обработки обращений клиента), относящиеся к шестой группе сотрудников, участвующих в процессе урегулирования убытков, осуществляют деятельность по приему и обработке обращений и жалоб клиентов. Они инициируют пересмотр убытка специалистами по выплатам и формируют ответ на поступившее обращение или жалобу.

Седьмая группа состоит из сотрудников операционного учета. В их функционал входит идентификация страхового полиса посредством операционных баз. Второй этап их работы в процессе урегулирования убытков заключается во внесении информации о результатах выплаты в операционные базы.

Характеристику внешних партнеров страховщика, участвующих в процессе урегулирования убытков, представим в таблице.

Внешние партнеры филиала ПАО «Росгосстрах» в Республике Мордовия, участвующие в процессе урегулирования убытков

|

Функционал |

||

|

Представляет собой страхователя или его доверительное лицо, действующее на основании нотариальной доверенности (когда страхователь - физическое лицо) или распорядительного письма (когда страхователь - юридическое лицо) |

||

|

Аварийный комиссар |

Персона, имеющая статус физического или юридического лица, которая занимается документальной фиксацией обстоятельств страхового случая с выездом на место происшествия или по месту нахождения поврежденного имущества / транспортного средства |

|

|

Сюрвейер |

Эксперт, осуществляющий по просьбе страхователя или страховщика осмотр поврежденного имущества (чаще всего при страховании судов и грузов). К сюрвейерским услугам относятся: водолазный осмотр, счет или взвешивание грузов, взятие проб и пр. |

|

|

Эвакуатор |

В функционал входит эвакуирование транспортного средства клиента с места происшествия (в автостраховании) |

|

|

Независимый эксперт |

Лицо, обладающее специальными знаниями и навыками в вопросах оценки объектов, процессов и явлений. Может привлекаться для исследования причин и обстоятельств страхового случая, определения размера ущерба, оценки характера повреждений и т.д. Представляет собой специализированную организацию или физическое лицо |

|

|

Перестраховщик |

Представляет собой перестраховочную компанию, участвующую в компенсации ущерба страховщика (если риск перестрахован) |

|

|

Ассистанские компании, лечебно-профилактические учреждения, станции технического обслуживания автомобилей и др. |

Рис. 2. Особенности определения величины ущерба и страховой выплаты в филиале ПАО «Росгосстрах в Республике Мордовия

Рассматривая особенности определения величины ущерба и страховой выплаты по личному страхованию, следует учитывать, что для большинства его видов страховое обеспечение является обязательным и выплачивается независимо от того, что страхователю, застрахованному лицу или выгодоприобретателю причитаются выплаты и по другим видам страхования. К таковым можно отнести суммы, полученные от социального страхования, социального обеспечения, а также в порядке возмещения вреда. Причем размеры страхового обеспечения зависят от конкретного вида страхования, определяются только условиями конкретного договора и напрямую связаны со страховой суммой, установленной договором страхования. Жизнь человека абсолютно бесценна, поэтому страховая сумма по договорам личного страхования может быть сколь угодно высокой, и страховое обеспечение будет выплачено по всем договорам страхования, сколько бы их ни действовало на момент наступления страхового случая. Изучив механизм урегулирования убытков по личному страхованию в филиале ПАО «Росгосстрах» в Республике Мордовия, на рис. 2 представим схематично состав личного страхования и особенности расчета ущерба и величины выплаты каждой из представленных групп.

Величина страхового возмещения при страховании имущества зависит от размера действительного ущерба, который понес страхователь в результате наступления страхового случая, но она не должна превышать страховую сумму, указанную в договоре. При этом убытки, причиненные застрахованному имуществу, считаются ущербом. В случае, если страхователь заключил договор страхования имущества с несколькими страховщиками на сумму, превышающую в общей сложности страховую стоимость, тогда каждый из страховщиков выплачивает возмещение пропорциональное отношению страховой суммы по соответствующему договору к общей величине страховых сумм по всем договорам, заключенным в отношении данного объекта (последствия «двойного страхования»).

В сумму страхового возмещения страховщик должен включать затраты, связанные с уменьшением убытков от страхового случая, в случаях, когда данные расходы являются необходимыми или производятся с целью выполнения указаний страховщика, даже если принятые эти меры оказались безуспешными. Такие расходы возмещаются пропорционально отношению страховой суммы к страховой стоимости независимо от того, что вместе с возмещением других убытков они могут превысить страховую сумму.

Из сумм ущерба при определении суммы страхового возмещения подлежат вычету:

Суммы франшиз, установленных договором страхования;

Износ имущества (если предусмотрено договором);

Страховые взносы, неуплаченные страхователем, если договором страхования было предусмотрено внесение страховой премии в рассрочку и страховой случай наступил до поступления от страхователя очередного взноса;

При гибели имущества страховщик имеет право вычесть остатки, годные для дальнейшего использования, если поврежденное имущество остается у страхователя.

Обобщая вышеуказанную информацию, составим формулу расчета суммы страхового возмещения при страховании имущества:

В = У - Ф - Пн - И - О + Р,

где У - ущерб,

Ф - франшиза,

Пн - неуплаченные взносы,

И - износ имущества,

О - годные остатки,

Р - расходы (эвакуатор и т.д.), согласованные со страховщиком.

В соответствии с Гражданским кодексом Российской Федерации договор страхования ответственности за причинение вреда считается заключенным в пользу лиц, которым может быть причинен вред. Договором страхования, как правило, предусматривается обязанность страхователя (застрахованного лица) в кратчайшие сроки проинформировать страховщика об обстоятельствах, связанных с объектом страхования. Например, о причинении вреда третьим лицам, о предъявлении требований со стороны потерпевших, о начале проведения расследования в связи с причинением вреда, о возбуждении уголовного дела в отношении страхователя (застрахованного), назначении судебного разбирательства и т.д. .

Ущерб, подлежащий возмещению потерпевшим клиентам страховой компании, подразделяется на ущерб, связанный с повреждением или утратой имущества, и ущерб, вытекающий из причинения вреда жизни или здоровью физических лиц.

При ущербе, связанном с повреждением или утратой имущества, выплата страхового возмещения определяется, как правило, аналогично расчету выплаты в страховании имущества.

Ущерб, вытекающий из причинения вреда жизни или здоровью физических лиц, требует особого подхода к расчету величины выплаты страхового обеспечения. Основным документом, регулирующим такой расчет, является Гражданский кодекс Российской Федерации.

В современной России актуальным является становление цивилизованного страхового рынка, который обеспечивает необходимость дальнейшего совершенствования процесса урегулирования убытков в страховании. Последний невозможен без кадров с профессиональными компетенциями и наличия у страховых компаний высококвалифицированных специалистов, обладающих глубокими знаниями теории и практики страхования .

Библиографическая ссылка

Шилкина Т.Е. УРЕГУЛИРОВАНИЕ УБЫТКОВ В СТРАХОВАНИИ И ОСОБЕННОСТИ ОПРЕДЕЛЕНИЯ ВЕЛИЧИНЫ УЩЕРБА И СТРАХОВОЙ ВЫПЛАТЫ // Фундаментальные исследования. – 2018. – № 5. – С. 136-140;URL: http://fundamental-research.ru/ru/article/view?id=42157 (дата обращения: 20.03.2020). Предлагаем вашему вниманию журналы, издающиеся в издательстве «Академия Естествознания»

Последние материалы сайта

Платежи ИП

Лучшие партнерские программы

Любому бизнесу нужен рост и расширение. Например, если вы владеете заводом, вы модернизируете производство и устанавливаете больше станков. А что если вы владеете интернет-магазином? Тогда основной задачей будет увеличить число продаж и найти постоянных п

Платежи ИП

Picodi: Все скидки в одном месте!

Дата: 14 Фев 2018 Обновление : в сентябре 2018 года МТС запустил новый сезон викторины «Блиц». Подробнее об этом - . 13 февраля 2018 года мобильный оператор МТС запустил новую игру-викторину – «Блиц ». Только вчера я писал о запуске , а вот уже и МТС

Налоги ИП

Личный кабинет абонента «At home

После подключения к нашей сети Вам необходимо оплатить услуги в течение трех дней после подключения. Если Вы подключаетесь по акции, Вы можете пополнить баланс Вашего лицевого счета наличным способом, передав денежные средства мастеру. Мастер выдаст Вам д

Закрытие ИП

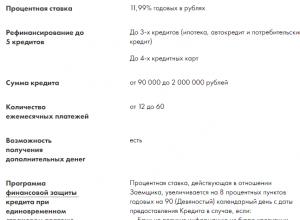

Подача заявки на реструктуризацию

В поисках вариантов для рефинансирования кредитов заемщики стараются найти предложение с наиболее выгодными процентными ставками. В 2017 году в этой области безусловным лидером стал банк Райффайзен. Он предлагает клиентам перевести к себе имеющиеся у них

Учет и отчетность

Самые лучшие и надежные форекс брокеры в россии и мире

Первые шаги в фондовых торгах обычно осуществляются с помощью и под непосредственным контролем профессиональных брокеров. Удачно подобранный брокер поможет вам создать ваш первый капитал в фондовых торгах и создать фундамент для более прибыльной торговли

Регистрация

Самые жирные биткоин краны Автоматические краны биткоинов

Январь 2nd, 2019 uspeshnoe-deloМоментальные биткоин краны отличаются от тем, что заработанные сатоши сразу поступают на Ваш микрокошелек. Количество таких сайтов в разы превышает те, с которых выплаты производятся лишь по определенным дням недели. Оно, н